对冲基金业界正发生着快速的变化,不仅仅是对冲基金的表现长期差于标普指数。高盛统计发现,在过去的14年中,有10年的收益率低于标普500指数的涨幅。

而且那些曾经不可一世的权威也受到了挑战。比如曾经主宰华尔街数十年的知名选股人Julian Robertson和他的“Tiger Club”(指Julian Robertson的徒弟们,编者注)在经历了2016年的业绩下滑之后,他们的统治力受到了挑战。

Robertson于1980年创办了Tiger Management,该公司后来成为全球最成功的私募基金之一,在鼎盛时期管理超过220亿美元的资产。在投资领域Robertson依然是拥有最佳长期成绩的投资人之一,每年的回报率在25%左右。

公开信息显示,2016年,Tiger Global Management LLC的对冲基金亏损约9亿美元,亏损幅度15.3%。Lee Ainslie管理的资产规模110亿美元的Maverick Capital Ltd.的旗舰基金下跌超过10%。Andreas Halvorsen规模300亿美元的Viking Global Investors LP和Stephen Mandel Jr.的Lone Pine Capital LLC分别下跌4%和2%,而Coatue Management LLC上涨2%。这些基金产品收益率都低于包括股息在内的标普500指数涨幅。后者同期上涨幅度为12%,而且投资门槛较低。

这些“Tiger Club”是由那些曾经在Robertson的Tiger Management中担任交易员职位的一代人创立的对冲基金公司,在2016年的表现可谓全军覆没。

MSCI AC World指数在去年(除12月)上涨了8.5%,但摩根士丹利的数据显示,股票型对冲基金所获得的收益仅为五分之一。相对收益为2008年金融危机以来第二糟糕。

不过普通投资者不必对这样的情况感到惊讶。美国知名金融博客ZeroHedge嘲讽道,“自2010年以来,基本面对于资产定价已经不具任何影响力,唯一关键的只有央行的资产负债表。那些依靠传统的金融公理进行投资,甚至是希望着股票或市场出现崩盘而主动做空的投资者往往损失惨重。”

毫无疑问,那些通过基本面进行选股的“Tiger Club”遭到了最严重的打击。他们往往通过与管理团队交谈以及研读公司备案文件等方法来做出投资决定。

为何通过基本面分析进行投资的方法不再有效?华尔街日报认为,

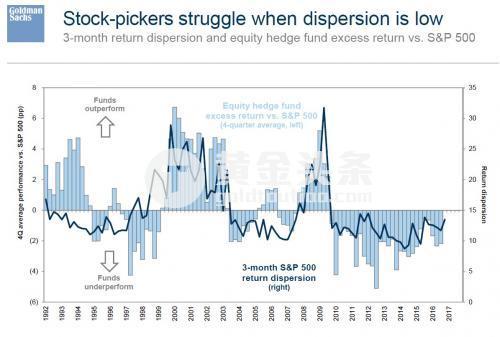

去年的市场对于“Tiger Club”和其他那些使用自下而上选股方法的投资者都是坎坷的,因为上市公司股价的上涨或下跌往往并不基于自身的基本面因素。事实上,某类股票整体走势同步,例如能源类股票在去年上半年集体上涨,而当特朗普成功竞选成为美国总统后受经济增长预期影响,金融股出现上涨。那些比历史时期更昂贵有着较强下跌预期的股票和那些出乎基金经理意料的黑马股拉低了基金总体收益。

分析认为,造成目前这样的情况有三个原因:

1)被动投资的普及,ETF使得上千只股票成为一个整体。

2)高频交易在投资者的“最大承受”临界水平迫使投资者离场。

3)多年来的央行政策使得市场扭曲。

不过也有人不愿放弃信仰。辛辛那提的Fund Evaluation Group投资顾问Greg Dowling 表示,现在就说基本面大势已去还为时过早。很难相信这个世界中只有计算机和被动投资者。

Greg Dowling管理的资产规模超过600亿美元。

来源:黄金头条

评论