量化基金是去年基金营销中的网红产品,然而今年年初,市场给量化基金们来了个下马威,其中许多基金经历了短期暴跌,不少投资者惊呼自己买到了假的量化基金。

与此同时,新发量化基金的热度有增无减,这意味着购买量化基金的选择更多,挑选难度也更大。量化基金真的值得买吗?该如何辨别量化基金?界面新闻对目前市场上现有的量化基金进行全面梳理,多方采访专业人士,试图为投资者呈现更完整的量化基金之面貌。

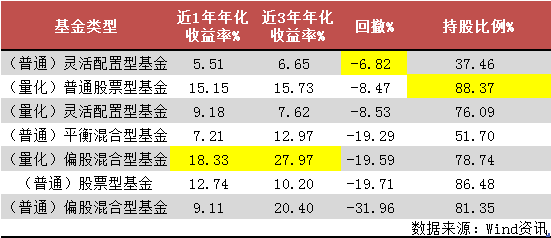

有业内人士对界面新闻表示,量化基金更受到机构客户的欢迎,“因为它的回撤相对比较小。”量化基金相比普通基金真的更有优势吗?来看一组数据:

需说明的是,根据Wind数据分类,量化主动型基金共有80只。本文中涉及的量化基金数据均来源于此80只基金。

本次比较选取了回撤(相对前期高点)、近一年年化收益率、近三年年化收益率、持股比例四个参考指标,并对量化基金与普通主动型基金均进行了投资类型的进一步细分。

回撤,即基金从最高点下跌的幅度,该数据可作为基金抗风险能力的参考,回撤数据越大,也意味着基金净值变化幅度越大、抗风险能力越差。

从上表回撤数据可看到,回撤最低的是普通灵活配置型基金。而普通灵活配置型基金的持股比例也是所有类型中最低的,仅为37%。这是由于该类型涵盖了大量的低风险基金如打新基金,故而降低了其整体回撤和仓位数据水平。

而仅次于普通灵活配置型基金是量化基金中的股票型和灵活配置型,这两类基金的回撤率均不到-9%。

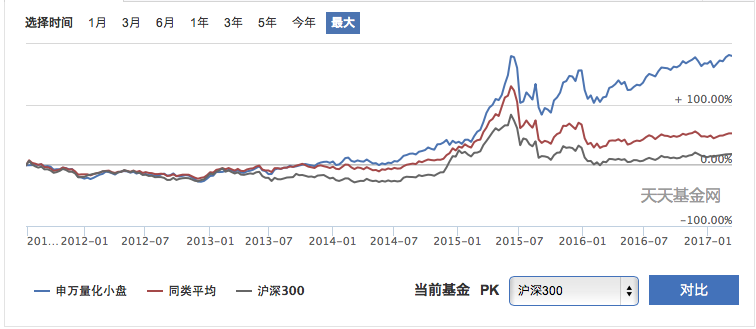

值得一提的是,本文所采用的是相对前期高点回撤,记录的最新净值与前期历史最高点相比的回撤率。进一步梳理可发现,虽然经历了2015年、2016年的多次大跌,但量化基金的净值普遍回升,故而大大缩小了与此前高点的距离。表现突出者甚至在2015年的牛市后再创净值新高,如申万菱信量化小盘(163110),2015年6月8日最高点累计收益率为180%,目前累计收益率近182%。下表为该基金累计收益率走势:

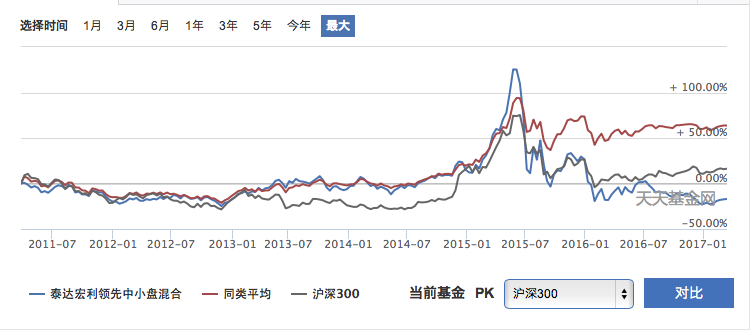

而反观普通基金,许多仍在低谷徘徊,普通偏股混合型基金的平均回撤率高达-30%以上。回撤最大的是泰达宏利领先中小盘(162214),相对牛市高点回撤达-64%,下图为该基金累计收益率走势:

另外一组很有意思的数据是,虽然股票型产品的仓位是所有基金类型中最高的,理论上所承受的风险应该最大,但从回撤幅度来看,偏股混合型产品整体回撤幅度要比股票型产品幅度大得多,二者相差约10%。

偏股混合型基金与股票型基金的主要差别在于最低仓位限制,前者为60%,后者为80%。从表面上看,前者的灵活性更优于后者,更有利于发挥基金的择时避险作用。然而从业绩表现来看,淡化择时的股票型基金反而更有利于缩小回撤。

若从近一年、近三年年化收益率角度考量,量化偏股混合型基金的收益率为最高,其中近一年年化收益18%,近三年年化收益28%。

进一步梳理可发现,今年以来普通股票型基金平均收益2.9%,略高于偏股混合型基金2.5%。有数据可统计的近一年、近三年净值增长率分别为25%、110%,仅比偏股混合型略低1%。

综上,量化基金的收益率和抗风险能力确实优于普通基金,其中偏股混合型基金与股票型基金的收益率相对较高,二者长期来看收益相差不大,但无法择时的量化股票型基金比可择时的偏股混合型基金回撤幅度反而更小。

评论