指导:凯文

撰写:亦木

这是一家神奇的公司!

Netflix——美国最大的流媒体平台。但其发展历程,远比其平台上点击量最高的美剧更为精彩曲折:以在线DVD租赁业务起家,却坐上了流媒体领域的头把交椅;明明在混娱乐圈,骨子里却是大数据科技公司;曾经5000万贱卖无人问津,如今市值600亿美元,市盈率高达380倍。

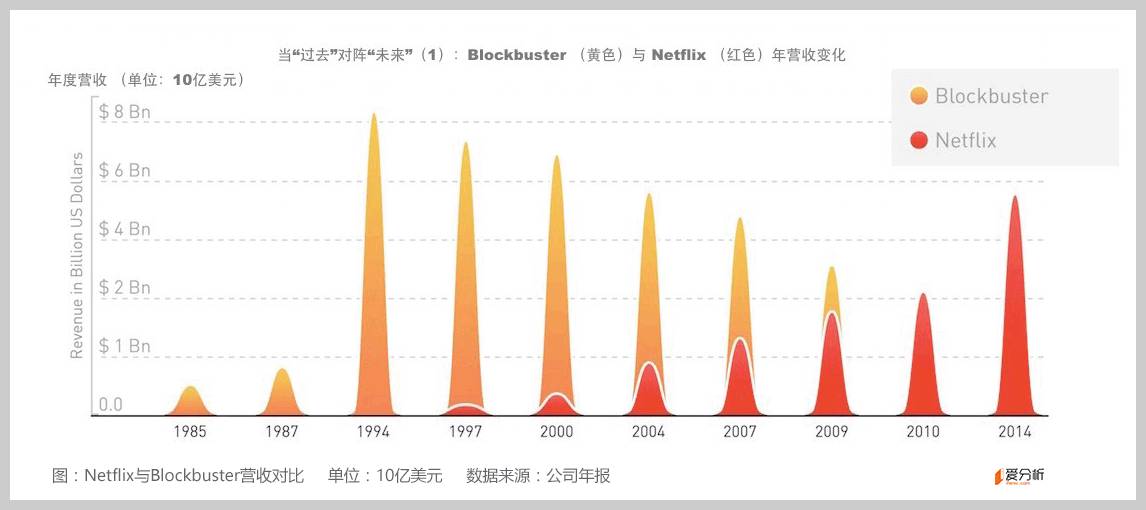

Netflix,1997年成立,早期主要从事在线DVD租赁。2002年NASDAQ上市。轻资产降低成本,会员制提升服务,同时借助当时如日中天的雅虎社区服务(可以理解为原始版的新媒体营销),市场份额稳步提升。业务巅峰时期,会员数超过1200万,年营收34亿美元,并打败了当时行业霸主Blockbuster。

2007年,Netflix认为流媒体的发展机遇已经成熟,决定将旗下原有的租赁项目逐步转型为流媒体在线点播模式。

Netflix的判断依据主要来自两个方面:首先是2005年,YouTube横空出世,进军流媒体,初战告捷,让Netflix看到了流媒体服务的全新商机。

其次,2005年3月到2006年3月间,美国电信公司DSL上网价格大幅下调,Verizon通讯公司和AT&T公司都推出了每月14.99美元的收费计划。美国家庭宽带上网用户由6000万增长至8400万,增幅40%。其中,7.5万美元年收入家庭的宽带普及率68%,3-5万美元收入家庭宽带普及率43%。Netflix认为,主要目标客群已初步完成了网络设施的配置。

一经问世,Netflix的流媒体业务呈现爆发性增长。一方面,10年的DVD租赁时代,Netflix聚集了大量的重度影视用户,同时,与各大影视发行公司的良好关系,也保证了Netflix流媒体业务内容品类的完整性。

更重要的是,Netflix有远见的选择了全渠道覆盖战略,覆盖了机顶盒(如Apple TV和卫星电视服务公司如Comcast的机顶盒)、家用视频游戏主机(如Xbox One)、智能手持设备(如iPad)等终端,在保证画质的同时,更实现了完美的移动观看体验。

2010年,Netflix正式进军原创节目领域。2013年起,随着《纸牌屋》(House of Cards)等一批原创内容的热播,赢得口碑的同时,也让Netflix市场份额进一步扩大。据统计,《纸牌屋》(House of Cards)为Netflix带来了1100万新增会员。

近年来,国内随着爱奇艺、腾讯视频、优酷土豆等流媒体平台的崛起,Netflix模式越来越受到业内的关注。爱分析将着眼于商业模式、业绩表现、未来预期,在定性及定量层面对Netflix进行分析,力图清晰呈现出公司商业逻辑及未来轨迹,希望为国内流媒体公司提供借鉴。

业务体系:版权视频+付费订阅,付费会员数是核心指标

流媒体和DVD租赁是目前Netflix的两大业务体系。用户缴纳一定的会员费,可以在Netflix平台上不受限制的观看视频,或在其租赁网站上选租DVD碟片。Netflix全部收入均来自会员费,因此,付费会员人数是业务评价的核心指标。

流媒体业务按照面向市场不同,分为本土业务及国际业务两个部分。Netflix占据美国本土流媒体市场份额75%,本土流媒体业务为公司提供稳定的收入支撑。但国际板块仍处于业务扩张阶段,暂未实现盈利。

DVD租赁业务在2011年之后一直呈负增长状态,但由于在用户及渠道方面的长期积累,目前仍具保持较高的毛利水平,并为流媒体业务提供盈利支持。

内容体系:版权购买+原创制作,人无我有是最终目的

Netflix内容体系的搭建,目的要解决一个核心问题:人们为何一定要选择在Netflix观看?

Netflix的答案是“独播与原创”。原创也是为了独播,至少在内容发行的最初几年,只在自己的平台上独播。这些节目让人觉得非看不可且别无分店,在此之下,新用户的增长也就水到渠成。同时,成功的原创内容还能为Netflix打响品牌,提升公司的知名度与认同度。

奥巴马也追、习大大也提的《纸牌屋》(House of Cards),在Netflix诸多自制剧中是中国观众最为熟悉的。2016年第四季还没有播出就已经被宣布续订第五季。这之后Netflix还推出了很多成功的作品,包括口碑与效益甚至更好的《女子监狱》(Orange is the New Black)、《制造杀人犯》(Making a Murderer)等等。

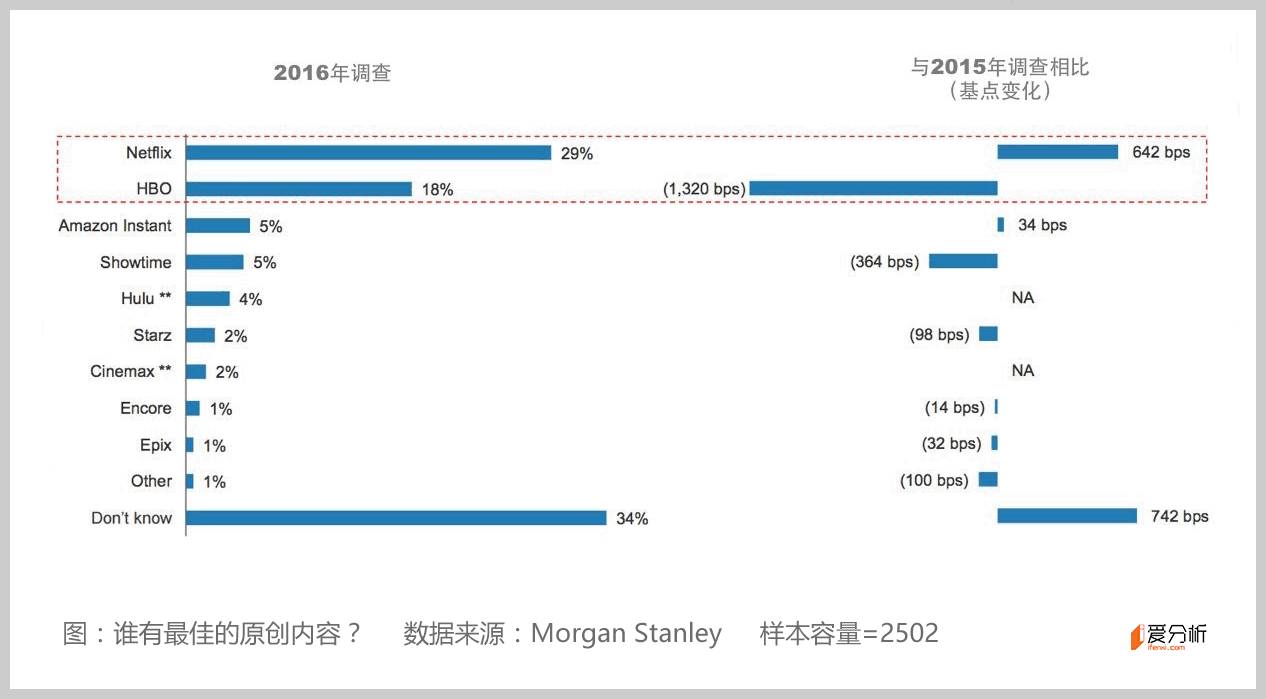

Sandvine的调研显示,宽带高峰时段,Netflix的使用流量占到整个北美地区的37%。Morgan Stanley针对18岁以上人群的代表性抽样调查显示,29%的受访者表示Netflix有最棒的原创内容。

每一部剧作,都令Netflix内容库的积累得到了充实。截至2016年3月,Netflix向美国用户提供4335部电影和1197部剧集,其中独播内容占据了相当比重。即便每天24小时不间断,看完这些内容,也要花费将近4年时间。强大的内容壁垒,成为Netflix的重要护城河。

但另一方面,独播内容的背后是巨大的资金投入,每年用于内容的投入占到总收入的六成以上,包括购买播放权以及制作原创内容。

随着流媒体领域的竞争日益激烈,播放权的费用相应水涨船高。Netflix必须花重金获得《绝命毒师》、《神探夏洛克》、《广告狂人》等大热剧集的独播权。以《广告狂人》为例,平均单集的购买费用约100万美金。

制作原创内容的成本同样巨大。传统内容分销商会把原创内容的播出权分别卖给不同的电视台,或进行国际分销,“一稿多投”以增加内容获利。但对于Netflix来说,制作原创内容的意义恰恰在于只在Netflix上播出,而非售卖给其他平台,所以内容制作的收益渠道受到限制。

另一方面,常规电影制作合同会先向制片人和主演明星预付一笔钱,如果上映后票房大卖,还将有更大一笔后期分红。但由于Netflix的独播模式,电影人们失去了获得这笔潜在酬劳的机会。

作为交换,Netflix需向电影人支付数倍于其正常水平的预付款。这无疑增大了Netflix的内容制作成本。

技术创新:深挖内容价值,提升观影体验

Amazon看起来在零售业,但其实她是个科技公司;Tesla看起来在造车业,但其实她是个科技公司;Netflix看起来在娱乐业,但其实她也是个科技公司。究其根本,Netflix的技术应用回答了两个本质问题:

1. 如何提升用户观影体验?

2. 如何让用户看到想看的内容?

何谓良好的观影体验?简单来说,只有两点:流畅、高清。YouTube一类的流媒体公司,通常会根据用户的带宽自动配适传输的画质:如235kbps带宽配适分辨率为320*240的视频;而5800kbps带宽配适1080p的视频。

但按照这种技术,诸如《海绵宝宝》一类的动画片,与画面复杂的多的《复仇者联盟》会被按照同样的压缩比率编码为同样大小的文件,这显然是不合理的。

于是Netflix不再进行粗暴的一刀切,而是用了4年时间,根据每一个资源的特征来量体裁衣,精细化处理。Netflix认为即使是同一个剧集,每一集都是不同的,每一集都应该有自己的算法。这项技术可以在为用户节省20%的带宽的同时,提高画面的质量,解决美丽的悖论。

对于第二个问题,Netflix给出的答案是坊间津津乐道的大数据。

基于用户大数据推荐在Netflix的应用由来已久。早在DVD租赁时代,Netflix的Cinematch推荐引擎就发挥了很大作用。Netflix还曾悬赏百万美金,进行编程竞赛,大幅提高了影片推荐的成功率。

另一种大数据的应用颇受争议,是通过对用户观影偏好数据的分析模型进行制片。Netflix对内容进行“微类型”分类。影片的各种层面,诸如电影结尾的“浪漫程度”等维度,都被细分剥离出来,带上1到5的标量。最终影片被分为了76897种。同时用户在网站上的收藏、推荐、回放、暂停等行为都被记录分析,网站千万级的用户也为建模提供了充足的样本。

号称《纸牌屋》就是基于上述用户观影模型进行编剧、制作出来的。不论这是否是大数据的公关噱头,但利用数据分析了解市场偏好,为内容创作提供指导借鉴确是不争的事实。

市场现状:本土市场趋于饱和,国际市场决定未来规模

2016年美国视频流媒体增长11.9亿美元,同比上升22%达到66.2亿美元。但增长量的绝对值略低于去年的12.1亿美元,美国视频流媒体服务首次涨幅收缩。

全球知名信息技术、通信行业和消费科技市场研究机构Strategy Analytics预测,未来5年之内,美国视频流媒体市场的营收增长率将低于8%。该机构的数字媒体主管Michael Goodman表示:“美国的视频流媒体市场很有可能在未来几年达到饱和。”

目前,Netflix占据本土市场约75%份额,天花板已可预见。因此,国际市场的拓展情况对Netflix的未来发展至关重要。

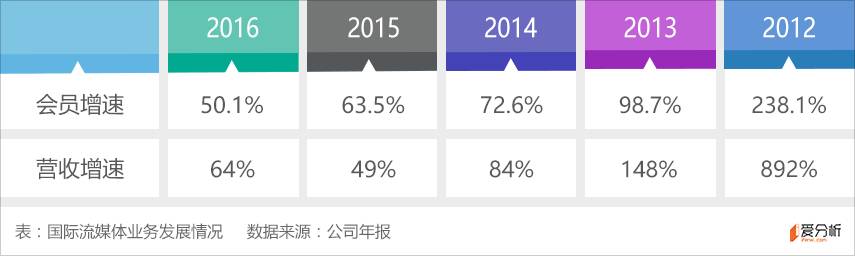

Netflix自2010年开始开拓国际市场,截至2016年,公司流媒体业务已在除中国外,(美国政府允许的)所有国家落地。国际市场仍处于初步发展阶段,整体增速较快,但由于在市场等方面费用投入较大,目前尚未实现盈利。

竞争态势:双线作战,传统赛道略占上风,新兴赛道强敌环伺

Netflix目前的市场份额,有相当部分获得自以HBO为代表的传统有线影视公司。Netflix通过时间商品化抢占了大量终端用户。

比如Netflix的所有新剧都是一次性全部在平台放出,而不是如通常有线电视的每周播两集。因为它的“时间商品”是无限的,任何用户可以在任何时候观看任何节目,而这对有线电视来说是不可能的。

三年来,作为有线电视行业的龙头,HBO的收入只增长了4%,而Netflix增长了60%。

另一方面,新兴流媒体市场,原创内容+付费订阅的模式,正在被无数蜂拥而至的竞争者袭用。因为Netflix的原创+技术门槛,对于有资金实力的技术公司来说,难以形成有效的屏障。所以我们看到,流媒体行业老大Netflix的后面,紧紧追着一批实力数倍于己的其他行业老大:

Amazon早早在其业务覆盖的200多国家推出了Prime Video Streaming服务,并且宣布2017年在视频内容产出方面投入约45亿美元,这将显著缩小Amazon与Netflix之间的差距。

Google有YouTube Red,并且打算明年上线YouTube Unplugged来做TV streaming。而Hulu虽然市场份额有限,但其背后是NBC环球、迪士尼和新闻集团,后续又得到了时代华纳的注资。

苹果对流媒体领域垂涎已久,自己有Apple TV,还联合HBO做了HBO NOW。

后续流媒体行业一场腥风血雨在所难免,可以预见,Netflix在美国本土的市场份额将略有下降,国际市场的拓展也必有一番波折。

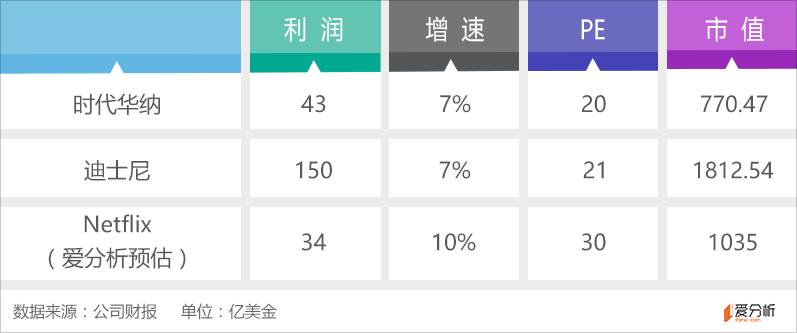

对标华纳、迪士尼,估值640亿美元

对Netflix的估值,应该从战略和长期的角度来进行评价。爱分析结合当前的业务发展情况,对Netflix 5年后的发展状况进行了大致的评估。评估按照不同的业务线分别进行。

DVD租赁业务

DVD租赁业务,每年以16%的降幅进行收缩,且从2016年开始,Netflix在该业务线已经不投入任何市场费用。预计未来5年内,DVD业务将逐步消失,营收全部来自流媒体业务。

本土流媒体业务

本土流媒体业务已经进入高速发展阶段的末期,付费用户增长率逐年降低,整体趋于平稳,财务结构也相对固定。爱分析认为,5年后,Netflix本土业务将进入平稳期,随着用户数的进一步增加,摊薄了各项开销,故成本、费用占比应略低于目前水平。

在付费用户增长率一项,我们考虑到美国本土流媒体市场已逐渐趋于饱和,且后期入场的竞争者也逐步开始发力,所以给出Netflix用户未来5年的平均年增长率在3%左右。

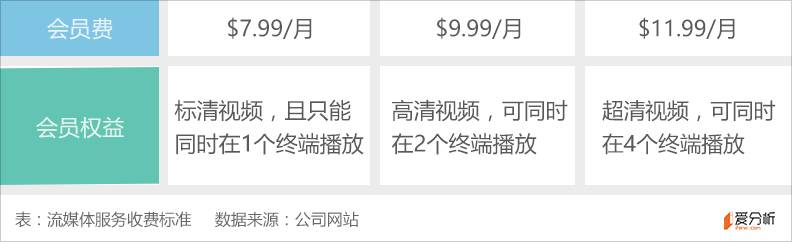

同时,随着社会的发展,以及对Netflix品牌的信任度逐渐加深,用户的付费意愿逐步提升。预估5年后用户月付费额度为10美金/人,全年单个用户贡献120美金。Netflix在美国本土的营收总额约为66亿美金。

由于用户规模整体趋于稳定,基本不存在高速上升的空间,所以在内容投入上,在保证用户体验的前提下,相对之前拓展时期应有所降低。爱分析认为,大致维持在营收占比35%的内容摊销相对合适。

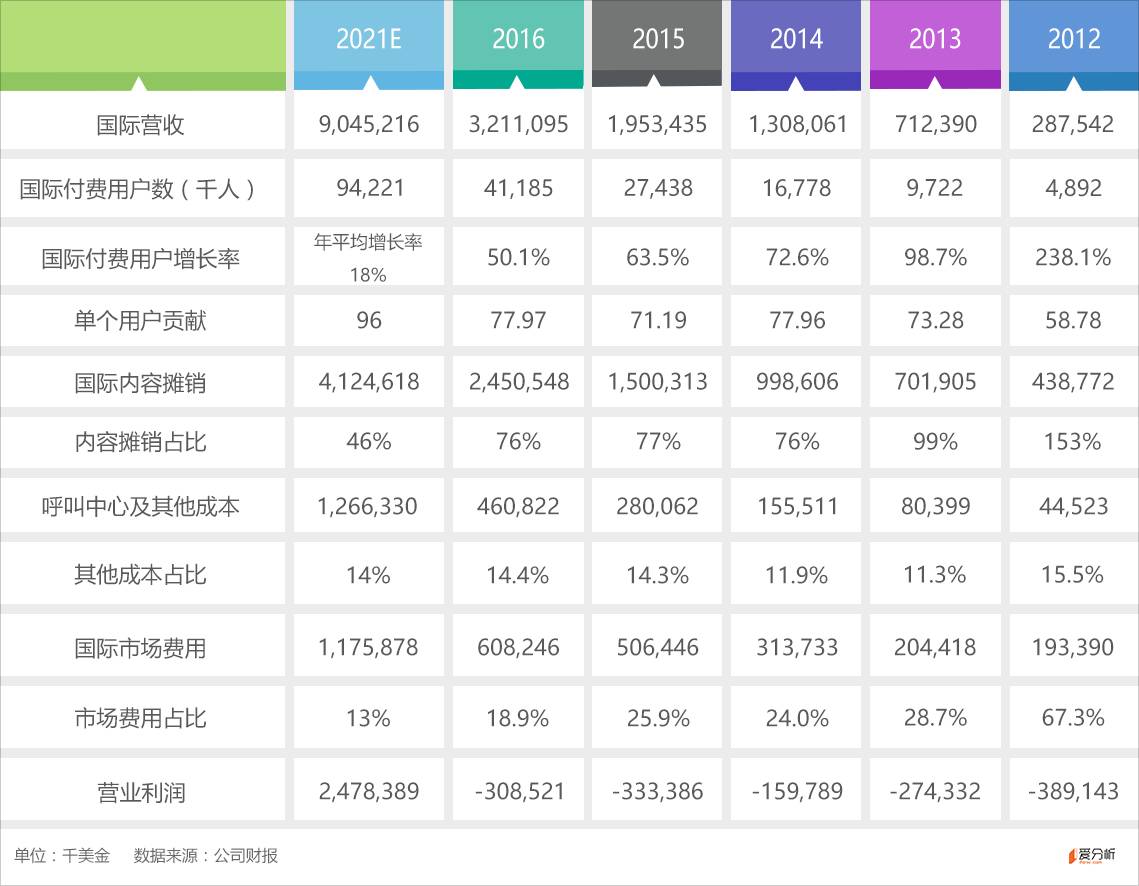

国际流媒体业务

Netflix的国际流媒体业务,除中国以外的市场均已开拓完毕,且未来短期内进入中国市场的可能性较小。所以未来国际付费用户的增长,主要依靠已拓展市场内部用户的自增长,预计增速将明显放缓。

爱分析认为,未来5年复合增速大致维持在18%左右。

相对于美国本土来说,国际业务由于分布更广,且在文化背景、内容输出上与美国本土有一定差异。分析认为,与本土业务相比,国际业务的推进效率略低,国际业务第5年的发展水平大致与本土业务第4年相当。

所以在单个用户贡献与内容摊销占比两项上,选取本土第4年业务数据所谓参照。

此外,随着业务的稳定,国际业务在服务成本及市场相关费用方面,应比之前有所下降,但仍应略高于本土市场水平。所以,其他成本及市场费用占比两项,分别取14%、13%。预计2021年国际流媒体业务盈利约24亿美金,未来收入增速仍能保持在每年15%左右。

按照过去三年的研发及管理费用占比情况,爱分析判断2021年管理与研发费用合计占比约15%。整体利润水平在34.5亿。

未来本土业务基本稳定,增速较低。国际业务增速在15%左右,判断公司整体增速约10%。

对标时代华纳、迪士尼,给定30倍PE,预计2021年Netflix市值约为1035亿美金,按照10-12%的折现率,2017年Netflix的市值约为587-642亿。

上述估值过程,默认未来5年内Netflix会员费始终保持原价。但实际上,Netflix会员费有相当高概率进行小幅上调。

爱分析认为,会员费的提升,主要影响会员增速。按照这个逻辑,假定会员费每月提高1美金,单个用户年贡献增加12美金。但国内付费用户增长率由3%降为2%,国际付费用户增长率由18%降至15%。计算得到Netflix2017年市值为604-661亿美金。

爱分析综合认为,642-661亿是Netflix市值的合理区间,与目前水平大致相当。

关于Netflix未来发展的几点思考

Netflix与中国市场

中国巨大的市场,被国际流媒体巨头觊觎已久。由于中国市场对于影视剧有严格的审核制度,目前对Netflix的价值估计,均是基于未来短期内无法进入中国市场的预期下进行的。

2014年Netflix就透露出进军中国市场的计划,且在后续每年的年报中,都会透露出进入中国市场的良好预期,这除了释放出对股价的积极信号外,也能看出Netflix对中国市场的重视程度。

Netflix能否以与中国公司合作或其他合适的形式进入中国市场,是无数投资者关注的问题。如未来可以实现,Netflix的市值将有更进一步的升值空间。

“隐形资产”的价值

内容,以资产的形式存在于公司账目,每年进行一定比例的摊销。12-36个月的摊销期后,内容的价值将不再在账面中体现。但实际中,只需极小的成本增量,那些已经完成摊销之后的内容仍可以继续无限期产生收益。

以《纸牌屋》为例,虽然内容制作成本已通过损益表摊销,但仍可能会被下一代电视观众重新审视后,继续为Netflix产生收益。而这部分内容的价值,因为在账面中无法体现,恰恰是最容易被忽视的。

而且,随着时间及投入的不断增加,这部分“隐性资产”的比例仍将不断扩大,所以未来Netflix的实际价值,一定程度上高于其账面体现价值。

“分发渠道”与“内容原创”

本质上来说,流媒体公司的属性体现在两个方面:分发渠道与内容原创。长远来看,后者将成为更有价值的资产。

Netflix在流媒体行业的主要竞争对手(如Hulu等),之所以在与Netflix的较量中居于下风,主要原因是他们更多体现了作为分发渠道的属性。

分发渠道作为商品化服务未来面临的价格压力将越来越大,最终极大可能难免被其他公司并购的命运。但专有的内容才是真正难以取代的核心价值。

评论