三季度,整个LED行业上市公司的盈利能力仍在持续。

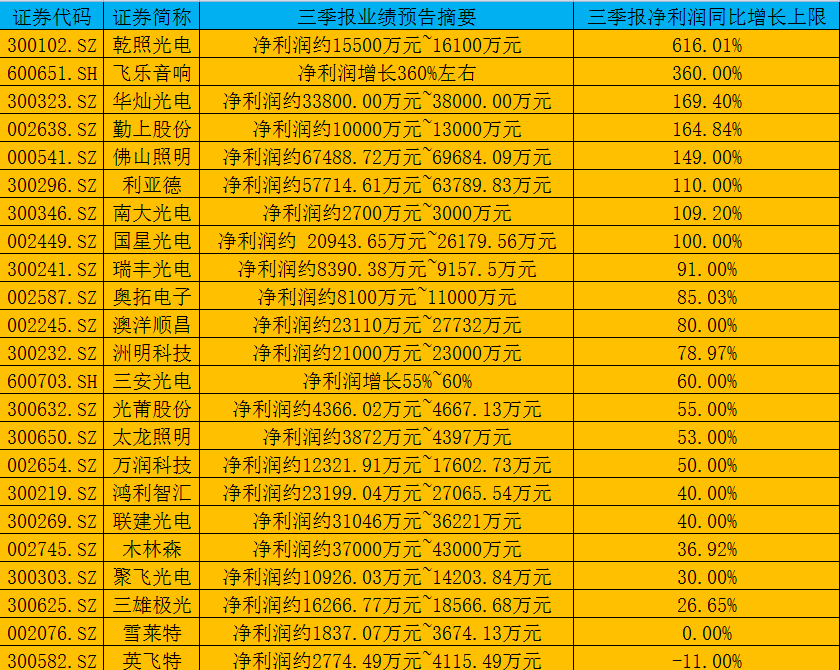

截至到10月17日,Wind数据显示,A股LED板块的32家上市公司中已经有27家公布了三季报业绩预告,界面新闻统计后发现(以净利润同比增长上限进行统计),这27家上市公司中除了德豪润达(002005.SZ)、艾比森(300389.SZ)和雷曼股份(300162.SZ)三家公司之外,其余公司今年前三季度归属于母公司股东的净利润(下称净利润)全部实现同比增长,其中有八家公司的净利润实现了翻倍式增长,具体情况如下表所示:

从同比增速超过100%的八家公司来看,其中上游芯片端有乾照光电(300102.SZ)以及华灿光电(300323.SZ)两家公司;中游封装端包括国星光电(002449.SZ)一家公司;下游应用端则包括飞乐音响(600651.SZ)、勤上股份(002638.SZ)、佛山照明(000541.SZ)以及利亚德(300296.SZ)等四家公司;另外还有从事LED制造核心材料MO源的南大光电(300346.SZ)。

上述公司中,上游和中游的三家公司均是依靠LED业务实现了增长,而下游应用行业的四家公司除了利亚德之外,其余三家公司均是主要依靠LED以外的业务实现了业绩增长。飞乐音响报告期内确认华鑫证券24%股份认购华鑫股份非公开发行股份的投资收益4.24亿元;勤上股份则依靠并购的教育企业(广州龙文)纳入合并报表;而佛山照明依靠减持国轩高科(002074.SZ)和进行参股公司的股权转让累计实现了3.8亿元的投资收益。

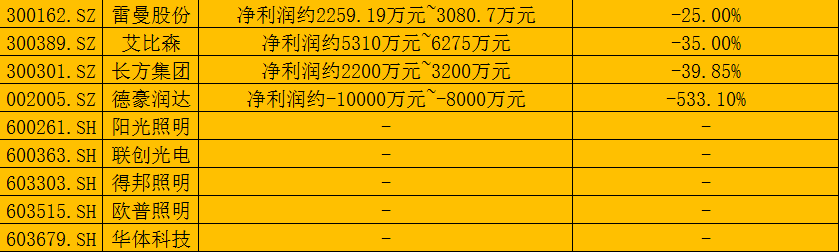

尽管三季度整个行业业绩继续飘红,不过从单季的净利润环比增速来看,却呈现出明显的放缓趋势。

不同于第二季度单季32家公司中仅有两家环比增速为负的情况,界面新闻统计后发现(三季度以业绩预告的平均值进行环比增速计算),已经公布业绩预告的27家公司中11家为负,而且绝大多数公司第三季度单季环比增速与第二季度相比下滑明显。

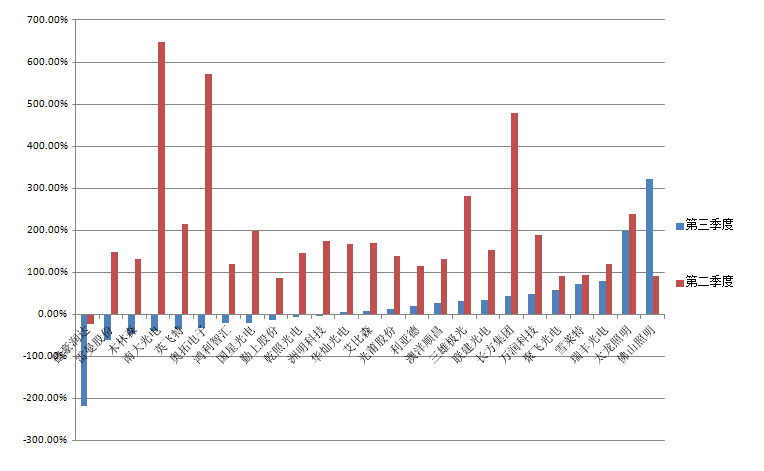

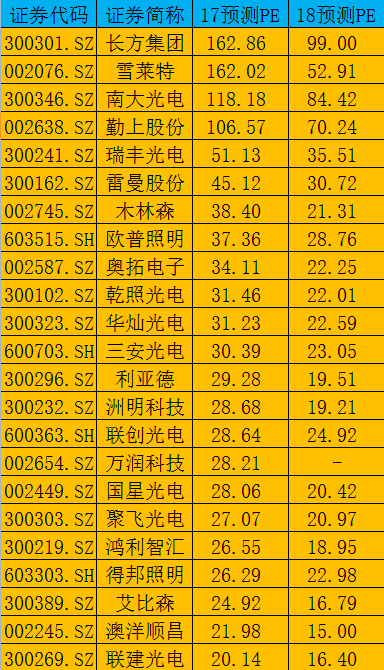

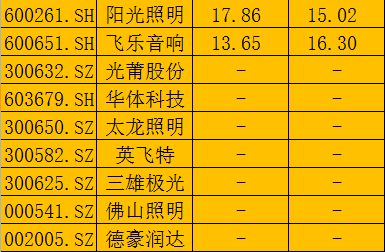

去年下半年以来,LED行业产业链上各环节的多家龙头公司纷纷扩大产能,希望借此抢占市场占有率,今年下半年上述产能逐步开始投产,目前新晋产能是否会对四季度行业传统旺季产生影响尚无法确定。不过从估值水平来看,现阶段行业公司多数已经不便宜了,具体情况如下表所示(下表中“预测PE”为根据多家券商一致性预测出的全年净利润及10月17日收盘价所计算出的市盈率):

从2017年预测市盈率情况来看,中位数为29.28,与整个行业30倍的估值中枢基本持平,只能说处于合理区间而并不便宜。不过如果考虑“估值切换”,按照2018年预测市盈率来看,中位数则降低至22.13倍,行业还是具有较强的吸引力。

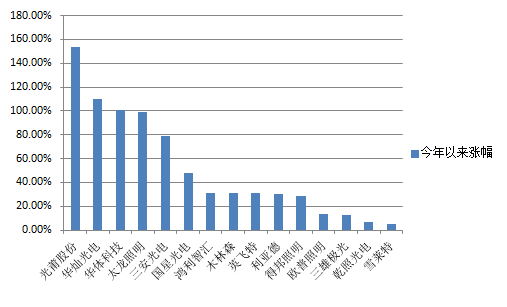

值得注意的是,虽然行业处于高景气,但由于此前行业整合以及产能出清,使得行业集中度逐步提高、格局逐步完善,龙头企业在此轮复苏中优势非常明显,相关龙头公司今年以来涨幅领先行业追随公司的事实从一个侧面反映了这种现象。

Wind数据显示,行业32家公司今年涨幅为正的仅有15家,其中除去光莆股份(300632.SZ)、华体科技(603679.SH)、太龙照明(300650.SZ)、得邦照明(603303.SH)以及三雄极光(300625.SZ)5家今年上市的公司之外,其余10家公司中多数为产业链各环节的龙头公司,如LED上游芯片端的三安光电(600703.SH)和华灿光电(300323.SZ)、中游封装领域的木林森(002745.SZ)和国星光电(002449.SZ),下游应用领域的利亚德(300296.SZ)和欧普照明(603515.SH)。

经历了2015年行业衰落、优胜劣汰的阵痛以及2016年逐步复苏、再到2017年的全面回暖,LED行业已经进入到“行业集中度高、龙头公司优势明显”的状态,未来如何在产能扩张与市场需求之间找到合适的平衡点,对于各家龙头公司乃至整个行业来说都至关重要,将直接决定公司后续的持续盈利能力,投资者可以对相关信息进行密切关注。

评论