A股市场IPO发行将保持常态化,对于准备申请上市的企业来说,发行费用是企业最为关心问题之一。怎么跟中介机构谈价格?发行费用是走高还是降低?券商中国记者梳理了2017年436家完成发行上市企业的发行费用情况。

1月17日发审会最新播报:今日IPO审核的7家企业中,3家获通过,3家被否,1家暂缓表决。值得注意的是,新三板转板的4家公司中2家被否,1家暂缓表决,1家通过。

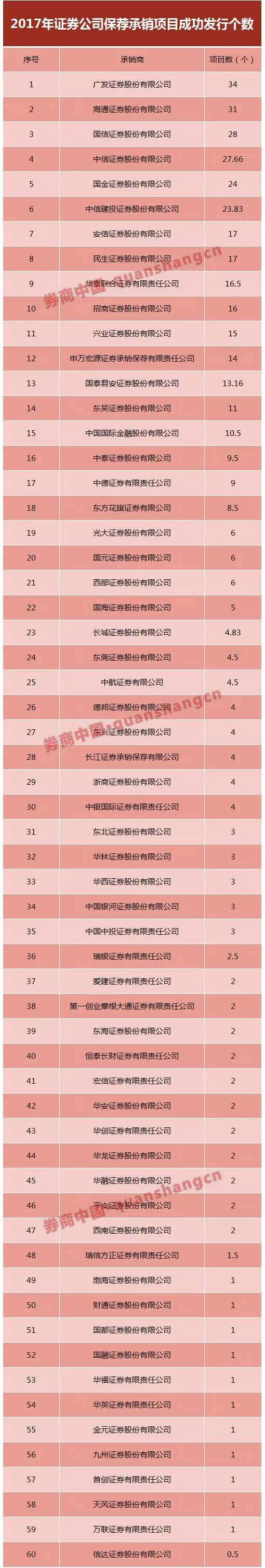

据券商中国记者统计,2017年共有436家企业完成发行上市,募资总额超过2300亿元,发行费用超211亿元,其中发行与承销费用约156亿元,占总发行费用的超过七成,由60家券商“分食”。

从2017年的情况来看,募资在5亿元以下的企业占总发行上市企业数近七成,统计显示,东吴证券承销募资5亿元以内项目平均费率最低。

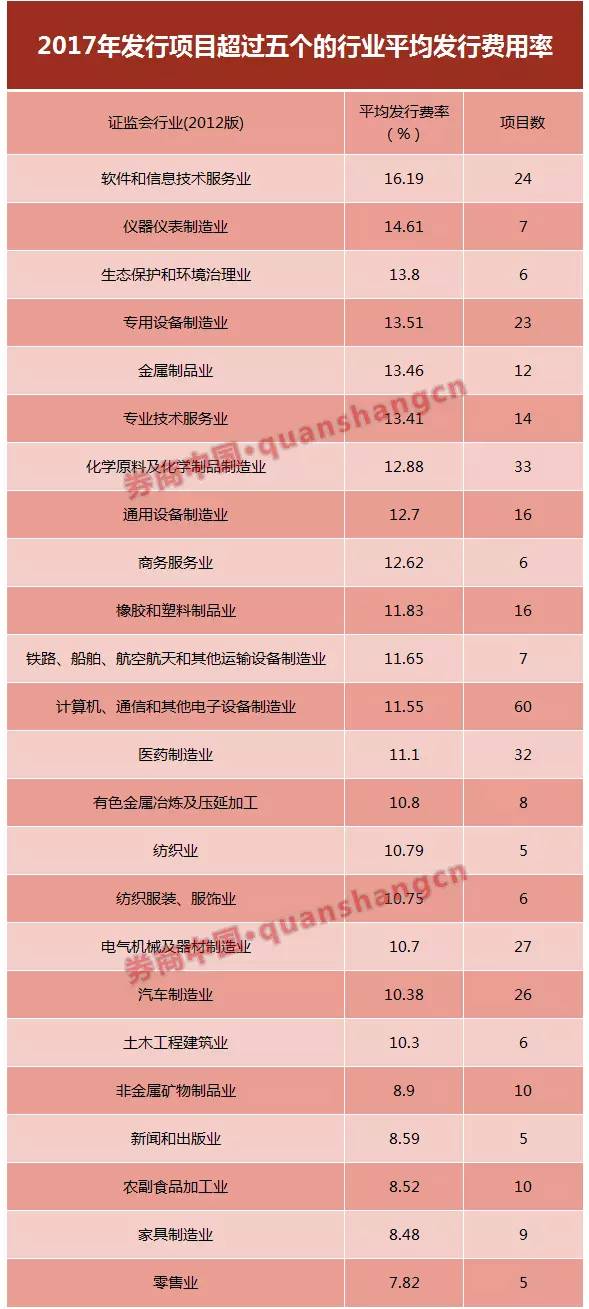

此外,发行费用与项目难易程度和行业相关。2017年,软件和信息技术服务业、仪器仪表制造业、生态保护和环境治理业等平均发行费率居前三。

60家券商收保荐承销费211亿

2017年共有436家企业完成发行上市。记者根据招股说明书披露数据做了统计,436家企业募资总额超过2300亿元,发行费用共计211多亿元,其中发行与承销费用156余亿元,占总发行费用的超过七成,由60家券商分得。

招股说明书显示,A股发行上市的费用主要包括:承销费用及保荐费用、审计验资费用、律师费用、路演推介及信息披露费用、发行手续费及印刷费等。

北方一券商投行人员告诉记者,承销费用及保荐费用由证券公司收取,占发行费用的大头,一般按募资规模的百分比收费。而审计验资费、律师费、路演推介及信息披露费,则由其他中介机构按项目收取固定金额,如果涉及到补半年报和年报,会计师事务所会有收取加审费用。

从去年企业募资情况来看,募资规模在5亿元以下的企业共计293家,占成功发行上市企业总数的67.2%。与此同时,可以明显看出,随着募资规模增加,平均发行费用呈现下降趋势,募资规模在5亿元以下的企业,平均发行费率为13.79%。而募资规模超过5亿元的IPO项目,平均发行费率在10%以下。

募资5亿以下发行费率相差逾20个百分点

记者发现,即使在相对一致的发行规模下,发行费率的差异较大。

比如募资规模在5亿元以下发行费率相差了20个百分点。前述投行人士告诉记者,发行费率的高低与项目的难易程度和复杂程度有关,不同行业收费也不同。

从记者统计来看,按照2012版证监会行业分类,平均费率前十的行业分别是:软件和信息技术服务业、仪器仪表制造业、生态保护和环境治理业、专用设备制造业、金属制品业、专业技术服务业、化学原料及化学制品制造业、通用设备制造业、商务服务业、橡胶和塑料制品业。

募资5亿以内,东吴、华泰联合、申万宏源费率较低

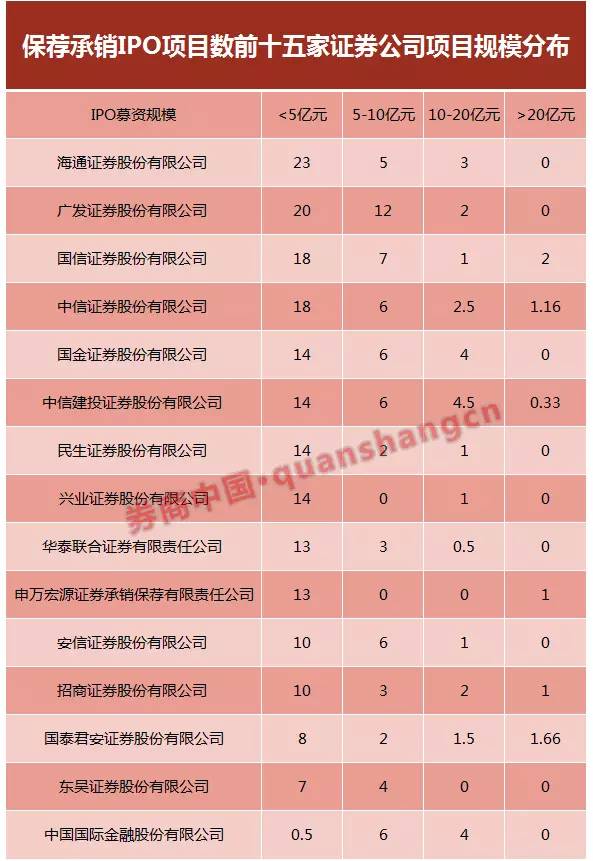

前面提到证券公司收取的保荐承销费占发行费用较大比例,因此保荐承销费对发行费用产生较大影响。从下表中,可以看到排名前十五的证券公司保荐承销的项目占了全年发行上市数量的一半以上,这些证券公司对市场定价具有较大的话语权。

注:如果出现多家券商联合保荐承销的情况,计算时将项目数除以相应券商数。

统计发现:

募资规模在5亿元以下的项目保荐承销数量居前的依次为海通证券、广发证券、国信证券;

募资规模在5-10亿元区间的项目保荐承销数量居前的依次为广发证券、国信证券、中信证券;

募资规模在10-20亿元区间的项目保荐承销数量居前的依次为中信证券、国金证券、中金公司;

募资规模在20亿元以上的依次为国信证券、国泰君安证券、中信证券。

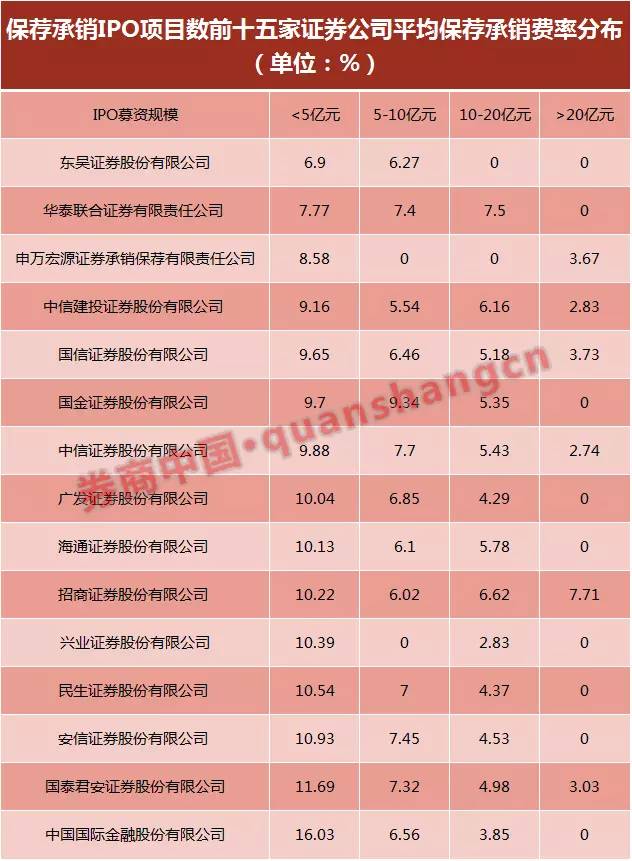

但是保荐承销项目多并不意味着保荐承销的收费低。统计发现:

募资规模在5亿元以下平均保荐承销费率较低的依次为东吴证券(6.9%),华泰联合证券(7.77%),申万宏源(8.58%);

募资规模在5-10亿元区间的项目平均保荐承销费率较低的依次为中信建投(5.54%),招商证券(6.02%),海通证券(6.1%);

募资规模在10-20亿元区间的项目平均保荐承销费率较低的依次为兴业证券(2.83%),中金公司(3.85%),广发证券(4.29%)。

近期市场“发行审核趋严导致发行费用上涨”的传闻较多,多位投行人士向记者表示,行情暂时没变。

评论