编辑:十四

2017年被称为新零售元年,这一年渠道下沉,线下零售逐步回暖,互联网大佬纷纷联姻实体巨头,无人零售、无人货架受到资本热捧。

本期的智能内参,我们推荐来自招商证券的新零售行业研究报告,结合智东西市场观察,从风口逻辑和细分市场出发盘点阿里、腾讯两大巨头的生态策略和全线战局。

以下为智能内参整理呈现的干货:

风口的三点逻辑

2016年10月的云栖大会上,马云在演讲中称:“电子商务”已是传统的概念,纯电商时代很快就会结束,未来的说法将是“新零售”。新零售是线上、线下和现代物流结合,创造出来的新零售业。

所谓的新零售,即是以消费者体验为中心的数据驱动的泛零售形态,瞄准着实时、高效、成本节约型资源配置,深度且精准的客户需求挖掘,基于直播、社交、反馈的客户体验等目标,贯穿生产、仓储、物流、运营等环节,涉及人工智能、机器人、虚拟/增强现实等新兴技术。

▲新消费主义重新界定市场参与者、价值链和优先级(援引欧睿国际)

新零售概念一经提出,随即成为风口。

IT桔子的数据显示:据不完全统计,2017年发生在零售业界的投资案件有300多起,总投资金额达到了近百亿人民币。有分析认为:2017年我国新零售商店交易规模389.4亿元,到2022年将至1.8万亿元,复合增长率将达115.27%。

▲30万亿的线下社零蛋糕将给阿里巴巴带来巨大的成长空间

新概念备受热捧的逻辑主要有三点:

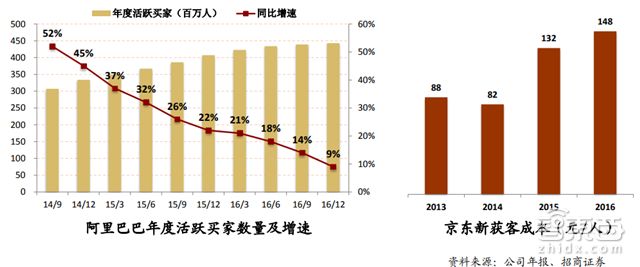

▲阿里、京东线上流量红利见底,获客成本剧增

1、电商的线上流量红利见底,获客成本剧增,与此同时线下边际获客成本几乎不变,且实体零售“闭店止损”还是“升级改造”进入关键期,故此线下渠道价值重估,考虑利用数字化、云服务等技术完成线下零售和线上电商的全面融合;

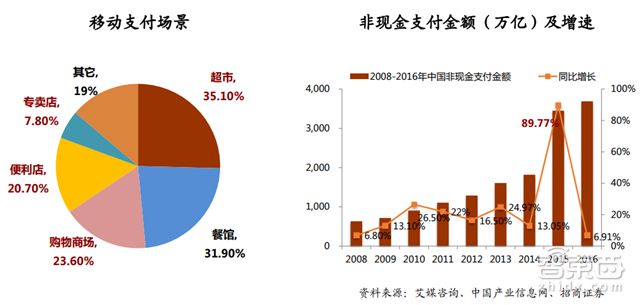

▲线下支付暴涨引起电商重视

2、移动支付、大数据、虚拟现实等技术革新开拓了线下场景和消费社交,消费不再受时段和物理形态制约,暴增的非现金支付容量引起重视,基于人工智能、机器人等技术的客户管理、消费体验升级、智能物流等有望大幅降本增效;

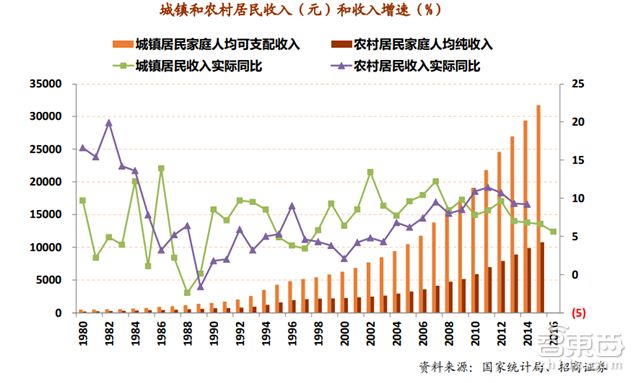

▲居民收入水平提高,三四线渠道下沉在望

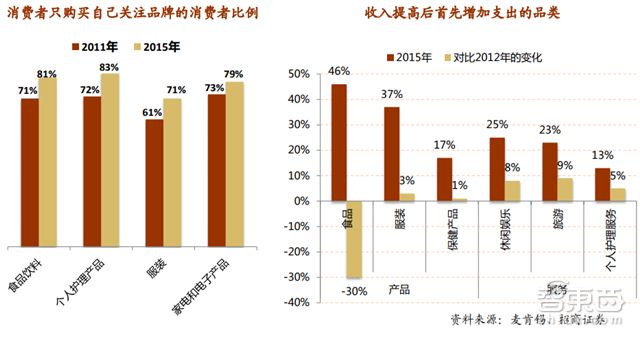

3、眼下,消费市场转变包括收入水平的提高、消费主力成为80、90后等,消费需求增加,消费理念转向品质、服务等,运动和健康产品/服务成为重要增长点,奢侈品零售市场进入更可持续的个人消费驱动的阶段。

▲80、90后成消费主力,拓宽消费品类,品牌影响力增强

总的来看,新零售打的是两张牌:一是将现有的零(quan)售(min)模(duo)式(shou)趁着城镇化,以及以中国主导的经济全球化,进行业务容量扩张;二是融合信息化转型,尝试将新兴技术融入现有生态的各个环节,加强空间经济以及零售生态多环节的联动,强化平台的统筹性,实现降本增效、场景扩张,即质量优化。

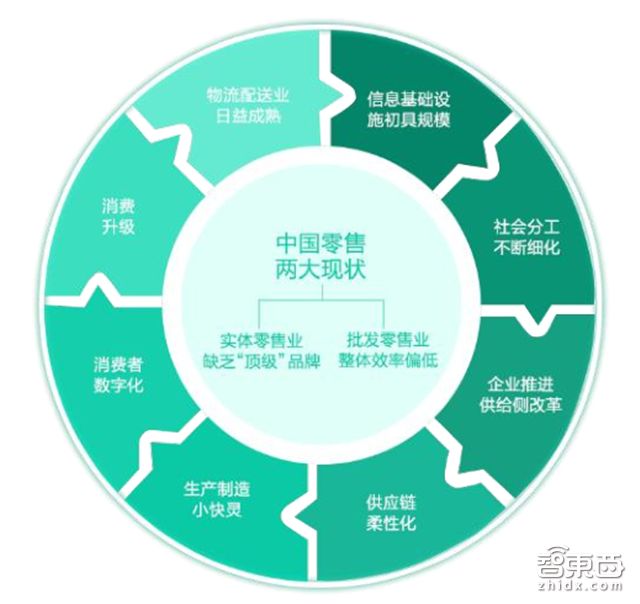

▲新零售的八大驱动力(援引阿里研究院)

阿里腾讯的两种生态圈

▲阿里和腾讯的生态布局几乎涵盖所有互联网场景

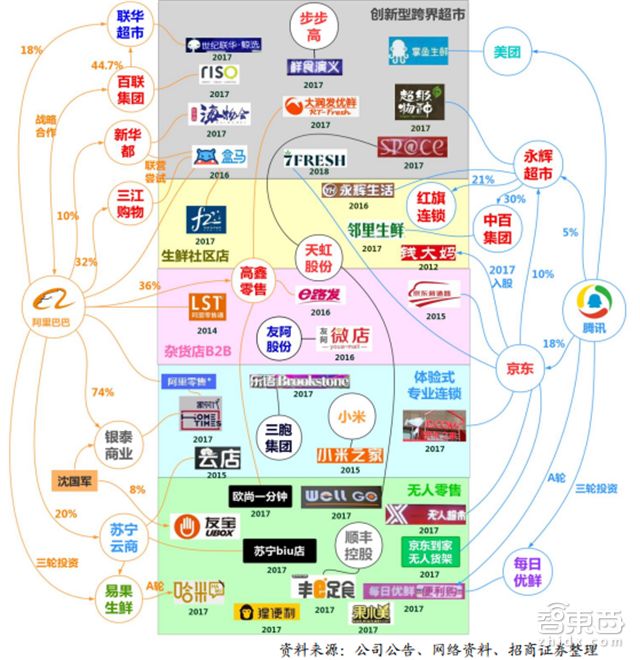

▲阿里腾讯的新零售布局

2016年底新零售概念提出,阿里巴巴和腾讯互联网两大巨头在线下布局明显加速,新零售战局在多领域全面铺开。目前的态势是:阿里占据先发优势,京东迎头赶上,腾讯走上前台。

阿里:打核心

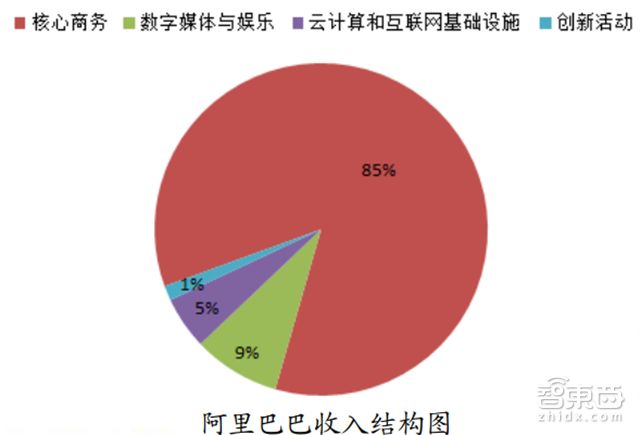

▲阿里巴巴收入结构图

阿里巴巴电商起家,电商零售业务占总收入的85%(其他有9%的数字媒体与娱乐、5%的云计算和互联网基础设施、1%的创新活动),切入新零售可以说是核心业务的升级。

阿里巴巴创立之初(1999年)聚焦B2B业务,2003年上线淘宝专注C2C,2011年的天猫延伸了B2C布局。可以说,阿里的头十年,基本是紧跟时代步伐进行电商模式重心切换的。2016财年阿里巴巴交易总额超越3万亿元,成为全球最大零售体。

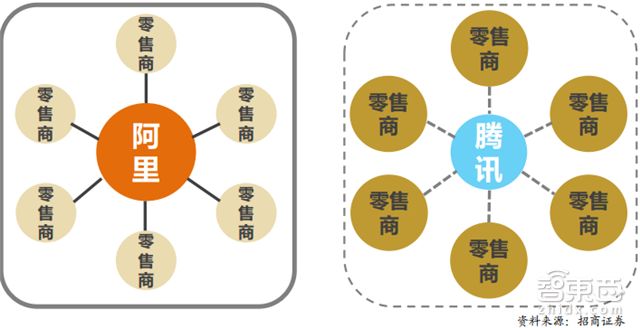

▲阿里巴巴的中心化生态思维

从生态链布局来看,阿里巴巴的策略是是自己成为生态圈的核心,通过做大平台来支撑无数个小前端、通过多元的生态体系实现赋能。在这个前端布局上,阿里已经覆盖了电商、金融、企业服务、流量分发、O2O、娱乐等各个互联网场景。

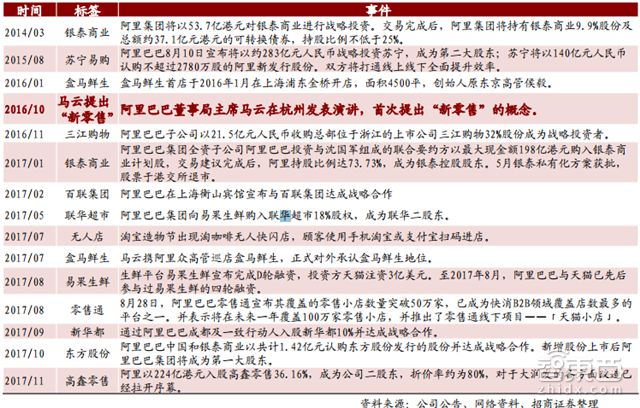

阿里在零售方面的布局从2014年入股银泰开始,2015年又与苏宁牵手,2016年“新零售”战略提出之后,阿里布局明显加速,典型事件包括战略入股线下零售企业三江购物、联华超市和新华都,发展新兴业务如盒马鲜生、零售通、淘咖啡无人便利店。

2017年的网商大会上,阿里巴巴宣布成立“五新执行委员会”,统筹阿里巴巴、蚂蚁金服、菜鸟网络等阿里生态力量,建设新零售、新金融、新制造、新技术、新能源;统计显示,截至去年年末,阿里新零售股权投资已经超过312亿。

▲阿里巴巴新零售布局加速

目前,阿里的新零售布局较为深入,一方面进行零售资源积累,追求增量创新与存量改造并进;另一方面在各个模式各个业态都以自营形式进行尝试,并强化平台业务,渗透零售业务各个环节,通过不断试错迭代跑通方法论。

▲阿里新零售多板块并进

与此同时,阿里巴巴意图以阿里云服务作为数据解决方案,构建品牌私有数据库和智能策略中心,打入新零售生态核心层,建设基于平台的线上线下全渠道模式、B2C链路,解耦原有的商业关系,更新利益分配机制。

腾讯:打辅助

▲腾讯收入结构图

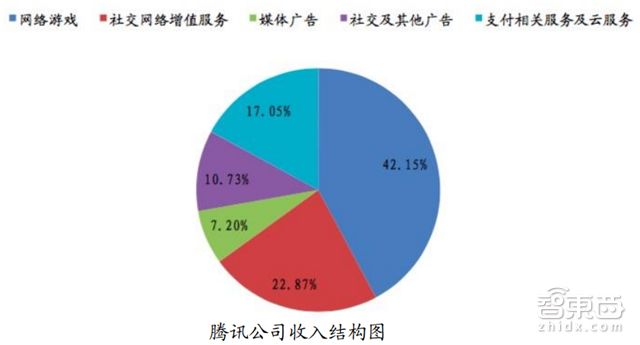

如果说阿里巴巴的核心业务相对单一,腾讯就显得比较多元,其网络游戏和社交网络既是核心业务也是核心竞争力,分别占总收入的42.15%和22.87%。

腾讯在PC时代靠QQ起家,凭借流量优势加码游戏业务;进入移动互联网时代,腾讯又凭借着微信牢牢把握流量优势,以此为依托实现游戏、广告、支付等变现渠道。可以说,腾讯整个发展路径的核心优势就是社交。

▲腾讯的去中心化策略

相比于阿里直达终端的中心化思维,腾讯更强调自己做生态圈的地基,选择更有效率的企业进行合作,而非直接参与竞争,给予相关企业所需要的资源,以赋能连接所有场景。

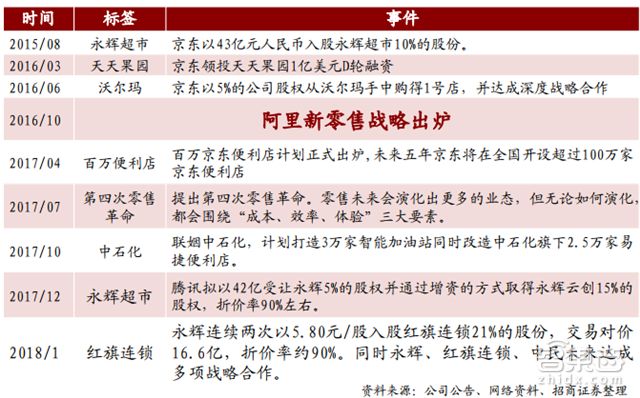

阿里的新零售战略提出之后,腾讯不敢落后,逐步以京东(腾讯是京东第一大股东)、永辉(2017年岁末,永辉获腾讯42亿元战略性入股,且早在2015年,京东就已入股永辉10%的股份)作为两大抓手,在新零售多领域广泛布局。

本月,家乐福公告称,已与腾讯和永辉签署后两者对家乐福中国潜在投资的意向书,预计三方将在供应链整合、科技应用和业务赋能等方面展开合作。拟议合作的范围现已包括数据、智慧零售、移动支付、店内体验和数据分析等领域。与之对应的是,之前没跟家乐福中国谈拢的阿里,去年11月砸了224亿港币,入(na)股(xia)大润发。

▲腾讯新零售布局

互联网巨头主导的全线战局

现有的新零售格局主要围绕以下五点:

▲创新型生鲜超市尝试者

1、创新型生鲜超市,即最受关注的一个领域,探索者众多,包括盒马生鲜、超级物种等,但目前模式走通的却为数不多。

2、社区型生鲜超市,即靠近社区满足便捷性需求,以高频的声线为主打品类从而强吸引客流,便于自身品牌发展,代表业态包括永辉生活和京东今年入股的钱大妈。

3、杂货店B2B,即利用SaaS系统及商品、物流、数据给小店赋能,指向万亿级别市场,代表性业态有京东、阿里提出的百万小店计划,但存在客户忠诚度低、竞争激烈、店主文化水平制约接受程度等问题。

4、体验式专业连锁,即不以贩卖商品为主要目的,而是通过增强用户体验、提升品牌认同感,引流至线上渠道的零售形式,以家电类企业居多(单价高、品牌效益强),苏宁、京东、小米均已入居。

5、无人零售,包括自助售货机、无人值守便利店、无人值守货架等,已经成为备受资本关注的创企赛道,阿里腾讯的易果、每日优鲜强势入局,苏宁、天虹等试水,京东则布局较深,初期成果已经落地。

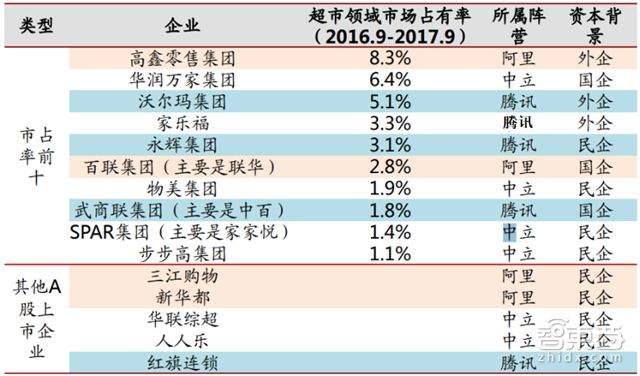

▲主要超市站队情况

毋庸置疑,本轮新零售浪潮的之前、现在和未来都将由互联网巨头引领,线下零售更多的是追随者的角色:超市类资产由于股权运作更灵活、供应链优势更受互联网巨头青睐;百货类资产改革慢于超市,但已有银泰和中央商场牵手这样的改造苗头;创企仅在一些小业态领域有发展空间,输出能力成为依靠。

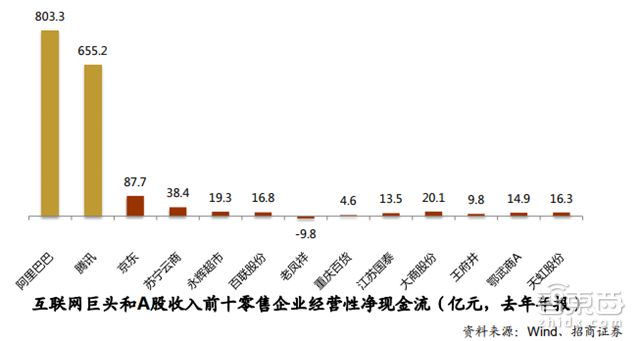

▲互联网巨头现金流压力小

▲互联网巨头线上流量优势明显且方便打通和引流

相较于线下零售,互联网巨头的优势在于更小的财务压力(上一财年阿里腾讯的经营性现金流超过A股主要零售企业之和两倍)、更高的效率(领导层管理活性强,商业模式迭代密集)、流量优势明显。

对于互联网巨头而言,新零售布局的核心在于线下零售体系的数据化革新,包括支付数据、人货场全链路数据等。从信息的角度来看,云作为象流数据解决方案,有着成熟的技术背景和场景尝试,预计将在未来以信息为燃料驱动的全链路零售生态之中作为底层支撑。因此,阿里主打阿里云形成新零售包围圈。

▲阿里新零售改造以阿里为主导,腾讯则以零售商为主导

目前来看,阿里的强连接强边界设计更适合自主意识弱的零售商,腾讯的弱连接弱边界思维更适合自主意识强的零售商。布局背后是二者逻辑的不同:阿里要做的是线下业务重构,指着线下市场接入阿里平台抢占GMV,而腾讯的重点是现有庞大流量的变现和质量升级。

智东西认为,阿里巴巴和腾讯的雄厚资本、线上流量优势以及线下移动支付优势,使其成为新零售的两大主力,一个走中心化策略,一个走去中心化,并已经获得诸多传统实体零售商的站队。趁着实体经济复苏、渠道下沉和消费升级的东风,加上全链路思维的降本增效,互联网巨头将进一步瓜分零售业蛋糕,深入实体产业重构价值链。

评论