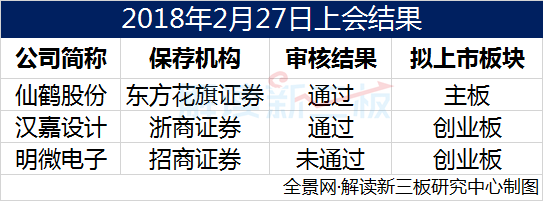

今日,春节后的第一场发审会如期进行,仙鹤股份有限公司、汉嘉设计集团股份有限公司和深圳市明微电子有限公司3家公司于今日上会,其中前两家顺利过会,明微电子遗憾被否。

据解读君统计,2月共有12个IPO项目上会,其中7个获通过,5个被否决,2月整体过会率上升至58.33%,较1月的40%有所回暖。

截至今日,2018年共57家公司上会,25家过会、29家被否、3家暂缓表决,IPO整体过会率为43.86%。(数据均已剔除临时取消审核企业数)

仙鹤股份成狗年第一家过会企业

春节后,第一家上会的企业为仙鹤股份,仙鹤股份主营业务为特种纸研发、生产和销售,主要产品为烟草行业用纸、家居装饰用纸等九大系列。

近年来,发行人业绩呈蓬勃向上之势。2015年-2017年,其营收分别为19.09亿元、21.96亿元和30.47亿元。同期归母净利润分别为1.38亿元、2.12亿元和3.99亿元。凭借此业绩,发行人本次成功冲击上交所主板,成为狗年第一家成功闯关IPO的企业。

不过值得注意的是,发行人对合营企业的投资收益对于业绩贡献较为突出。

2015年-2017年,发行人按照权益法核算确认的对夏王纸业投资收益分别为8726.67万元、1.40亿元及1.79亿元,该投资收益占其同期扣非净利润比重分别达67.81%、73.24%及49.48%。这份投资收益大部分时间也超过了发行人主营业务利润。

同时,反馈意见指出,发行人与夏王纸业存在购销业务、票据拆借等关联交易,彼此相互担保,且报告期内夏王纸业借给发行人大量资金。

招股书显示,夏王纸业系发行人与德国夏特共同成立的合营企业,双方各持有其50%股权,夏王纸业主要从事装饰原纸(三聚氰胺浸渍原纸)是生产经营,报告期内对发行人的业绩贡献较大。

对此,仙鹤股份称,扣除投资收益后,发行人净利润水平有较大幅度下降,但盈利能力及可持续经营能力不会受到根本性影响。

2015 年-2017 年,发行人净利润扣除合并财务报表范围以外的投资收益后的金额分别为4017.91万元、5896.53万元、2.19亿元。

汉嘉设计:这家给马云设计过大楼的公司终于过会了

仙鹤股份的IPO可以说是一帆风顺的,而今日第二家上会企业汉嘉设计的IPO要坎坷得多。

2012年3月,汉嘉设计首次上会,但被“暂缓表决”,一个月后二度上会,最终被否。而发审委给出的理由为汉嘉设计在招股书中披露的成本核算方法,与实际操作时的方法不同,且在聆听现场中发行人与保荐机构也未说明出现这一差异的原因。

而在被这个看似低级且自相矛盾的成本核算问题挡在资本市场以外后,2015年6月,汉嘉设计再一次申报创业板IPO,再次等待2年半后,汉嘉设计终于再次迎来了上会。

实际上,汉嘉设计相关人员曾对外透露,“发行人早在去年上半年就已经准备上会,但因中介的事情一拖再拖。”

第一次IPO被否后,汉嘉设计选择了西南证券作为其保荐机构。第二次IPO排队期间,西南证券接连遭证监会立案调查。而后,汉嘉设计在排队期间更换保荐机构为浙商证券。值得注意的是,汉嘉设计最新披露的招股书并未说明变更保荐机构的原因,也未进行重新申报。

经过6年时间的等待,汉嘉设计终于梦想成真,成功冲击创业板。

汉嘉设计主要从事建筑设计、装饰景观市政设计及EPC总承包等业务,其设计项目包括阿里巴巴·杭州支付宝总部大楼等。汉嘉设计主营收入来源主要来自于建筑设计,2014年-2016年,其建筑设计收入占比均达到80%以上。

发行人的业绩体量不大但较为稳定,2014年-2016年,其营业收入维持在5亿元左右,净利润维持在4800万元-5400万元之间。2017年上半年,其营收和净利润分别为2.69亿元和2206.26万元。

此次公开发行,汉嘉设计拟募集资金2.38亿元,用于三个项目的建设。

明微电子二度IPO被否业绩为硬伤

与汉嘉设计一样,明微电子此次也并非首次IPO。2012年2月,明微电子曾撤回IPO申请,原因系其2011年业绩不及预期。

同样在等待了6年后,明微电子却被挡在了创业板的大门之外。这次IPO被否还是与其业绩有着莫大的关联。

明微电子一直深耕于驱动芯片设计领域,产品广泛应用于LED显示屏、LED照明及电源、LED景观亮化等领域。

2014年-2016年,明微电子扣非净利润分别为1693.92万元、624.28万元和3053.98万元。不仅业绩存在波动,且三年累计扣非后净利润仅5372万元。

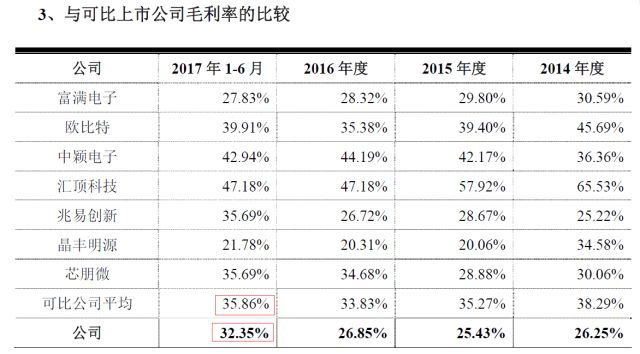

同时,发行人的毛利率存在异常。2014年-2016年,明微电子的毛利率远低于同行可比公司平均毛利率,其中2014年和2015年均低了10点左右。然而2017年1-6月,明微电子的毛利率上升至32.35%,仅低于平均水平3.5个点。

随着毛利率的上升,明微电子2017年上半年扣非后净利润上升至2666.57万元。对此,明微电子解释称,“2017年上半年,行业整体需求增长,公司新产品取得了良好的销售规模,提升了整体毛利率水平。”

除了上述问题,发行人的业绩真实性也引起了证监会的关注。

反馈意见指出,发行人前五大客户壹卡科技为其原销售业务员王海英弟弟王建华所创办的公司。2016年、2017年壹卡科技和创锐微电子为同一控制下企业,2016年下半年两公司合并,从而成为发行人2016年及2017年上半年的第一个经销客户。

业内人士分析称,在IPO审核中,关联交易一直是审核重点,而上述疑似关联关系的核查也在趋严。

此次IPO,明微电子本拟募资4.57亿元投向3个项目,而随着集成电路封装项目的实施,发行人的经营模式将由轻资产向略重资产转变,因此,发行人可能面临资产管理、折旧和摊销金额增加、产能消化管理等方面的挑战。

证监会出具的反馈意见便对该募投项目的可行性连连发问,从近期案例来看,被质疑募投项目的合理性和可行性的IPO项目大多都被否决了。

评论