备受瞩目的6只独角兽基金6月11日开始正式发行。独角兽基金值得买吗?有哪些优势和风险点?如果买的话,该买哪一只呢?

产品卖点:与社保基金一起投资顶尖企业

独角兽基金的正式名称为战略配售基金。在各路渠道铺天盖地的宣传下,产品卖点非常清晰明了:

一、独特的投资方向。战略配售基金只参与一级市场投资,主要投资于未上市战略配售企业IPO和海外企业科技巨头CDR。通过战略配售基金,个人也能成为如BATJ、小米等中国顶尖创新企业的股东。

二、打新基金中的VIP。作为战略投资者,每一只基金都可以单独拿到不少于总量3%的CDR份额。相比一般打新极低的中奖概率,战略配售基金拥有100%的中签率。

三、成本低廉。此次战略配售基金一元起购,个人投资者认购/申购上限为50万元。费率方面创下历史新低,认购费率低至0.6%,管理费率仅0.1%/年,不到普通基金的十分之一。

四、与社保基金同行。此次战略配售基金限定了投资者范围,先面向个人投资者募资,若是个人投资者合计募集规模不到500亿则向机构投资者配售;超过500亿,则不对机构客户发售。仅4类与养老金相关的机构客户能够认购战略配售基金,分别为社保、基本养老金、企业年金及职业年金,4类机构客户也是按照这一先后顺序进行认购。也就是说,个人投资者或与社保基金等成为共同利益人。

产品风险:会不会成为接盘侠?

风险总是与收益相随。在产品的各大卖点中,最受争议的就是CDR的收益和风险问题。有投资者质疑,这些公司在美股的估值很高,CDR回归后我们会不会成为接盘侠?

一位战略配售基金拟任基金经理认为,判断估值高不高,需看企业本身的成长性。“以腾讯为例,2011年至2017年一直保持高速增长,这样的企业虽然是巨无霸,但不能说价格一定是高估了。”

此外,战略配售基金参与CDR配售或有一部分“安全垫”:

第一部分是参与CDR配售的折扣。部分市场人士认为,此处不确定性较大。前述基金经理告诉界面新闻,CDR打折问题是各方博弈结果,他们跟一些海外投资者沟通过此问题,反馈并没有很大意见。“如果原价发CDR,我们也不乐意接受。需一公司一议,但相信一定有折扣。”

第二部分是回归A股后价值重估带来的溢价,前述基金经理对这部分估值溢价的预期是20%。

CDR折扣和回归后的估值溢价两部分组成了基金的“安全垫”。该基金经理表示,纳斯达克估值比A股科技股估值更低,海外CDR回归参照海外价格会有一个折扣。也就是说,海外价格本身跟国内比已经偏低了,战略配售基金在海外估值基础上再打个折,相当于折扣上再打折。

不可回避的问题是美股方面价格与CDR价格的镜像效应。“在目前我们能预期到的,比如打个八折,再加上对它20%的溢价,也就是相当于有50%的安全垫。如果美股股价不变,获利空间就是50%。如果下跌,同步跌幅30%,刚好在成本线上。”该基金经理粗略测算道。

上市后是折价还是溢价?

与普通打新基金相比,这6只战略配售基金无需底仓配置,但持有的标的资产有至少一年的限售期。可以折价拿项目,但有锁定期,这种模式让人不禁联想起此前的爆款产品定增基金。

再将其与定增基金相比较,战略配售基金产品设计也有诸多相似之处:本身有三年封闭期,每半年受限开放一次,成立半年后可上市交易。

这就引发了一个新的问题,上市后场内价格可能出现折溢价。

回顾定增基金的历史,同样作为预期收益高于预期风险的高性价比产品,当时最大的吸引力在于项目折价的“安全垫”。由于限售股的估值方式较为特殊,对定增基金的价值判断并不容易,未来对战略配售基金的价值判断或也将出现三个价格:

第一个是标的资产的二级市场价格。

第二个是标的资产由于限售因素,在基金中反映出的偏谨慎估值(包含了看跌期权价值,详见界面新闻2017年9月7日报道《定增基金可能又要跌 最新限售股估值方式影响有多大》),若出现浮盈价值将被低估。

第三个是基金在二级市场的交易价格。

综合考虑上述因素,战略配售基金上市后,可能出现的折溢价情形如下:

一、溢价可能性:考虑到战略配售基金拥有稀缺的战略配售权,如果标的资产日后股价上扬,被市场所看好,出现较高的隐含收益,那么在基金规模已达上限,投资者无法申购的情况下,只能通过二级市场买入,出现溢价。

二、折价可能性:考虑到战略配售基金有三年封闭期,流动性较差,在基金表现平淡的情况下,可能在二级市场被抛售,出现折价。

想预测战略配售基金上市后的情况,不妨再回顾一下定增基金的场内折溢价历史:前期有定增基金参与的项目获得丰厚的浮盈,且出现较高的隐含收益,在二级市场颇受投资者追捧,出现溢价。但由于后期基金整体表现平淡,项目折价率收窄、标的资源匮乏、项目退出难题等等,使得产品封闭性与投资者流动性需求之间的对立关系突显,场内折价率高企。

六只基金该选谁?

此次共有六家基金公司一起发行,产品设计、投资方向、投资目标完全一样,投资者该如何选择呢?

先来了解一下影响战略配售基金最终表现的因素有哪些:

一、战略配售部分的收益。据了解,在各家3%战略配售的规定动作基础上,各家有一定的发挥空间,配比或在3%-6%之间,这部分发挥空间会影响基金净值表现。一年限售期过后,基金选择持有还是卖出,也将影响基金表现。

二、固定收益部分的收益。战略配置部分之外,基金将配置一些货币资产与债券基金,固定收益能力更强的团队更有优势。

三、运营能力。作为规模可能达到500亿元的巨无霸基金,基金团队的运营能力不可忽视。

因此,即使产品发行初衷和设计完全一样,未来收益也可能会有所差异。

本次参与发行的六家基金公司中,即有五家公司为此前国家队基金参与者,此前国家队基金的表现可作为参考之一。回顾此前的国家队基金表现,在同样的背景下诞生,有着同样的目标,业绩却大相径庭,首尾差距达到30%!

从上表可以看到,招商基金的表现最好。招商丰庆(001773)成立以来回报高达35%,易方达瑞惠与南方消费活力紧随其后,回报率不到30%,而华夏新经济(001683)仅为5.3%。

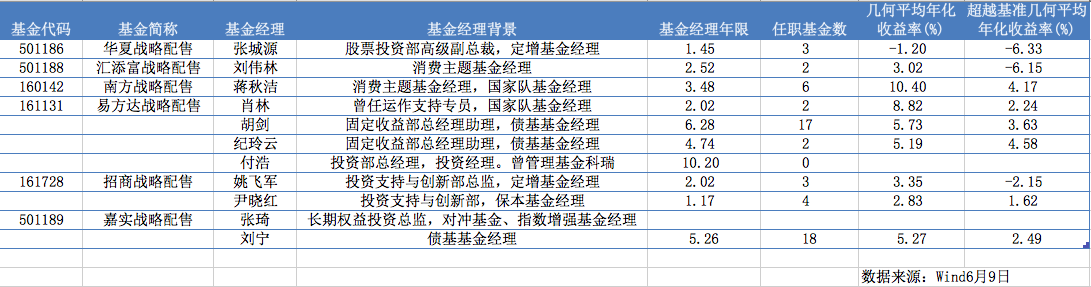

再来看看各家公司的团队配置。下面是六只基金的拟任基金经理名单:

从基金经理的选任上,可以看出不同基金公司的思路:

易方达、招商基金、嘉实基金三家为多基金经理制,其中易方达基金阵容最是庞大,不仅有国家队基金经理,还有管理企业年金的权益类老将付浩、管理社保组合的固收类基金经理胡剑与纪玲云。

华夏基金、招商基金都派出了此前有定增基金管理经验的基金经理;南方基金与汇添富基金派出了主打消费股的基金经理;南方基金与易方达基金的基金经理都有国家队基金的管理经验。

单从基金经理的权益类业绩来看,南方基金与易方达基金的优势相对突出:南方基金蒋秋洁年化收益超10%,易方达基金付浩曾管理的基金科瑞不到七年回报超200%。

值得注意的是,在易方达基金、招商基金的基金经理身上,都有着“运作支持”背景,其中招商基金的基金经理姚飞军还任投资支持与创新部总监,负责定增和新股申购工作,招商基金也是业内唯一一家设立了投资支持与创新部的公司。

综上所述,从收益与风险的角度来看,战略配售基金属于预期收益高于风险的产品,性价比较高。封闭期三年,场内折溢价未知,且办理转托管手续较为繁琐,流动性需求较高的投资者应谨慎考虑投资。产品方面可参考国家队业绩、基金经理履历、权益类与固收类投研团队能力、基金运营能力等因素综合比较。

评论