界面新闻记者 |

中国信达资产管理股份有限公司(下称“中国信达”,01395.HK)上半年收入总额同比下滑,原因何在?

8月29日,中国信达披露了2023年上半年业绩。盈利数据显示,上半年,中国信达实现归属于公司股东的净利润40.676亿元,同比下降4.406亿元,降幅9.8%;年化平均股东权益回报率(ROAE)4.50%,年化平均总资产回报率(ROAA)0.56%。

归属于股东净利润下滑背后,是其收入总额的下滑。2023年上半年,中国信达收入总额为342.977亿元,降幅为16.9%。

对于收入总额的下滑,中国信达在年报中指出,主要是因为存货销售收入、不良债权资产公允价值变动及以摊余成本计量的不良债权资产收入较上年同期下降,部分被利息收入的上升所抵销。

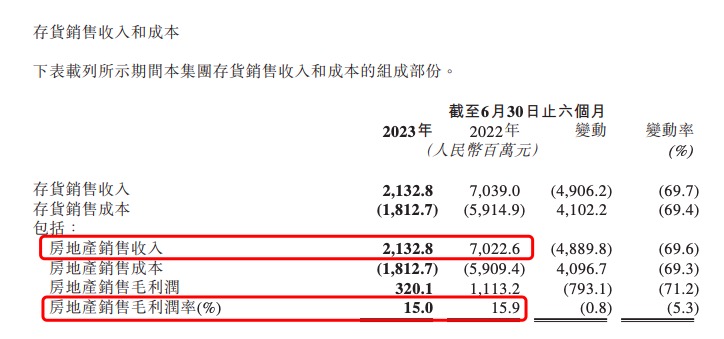

剖析财报可见,三个导致中国信达收入总额下降的原因中,存货销售收入降幅最大,由2022年上半年的70.390亿元下降69.7%至21.328亿元。存货销售收入下滑,主要是由于2023年上半年信达地产交付项目规模同比减少,房地产销售收入下降。房地产销售毛利润率由2022年上半年的15.9%下降至2023年上半年的15.0%。

公开资料显示,信达地产是中国信达旗下房地产平台,在中国信达不良资产处置业务中,起到“项目操盘主体、投后管理抓手、不动产投资顾问”的作用,通过股权并购、操盘代建等方式盘活问题不动产,挖掘并提升资产价值,为资产处置和变现提供渠道。

不良债权资产公允价值变动方面,中国信达由2022年上半年的62.233亿元下降54.4%至28.363亿元。其中,以公允价值计量且其变动计入当期损益的收购的不良债权公允价值变动由2022年上半年的47.139亿元下降14.1%至2023年上半年的40.501亿元,分别占相应期间收入总额的11.4%及11.8%。

摊余成本计量的不良债权资产方面,中国信达以摊余成本计量的不良债权资产收入包括收购重组类不良债权资产产生的利息收入和处置损益,由2022年上半年的55.497亿元下降29.5%至39.121亿元元,分别占相应期间收入总额的13.5%及11.4%。中国信达指出,下降主要是该公司主动调节资产结构,收购重组类不良债权资产规模相应下降所致。

资产负债规模方面,中国信达资产负责双双“缩表”。截至2023年6月末,中国信达总资产规模15940.093亿元,较2022年末下降1.36%;总负债规模13780.519亿元,较上年末下滑2.1%。

展望未来,中国信达管理层在财报中指出,结构性问题和周期性矛盾交织叠加,国内外风险挑战加大。预计商业银行不良贷款规模仍处于增长期,涉房贷款资产质量持续承压,问题金融机构改革化险提速,全面注册制下股票退市常态化。中小企业面临需求不振、订单萎缩、开工不足、销售不畅、拖欠账款等经营困难。房地产企业及地方政府融资平台仍面临较大的债务压力。

“金融资产管理公司应准确把握新时代下的职责使命,在防范化解重大风险、盘活存量资产等方面做出更大贡献。”对于未来,中国信达管理层表示,将进一步加大不良资产主业投入,巩固不良资产主业核心地位;全面推进经营模式创新,建设开放包容的不良资产生态圈;持续强化内控合规管理,提升核心业务能力。

中国信达成立于1999年4月,是经国务院批准,为有效化解金融风险、维护金融体系稳定、推动国有银行和企业改革发展而成立的首家金融资产管理公司。2010年6月,中国信达改制为股份制公司,2012年4月,该公司引进全国社会保障基金理事会、UBS AG、中信资本控股有限公司和渣打银行四家战略投资者。2013年12月12日,中国信达在香港联合交易所主板挂牌上市,成为首家登陆国际资本市场的中国金融资产管理公司。

评论