文|BT商业科技

前有华为Mate 60 Pro突袭开卖,后有苹果发布会官宣提档,夹在中间公布财报的小米没有分到多少流量。

但低调的小米,成绩并不差:利润修复速度超过市场预期,IoT、互联网业务收入重回正增长,可惜手机业务表现还是差强人意。财报公布次日,小米股价小幅高开,日内涨逾1%,投资者的反馈很正面。

被华为、苹果抢去风头,对现在的小米也并非坏事。小米现在还处于战略收缩阶段,厚积才能薄发,削减成本、提高利润的任务很重,集中精力处理好内部事务才是最重要的。

事实上,作为业内最早触网、最会整活的大厂,小米不缺热度也不缺流量,只不过现在并不是出手抢热搜的时候。从财报来看,小米的业绩探底之旅已经来到拐点,多项重要指标都出现好转。从战略收缩过渡到扩张,或许就是未来几个季度的事。

(图片来自雷军微博)

营收利润走势迥异,小米控费效果显著

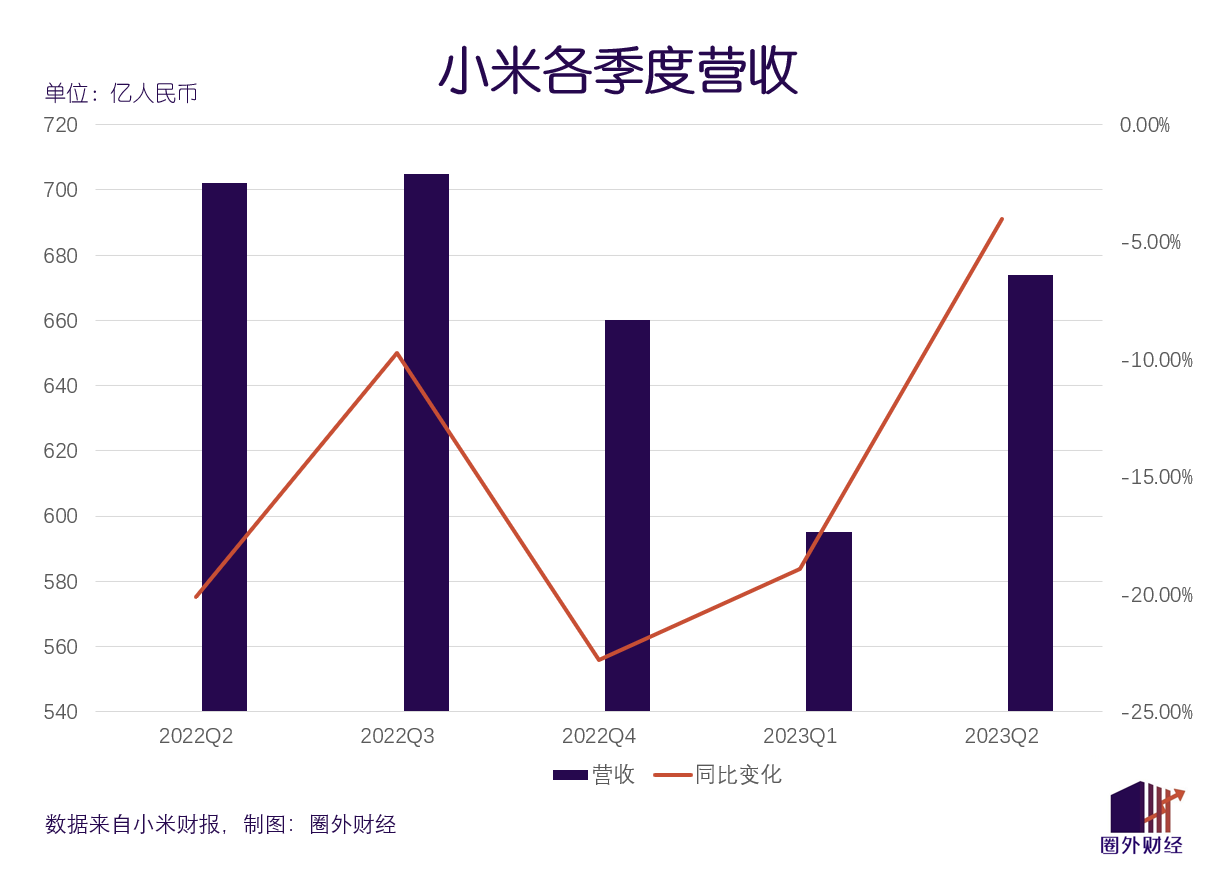

营收、利润两项数据呈现截然相反的走势,是小米二季度财报最大特点。

先看营收的状况。二季度小米总营收为673.55亿元,同比下滑4%,不过跌幅小于市场预期的6.2%,表现并不算太糟糕。此外,二季度的营收跌幅为近六个季度最低水平,相较于一季度的18.9%和去年同期的20.1%已经有很大进步。

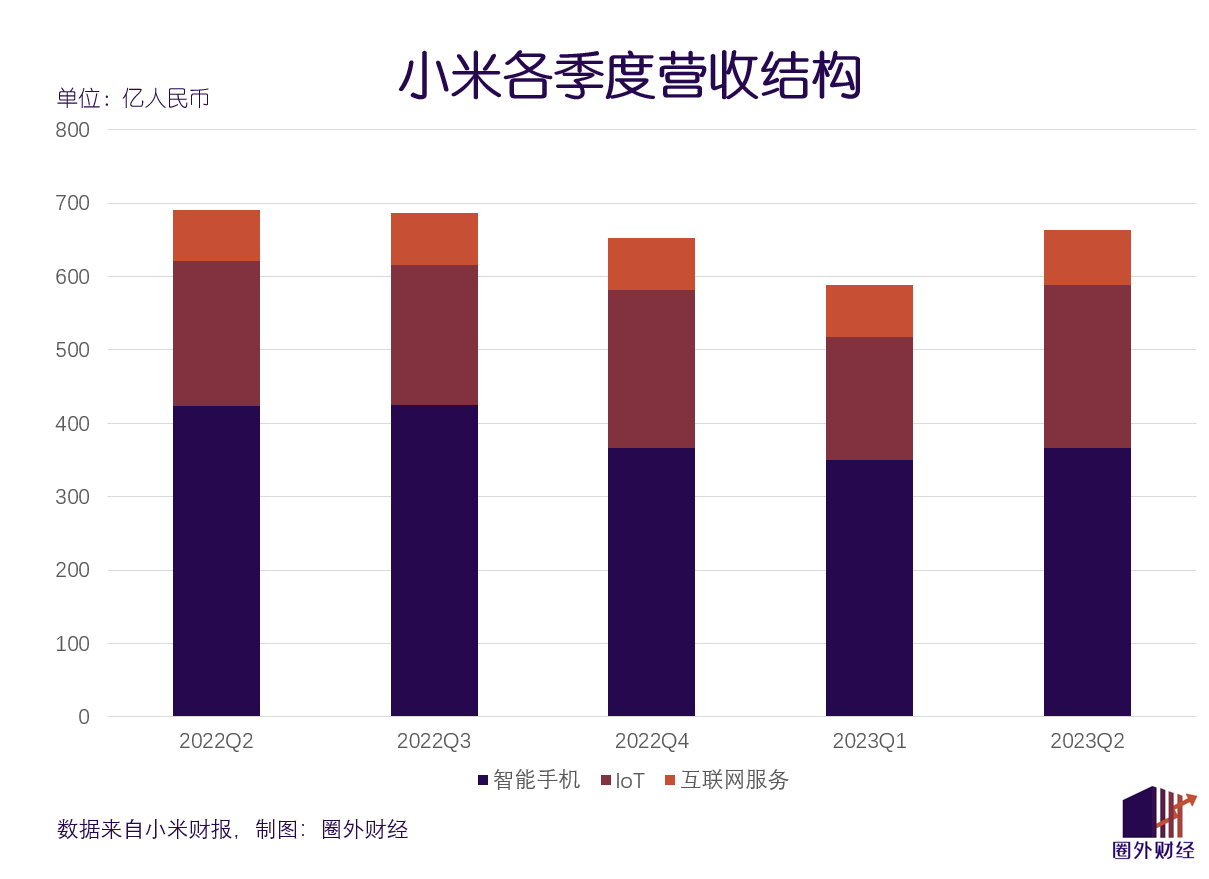

从营收结构则可以看出,IoT、互联网服务都走在复苏路上,唯独手机这个头号支柱仍在负重前行。

其中,手机业务二季度总收入为366亿元,同比下滑13.4%;IoT和互联网服务业务收入则分别录得223亿和74亿元,同比分别增长12.3%和6.8%,均稍高于市场预期。

互联网服务收入上涨,主要得益于广告和游戏业务的回暖。尤其是广告服务单季度营收达到51亿元,创历史同期最佳纪录。不过增值业务收入仅有13亿元,环比零增长、同比下滑13%。

这个结果也并不叫人意外。过去几个季度,小米将重心全部转移到主营业务中,减少科技金融等边缘业务的投入。好在广告和游戏的高增长,足以弥补增值服务收入下滑的缺口。

IoT收入的上涨,则主要得益于大家电产品。数据显示,二季度小米智能大家电收入同比增长70%,实现七连涨。其中,电视、空调、冰箱和洗衣机是最为畅销的单品,尤其是小米空调出货量同比接近翻倍。

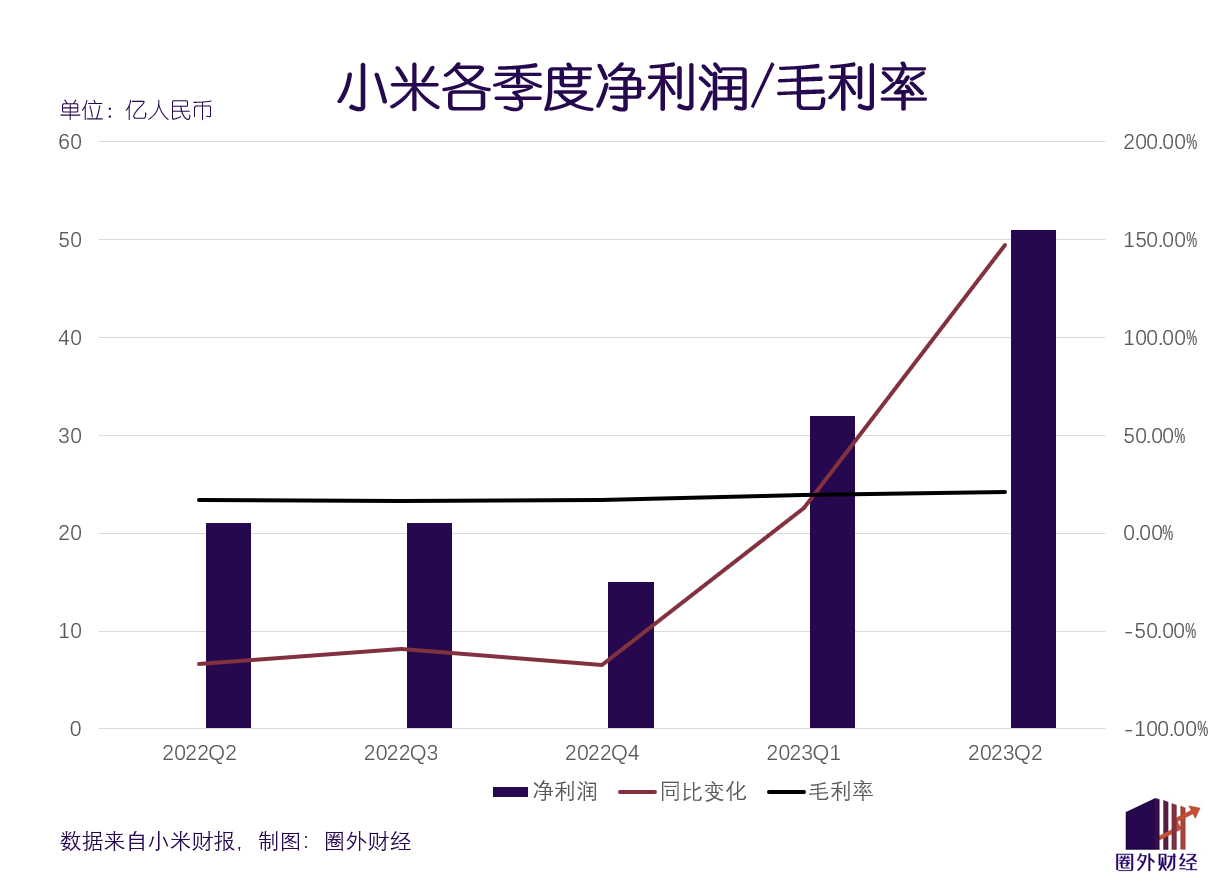

接着看利润端的表现,相对来讲比营收更为出色。二季度小米经调整净利润为51亿元,同比大涨147%,远超市场预期的41亿元。整体毛利率则同比增长4.2%至21%,同样超过了市场预期的19.9%。

和其他大厂一样,小米利润暴涨的秘诀也离不开降本增效这四个字。财报显示,二季度小米营业费用为101.7亿元,同比减少2.3%。这当中销售、管理费用下降尤为明显,分别录得44.8亿和11.4亿元,同比为减少16%和13.1%。

大幅削减销售成本后,小米各项业务的毛利都有所提升。其中,互联网服务赚钱能力最强,二季度毛利润同比增长8.4%至55.2亿元,毛利率则录得74.1%,为2021年四季度以来的最高水平。IoT和手机业务的毛利率则分别录得17.6%和13.3%,同样实现环比、同比双增长。

开源节流两个主要任务,小米已经出色完成了后一个。将降本增效发挥到极致后,集团的利润率也基本回到疫情前的正常水平。那么接下来,小米要把更多精力放到另一个任务——开源上面了。

尤其是作为头号营收支柱的智能手机业务,必须想办法回到增长轨道。

死磕高端市场,小米还缺一款“Mate 60”

8月29日小米发布财报当天,可以说是手机圈近期最热闹的日子。除了早在日程之中的小米财报和OPPO折叠屏新品发布会,华为、苹果两个头部大厂都毫无预兆赶来抢热度。这场混战的结果,可以说是华为大获全胜——屠榜热搜、Mate 60 Pro引发抢购潮,苹果的热度也难以望其项背。

不过小米没有多少心思关注外界的喧嚣,毕竟自身的烦恼实在太多了。除了上文提到的收入下滑外,小米智能手机业务二季度还有很多不利信号:尤其是出货量和占有率的持续下滑。

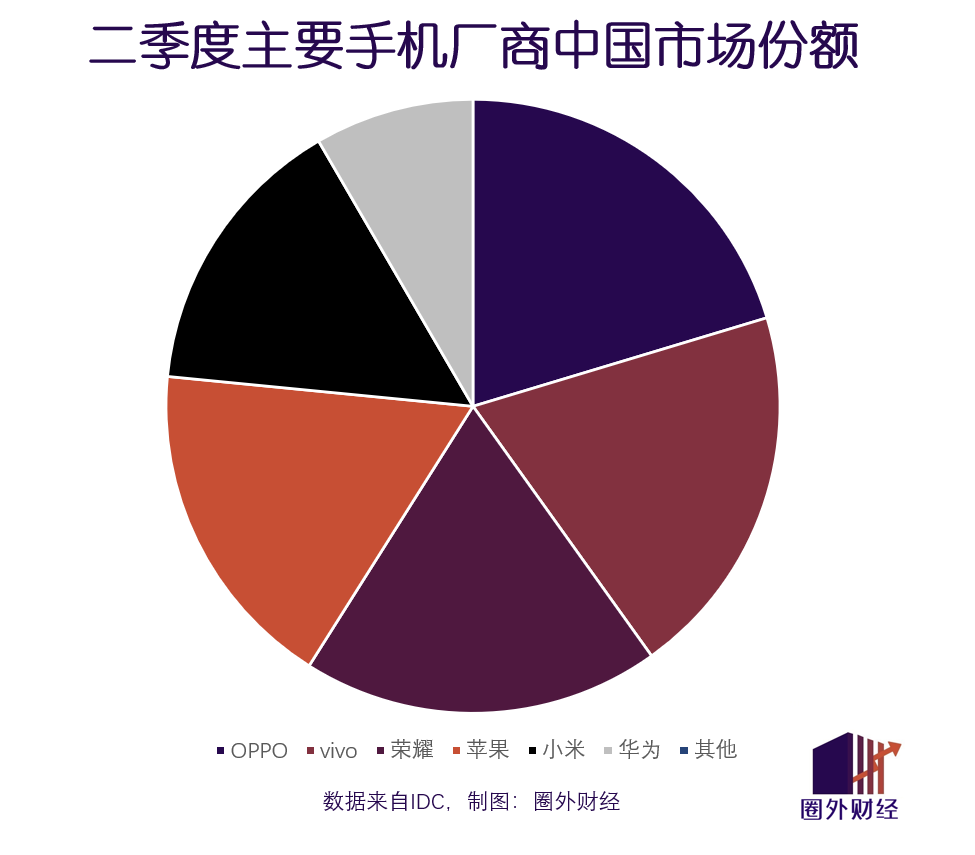

二季度,小米手机出货量同比下滑15.9%至3290万台,国内、海外市场分别缩水了约200万台和400万台,印度是重灾区。国内市场的情况也不是太乐观,IDC的统计显示,今年二季度小米市场中国市场占有率为13.1%,低于去年同期的15.6%,排名第五落后于OPPO、vivo、荣耀和苹果,和华为的差距只有0.1%。

在Mate 60系列的加持下,华为下半年的出货量绝对值得期待。追平甚至超过小米,看起来并不是太困难。更令人担心的是,和其他几家大厂相比,小米今年的新品发布速度、数量都不占优势。

出货量排名榜首的OPPO可以说是手机界的劳模,发布会一场接一场,几乎每个季度都有一批新品扎堆上线。

8月29日,OPPO发布了小折叠屏Find N3 Flip系列,起售价6799元,比此前的折叠屏旗舰更具性价比;仅仅一个月前,OPPO还发布了K11系列新品,以索尼IMX890旗舰大底主摄作为卖点,售价在1899-2499元之间。除此之外,OPPO Reno 10、Find X6系列也都在上半年上线开售。

小米最近一款新品是8月14日发布的MIX Fold 3折叠屏,再往前就要追溯4月的小米13 Ultra系列了(注:此处统计不包括Redmi品牌,OPPO的新品统计也不包括一加品牌)。很明显,小米将重心全放在了高端旗舰手机身上,中低端机型的开发重任已经转移到Redmi身上。

然而,在国内的高端市场,苹果仍遥遥领先,小米也好,OPPO、vivo也罢,暂时都还看不到超车的希望。而这几家厂商的问题都是类似的:缺乏一款足以引爆市场的旗舰产品,比如华为Mate 60 Pro这种爆款。

华为突袭开售Mate 60 Pro后,市场热度是相当惊人的。据雷科技(ID:leitech)报道,官宣开售不到半小时,华为官方商城就进入了排队状态,二手交易平台闲鱼则出现了大量加价转购订单,最高价达8999元,比官方售价高了2000元。小米、OPPO们的高端系列手机,显然没有达到这个热度水平。

华为Mate系列能有这样的热度,也是长期积累的结果。累计破亿的出货量和多代产品共同拱卫了Mate系列的高端品牌形象,起步较晚的小米们还要很长时间才能拉近差距。

还好,在这些坏消息之外,处于低潮的小米手机业务也看到了一些利好信号:比如库存周转率开始下降,毛利率和ASP都在缓慢增长。

数据显示,小米二季度库存金额为385亿元,同比下降33.5%,是近十个季度的最低水平。小米新品迭代速度或许比不上OPPO,但去库存工作正在有条不紊地进行中。当然,这也要复出一定代价:比如降价让利。5月下旬,小米13系列开启官降,13和13 Pro分别降价300、400元。

好在这些年小米手机的ASP、毛利率已经有所改善,产品矩阵更靠近中高端市场,小幅降价不会对利润造成太大影响。数据显示,小米手机二季度ASP为1112元,同比上升2.9%,增幅创近五个季度新高;手机业务毛利润则同比增长33.1%至48.8亿元。

降库存不仅可以回笼资金,也为新产品的研发、生产、备货腾出空间。小米以中低端机型发家,产品均价本就比OPPO、vivo、华为等要低一些,改革难度自然更大。但去库存-再生产是一条不可逆的链条,小米也只能一步一步走下去。

目前,小米在售机型以数字系列和MIX系列为主,前者覆盖中端和部分高端市场,后者专攻高端旗舰机型,售价较低的Civi系列戏份已经不多。从这些数据,以及雷军近期的发言都可以看出,小米已下定决心死磕高端市场。不过小米也得做好多手准备,不能把鸡蛋全放在一个篮子上。

犹抱琵琶半遮面,小米汽车何时上岸?

那个被高层们反复搬出来造势的新增长点,正是近期动作频繁的小米汽车。

根据小米总裁卢伟冰在业绩交流会上的说法,小米汽车当前研发进程“十分顺利”,2024年上半年量产的计划、未来进入全球前五的目标、做全栈自研的决心全都没有变化。

从财报披露的成本结构则能看到,在销售、行政支出全面下滑的情况下,只有研发支出同比大涨21%至45.5亿元。历史数据显示,过去6年小米研发投入年均复合增长率达到38.4%,预计今年全年的研发支出将突破200亿元。小米对研发经费上涨的原因直言不讳,卢伟冰甚至表示汽车业务的投入“还要更大”。

好在,小米花的钱是有回报的。随着越来越多爆料浮出水面,小米汽车距离正式落地看起来真的不远了。

一方面,小米汽车路测的消息在最近半年被频繁曝光。1月中旬,有博主发布了小米汽车在内蒙古进行冬测的路透图,更有爆料称雷军本人亲自上阵。那时候,小米对冬测的消息还是三缄其口。现在,卢伟冰直接摊牌,证实小米汽车已经在近期完成了夏测。

另一方面,小米造车最关键一环据悉也取得了突破——据路透社8月24日报道,小米汽车已经获得相关部门准许,拿到梦寐以求的造车资质。自去年开始,国内已实行双资质政策,这也意味着小米不可能像当年的“蔚小理”一样走无证代工模式。拿到这张证书,可以说是扫清了量产的最后一道障碍。

气氛都烘托到这了,小米汽车可以说是万事俱备,静待东风。但冲刺前夕,新的难题还在不断涌现:押宝中高端市场这个做法,到底对不对?

雷军在宣布造车时就表示小米首款车型会聚焦中高端市场,但对具体价格区间、是选轿车还是SUV都还没有最终定论,只给出了一个10-30万的大跨度、模糊区间。

来到7月下旬,供应商一汽富维向媒体透露小米第一款量产车型已经完成报价,考虑到配置较高的智能系统和续航性能,大概率要对标特斯拉Model S、小鹏P7等车型,即瞄准25万价格区间。

和小米手机一样,小米汽车瞄准高端市场的原因也很简单:这里有更高的利润。但小米可能没想到,在自己专心冲刺的时候,外面的世界早已发生翻天覆地的变化,价格战打得轰轰烈烈,小鹏快要将价格打到15万区间之下抢比亚迪的生意。此时继续坚持高端战略,对于新人小米来说会很被动。

然而,没有足够产销规模打底,小米也不敢轻易改弦易撤转攻入门级市场。比亚迪和零跑汽车,两家同样专注入门级市场的车企,命运截然相反,就给其他车企提供了参照。

被部分媒体戏称为“车圈小米”的零跑,二季度汽车业务毛利率仅有-5.2%,8月官宣全系降价的零跑C系列车型越卖越亏,只因尚未达到以销量摊薄成本的拐点。作为“销冠”的比亚迪则刚好相反,二季度净利润暴涨,汽车业务毛利率达到20.67%,赢就赢在将规模效应发挥到极致。

一场马拉松长跑,冲刺前那段路总是最难熬,最考验选手的心态和战术的。小米要沉下心来,走好最后这几步。

写在最后

“所有的人生难题都将在成长中找到答案,人因梦想而伟大又因梦想而成长。”

8月14日,雷军用这段心灵鸡汤为自己一年一度的个人演讲画上句号。和以往相比,雷军今年的演讲时间更长,囊括的主题也更多,从求学生涯和几次创业经历一直讲到小米手机进军高端市场、和徕卡的合作趣事。人到中年,雷军也不能免俗,频繁追忆往昔。

不知不觉间,小米也已经成立13年了,早晚都要面对自己的中年转型问题。如同雷军的演讲主题一样,从手机到AIoT,再到即将上线的小米汽车,小米其实一直在寻找新方向,一直在成长,以便应对日后的风浪。

汽车是不是解决中年危机的答案,现在还无法下定论。但也许就像雷军所说,人生是一场马拉松,跑到终点前,谁都不应该放弃希望。

评论