文|未来迹FutureBeauty 吴思馨

国家统计局数据显示,今年1-7月化妆品零售总额为2315亿元,同比增长7.2%。这是化妆品市场首次在上半年零售总额超过2000亿元,也是近5年来的历史最高点。要远高于疫情前的2019年1-7月化妆品的零售总额。

但从市场表现看,“K型分化”正在加剧:一部分调整不到位的企业,正陷入迷茫或迅速被市场淘汰;而另一部分企业则成功穿越周期,在疫情结束后迎来快速回暖。

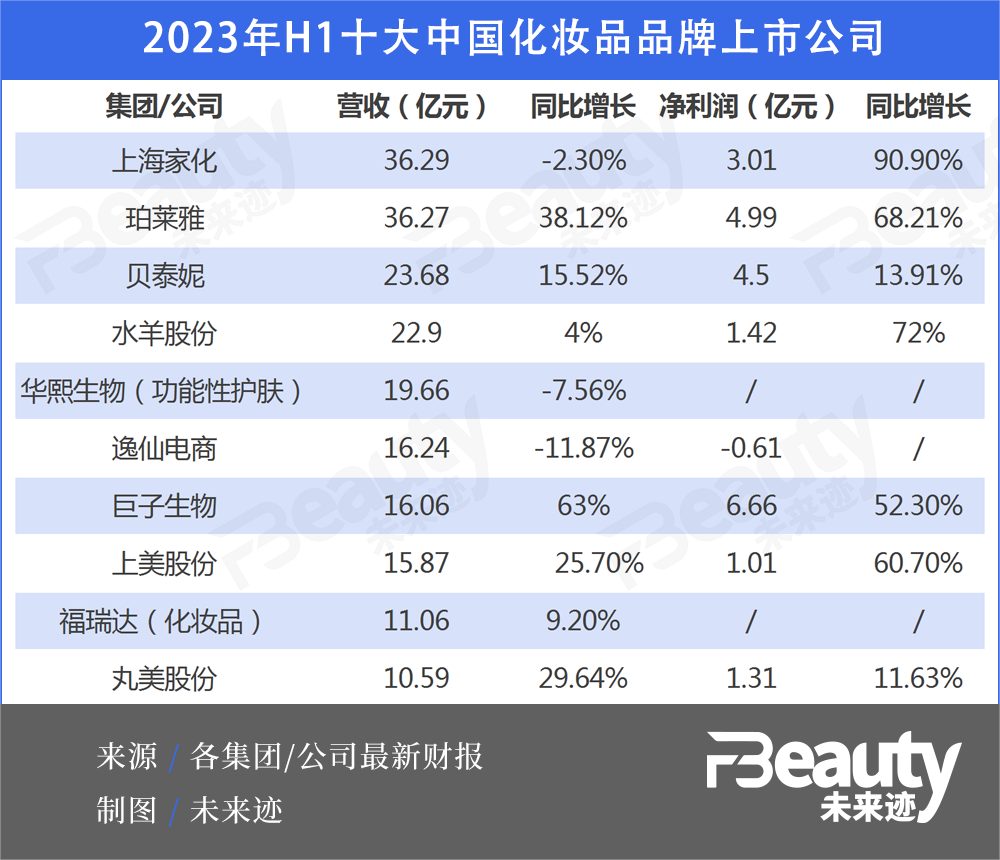

在十家已发布2023年上半年财报的国货美妆企业中,多家企业交出了亮眼成绩单。其中上海家化净利润增长高达九成,珀莱雅净利润增速创下6年新高,另外上美、贝泰妮、巨子生物均实现营收、净利润的双位数增长。

在疫情后越发激烈的化妆品市场竞争中,它们是如何迈入下一轮增长跑道的?《FBeauty未来迹》发现,这离不开三个能力——多品牌的造血能力,敏捷的渠道能力,以及持续投入的自主科研,才是让它们从低迷状态中迅速回暖,并具备中长期价值的基础。

01 新品牌发力,上美等集团多品牌战略生效

首先,上半年一个最明显的变化是,珀莱雅、贝泰妮和上美股份这3家在新品牌和多品牌矩阵方面又有了新突破,且2023年上半年营收中,新品牌已经取得颇为亮眼的成绩,未来有望为集团贡献多级增长。

贝泰妮集团除了主品牌薇诺娜之外,针对婴幼儿皮肤学级护肤赛道的薇诺娜宝贝,在期内取得7234万元销售收入;高端抗衰品牌瑷科缦线上入驻天猫、抖音,线下进入北京汉光、西安赛格等一线购物中心,半年度营收达到1609万元;另外,专业祛痘品牌贝芙汀也于下半年7月正式上市。

综合来看,贝泰妮已经围绕皮肤学级护肤延伸出4个品牌,分别应对敏感肌护肤、婴幼儿护肤、高端抗衰、专业祛痘四大赛道,其中薇诺娜宝贝和瑷科缦在上半年销售额占到集团营收的3.7%。

珀莱雅在旗下彩妆品牌彩棠已经跑出新增长极的基础上,将公司战略升级为在“6*N”战略,开始发力高端头皮护理,Off&Relax在上半年增长94.17%至9700万元,针对学生群里、定位低价的悦芙媞也大增64.8%至1.32亿元。综合珀莱雅财报数据看,目前虽然珀莱雅主品牌营收仍然占据集团的近八成,但彩棠、Off&Relax、悦芙媞的贡献占比也已经超过10%。

上美股份三大头部品牌韩束、一叶子和红色小象稳健发展的同时,其在2022年5月新上市的婴童功效护肤品牌newpage一页也取得优异成绩,其业绩呈指数级增长,2023年上半年销售额超过2022年全年的2倍以上。newpage一页以其“医研共创”的创新商业模式成为上美股份的第二增长曲线。

其次尤其值得注意的是,在上述企业中,贝泰妮旗下“薇诺娜宝贝”“瑷科缦”“贝芙汀”,上美股份的“newpage一页”等新品牌均由集团内部孵化而成。

众所周知,多品牌矩阵的构建一般有两种途径,内部孵化和外延收购。对于中国企业的战略打法,一位资深投资人向《FBeauty未来迹》分析认为,“宝洁、欧莱雅、雅诗兰黛的经验早已表明,外延并购是迅速切入细分市场,补全品牌风格,继而打造多品牌金字塔的捷径。相比之下,内部孵化则是相对‘慢’且艰难的路径,需要更强的综合能力,更加考验集团企业对品牌专业性的理解和把握,其中包括品牌建设能力、多渠道运营能力、以消费市场为导向的创新产品开发能力等等。”

“固然如此,但内部孵化对于现阶段的本土美妆集团来说更加合适。”他认为,相比收购而言,内部孵化减掉了一块很大的隐形成本,即合并的过程。这其中包括团队架构重组、财务的融合等等,而且集团内部孵化出的品牌往往与集团本身保持高度的认知一致和互补性,“品牌之间在技术、渠道和生产环节的共享也更全面,从而获得多品牌策略的规模经济效应。”

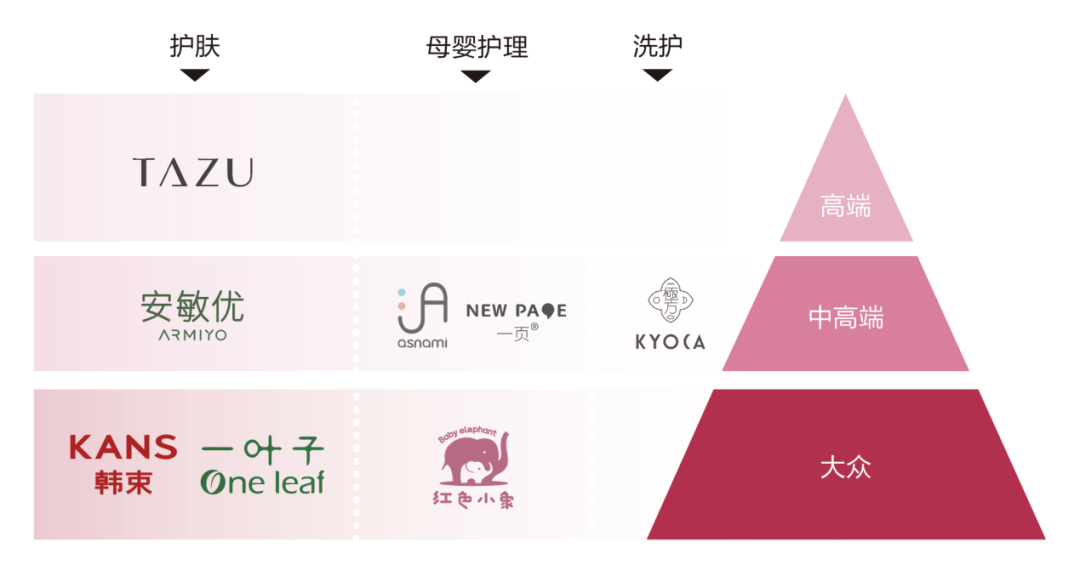

通过积极孵化新品牌,贝泰妮的“皮肤健康生态”多品牌矩阵已经初具雏形;而上美股份则形成了由多个品牌组成的品牌金字塔,横跨护肤、母婴、洗护三大赛道,纵向覆盖高端、中高端、大众三档消费。

对于国产品牌的发展路径,有一种行业内相对一致的认知是:在将单一品牌做大做强之后,多品牌、集团化运作是头部国货必须去突破的一个重要关口。有一种观点甚至认为,2021年是中国本土美妆公司开始全面集团化运作的“元年”。

从目前的数据来看,国货化妆品上市公司前十中,绝大多数公司已经开始进行多品牌、集团化运作。这将是未来,出现更多年营收能持续稳定在100亿元以上的,有能力向全球扩张的集团公司的基础。

02 在兴趣电商增长迅速

从渠道看,这批国货以敏捷的渠道反应力,抓到了抖音平台的红利释放期。

用户说《2023年上半年美妆市场复盘》数据显示,上半年抖音平台美妆市场总销售额为500亿-750亿,同比增长60.44%。欧特欧数据显示,抖音平台化妆品大类的共8个细分品类*Top30的共210个品牌中,有超过八成的品牌都在增长。

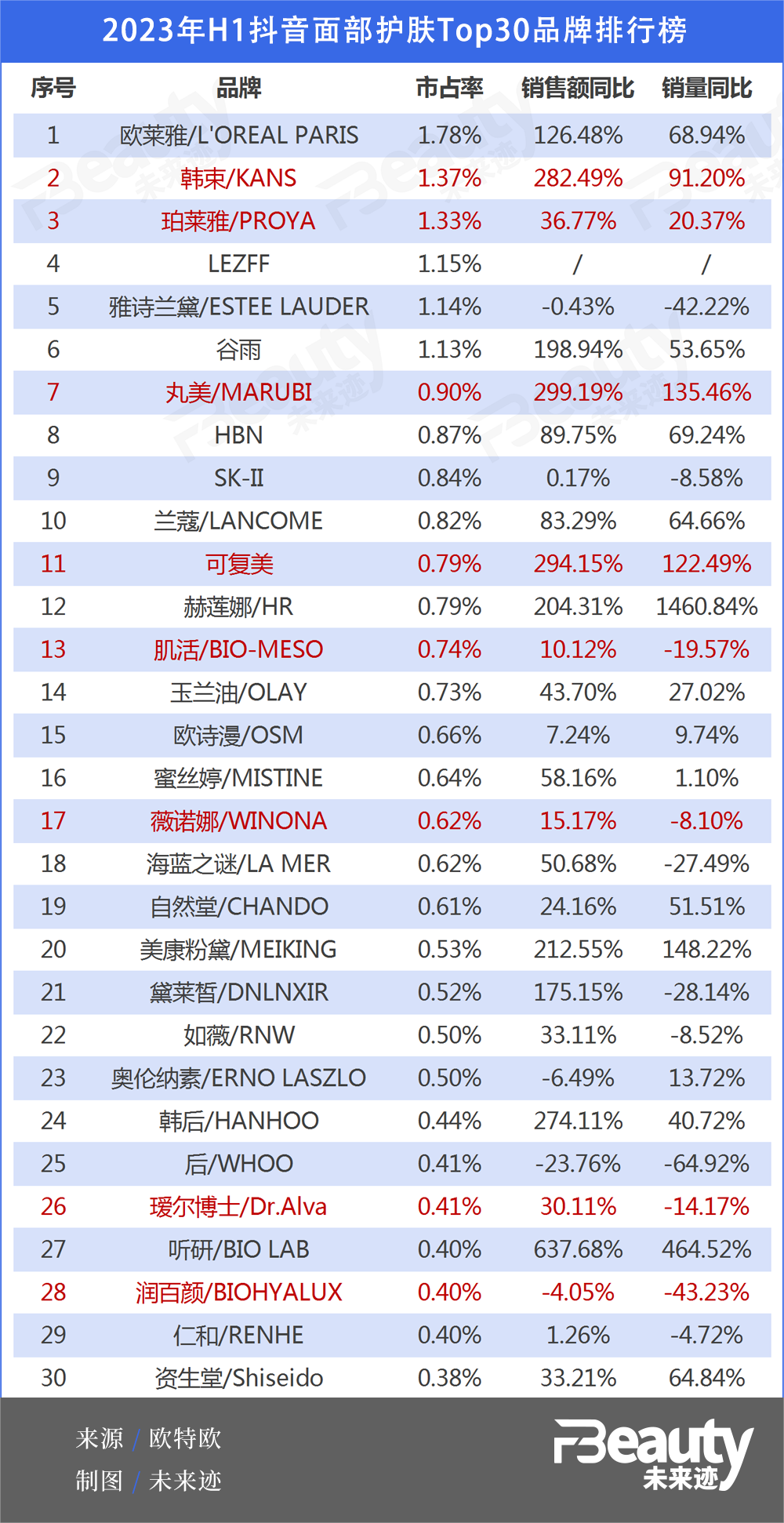

韩束、珀莱雅、丸美、可复美、肌活、薇诺娜、瑷尔博士等国货美妆品牌,成为2023年上半年抖音平台中的“赢家”。

其中韩束在抖音面部护理类目的市场份额约为1.37%,销售额同比增长282.49%,位列国货面护第一名;丸美则增长299.19%,在抖音面护类目市场占有率达到0.9%;巨子生物旗下可复美也拿到294.15%的增长率。

这三个品牌的增幅均接近300%,已经超过抖音美妆大盘增速近5倍。另外,肌活、薇诺娜、瑷尔博士、润百颜4个品牌也进入了抖音排行Top30。

另外《FBeauty未来迹》还注意到,以上品牌在抖音渠道的销售额增长均快于销量增长,这意味着它们并非以打“价格战”的粗暴促销方式来获取份额。

研究韩束、珀莱雅、可复美3个品牌可以进一步发现,它们在内容营销上的升级正在不断沉淀为品牌资产,并最终在抖音转化为实际销量。

韩束在内容打造上区分出达人短剧、节点情感营销和科学传播三个方向。其中与抖音博主姜十七联合拍摄的月播短剧关注量爆发。从今年3月起截至8月,《以成长来装束》《心动不止一刻》等共5个短剧集在微信视频号、姜十七抖音号播出。据抖音后台显示,该短剧集在姜十七抖音总共获得37.3亿播放量,形成了非常强的“追剧”粘性。

《FBeauty未来迹》在姜十七抖音号短剧视频下发现,不少消费者在短剧下留言催更并大呼“忍不住看完”“速速更新”。该剧集在韩束官方微信视频号也同步播出,从留言看,已经很大程度上提升了消费者对韩束品牌“为年轻提供一份底气”的品牌印象与认知度。

珀莱雅在情感营销和科学传播上一路升级。比如在母亲节,提出“世上不止妈妈好”,讨论和推动“家务平等”议题,直击年轻人心智。在科学传播上则围绕“科学配方”,延伸出“科学配方,肌肤的科学之选”线下主题展,并把内部研发过程中对「科学护肤」、「研发逻辑」、「科学配方」等议题的专业认知和解决思路进行真实呈现。

可复美则通过参加央媒CCTV《国货新势力》,与美ONE、新世相联合发布《成分中国·原料之战》进行科学传播,呈现独家成分背后的科研故事,让消费者深入了解企业的科研实力,极大增强了信任感和忠诚度。

可以发现,在2023年上半年,头部国货品牌之所以能在兴趣电商取得增长,一方面离不开平台红利,但更重要的是,这些品牌正在成功将平台红利从“流量红利”转变为“内容红利”和“品质红利”。

一个数据可以作为佐证:《2023年抖音电商半年报》显示,在2023年上半年抖音平台播放内容中,时尚、生活类内容体量最大、占比最高,但影音娱乐、艺术文化和剧情搞笑类虽然播放量排在前五,但内容本身严重短缺,供不应求。这也意味着,韩束做的短剧内容,恰好迎合了平台需求和用户需求。

截自《2023年抖音电商半年报》

换言之,在产品品质和内容品质上双重“卷”过同行,是它们获得增长的重要原因。

03 科研竞争2.0时代来了

在化妆品市场进入“存量”时代、消费者越发注重产品真实功效的大背景下,化妆品公司的长期科研能力,正成为其竞争成败的决定性因素。各本土集团对科研的重视程度,也被提升到了前所未有的高度。

今年上半年,国货美妆上市公司持续增强科研投入,十家集团/公司的研发投入全员同比增加,总计投入7.43亿元。

作为一项“长期工程”,科学研发最关键的就是要保持稳健与长期性。对比2019年至2023上半年研发投入数据可以发现,一众中国企业的研发费用率正在逐年上升,其中珀莱雅、华熙生物、贝泰妮、水羊股份、上美股份、巨子生物最为显著。

从上表可以看到,在过去5年中,上美股份的研发投入一直维持行业内较高水平。华熙生物则一直保持非常高的研发投入费率,过去5年均稳定在5.56%左右。贝泰妮也稳定在4.3%左右的高水平。

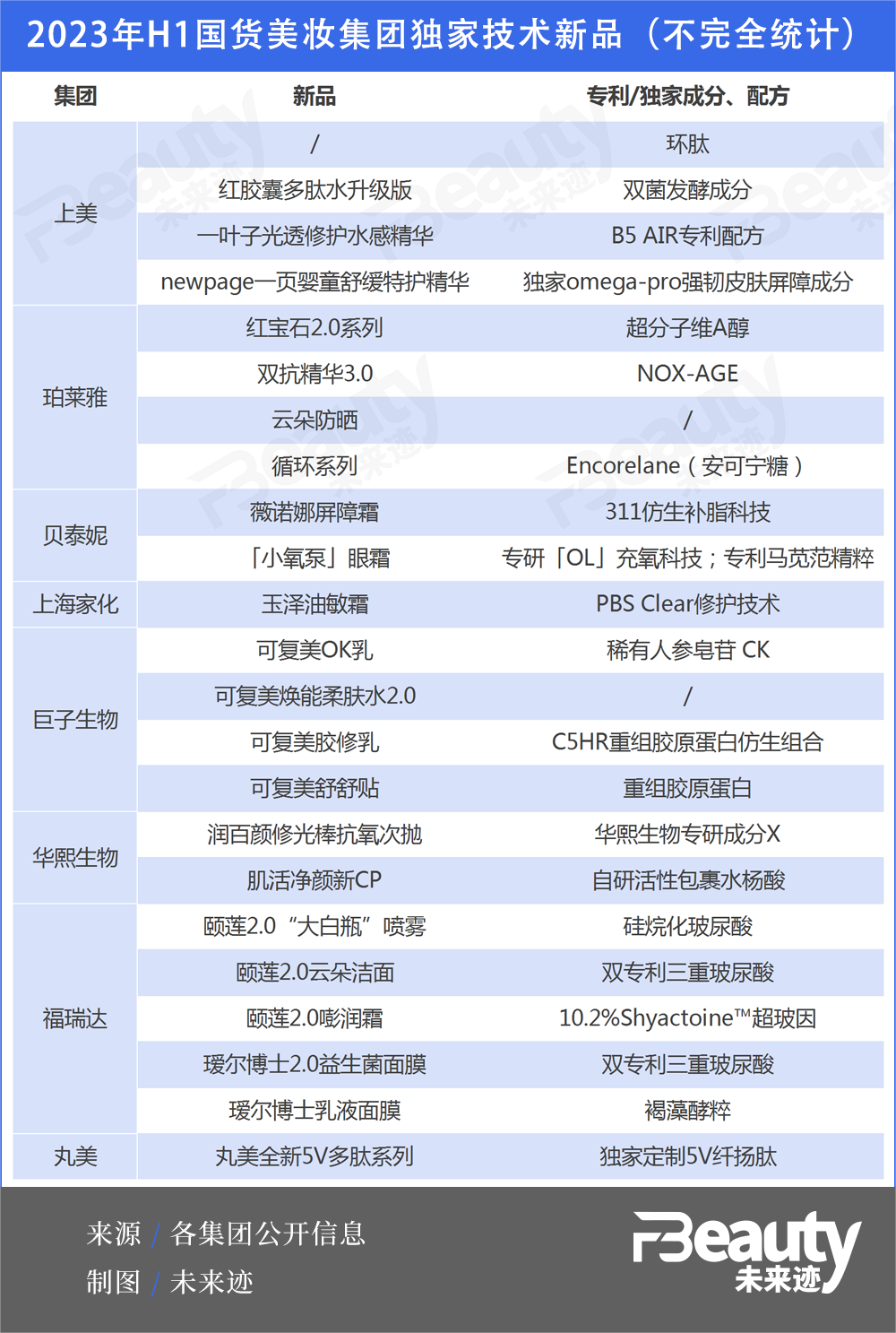

在绝对值与周期值亮眼的基础上,这批头部国货美妆的科研竞赛也开始升级,从创造独有原料的1.0阶段,发展到挖掘独有原料的深度和广度、并通过设立行业标准建立话语权的2.0阶段。

《FBeauty未来迹》发现,一方面,这些头部国货集团正不断将独创原料和配方导入至主力品牌的核心单品,为产品升级提供底层支撑。

比如2023年上半年,上美将一系列独家技术“双菌发酵成分”“B5 AIR专利配方”“Omega-Pro强韧皮肤屏障成分”导入韩束、一叶子、newpage一页等主力品牌和新品牌;珀莱雅凭借“超分子维A醇”,将“红宝石”系列升级至2.0版本;福瑞达将“硅烷化玻尿酸”“褐藻酵粹”导入旗下颐莲和瑷尔博士的核心大单品,实现大单品升级。

另一方面,它们也在对原料进行更深入的基础研究,并将成果迅速转化为行业标准或团体标准,在细分赛道插下“旗帜”,争夺话语权。

还是以上美股份举例,其最新基础研究成果——中国抗衰成分“环肽”于上半年面世,对比普通线性肽,这款成分具有更好的抗衰老、抵御细纹、紧致肌肤等功效。目前,环肽已经申请6项专利,韩束已牵头制定国内首部《化妆品用原料 合成多肽》团体标准。

此外,巨子生物去年作为起草单位发布《重组胶原蛋白》国家标准后,在今年持续推进重组胶原蛋白原料相关的原材料标准、检测标准以及产品标准的发布,并打算将标准推向国际。

显而易见的是,在这些头部企业的推动之下,2023年的化妆品市场正拉开一场速度与实力的硬核战争。它充满希望,但也倍显残酷,企业们面临的是造血能力、渠道能力、自主科研能力的综合考验,一家企业的发展上限将不再由长板决定,而是由综合实力决定。

然而残酷的竞争背后,往往潜藏着巨大的潜力与惊喜。从2023年上半年的业绩中已经能够看出,中国化妆品企业正在相互“内卷”中不断刷新业绩,形成良性的行业竞争环境。在未来的化妆品市场中,我们可以期待更多来自中国的“全能型战士”,走向更广阔的世界舞台,与国际美妆巨头同台竞演。

评论