文|酒讯 念祎

编辑|少雅

随着进入9月,白酒半年报落下帷幕。当头部企业挑高业绩天花板时,作为安徽四家白酒上市公司尾部的安徽金种子酒业股份有限公司(以下简称“金种子酒”)却仍不停追赶着。在一快一慢之间,金种子酒逐渐掉队。

9月6日,金种子酒以25.6元/股收盘。进入8月以来,金种子酒股价坐上了过山车,从28.2元/股跌至24.31元/股,降幅约为13.79%。

图片来源:东方财富网截图

当被华润系招致麾下一年后,金种子酒在资本市场略显疲软与业绩仍亏损的沼泽中,不断前行。如今,当旺季即将来临,金种子酒全年如何扭亏,成为不得不面对的问题。

01 资本仍难扭亏损局面

资本市场表现略显疲软的金种子酒,在业绩层面也并未因资本入驻而得以提升。今年上半年,摆在金种子酒面前的是一个好消息与一个坏消息。

好消息是,在华润系入驻一年以来,金种子酒亏损面逐渐收窄;而坏消息则是,上半年金种子酒仍未摆脱亏损局面。

根据公告显示,2023年1-6月,金种子酒业实现营业收入7.68亿元,同比提升27.63%;归属于上市公司股东的净利润亏损3781.47万元,相较于去年同期亏损5508.02万元,呈现亏损面缩窄情况。

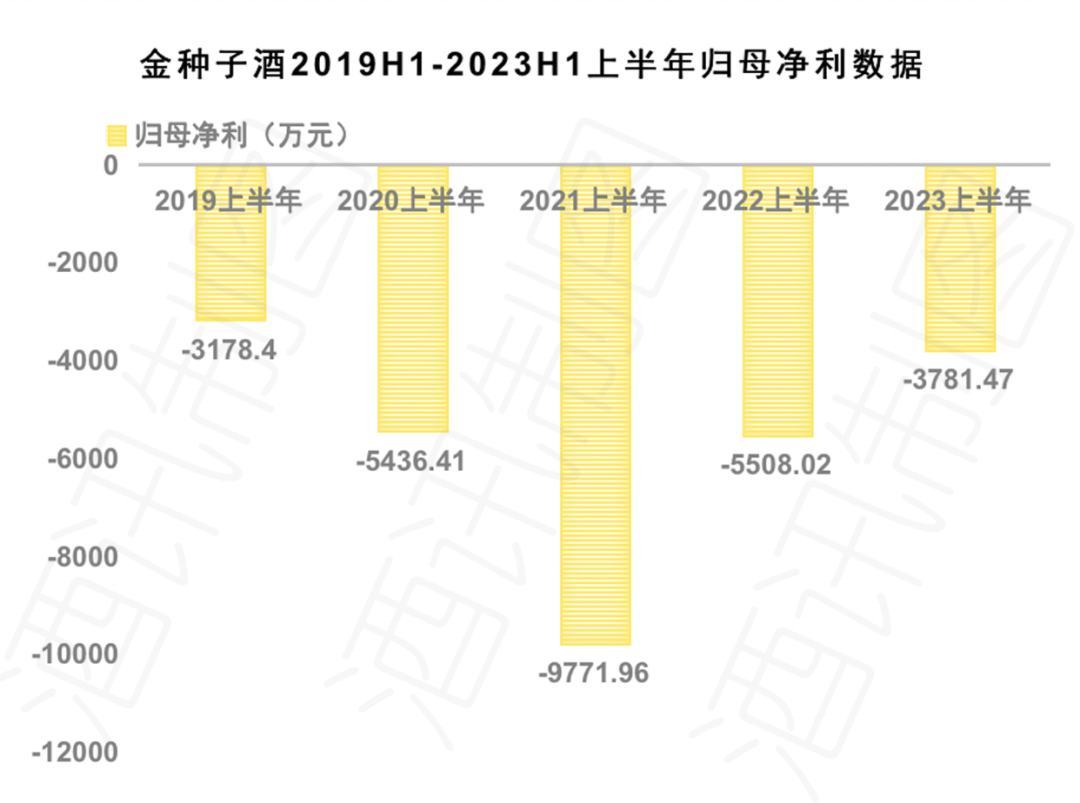

纵观近年来,金种子酒归母净利不断亏损。酒讯梳理财报发现,2019年至2023年上半年,金种子酒归母净利分别为-3178.4万元、-5436.41万元、-9771.96万元、-5508.02万元以及-3781.47万元。尽管亏损面从2021年起逐渐缩窄,但仍处于亏损状态。

图片来源:酒讯制图

对于下半年如何扭亏,酒讯咨询了金种子酒相关部门,截至发稿前,未获得回复。

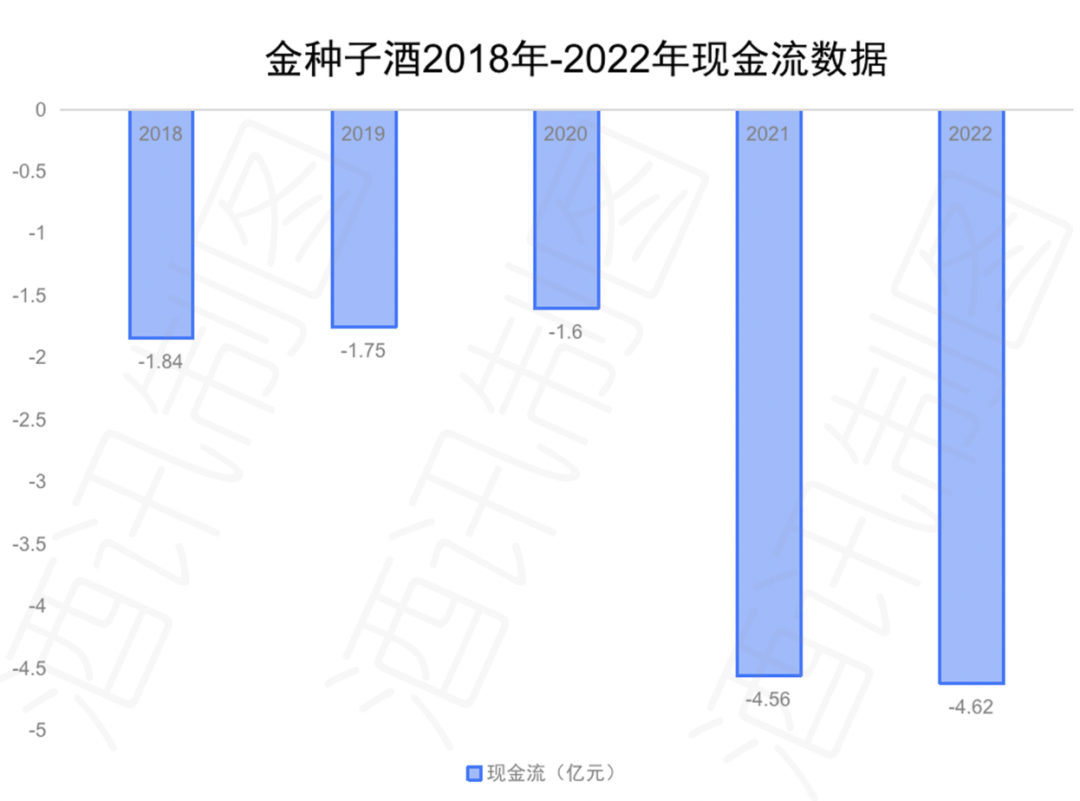

屋漏偏逢连夜雨,作为衡量企业财务状况和经营能力重要指标之一,金种子酒现金流亏损面正不断扩大。酒讯梳理发现,金种子酒现金流从此前约1亿元亏损逐渐扩大至近5亿亏损。数据显示,2018年至2022年金种子酒现金流分别为-1.84亿元、-1.75亿元、-1.6亿元、-4.56亿元、-4.62亿元。

图片来源:酒讯制图

对此,业内人士指出:“金种子酒业绩不佳的原因,主要是因此前业绩长期不振累积形成的,仅仅依靠华润系入驻一年很难解决顽疾。作为金种子自身而言,产品结构以低端产品为主,拖垮整体毛利率水平是目前主要的问题所在。与此同时,作为区域酒企,安徽省内市场竞争激烈,凭借金种子酒的品牌力、产品力以及渠道力,很难与古井贡酒、迎驾贡酒以及外来品牌相抗衡。这也是目前华润系必须要思考的问题”

02 产品矩阵掣肘发展

酒讯登录金种子酒官网获悉,目前金种子酒主要以金种子系列、醉三秋系列以及种子酒系列三大品类为主。根据公开资料显示,醉三秋1507为区域高端文化白酒,金种子系列为次高端差异化香型品牌,种子酒系列为中低档大众白酒品牌。

图片来源:金种子酒官网

纵观近年来金种子酒产品销售情况,尽管推出高端产品,但中低端产品营收仍为业绩主要贡献者。根据今年上半年数据显示,高端、中端以及低端产品共实现营收2.15亿元,其上述各档位产品营收占比为3.81%、29.84%以及66.35%。

不仅是今年上半年,酒讯梳理近五年来金种子酒各档位产品数据发现,金种子酒低档产品占总白酒业务营收从2018年的27.46%,逐步提升至2022年的56.2%。而与之相反的是,金种子酒中高档产品营收占比却在大幅度减小。

事实上,在外省市场,通过提高销量将低档产品打造成为民酒大单品,从而提升产品营收,对于金种子酒是很好的选择。但对于深耕安徽省市场的金种子酒而言,却略显艰难。

根据公开资料显示,金种子酒重点布局的300元以下中低端价格带占据徽酒市场总规模七成以上,是目前安徽省内竞争最为激烈的价格带。在此价格带上,包括古井贡酒、迎驾贡酒,以及汾酒、牛栏山等中低端产品均有布局,其中据相关数据显示,在安徽省内300元以下价格带中,古井贡酒于2021年便占据1/4市场份额。

对此,白酒营销专家蔡学飞向酒讯表示,安徽市场消费升级较为明显,其中中低端市场萎缩较为严重。因此,在这样的大背景之下,金种子酒40-50元优势价格带也逐渐受影响,导致其几大主力产品发展、销售不畅,进而导致业绩亏损。

03 扭亏这么近那么远

如今,当上半年亏损面逐渐收窄时,2023年净利润能否扭亏成为市场及行业关注的焦点。

业内人士指出:“冰冻三尺非一日之寒,四年累计亏损近5亿,尽管有华润系的支撑,但对于金种子酒而言,若仅依靠自身能力,很难再度迎来发展窗口期。如今华润系已经初步完成了组织人员结构的搭建,后续则要解决产品以及渠道问题。”

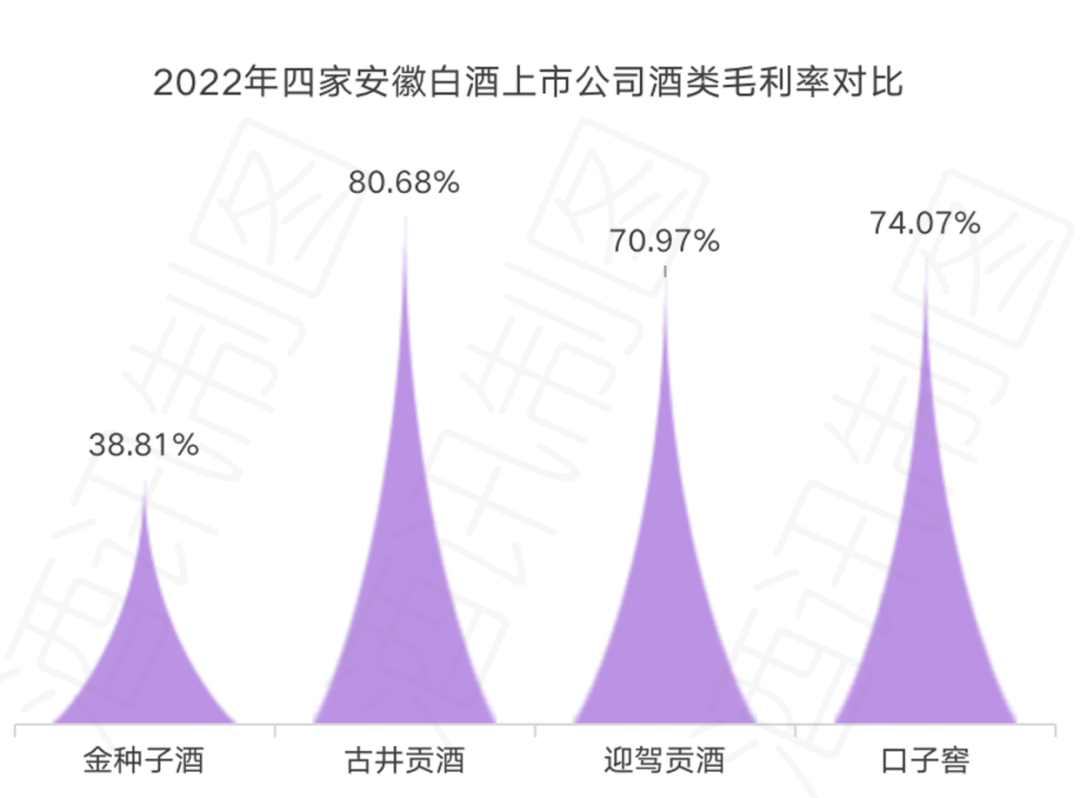

事实上,提升业绩的首要前提是需要提升企业盈利能力。从近年来金种子酒业毛利率来看,已由2018年的61.42%,下降至2022年38.81%,近乎腰斩。不仅如此,对比同业来看,古井贡酒、迎驾贡酒以及口子窖2022酒类业务毛利率分别为80.68%、70.97%以及74.07%,分别是金种子酒酒类业务毛利率的2.08倍、1.83倍以及1.91倍。

图片来源:酒讯制图

尽管为提升盈利能力,金种子酒于2020年主动推出金种子系列、金种子馥合香、醉三秋1507三种中高档产品,但相较于同业而言,布局时间略显迟缓导致目前中高端产品仍在培育阶段。对此,金种子酒业曾在年报中指出,由于强势竞品的打压,金种子酒中高端产品尚处于推广培育期,市场基础仍较薄弱,尚未能大规模占领市场。

如果说后知后觉布局高端市场的金种子酒,难以凭借高端扭亏,那么傍上华润系这艘大船或许能够在渠道的加持下,帮助金种子酒弥补遗憾。

此前,金种子酒曾表示,借助与华润战略重组机遇,嫁接华润啤酒渠道、终端掌控优势加持金种子渠道布局提速。近日,酒讯走访了北京部分华润系旗下商超发现,金种子酒产品并未在包括Ole精品超市、华润万家在内的华润系商超中,有所陈列。

业内人士指出:“若想在今年实现扭亏,金种子酒需加大省内市场的拓展,尤其是在渠道层面,要进一步深度挖掘华润系在安徽市场的渠道优势,从而提高市场占有率。但以目前金种子酒的品牌力以及省内影响力而言,想要在半年时间快速拉升业绩,仍存一定难度。”

评论