界面新闻记者 |

“再融资新规”之下,经历了上交所三轮颇具针对性的问询之后,胜华新材(603026.SH)不得不“砍掉”合计年产50万吨电解液项目,定增规模也从最初的45亿元进一步缩减至19.9亿元。

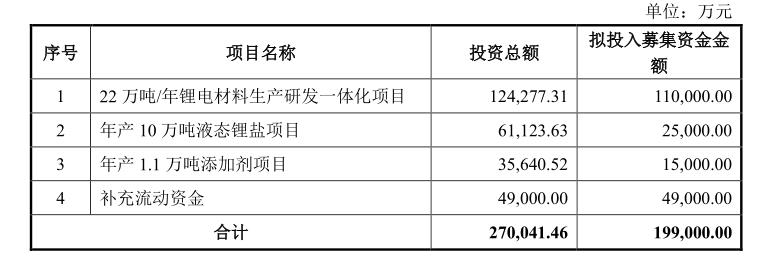

9月9日,胜华新材发布《2022年度向特定对象行A股股票预案(三次修订稿)》,拟将本次非公开发行募集资金总额由不超36亿元调整至不超19.9亿元,调整后的募投项目较之前减少了“年产30万吨电解液项目(东营)”、“年产20万吨电解液项目(武汉)”两大项目。

值得一提的是,就在胜华新材决定“砍掉”电解液项目之前,上交所曾三次就其定增事项下发问询函,问题均直指“电解液项目”,要求其说明“大幅新增电解液产能的必要性、紧迫性、合理性”,并说明“是否符合募集资金投向主业要求”等。

公开资料显示,胜华新材原名石大胜华,原是中国石油大学(华东)旗下校企,2015年登陆上交所上市,实控人系青岛西海岸新区国有资产管理局,持股比例为23.31%。

值得一提的是,作为一家以化工业务起家的校企,胜华新材近年来逐渐向新能源领域转型,如今已是全球最大的锂电池溶剂供应商,是全球唯一能够同时提供锂离子电池电解液溶剂、溶质、添加剂产品的全产业链公司。

不过,作为上游溶剂的龙头,胜华新材正式布局下游电解液却起步较晚。今年2月,公司东营基地30万吨电解液才顺利投产并成功交付第一批产品。在此背景下,胜华新材决定进一步加码电解液产能。

界面新闻注意到,胜华新材此次定增计划还要追溯到2022年,期间经历可谓一波三折。

2022年7月,尚未更名的“石大胜华”抛出一份定增方案,拟定增募集不超过45亿元,用于包括年产50万吨电解液在内的七大项目。

其中,年产30万吨电解液项目(东营)、年产20万吨电解液项目(武汉)投资总额分别为16亿元、12.24亿元,拟投入募集资金分别为8亿元、6亿元,建设工期分别为15个月、18个月,投资回收期分别为7.86年、4.64 年(含建设期)。

在胜华新材看来,尽管未来存在过剩风险,但新能源行业仍大有可为。

胜华新材表示,未来多年新能源汽车行业仍会处于高速发展阶段,锂电池行业的发展将带动上游原材料需求不断扩大,为本项目的实施和产能消化提供了有力保障”。此外,该项目主要原料可依托公司旗下现有装置,碳酸酯类、液态锂盐等均通过管道供应到本项目装置,其它原辅材料市场供应充足,可以满足项目需求。

对于此次定增,胜华新材表示,募投项目“均围绕公司主营业务展开,是公司现有产品的拓展和延伸”,有利于巩固和扩大行业影响力,提升盈利能力。

有意思的是,由于彼时公司控制权归属未定,这份定增议案一度遭到“自家”2名董事和1名监事联合反对,问题直指电解液募投项目。

投出反对票的董事张金楼、陈伟以及监事于相金,均系国资股东代表,三人一致认为募投项目的可行性论证不足,可能对公司业务发展产生不利影响。“特别是电解液相关2个募投项目的可行性分析存在欠缺,公司短时间内同时开展全部7个募投项目的运营能力和承载能力不足,需要进一步论证”。

三人还指出,募投项目的选择具有极大的随意性,可能损害上市公司及其他投资者的利益。本次非公开发行涉及的7个募投项目中,年产3万吨硅基负极材料项目尚未取得发改部门审批备案;4个募投项目未取得用地报批手续;全部7个募投项目均未取得环保、安全、节能等相关批复文件。

2023年2月15日,随着青岛国资“入主”尘埃落定,胜华新材45亿元定增事项得以重启。定增预案(修订稿)在募投项目及投资总额不变的情况下,更新了公司控股股东、实际控制人的相关说明。

3月31日,上交所针对上述定增下发问询函,质疑电解液募投项目的必要性和紧迫性。

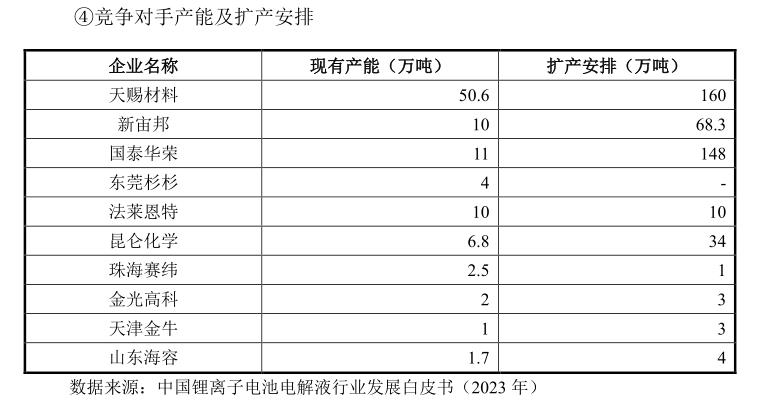

当下电解液市场竞争激烈,头部企业不断扩充产能继续提升市场占有率。据百川盈孚统计分析,预计到2024年,我国电解液产能将提升至430万吨/年,但市场需求预计只有200万吨。

对此,上交所要求胜华新材按不同募投项目产品列示现有及规划产能情况,结合细分市场行业发展情况、市场竞争格局、空间及成熟度、竞争对手产能及扩产安排、意向客户或订单、自产耗用量等情况,进一步说明本次大幅新增产能的合理性、紧迫性及产能消化措施。

6月6日,胜华新材在回复问询函称,锂电池产业链行业迅速发展,带动电解液需求持续上升,市场空间广阔。在电池厂商和同行通过扩产和纵向一体化发展的背景下,必须大幅新增电解液产能以顺应行业趋势。

“募投项目所在地电解液需求旺盛,包括宁德时代、比亚迪、欣旺达等多家锂电池公司均在募投项目实施地区布局设厂,均为公司的潜在目标客户,产能消化有保障。”

不过,胜华新材坦言,由于公司年产30万吨电解液项目(东营)近期刚进入试生产阶段,因此公司与相关客户暂未开始大量签订供货合同或框架协议。

6月21日,上交所发出第二轮审核问询函,问题再次聚焦电解液募投项目。

根据上交所要求,胜华新材须说明规划新增电解液产能规模的确定依据,结合电解液市场的供给与需求情况、公司目前在电解液领域的生产情况及拓展阶段,再次说明公司拟使用本次募集资金及自有资金大幅新增电解液产能的必要性、紧迫性、合理性,并定量分析后续产能消化措施及可行性。

此外,上交所还要求其结合公司现有业务及产品情况,说明本次募投项目中的湿电子化学品、硅基负极材料、电解液及配套原材料与公司现有产品在技术来源、原材料构成、应用领域、客户群体等方面是否存在紧密关联,本次募集资金是否投向主业。

在二轮问询下,胜华新材于7月14日发布定增预案(二次修订稿),直接将“年产5万吨湿电子化学品项目”和“年产3万吨硅基负极材料项目”两大与半导体新业务相关的募投项目取消,但仍保留电解液募投项目。

8月31日,上交所就电解液募投项目“再三追问”。

在第三轮审核问询函中,上交所要求胜华新材继续结合电解液生产的具体生产环节以及与现有产品生产环节的差异、具体技术掌握情况、电解液产品研发或试生产进展情况、电解液客户的接洽或拓展情况等,说明“电解液相关募投项目是否存在重大不确定性风险,是否符合募集资金投向主业要求”。

面对上交所“再三追问”,胜华新材最终“妥协”,在定增预案(三次修订稿)中将合计年产50万吨、募投金额合计14亿元的电解液项目一次性“砍掉”。

值得一提的是,在三轮“灵魂拷问”中,上交所除了针对电解液项目提出质疑外,还均发出“募集资金是否投向主业”的疑问。

界面新闻注意到,证监会近日出台的再融资新规明确,“严格要求上市公司募集资金应当投向主营业务,严限多元化投资”。

政信投资集团首席经济学家、资深证券金融专家何晓宇对界面新闻表示,再融资新规在定价机制、融资规模、时间间隔、公司资质等诸多方面提出了更加严格的要求,其中,“投向主业”这一要求,强调上市公司应将募集资金投向主营业务,减少非理性融资和资本运作,具有一定积极意义。

“需要注意防止定增市场的一些乱象,例如一些企业误判产业周期和市场状况,募投项目也可能变成‘负资产’等。因此,上市公司需做好相应监管,特别是要适应以信息披露真实性为核心的注册制。”何晓宇表示。

从二级市场来看,自2022年7月14日发布定增计划以来(彼时股价145.50元/股),胜华新材的股价便“一泻千里”,截至9月11日收盘时报50.09元/股,累计跌幅接近66%(前复权)。该股价距离2021年9月创下的346.35元/股高点,也已跌去85%,市值蒸发超600亿元。

评论