文|时代周报 黄嘉祥

编辑|魏琼

教人炒股,也有亏损时。

据九方财富(09636.HK)发布的上市后首份半年报,2023年上半年营收同比下降5.4%至8.61亿元,主要是因九方智投旗舰版所得收益略有下降;归母净利润-3780万元,同比下降117.2%。

今年3月,九方财富在港交所挂牌上市,成为国内“ 证券投教第一股”。这是九方财富背后团队拿下的第二个IPO,2016年,陈文彬、严明、陈宁枫带领银科控股在纳斯达克上市,缔造“大宗商品现货第一股”,2017年收购上海九方云智能科技有限公司(下称“九方云”)。2020年11月,银科控股私有化退市,之后将九方财富剥离,2021年冲刺港交所上市,历经三次递表才挂牌上市。

九方财富2018年开始提供在线高端投教服务,数年内迅速崛起,成为国内最大的在线投资者内容服务提供商。这主要是踩上了2019年—2021年三年结构性牛市和短视频兴起的风口。九方财富2022年营收高达18.5亿元,净利润4.6亿元。虽说九方财富今年上半年陷入亏损,但也无法掩盖这门生意暴利的特征,公司毛利率为83.1%,而去年同期毛利率高达89.3%。

与高毛利率相对应的是昂贵的投顾服务费用。九方财富售卖产品的半年收费包括29800元、68800元、139600元等套餐,目前每名付费用户平均总订单金额在3万元左右。

为吸引用户购买“课程”,九方财富斥巨资买流量,造大V,加码营销,部分销售人员往往以实战、荐股、提供买卖点、用户赚钱案例等作为宣传噱头,满屏几乎是“涨停、浮盈xx万”字眼,但这也遭到用户投诉、申请退款,质疑其涉嫌夸大宣传、误导性宣传。

近年来,证监会持续加强对证券投资咨询机构的监管执法。截至今年6月,有12家证券投资咨询机构被暂停新增客户。在行业强监管和流量竞争加剧下,九方财富以往的打法是否还能维持业绩高增长,这是公司当下面临的主要挑战。

近日,时代周报记者联系九方财富相关负责人采访,截至发稿未获回复。

“高收益诱导”营销模式惹争议

宣传赚钱效应,是九方财富销售人员惯用的营销手段。

“学员蔡先生浮盈10W+;华哥报喜浮盈10W+;陈姐报喜,单日浮盈7.7W+;太香了,内部节奏一波接着一波!这样的赚钱效应,站在风口上仅仅需要几个交易日—本周内部双实战班,要跟上内部一起试试吗?”

这是九方智投助理近日发给时代周报记者的信息。自从加了九方智投助理的微信后,该工作人员对记者展开“轰炸式”营销,平均每天给记者发送30余条推广信息,在其邀请进入的2个“某老师福利群”中,同样是密集推送各类“浮盈”消息,仿佛“付费进实战班就能炒股赚钱”。

这位助理表示,内部一次一只,明确给到教学买点+卖点+仓位,全盘跟踪指导!从开始教学买入后,每个交易日都会给到详细的教学指导,直到教学卖出!这就是内部vip更强的原因!“范先生加入半个月盈利过10万+;吴姐加入前亏损20多万,加入一个月浮盈5.2万”。

来源:九方智投助理发来的截图信息

不少个人投资者被所谓的“赚钱效应”所吸引,付费进入九方智投的实战班。现实却是残酷的,没有人能保证在股市稳赚不赔,有些用户交费进入实战班后,买了推荐的股票出现亏损,因此投诉九方智投,涉及问题包括“不予退款,服务不到位,虚假宣传”,并申请退费,有的用户甚至起诉九方智投赔偿投资损失。

9月14日,一名用户在黑猫平台投诉称,九方云服务不到位,致使损失三十多万,在本人持续亏损中诱导选择其他推荐服务,陆续缴费12万多,期间服务根本不达标,提出退款也是拖拖拉拉,拒不执行,要求返还全部支付款项。一位用户对时代周报记者表示,实战班并非像宣传的那样,交费进去后买了推荐的多只股票后均亏损,目前正在申请退款。

在交流的几天中,前述九方智投助理发来的信息多是展示实战班“战绩”,只发了一条信息提醒:“加入内部后我们也不可能做到每只股票都好的,但是在内部会有严格的风控系统,就算做到不好的股票,当基本面和技术面出现利空,老师也会及时通知教学止损。”

上海久诚律师事务所主任许峰对时代周报记者表示,前述投顾公司员工的话术及行为明显存在误导性,即给人感觉购买服务后能赚很多钱,没有同步明确提示可能的风险,因此该投顾机构存在误导性营销宣传的嫌疑。

据《证券投资顾问业务暂行规定》第24条,证券公司、证券投资咨询机构应当规范证券投资顾问业务推广和客户招揽行为,禁止对服务能力和过往业绩进行虚假、不实、误导性的营销宣传,禁止以任何方式承诺或者保证投资收益。

在许峰看来,投顾人员在服务过程中,指导客户具体买卖交易点位的做法也值得商榷。此前规定是证券投资顾问不得通过广播、电视、网络、报刊等公众媒体,作出买入、卖出或者持有具体证券的投资建议,假设投顾机构人员通过社交软件私下点对点告知客户买卖建议,这是否违规需要监管部门认定。

实际上,在2019年4月,上海证监局对九方财富进行现场检查,并发出了一份公告函,指出公司运营中存在投资建议依据的来源披露不足、若干雇员的误导性宣传等五个问题。该年5月,九方财富实施相关整改措施并提交整改报告。

近年来,证监会持续加强对证券投资咨询机构的监管执法。2022年3月份,证监会撤销两家证券投资咨询机构证券投资咨询服务业务许可,原因为“提供、传播虚假或者误导投资者的信息;向投资人承诺收益等”。

证监会最新披露的一份名录显示,截至今年6月,有12家证券投资咨询机构被暂停新增客户。这些被罚的投顾机构主要存在虚假宣传、承诺保证收益、内控管理不完善等违规行为。

在合规的监管高压下,九方财富这样的“高收益诱导”营销模式又将何去何从?

高企的退款率与上涨的获客成本

营销方式合规性遭质疑的同时,九方财富的退款率也高企。

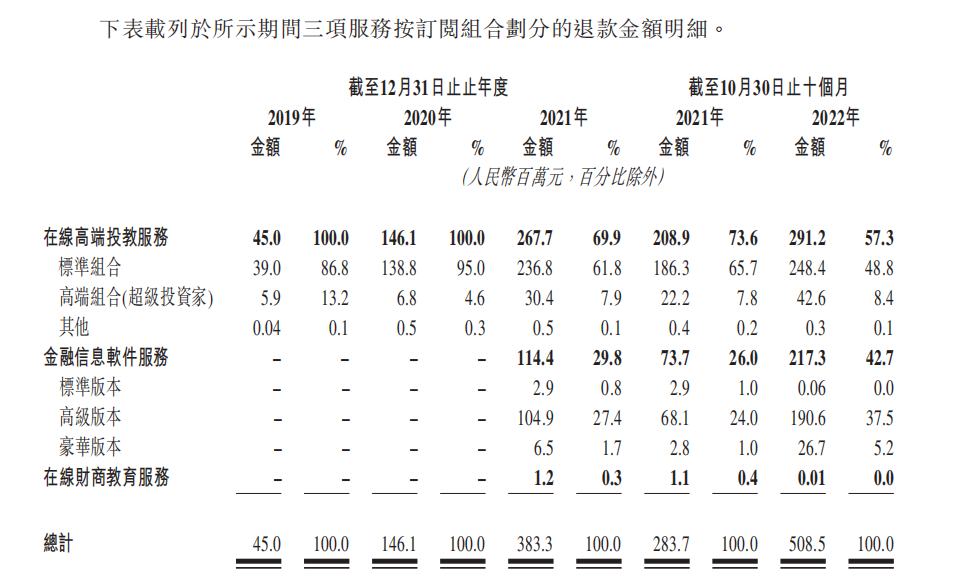

据九方财富招股书,2019年—2021年以及2022年前十个月,九方财富的退款金额分别为0.45亿元、1.46亿元、3.83亿元及5.09亿元;退款率分别为9.8%、12.5%、16.1%及25.2%。

来源:九方财富招股书

九方财富招股书表示,公司退款率或会在市场恶化的情况下进一步上升。被要求向客户支付的退款,以及可能因处理退款及解决退款纠纷而产生的开支,均可能属庞大款项,并可能对公司的现金流量、财务状况及声誉产生不利影响。大量的退款及退款纠纷亦可能产生负面报道,从而令公司声誉受损,并转移在经营业务的注意力。

2023年上半年,九方财富的退款率有所下降。财报显示,2022年,九方智投旗舰版及九方智投擒龙版按付款金额计的退款率分别为22.7%及24.3%。2023年上半年,这两大产品按付款金额计的退款率分别为14.7%及18.5%。

“退款率下降主要是由于在第二季度经济状况温和复苏,这在一定程度上重建了客户短期内对市场的信心及对投资决策解决方案的需求等。”九方财富在半年报中表示,预计在可预见的未来,公司的主要产品及服务退款率可能会继续下降或维持在相对较低的水平。

与此同时,九方财富还面临获客成本上涨、流量竞争加剧的挑战。

流量池是九方财富一路高歌猛进的核心所在。九方财富的流量池使用了各种媒体平台,主要包括传统媒体、互联网终端和MCN频道(以金融自媒体IP为代表,在抖音等各社交媒体平台上运营),这是公司获取流量及获取客户过程中的主要动力。

在短视频风口下,MCN频道对九方财富总营收占比迅速提升,目前已超八成。

招股书数据显示,2019年,MCN频道给九方财富带来的订单收入为5460万元,占总订单金额的13.2%,之后占比一路攀升,成为最重要的渠道,截至2022年前十个月,MCN频道带来的订单收入达12.88亿元,占九方财富总订单金额的85.2%。MCN频道的付费人数也从2019年的1787人,涨至2022年前十个月的46298人。

截至2023年7月31日,九方财富共有328个在多个互联网平台上营运的MCN账户,拥有约3100万名追随者(订阅者)。仅在截至2023年7月31日止30日内,公司即已获得约2.52亿次视频或页面浏览量。

流量池打法是九方财富迅速崛起的主要推力。2020年—2022年,九方财富营收分别同比增长了158.43%、104.88%、27.43%,净利润分别同比增长249.62%、169.52%、98.36%;毛利率分别为89.7%、86.7%、87.3%,接近贵州茅台毛利率。

不过,九方财富构建流量池的花费不菲,获客成本逐渐抬高。

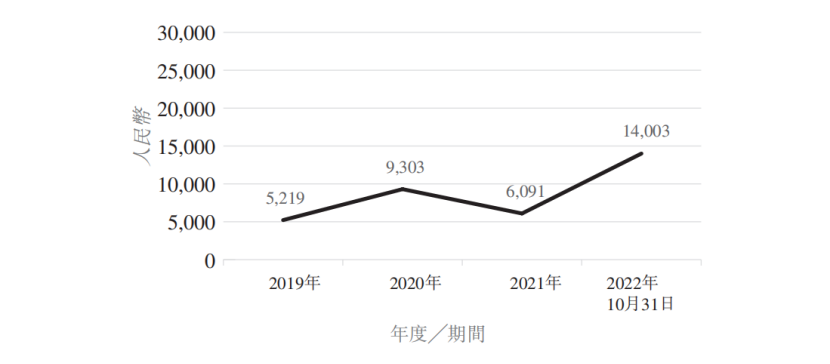

2019年至2021年,每名新付费用户的平均互联网流量开支是5219元、9303元、6091元。2022年前10个月,这一数字已达14003元。九方财富互联网流量采购开支也逐年增加,2019年至2022年分别为6700万元、2.72亿元、6.4亿元、7.68亿元。九方财富已经开始缩减互联网流量采购开支,2023年上半年为4.02亿元,低于去年同期的4.15亿元。

来源:九方财富招股书

获客成本变高,九方财富似乎也遭遇增长瓶颈。

2022年的营收仅同比增长27.4%,2023年上半年营收同比下降5.4%。2023年上半年,公司来自九方智投旗舰版的收益由同期的5.64亿元下降8.7%至5.15亿元,主要是因为2022年下半年的获客相较同期减少;九方智投擒龙版的营收增长近乎停滞,仅较去年同期增加0.7%至3.46亿元,主要归因于每名付费用户的平均总订单金额增加,其部分被付费用户数量的减少所抵销。

另一个无法避免的现实是,九方财富面临的流量竞争也在加剧,券商和投顾机构纷纷入场,并采用类似的商业模式。

“在过去以及未来可预见的5年左右时间,我们相信金融行业及金融服务行业的竞争本质还是用户获取的竞争,也就是流量的竞争。在流量竞争的背后,产品竞争、服务竞争是最核心的变量,但当前阶段市场主要机构之间并没有显著差异。”九方财富董事长陈文彬说。

九方财富的经营业绩与金融市况息息相关,市场情绪变差将对公司的业务产生重大不利影响。“我们判断在2023—2025年,有很大机会出现一轮大的牛市行情。在此预期下,相信公司会收获超越过去三年的发展机会和空间。”陈文彬在2022年年报中表示。

陈文彬还提及,目前持有同类牌照的证券投资咨询公司中,东方财富、同花顺、指南针等上市公司,都有超越平均的估值,非常值得学习。

相比之下,九方财富股价仍处于“破发”状态,其上市发行价为每股17港元。9月15日,九方财富股价上涨3.5%,报收14.80港元/股,总市值达68.98亿港元。

复星恒利证券在今年3月的研报中指出,九方财富的商业模式仍有待完善,业绩可预见性受限,可能抑制股价中长期重估空间,并且由于所在行业存在潜在监管风险,后续仍需观察运营情况。

评论