文|聚美丽 洋 流

最近,传统国货品牌蜂花频频登上微博热搜,成为互联网上的“红人”。李佳琦直播间“翻车”后,蜂花趁着热度发布多条视频,直播间观看人数上涨,11日,蜂花直播间观看人数超800万,累计成交金额为2035万。

“性价比+玩梗”,这次蜂花凭借着流量,在市场端打响了知名度。截至目前,微博上#蜂花#话题已经引发6.3万讨论,6.2亿次阅读。不过,社媒平台也有一些争议,认为蜂花蹲热点不合时宜,产品论斤卖对化妆品行业并非好事。

但蜂花的“出圈”,也在一定程度上透露出国货洗护发产品的发展潜力。

如今,国内市场的头皮洗护市场对比之前有了很大的变化。过去,市面上流行的头皮洗护产品品类大多都是洗发水、护发素。现在,头皮磨砂膏、头皮清洁凝露、育发液等新兴产品随处可见,国内市场头皮洗护市场越来越“卷”了。

同时,随着消费者对头发和头皮的日益重视,头皮护理市场规模需求与日俱增。据艾媒咨询数据显示,中国护发产品市场规模从2017-2022年以3个百分点左右的增速平稳发展,预计2023-2025年将保持该增速水平继续增长。

规模扩大,入局者增多,个人洗护用品细分市场也正在不断开发,向产品精细化、高端化迈进。随着电商发展,洗护发品牌竞争“白热化”状态也从线下渠道蔓延至线上流量,争相攫取更多市场份额。

外资品牌占领高地,国货品牌追赶发力

上世纪八九十年代,国际品牌开始开拓中国市场,并逐步占领国内洗护发市场高地。

时至今日,线下商超大部分货架上仍可以看到宝洁、联合利华旗下品牌的身影,如飘柔、潘婷、沙宣、力士等。

广州环亚化妆品科技股份有限公司(下文简称:环亚)招股书中透露,Euromonitor统计数据显示,2020年-2022年,国内护发领域中市占率排名前十的大多为外资品牌。其中,连续三年,宝洁都稳居第一,成洗护发企业“霸主”,远远甩开第二名的联合利华。

图源:环亚招股书

此外,据鲸参谋数据显示今年1-4月,洗发水市场中的销售额TOP10品牌分别为海飞丝、清扬、潘婷、潇洒、飘柔、沙宣、蜂花、儒意、力士、多芬。其中,截至4月,海飞丝、清扬的市占率分别为12%、7%。由此可见,外资品牌仍占据大头。

虽然国际品牌仍占据大部分市场份额,但随着新老国货的崛起,这块“蛋糕”正被国货品牌抢食。

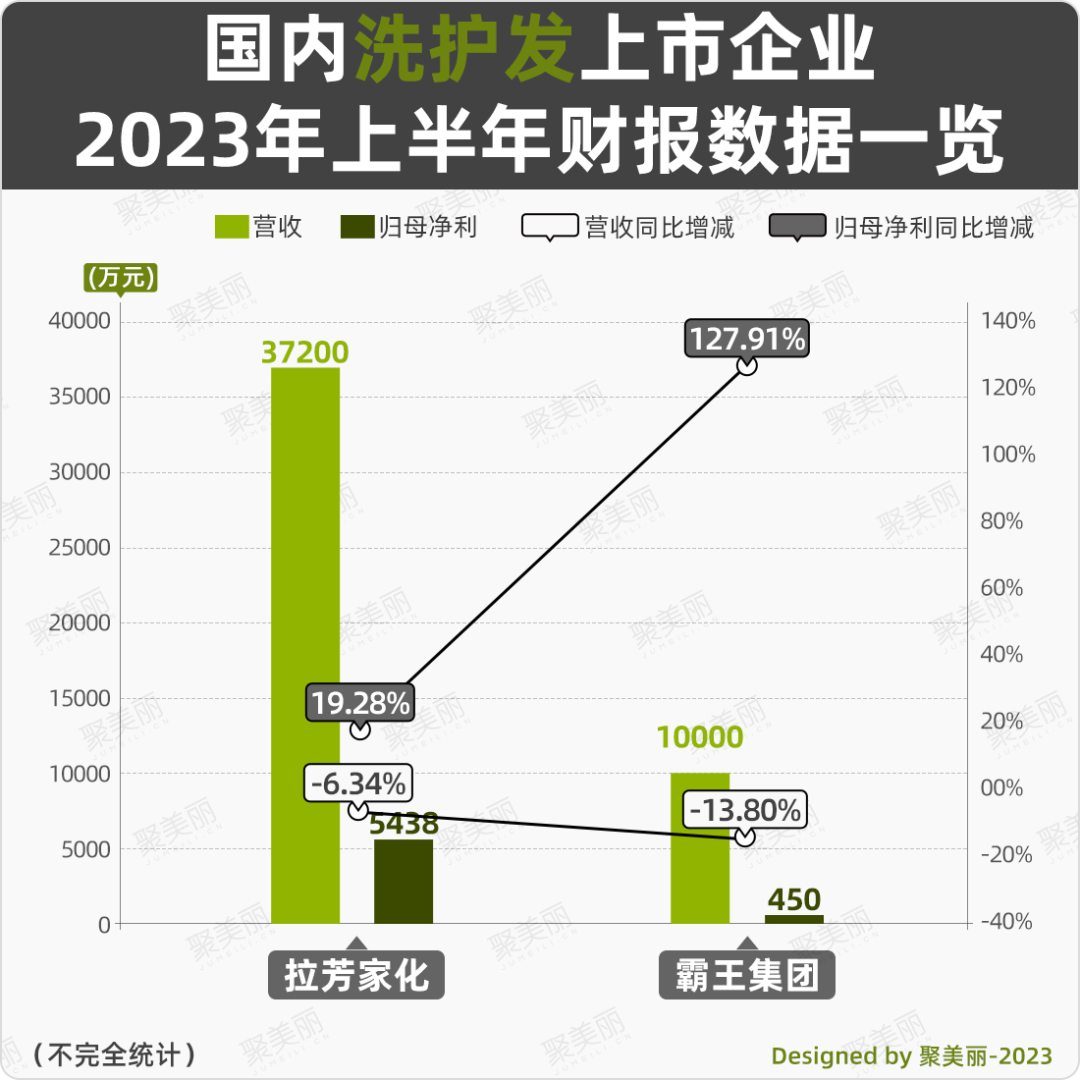

据国内上市公司2023年上半年财报显示,几家经典品牌生产商利润方面都收获了增长。其中,拉芳家化归母净利为5438.45万元,同比上涨19.28%;霸王归母净利为450万元,同比增长127.91%。

另外,在上述1-4月洗发水市场销售额TOP10品牌榜单中,儒意的销售额环比和市占率环比皆有所上升,分别增长4.82%、1.13%。

不仅如此,据魔镜市场数据显示,且初跻身2023年上半年线上电商市场护发精油品牌TOP3,销售额为1.5亿元。

需求多元化,“防脱”、“成分”等成洗护发市场关键词

从市场端的需求来看,今年京东发布的《2023京东洗护发趋势洞察白皮书》呈现了4大消费趋势:从发量到发质,头皮健康观念深入人心;新兴品类向高端化迭代;“护肤式护发”促使成分显著影响销量;防脱用户核心关注产品安全。

反映到品牌方面,国货头皮洗护品牌也在顺应时代潮流,掀起新的变化,主要归结于以下2点:

1、“防脱”需求扩大,但产品仍然良莠不齐

当前社会环境中,“脱发”逐渐呈现规模扩大化、群体年轻化方向发展。市场研究和咨询公司益普索 Ipsos 发布的《2022 防脱洗发水研究报告》数据显示,我国脱发人数已超2.5亿人,其中,30岁以下占比近70%。

在此情况下,绝大部分头皮洗护品牌均推出带有“防脱”、“育发”等功效的产品,且该赛道不断涌入新的竞争者。

如上表所见,经典国货品牌几乎都有“防脱”、“固发”类洗发水。此外,有些品牌相应地推出育发液,并获得不错的销量。

譬如,天猫平台上,云南白药的养元青控油蓬松防脱洗发水育发液精华套装月销8000+;霸王育发液月销4000+;南京同仁堂防脱育发精华液月销5000+。

与此同时,古法养发的概念也逐渐在市面上“火”了起来,丰丝古法养发洗发水其中就添加了人参、灵芝、当归、川芎、何首乌、侧柏叶等成分;新锐国货洗发品牌喜悦嘉主打植萃轻养,旗下产品主要功效为防脱控油,添加了侧柏叶、薄荷、桑叶、浮萍等。

图源:小红书

除了上述头皮洗护品牌,前段时间,网红经济学家任泽平也“蹭”起了热度,在微博上推荐与之相关的“仁泽生发”系列产品,宣称有“育发”功能。

需求扩大的同时,市场也处于鱼龙混杂的状态,防脱产品良莠不齐。而且,此前有不少企业因宣传“生发”被罚。

比如,2022年,广州市植生露化妆品有限公司就因虚假宣传被罚,其无法提供涉案产品(发之泓防脱育发液)广告宣传中的“1套见效”以及客户使用后防脱育发效果的凭证,且发布的广告使用的是虚构、无法验证的统计资料。

2、“成分”成为消费者关注的重点

随着消费者对头皮健康的日益重视,认知水平增强,产品的成分也成了消费者关注的核心。成分在一定程度上显示了品牌的科研创新能力、定位功效、产品质量保证等。

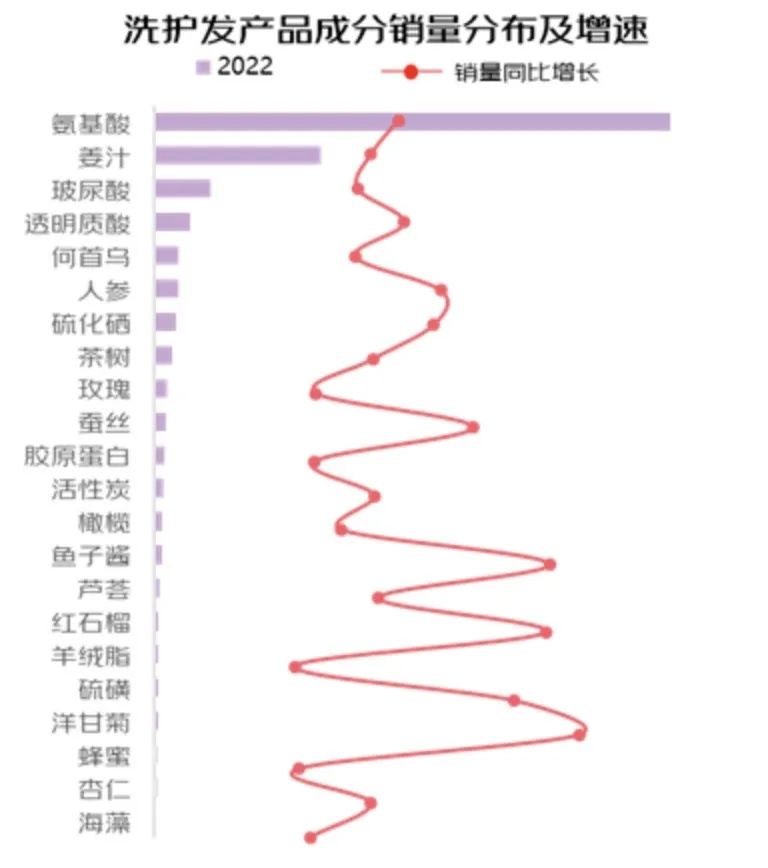

《2023京东洗护发趋势洞察白皮书》显示,洗护发产品成分销量分布及增速中,洋甘菊成分同比增长113%,排名第一;鱼子酱同比增长98%,红石榴同比增长96%。而在2022年,氨基酸成分最受欢迎。从中看来,消费者越来越青睐“天然”、“安全”的成分。

图源:《2023京东洗护发趋势洞察白皮书》

具体看到几款洗发水,凭借着一些独特成分赢得了市场端的好感。譬如,诗裴丝今年推出的红胖子洗发水中,其将专研成分Spestide复合肽和天然成分红没药添加进来,还有专利海洋生物多糖去屑成分,有利于调解头皮菌群环境,实现头皮健康。截至目前,其天猫旗舰店,“红胖子”洗发水销量已突破4万。

云南白药于2010年推出养元青头皮护理洗发乳,其中添加12味天然中药材,以及云南白药活性成分。截至目前,天猫旗舰店中,云南白药养元青控油蓬松防脱洗发水育发液套装已售10万+。

新锐品牌摇滚动物园于2019年推出的1980洗发水则主打氨基酸成分,在社媒平台上收获多数好评。

图源:天猫

此外,外资品牌也注意到市场趋势,近年来动作不断。譬如,今年5月,馥绿德雅发布新品密发小绿瓶,主要针对轻度脱发;8月,欧莱雅携手国内香氛品牌观夏推出了第一款“香水发油”;9月,美国护发品牌OLAPLEX高颅顶免洗喷雾上市。

不仅如此,今年海飞丝邀请刘德华作为代言人,并在拍摄的短片中透露出其重新定位,从旧时的“去屑”转向“头皮护理”。

由上可见,消费者的需求正朝着“多元化”的趋势拓展,头皮洗护品牌们也在根据市场的变化推陈出新。外资品牌融入国内市场的境况下,本土品牌又会采取什么措施?

面临外资品牌挤压,国货品牌多打法“应战”

激烈的竞争一定程度上推动了品牌往高质量方向发展,面对“外敌”,本土品牌正通过各种手段努力“收复失地”。

1、重研发

多家品牌注意到科研的重要性,申请专利,或对产品进行创新升级。

譬如,上述提及的诗裴丝红胖子洗发水添加专研成分Spestide复合肽和天然成分红没药。

专研防脱头皮护理品牌KOSLIV可氏利夫背靠化妆品制造工厂和配方实验室,采用核心专利成分“抗老生发肽”促进毛发生长,还将高端护肤级成分应用于头皮护理。

经典品牌阿道夫在茶麸研究方面有一定的建树,目前已获得16项相关授权专利,并在《Journal of Cosmetic Dermatology》、《日用化学工业》 等国内外期刊上发表相关论文。今年3月,其推出情绪香氛系列新品,获得了芬美意的支持。

环亚集团则在2023 年对洗护发系列产品进一步升级,运用现代化的发酵技术,将无患子皂苷等传统的天然生物表面活性剂通过发酵升级为实现温和清洁、平衡养护头皮的多功效活性成分。

图源:小红书

2、经典、新锐品牌之间的“求同存异”

● 经典品牌

——推新以覆盖更多人群

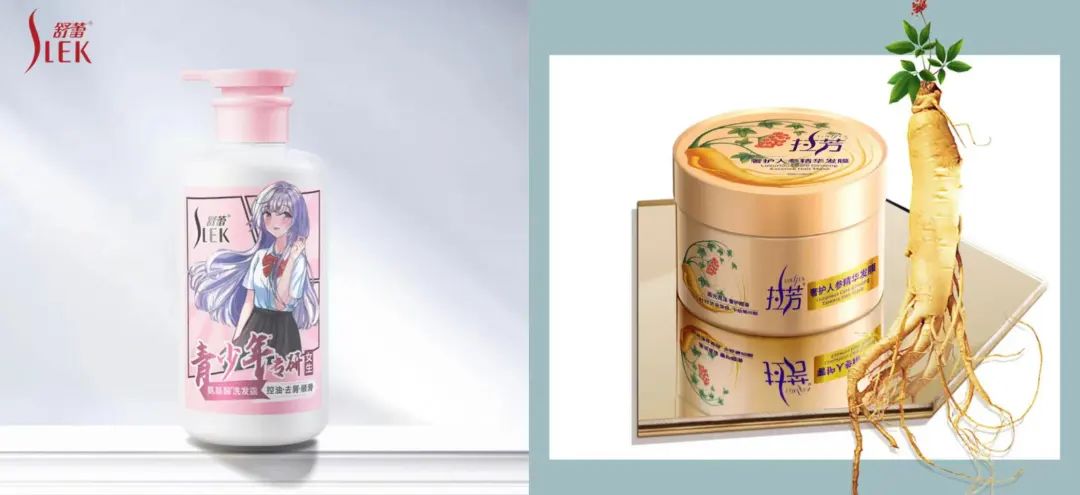

创立于1996年的舒蕾为了覆盖更多的消费者群体,于今年新推出了青少年系列,采取弱酸性配方以便更贴近青少年头皮的PH值,定价区间为39-59元。目前,天猫旗舰店已售6000+件。

创立于2011年的拉芳也不断推出新品。2020年,拉芳全新推出生姜丰盈密发洗护和蒸汽发膜彩丝蛋白系列;2022年,拉芳又推出人参精华发膜。

图源:小红书

——加注线上,实现全渠道开花

不同品牌,对于渠道的布局规划也不尽相同。

经典品牌主要以线下商超为主,线上份额也有逐步增长的趋势。据霸王财报显示,今年上半年霸王传统渠道销售额占比总营收为54%,电商平台为46%;去年同期传统渠道销售额占比为54.7%,电商平台为45.3%。

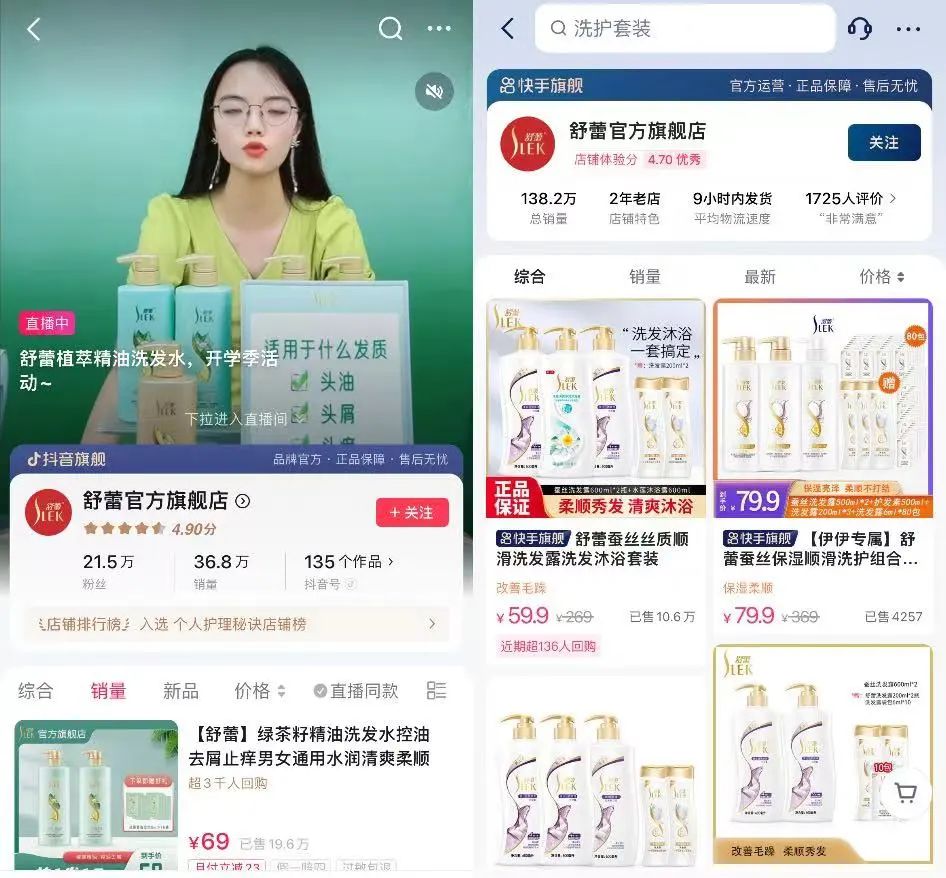

舒蕾也在布局新兴电商平台,在抖音上,舒蕾开启了每天12小时的自播;在快手上,舒蕾官方旗舰店总销量为138.2万。

图源:抖音、快手

对于投放的地区,企业、品牌也采取差异化方针。比如,名臣健康以“蒂花之秀”为代表的洗发水产品主要定位于三、四线城市及乡镇市场,由于该等地域人群消费能力相对较弱,产品定价较低。拉芳家化“拉芳”、“雨洁” 等品牌主要定位为大众洗护市场,近年逐步从三、四线城市向一、二线城市挺进,不断提高一、二线城市商超的市场占有率。

● 新锐品牌

——切入小众赛道,从场景、香味(情绪价值)、包装等入手

为了争取更多的市场份额,许多新锐品牌选择“剑走偏锋”,从其他角度入手,采取“差异化”打法。

(1)至外:以“运动&户外场景”作为切入点

至外成立于2021年,针对户外清洁皮肤与护理的需求,推出系列洗护用品。同时,至外和法国香精香料公司Robertet进行合作,赋予产品独特的香味,给使用者提供情绪价值。

不过,目前其洗发水正装正处于改良阶段,暂时还没上线。

图源:小红书、淘宝

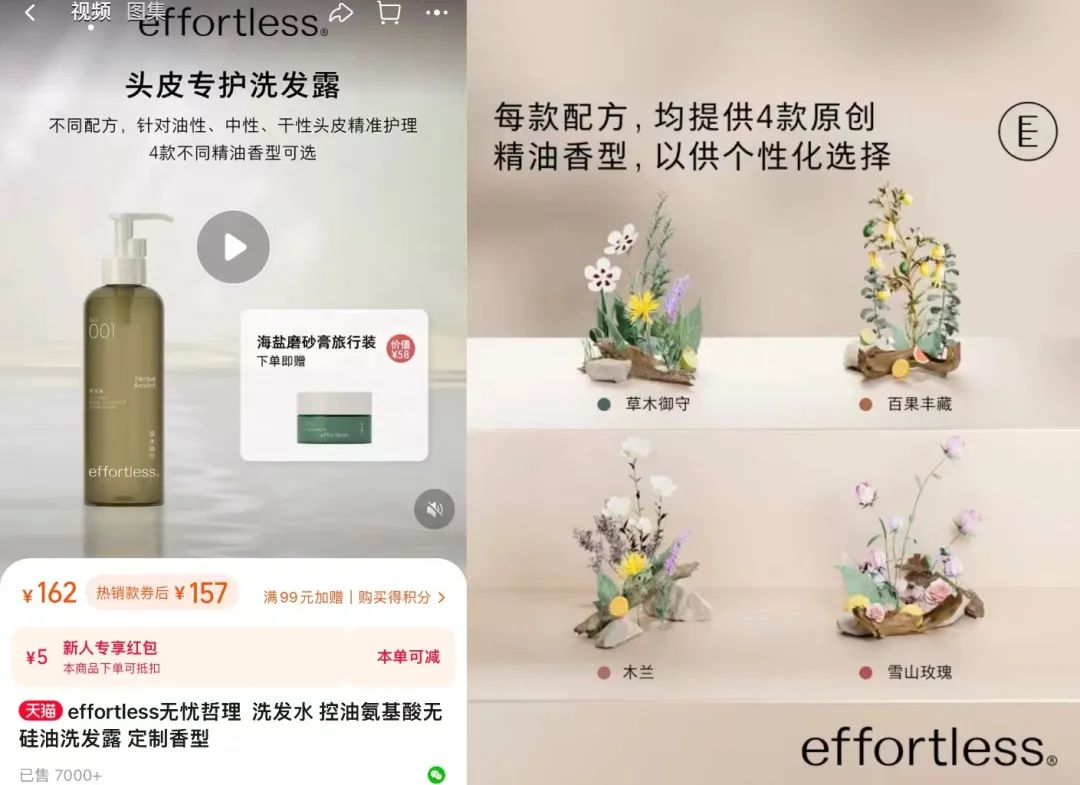

(2)effortless 无忧哲理:定制化护发

effortless 无忧哲理成立于2018年,主打“定制化护发”,为不同需求的个体提供定制化护发方案,产品包括护发精油、头皮精华、护发素和洗发水等。

线上渠道方面,effortless 无忧哲理通过微信小程序和天猫旗舰店售卖。目前,天猫旗舰店中销量最高的为头皮专护洗发露已售7000+。

线下渠道方面,今年8月,effortless 无忧哲理的首个线下体验空间“植愈所”于上海静安嘉里中心开业。

除了提供1000多种定制护发方案,effortless 无忧哲理也注重消费者的情绪体验,利用纯天然植物精油调香,而线下门店以“植物疗愈”为主题,铺陈了大量“绿色”,洞石展台则保留天然样貌。

图源:淘宝

——搭建“爆品”,以“先富”带“后富”

打造“爆品”顺利出圈,再带动其他产品销量,是新锐品牌快速崛起的常见手法。

诗裴丝就是一个典型的例子。2021年,诗裴丝以“海盐洗发膏”和“免洗蓬松喷雾”迅速打开线上头皮洗护市场。2021年8月,海盐洗发膏跃居天猫深层清洁洗发水热销榜、好评榜、回购榜TOP1;9月,免洗蓬松喷雾跃居抖音全平台爆款新品TOP1,且在“超级新品”活动期间销售额为6300万+。

上线一年,诗裴丝便跻身抖音、天猫、小红书三大平台新锐品牌TOP3,2022年双十一,诗裴丝又居位于天猫头部洗护国货品牌第一。

凭借“爆品”出圈的诗裴丝也并没有止步于此,在科研方面也持续发力,推出新品并在社媒获得不错反响,以此延续影响力,使其一跃成为近年来国货新锐头皮洗护品牌的“黑马”。

目前,天猫旗舰店显示,干发喷雾销量为90万+,海盐洗头膏销量为7万+。

图源:淘宝

而在渠道方面,国货新锐品牌主要集中于线上渠道,不仅覆盖传统电商,还进入多个新型平台,比如小红书、抖音等。而线下渠道主要走入KKV、WOW COLOUR等集合店。

总而言之,新锐、经典品牌都在为争取更多市场份额使出“浑身解数”。从目前的趋势来看,国货品牌正努力追赶国际品牌的步伐,通过持续加强科研能力,布局多元渠道,或许国货会在不久的将来突破国际品牌的壁垒。

评论