文|仪美尚

不少昔日的美妆巨头,近几年日子都有点紧,不得不一再优化业务线。

有的,选择“断臂求生”。据不完全统计,近三年,仅退出或收缩中国市场的国际品牌,就超过20个,如欧莱雅的美宝莲,雅诗兰黛的Too Faced以及宝洁的美容仪品牌OPTE。有的,则选择“卖子求生”,比如,联合利华、资生堂等。

近日,路透社传出消息,联合利华已聘请摩根士丹利和Evercore,计划打包出售旗下包括旁氏在内的13个美妆个护品牌。

截图源自路透社官网

旁氏等品牌遭大甩卖出售,价值或达数十亿美元

此次联合利华的“大甩卖”,是其首席执行官海因·舒马赫7月上任后烧的“第一把火”。而他上任后,提出的重点工作目标便是“应对通胀”和“精简业务”。

此次出售的13个美妆品牌,包括Impulse、Caress、Ponds、Brut、Moussel、Alberto Balsam、Matey、Q-Tips、Tigi、Timotei、Monsavon、St.Ives、Zwitsal,它们隶属于联合利华旗下的Elida Beauty。

根据联合利华去年的业务模式重组,Elida Beauty与皮肤清洁、口腔护理和除臭剂业务等,成为联合利华个人护理业务集团的一个组成部分。但在联合利华的版图中,这些待出售的品牌属于“非核心品牌”。事实上,早在两年前,联合利华就试图卖掉它们。

据公开报道,联合利华曾于2021年与瑞士信贷合作,欲剥离Elida Beauty产品组合。不过,由于潜在收购者对待售品牌的“挑挑拣拣”,导致最终报价不及联合利华的预期,后又撤回了出售进程。

此后,联合利华便一直致力于将Elida Beauty 打造成一个独立的部门,并立起“为大众重塑标志性品牌”的使命。从这次重启计划看,联合利华似已不再继续这一使命。公开信息显示,2022年,Elida Beauty累计销售额约为7.6亿美元(约合人民币55.55亿元),而联合利华总营业额601亿欧元(约合人民币4675亿元)。消息人称,Elida Beauty此次出售价格或高达数十亿美元。

值得注意的是,除了打包出售这十余个品牌,联合利华早已开始瘦身动作。比如2022年,联合利华宣布精简其品牌组合和库存,共计5万个SKU从个护部门下架,60多个本土品牌退市。

而在今年更早些,联合利华便已剥离旗下的个护品牌Suave丝华芙的北美业务,将其出售给位于波士顿的私募股权公司Yellow Wood Partners LLC。

近40个品牌被卖国际美妆巨头怎么了?

联合利华的“大甩卖”,并非个案。据仪美尚不完全统计,近三年(2020年至今),仅联合利华、资生堂、Natura&Co和科蒂4大国际美妆巨头,就一共出售了旗下近40个美妆品牌,涉及护肤、彩妆、个护和美容仪器等品类。

此次联合利华的大甩卖,或主要出于业务调整。7月份,联合利华首席财务官格雷姆·皮特凯斯利指出,联合利华上半年基本销售额增长9.1%,其中价格增长9.4%,销量则下滑了0.2%。

纵观近几年的财报数据,联合利华的销售额增长或来自涨价。截至2023年上半年,联合利华的涨价潮已持续了8个季度。涨价的背后,是持续的成本通胀,而且格雷姆·皮特凯斯利预期2023年的定价将会继续走高。

在此种局势下,将中小美容个护品牌出售,不仅可以大幅降低运营成本,更可获得一笔可观的资金用于拓展核心业务,以拉动增长。

而对于资生堂、Natura&Co和科蒂等巨头而言,“卖子”则与业绩不佳有关。

资生堂近年财报显示,2020年,其净利润亏损了117亿日元(约合人民币6.5亿元);2021年,资生堂宣布打包出售旗下吾诺、珊珂、丝蓓绮、水之密语等10大个护品牌,同年8月,其再次将旗下bareMinerals、Buxom和Laura Mercier等彩妆品牌转让。瘦身效果显著,财报显示,当年资生堂净利润就实现了扭亏为盈;次年年初,资生堂再次宣布剥离美发专业线业务。

今年8月,有消息曝出,巴西美妆巨头Natura&Co欲出售The Body Shop,目的是为了降低生存压力。有分析指出,“Natura&Co已连续六个季度亏损,出售The Body Shop将有助于集团恢复盈利。”而在最近的一份公司文件中,Natura&Co也披露,董事会已授权管理层探索出售The Body Shop业务的方案,以进一步降低资产负债表的杠杆率。

而就在8月31日,欧莱雅宣布已完成对Natura&Co旗下另一个品牌Asop伊索的收购,并以26亿美元创下欧莱雅集团单品牌最大交易金额的记录。

科蒂则在2020年向全球私募巨头KKR以7.5亿美元出售威娜、伊卡路等品牌的多数股权时,背负着高达81亿美元的债务。卖出品牌,对其降低债务,实现长期稳定发展显然更为有利。

聚焦高端化巨头们的共同抉择

纵观联合利华、资生堂、Natura&Co和科蒂等美妆巨头所售品牌的特点,不难发现,上述品牌大多走的是大众化路线。

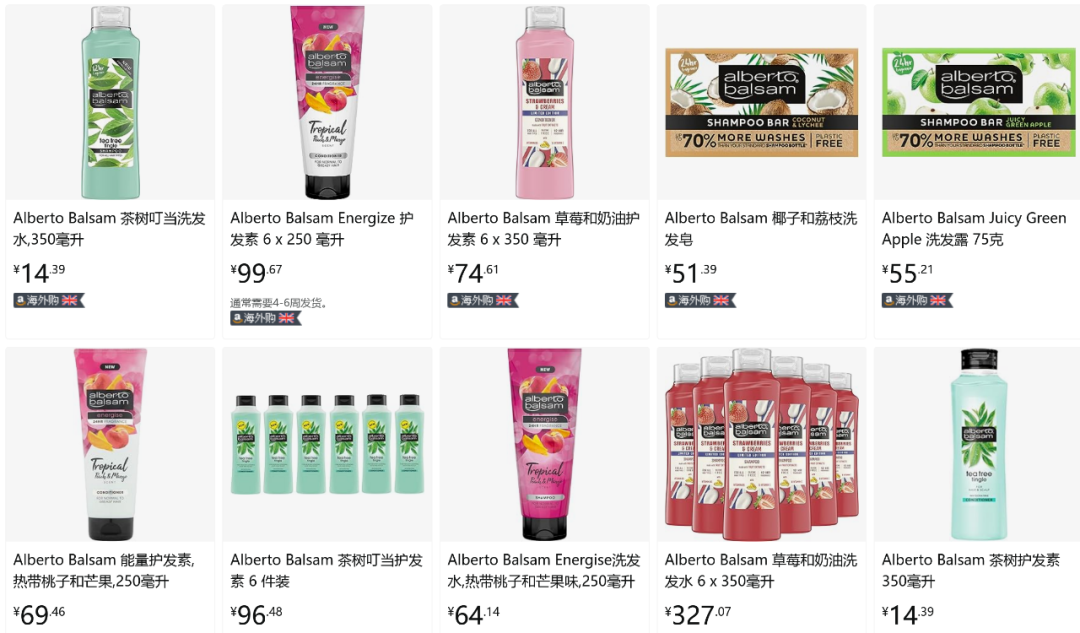

如联合利华旗下的旁氏,其天猫官方旗舰店产品售价在24元-213元之间。在亚马逊中国平台,Alberto Balsam茶树洗发水、护发素等产品,350毫升规格的售价不到15元。

截图源自亚马逊中国

资生堂同样如此。不论水之密语、泊美还是Za姬芮,主打的都是中低端市场。尽管在早前进入中国时,曾靠低价策略赢得大批消费者,但随着中国市场新的变化,它们纷纷卖不动了。

“虽然一系列低价位的个护产品,在中日等亚洲国家受到欢迎,但为了最大限度地发挥业务潜力,并在激烈的市场进一步发展品牌,公司需要在产品开发和广告投放上集中投资。”资生堂集团曾在出售旗下品牌时公开表示。

聚焦高端,是他们近些年共同的抉择。

据公开信息,2017年至2021年,联合利华将160亿欧元用于29起并购。其中,33%和17%的资金分别用于身体个护和高端美妆业务。当去年联合利华调整组织架构时,在美容与健康业务部门之下,还特设了一个高端美妆业务线。

截至目前,联合利华拥有Murad、Ren、A.H.C、Dermalogica、Tatcha以及Hourglass等近10个高端美妆品牌。据公开报道,联合利华前首席执行官乔安路Alan Jope曾表示,集团旗下的高端美妆已经连续9个季度实现双位数增长。

资生堂在不断瘦身的同时,也在高端美妆线上谋篇布局。2020年至今,资生堂先后推出了高科技美容抗衰品牌EFFECTIM玑妍之光、向中国市场引入高端品牌THE GINZA御银座、BAUM波姆以及高端护肤品牌醉象drunk elephant、口服美容品牌流之律等。

押宝高端,让资生堂看到了新的希望。今年一季度,中国曾一度成为资生堂全球唯一下滑的区域市场,并失去第一的位置。不过,2023上半年,中国又再度成为资生堂第一大市场。高端品牌资生堂和CPB,正是背后最有力的“推手”。

评论