文|星图金融研究院副院长 薛洪言

过去一年来,存款利率下行、银行理财净值化波动加大、房价下行、基金和股市赚钱效应也很差,但与此同时,2022年11月以来,黄金价格震荡上行,赚钱效应显著,开始受到投资者青睐。近期,国内更是掀起一轮购金潮,一点一点攒黄金,成为很多年轻人的理财新选择。

受此影响,我国金银珠宝市场也变得活跃起来。2023年1-8月,我国金银珠宝零售额达2188亿元,同比增长12.8%,比同期社零增速高5.8个百分点。

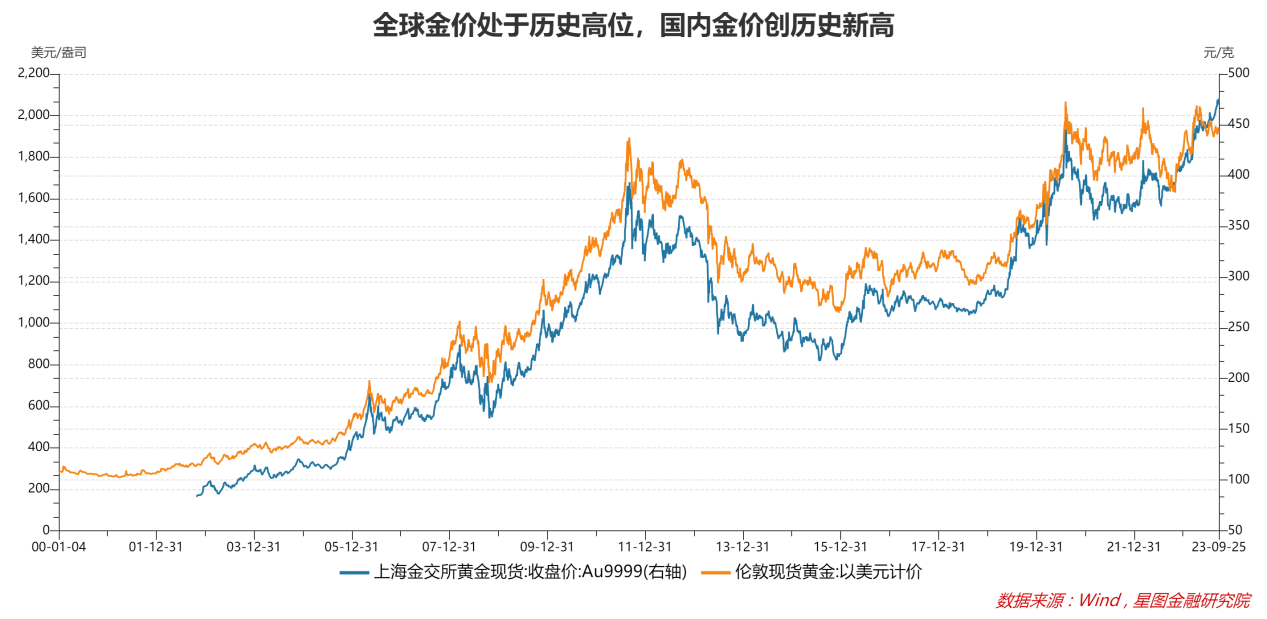

黄金的本轮上涨主要受益于全球通胀环境、去美元化提速以及避险需求提升等因素的综合发酵,当前,全球黄金价格处于历史高位,国内黄金价格更是创历史新高。

2023年5月份以来,受美元指数上行和美债收益率创新高等因素影响,国际金价出现震荡回调。但与此同时,国内金价却一路向上,创历史新高。

国内金价与国际金价的背离,既表明短期国内黄金投资出现了一定的过热迹象,同时,黄金作为全球计价商品,国内投资者对黄金的追捧也可理解为国内人民币资产弱势预期的镜像。即在人民币贬值预期下,部分国内投资者将黄金视作美元资产的替代品进行增配,催生国内金价相对国际金价的溢价效应。

随着国内经济逐步复苏和人民币汇率企稳,市场对人民币资产的预期改善,国内投资者对全球计价的黄金资产的热情也会下降,表现为国内金价与国际金价差异收敛,二者走势会再次趋同。

未来走势看,受国际金价震荡回调影响,国内金价短期内大概率仍会高位震荡,继续单边上行的空间不大。不过,中长期看,金价在货币、商品、避险等属性上均存在支撑,黄金仍具有较好的中长期配置价值。

货币属性上,作为美元的替代品,黄金有望长期受益于全球去美元化进程,各国央行仍会加大对黄金的配置力度。如2022年,全球央行购金量同比上升152%达1136吨,占全球黄金总需求的23.96%。此外,以美元计价的黄金受美元强弱影响,随着美联储结束加息并于明年进入降息周期,美债实际利率下行,也会支撑金价上行。

商品属性上,当前黄金矿山开采成本逐年提高,供给具有刚性,需求端,投资用金、储备用金和工业用金逐年提升。供给刚性,需求维持增长,作为一种商品,黄金具有天然的抗通胀属性。有学者曾统计1802-2003年期间的金价表现,显示黄金平均每年跑赢通胀0.1个百分点。

避险属性上,全球地缘冲突加剧,逆全球化风险抬升,避险需求有望持续增长。尤其是近年来美国滥用美元霸权透支美元信用,作为美元替代品的黄金避险优势愈发凸显。

巴菲特曾诟病黄金不是生息资产,你现在拥有1000克黄金,十年之后,你还是只有1000克黄金。把视角拉得特别长,比如三五十年或一两百年,黄金的价值仅在于跑赢通胀,很难取得明显的超额收益。但就特定的一二十年内,黄金并非“宿命”般地只能跑赢通胀,也可以有非常靓丽的表现。

以上海黄金交易所的黄金收盘价为例,2002年10月末,金价为83.5元/克,至2023年9月25日,金价涨至475.7元/克,实现4.7倍涨幅,年化涨幅高达8.67%。

就未来三五年来看,在逆全球化提速和全球不确定性因素升温的背景下,黄金仍有望延续亮眼表现。

对国内投资者来说,考虑到存款利率的长期下行和房地产长周期的来临,优质投资品愈发稀缺,持有一定仓位的黄金做长期投资,是一种不错的选择。具体品种看,鉴于实物黄金并非好的投资品,储存和交易成本太高,投资者可在银行渠道选择纸黄金或在证券账户购买黄金ETF。

评论