文|文化产业评论

随着近几年国内增长已达瓶颈,以及国人文化自信带来的国产内容质量的提升,国内的互联网巨头们纷纷开始加码出海比重。虽然爱奇艺和腾讯视频在泛亚洲市场特别是东南亚的增势很猛,平台、渠道、内容“多管齐下”的出海布局也初见成效,但想要和欧美流媒体巨头如Netflix分庭抗礼,还有段长路要走。

作者 | 刘冰倩(文化产业评论作者、三川汇文旅体研究院研究员)

编审 | 时光

编辑 | 半岛

来源 | 文化产业评论

一直以来,“引进来”和“走出去”,是剧集市场和国内外用户产生连接的两种手段。

引进海外内容,各平台一直未曾中断;但与此同时,随着近几年国内增长已达瓶颈,以及国人文化自信带来的国产内容质量的提升,国内的互联网巨头们纷纷开始加码出海比重。

爱奇艺国际站IQIYI,腾讯视频海外版WeTV,优酷海外版YOUKU是国内三大视频平台专门针对海外用户推出的流媒体服务平台。除YOUKU一门心思远走欧美、战绩并不明朗外,IQIYI与WeTV已在东南亚市场小有成就。

前期通过借鉴Netflix和Disney+等欧美流媒体的出海经验,待找准差异后深耕核心内容市场,平台、渠道与内容出海多管齐下,仅四年时间,爱奇艺和腾讯的东南亚征程便交出了一份漂亮的成绩单。

但放眼全亚洲乃至全球,想要和美国的流媒体巨头们如Netflix瓜分市场,爱奇艺和腾讯的路还很长。

复刻经验,平台出海与渠道出海先行

随着爱奇艺、腾讯视频、优酷相继迈入“会员过亿”时代,国内流媒体巨头们普遍面临的问题是:会员与广告收益增长的天花板已至,市场增速放缓,在存量中找增量变得愈发困难。

因此,诚如Netflix决定自2015年起进军亚太地区的布局一样,在海外市场寻求新的增量,成为国内流媒体巨头们的共识,且距今已取得一些成绩。

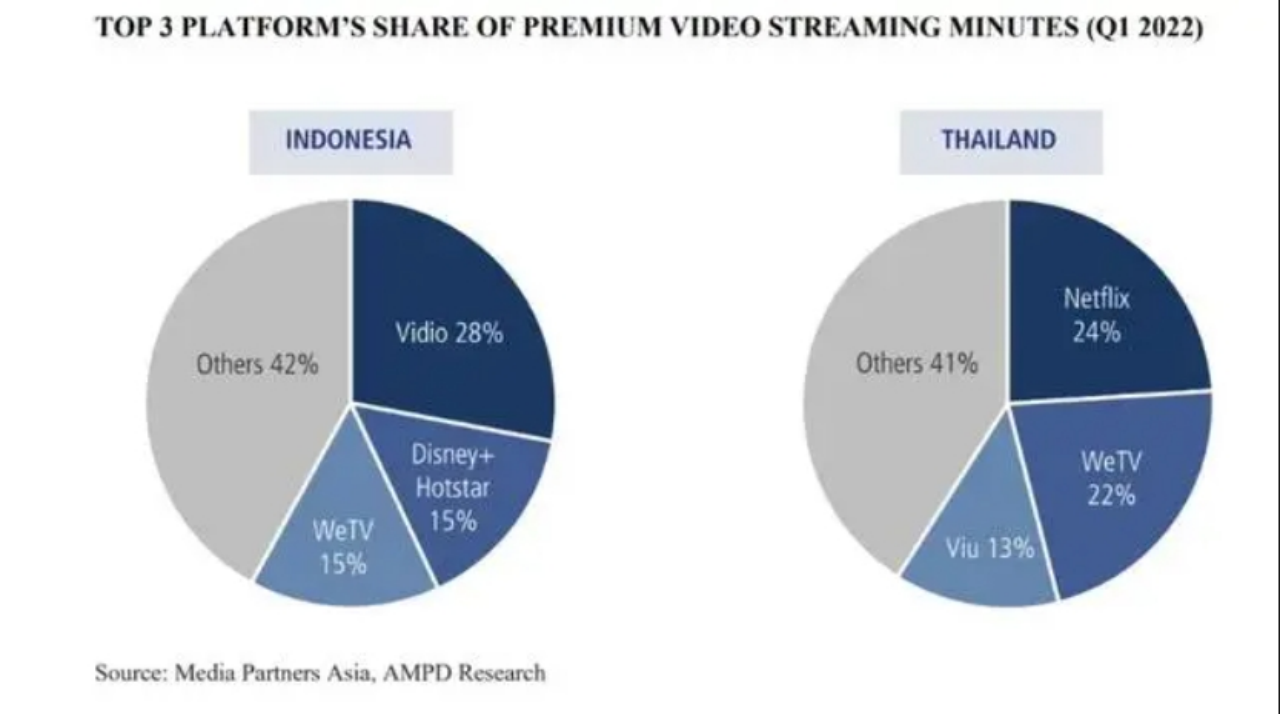

根据AMPD研究数据,2022年WeTV在泰国流动市场占有率排第二,在印尼排第三。也正是同年的爱奇艺财报显示,Q1爱奇艺首次实现季度盈利,海外市场业务成为新增长点,会员与广告收入均实现同比增长。

2019年6月,腾讯视频海外版WeTV落户泰国,开启其出海的第一站。同月,爱奇艺也宣布其国际站IQIYI正式登场。这两家流媒体的海外布局,从国内卷到了国外。

与很多开辟本土以外市场的流媒体一样,初来乍到的WeTV与IQIYI想要走得稳,都是从借鉴“前辈”经验开始的。

IQIYI走的是Netflix在亚洲扩张的路线,即一边大量采买独家版权内容,一边琢磨原创自制内容,好让平台出海安稳度过“从无到有”的过渡期。

光是韩剧,IQIYI就买过《便利店新星》《智异山》《人间失格》等剧的独播版权,用户覆盖包括新加坡、马来西亚、泰国、菲律宾、印尼等国及中国香港、中国台湾等地区。

表面上看,IQIYI是在做内容的“搬运工”。但从长远看,亚太地区的受众喜好、用户画像等数据都能通过集中算法得出,这对于其做自制内容提供了用户洞察优势。能为试图“两条腿走路”的IQIYI,在亚洲市场开个好头。

WeTV则更像是在复刻Disney+的路线,豪掷千金收购马来西亚流媒体平台Iflix,直接将其2500万订阅用户收入囊中。当初Disney+在东征时收购了主要面向印度用户的OTT平台Hotstar。基于Hotstar自身庞大的用户基础与地缘特征,这次收购曾直接为Disney+带来近4950万的亚洲用户。

因为Iflix在内容上也是以国际大片和本土制作的结合为主,WeTV此番花钱“买”用户的同时,也是在为其之后的自制内容做调研和铺路。

与此同时,WeTV先后与马来西亚媒体巨头Media Prima、泰国CH3电视频道达成合作,采购其影视版权供用户观看。

初来乍到的WeTV,围绕影视内容版权,将平台出海与渠道出海的策略发挥到极致,在亚洲范围内形成了强有力的内容护城河。

而相较于爱奇艺和腾讯视频,优酷的出海战略开启得晚,章法也难寻规律。

优酷的海外版YOUKU,约2020年上线英澳等国。相较于国内的诸多版权内容,YOUKU海外版本版权很少,很多在国内热播的剧集都未上线于此,因此平台声量也小。

甚至于优酷在YouTube上建立官方矩阵账号,再同步上线剧综的外语字幕这一运维方法,都比其海外版App自身内容收获的水花要多。犹记得2021年《山河令》热播时,搬运的时差性让YouTube上的用户“催更”到连夜学中文……

因此单就出海而言,显然爱奇艺和腾讯的策略更具前瞻性和可持续性。从初始阶段的复刻经验和投石问路就能看出,二者并未将“借船出海”作为出海重心。只有在了解自己目标用户的基础上先让平台出海,再针对目标用户做有针对性的内容投放,才能将“出海”这块蛋糕做大。

从“借船”到“造船”,东南亚成内容出海热土

由于与中国文化共性强、文化壁垒低,泰国、越南、新加坡、马来西亚、印尼等代表的东南亚国家一直是国产剧的核心投放市场。而其中,国产古装、甜宠等剧集类型更是深受当地观众喜爱。

早在初涉亚洲市场时,Netflix就曾买过《甄嬛传》《琅琊榜》《步步惊心》等古装剧的版权,受到其东南亚订阅用户的广泛追捧。

并且早在平台出海前,爱奇艺、腾讯视频、优酷也有将剧综内容发行到海外不同国家进行推广的举措,爱奇艺独播的《延禧攻略》就曾于2018年在东南亚引发过追剧热潮。

以往的成功案例足以表明,基于当地受众的喜好,将东南亚作为内容出海的核心区,将会是一项很“稳”的决策。

的确,爱奇艺和腾讯视频也是这样做的。但在具体做法上,却不止是将国内本土内容平移到其海外流媒体端。

首先,两家都在东南亚加码原创自制内容。早期的内容海外推广经验显示,与其“借船”在YouTube等平台上传内容、等待审核,让其余平台扼住喉咙、瓜分流量,不如自己“造船”出海。不但平台要“造”,原创内容更要“造”。

IQIYI根据在地文化特征,自制的新加坡剧《灵魂摆渡·南洋传说》、泰剧《黑帮少爷爱上我》菲律宾剧《Saying Goodbye》《Hello,Heart》、台剧《逆局》《不良执念清除师》等的成功,充分证明了其将国内悬疑、耽改等类型制作经验与本土受众喜好深度绑定的优势。

受众相对更年轻的WeTV,最为发力的两大市场则在泰国和印尼。无论是狗血抓马的泰剧《正妻》和印尼剧《我的导师老公》,还是年内将开拍的拥有庞大追星流量池的在泰偶像选秀《CHUANG ASIA 2023》(《创造101》),都让WeTV成为深受东南亚Z世代追捧的App。

其次,两家流媒体在东南亚也布局了一系列打通内容产业链的举措。WeTV有专门针对泰国用户的泰语配音;IQIYI则是从上游的IP获取、选角,到下游本土语言的宣发,都将地缘因素纳入决策。IQIYI甚至与新加坡长信传媒合作成立艺人经纪公司,也是为自制内容和当地观众服务的。

根据在国内的制作经验,结合东南亚这一与中国有着天然文化共性的区域特征和受众喜好,精细化地运作内容,打通当地上下游内容产业链,爱奇艺与腾讯视频已由早期的“借船”出海进阶到“造船”出海的段位。

两家平台的东南亚“外卷”之路,各自火热,也各自精彩。

与Netflix抗衡?为时尚早

虽然IQIYI和WeTV在泛亚洲市场特别是东南亚的增势很猛,出海布局也初见成效,但东南亚这块沃土对欧美流媒体巨头的吸引力也不小。若是他们在此形成联合夹击之势,IQIYI和WeTV的“外卷”之路也前景堪忧。

拿IQIYI与WeTV遭遇的最大劲敌Netflix来说,首先,其在亚洲的布局开始得更早,市场份额占比更大,内容分布也更平均。

Netflix在日、韩、印度、菲律宾、新加坡、泰国等国均有针对本土受众喜好的内容自制,而IQIYI和WeTV的核心内容布局显然只在东南亚。

不仅韩剧《鱿鱼游戏》《黑暗荣耀》、印度相亲综艺《印度媒婆》、台湾地区话题剧《华灯初上》等的热播让Netflix声名大噪;Netflix原创泰剧《禁忌女孩》、新加坡剧《最后的夫人》、菲律宾剧《游戏男孩》等的良好口碑与圈层效应,也证明其已参透了东南亚自制内容的规律和流量密码。

△Netflix自制东南亚剧集

懂内容又懂多元化布局的Netflix,显然比IQIYI和WeTV这两个“东南亚专业户”能在亚洲攫取更多利益。

其次,Netflix在亚洲的内容供给,其中仍然包括很多欧美原创剧综做内容支撑,而IQIYI和WeTV则更侧重华语内容的传播。简言之,Netflix订阅用户的消费选择更多。

据悉,WeTV在泰国的订阅价格为5.99美元/月,IQIYI为7.99美元/月;而Netflix在泰的资费也仅为280泰铢/月(约7.99美元/月)。从订阅价格和付费内容的占比来看,WeTV和IQIYI并不占优势。

△WeTV在泰订阅费

再者,北美也并非只有Netflix一家流媒体盯上了亚洲市场这块肥肉。Hulu、Disney+、AppleTv+、Amazon Prime等流媒体也都试图在亚洲市场站住脚,也都纷纷开始在亚洲甚至东南亚布局原创内容。

电影《寻龙传说》让Disney+借着东南亚公主拉雅的背景出海东南亚,AppleTv+的原创韩剧史诗《弹子球游戏》曾火遍整个亚洲……东南亚市场对他们而言,也已是囊中之物。

反观IQIYI和WeTV,即便只深耕东南亚市场,异常多样的市场环境也对其精细化运营和原创内容质量提出了更高要求和考验。想跟老牌流媒体巨头如Netflix相抗衡,二者还有很长的路要走。

结语

在国内流量增长红利即将封顶之际,爱奇艺与腾讯视频果断做出“出海”选择,通过复制“Netflix们”的经验,令平台与渠道出海先行;再通过内容自制与当地用户深度绑定,已在东南亚小有成绩。但若想在亚洲范围内就东南亚市场与流媒体巨头如Netflix相抗衡,还有诸多挑战在前。

评论