文|壹览商业 布林

编辑|木鱼

虽然今年上半年国内消费整体开始回暖,但洽洽食品却难言轻松。

作为一家已经成立超过20年且上市超过10年的公司,洽洽并没有三只松鼠和良品铺子的网红体质,营收规模也不及后两者,但凭借长期的稳定增长和利润率的优势,洽洽长期占据着A股坚果类休闲零食上市公司市值排名第一的位置。

但今年上半年,洽洽食品也遭遇了滑铁卢。财报显示,洽洽营收上半年同比微增0.28%,但净利润却大跌23.80%。财报发出后,洽洽第二天就跌停。

在国庆假期前举行的半年度业绩说明会上,投资者针对洽洽今年上半年利润率跌至历史低点、新品乏力、股价持续下跌的低迷业绩表现发出了一连串尖锐的“灵魂拷问”。对此,洽洽管理层给出频次最高的解释就是主要原材料葵花籽的成本上涨。

可洽洽要解决的问题,真的只有原材料成本这么简单吗?

渠道增多却销量下滑,投资上游却成本失控

今年上半年,洽洽整体营收为26.86亿元,和去年上半年的26.78亿元几乎持平,但直接材料成本却从15.30亿元增至16.51亿元,同比增长7.93%。这也直接导致洽洽净利润从3.52亿元跌至2.68亿元,跌幅达23.97%。

部分投资者对于洽洽多年来投资上游生产基地,然而采购成本优势却无法体现十分不解且不满。洽洽则称其葵花籽原料约50%的采购量是通过订单农业的模式采购。葵花籽原料采购成本连续2年上升较快,上涨的主要原因为土地租金、人力成本的上升、去年因天气影响带来减产以及葵花籽出口需求量的增加。

洽洽还称目前葵花籽种子销售量有较快提升,葵花籽种植面积有较大增长,但能否传递到原料采购价格和传递多少降幅目前尚不确定。结果表明,虽然洽洽一直强调自己的供应链优势,但对于原材料的成本把控力并没有那么强。

为了对冲成本上涨的负面影响,洽洽能做的就是提升售价。2021年10月和2022年8月,洽洽先后两次对瓜子品类部分产品进行提价,提价幅度分别为8%-18%和3.8%。

然而,除却供应链端的原材料成本上涨问题,需求端“卖不动了”才应该是让洽洽更为焦虑的问题。

洽洽给自己的渠道战略定性为“无时不有、无处不在”。传统渠道之外,餐饮、茶饮渠道,零食量贩店、会员店等新渠道洽洽都在布局。从去年上半年到今年上半年,洽洽在渠道端的销售终端网点数量从17万提升至近25万,经销商数量从1000多个提升至1200多个。

但结果却令人意外,洽洽今年上半年的销售量为94208.53吨,同比下滑了4.69%。在消费复苏的大前提下,渠道增加销量反而下滑显然并不正常。最后靠着涨价,洽洽才抹平了销售量下滑给营收带来的缺口。

事实上,今年坚果类上市公司整体面临着需求下行的压力,良品铺子、三只松鼠、来伊份均出现了不同程度的营收下滑,反观盐津铺子、劲仔食品等非坚果类零食增长势头明显,盐津铺子甚至一度有市值赶超洽洽的势头。

从突破瓶颈到过于乐观

2011年,洽洽在深交所IPO并在当年取得了27.76%的营收增长。但从2012年开始,瓜子市场的趋于饱和让洽洽的高增长势头戛然而止。2012年至2017年,洽洽的营收增长率始终在个位数,整整6年时间,营收规模“只是”从27.50亿元增长至36.03亿元。

洽洽创始人陈先保,原本在2013年初就辞任了总经理并将该职务交于其侄女陈冬梅。陈冬梅开启了洽洽多元化发展之路,薯片、牛肉酱、果冻等品类开始进入洽洽的业务版图,但效果并不理想。眼看着同为安徽企业的三只松鼠仗着电商红利将坚果品类做得风生水起,陈先保意识到公司出现了战略方向性问题。

2015年中,陈先保重掌总经理职务,把陈冬梅在任期间开发的副业进行了剥离,决定聚焦主业,确立“立足瓜子,发力坚果”的品牌策略,一方面开发新的口味和包装,想方设法突破瓜子的品类瓶颈,另一方面将坚果作为第二品类重点发力。

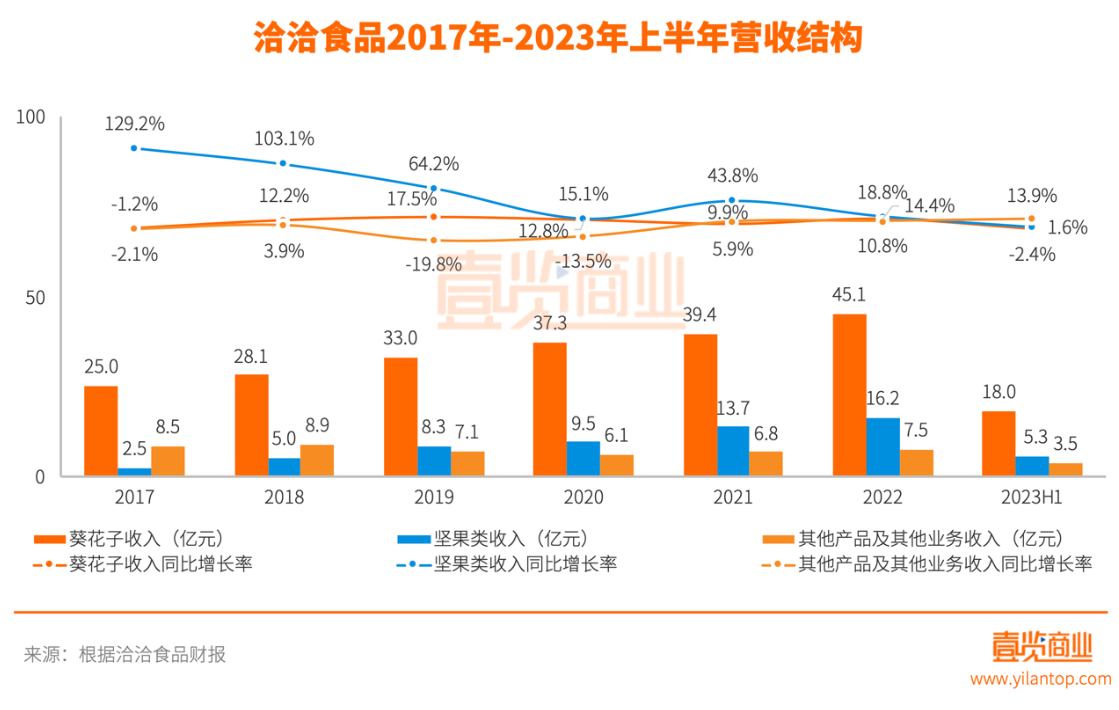

转机出现在2017年,洽洽推出的“小黄袋每日坚果”成为现象级大单品,带动洽洽当年的坚果品类收入达到2.47亿元,同比增长129.20%。2018年,洽洽的瓜子类也恢复增长,收入同比提升了12.22%,坚果类则延续了2017年的势头取得了103.15%的收入增长。

除了“每日坚果”在产品形态上形成差异化之外,洽洽的经销商体系在渠道上和主攻电商的三只松鼠和依靠门店体系的良品铺子也错开了战场。到了2021年,洽洽的坚果收入突破10亿元,达到了13.66亿元,其中小黄袋每日坚果就贡献了接近10亿元。

不过一定程度上,也是三只松鼠和良品铺子的崛起帮助洽洽找到了第二曲线,坚果在过去十年的高速增长几乎是明牌。坚果品类的突飞猛进也让陈先保对于业绩十分有信心。

2020年,陈先保提出了双百目标,即在2023年要实现百亿营收(瓜子60亿、坚果类30亿、休闲食品10亿)和百万终端。但按照上半年26.86亿元的营收和25万的终端数量,双百目标告吹已经是大概率事件。

不得不承认的是,无论是对于优势品类瓜子,还是第二曲线坚果,陈先保的预估都过于乐观了些。

第三曲线在哪里?

如今,洽洽仿佛又回到了2015年的时间点。只是经历过2013年侄女陈冬梅的“一通折腾”后,陈先保在品类宽度的选择上十分谨慎,他认为纵向做深才是洽洽20多年来的立身之本,虽然这也曾导致洽洽错过了电商红利。

在谈及第三曲线时,洽洽表示公司在聚焦瓜子、坚果的同时,对其他休闲食品品类进行聚焦发展。言下之意,洽洽也将会在休闲食品中试图开发出类似于每日坚果的大单品,承接起新的增长任务。

从研发角度,洽洽确实每年都在提升研发费用,2022年和今年上半年分别投入了5356万元和3027万元,但也分别仅占营收的0.78%和1.13%。相比之下,主攻休闲零食的盐津铺子去年和今年上半年在研发上分别投入了7428万元和4537万元,分别占比营收2.57%和2.40%。重研发,相信也是盐津铺子市值直逼洽洽的底层因素之一。

只不过从财务结果上来看,目前洽洽在第三曲线的探索上还未能显示出成效,休闲零食品类在2022年的收入甚至还不及2017年。

当然,上半年的业绩失速、第三曲线一时难以突破短期内都不会对洽洽构成本质上的冲击。截至6月30日,洽洽拥有42.28亿元的现金储备,远超良品铺子的14.50亿元、三只松鼠的5.14亿元和盐津铺子的2.63亿元。面对着销量下滑、成本失控的现状,无论是要进行业务投入还是资本层面的收购或者投资操作,洽洽都有足够的试错空间。

在2015年重掌总经理时,陈先保的女儿陈奇也开始担任公司副董事长、副总经理。拥有投资背景的陈奇跟随父亲在洽洽任职也将近10年。据介绍,陈奇重点牵头梳理了近三年的战略目标,确定了战略路径以及年度各单位的重点工作和绩效指标,建立战略绩效管理体系,同时梳理了企业文化体系和管理流程,升级了《洽洽原则》。

如今陈先保已经64岁,依然担任着洽洽总经理活跃在业务一线。但接班,看起来只是时间问题。找到第三个十年的第三曲线,或许是陈先保在交棒之前能为洽洽和女儿解决的最后一个大难题。

评论