界面新闻记者 |

信泰人寿公布了最新的增资方案。

10月17日,信泰人寿发布的《关于变更注册资本有关情况的信息披露公告》显示,该司近日召开临时股东大会通过议案,拟增发新股约52.04亿股,注册资本将由50亿元变更为约102.04亿元。 按照计划,信泰人寿此次新增注册资本约52.04亿元,增资金额约93.73亿元 目前,该增资方案尚待监管批准。

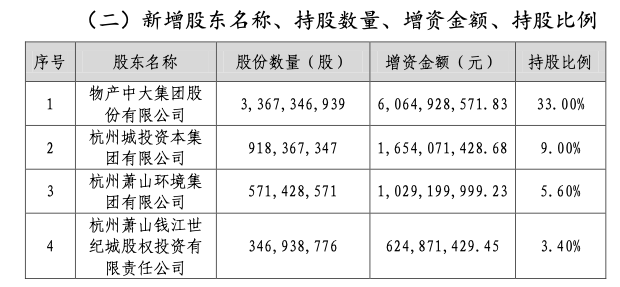

根据公告,本次增资由4家具有浙江国资背景的新增股东认购。此次增资完成后,信泰人寿的股权结构将迎来较大的变化,物产中大集团将取代存款保险基金成为第一大股东,持股33%。值得关注的是,本次增资方案遭到了部分股东的反对。

存款保险基金、保险保障基金此前已入股

9月28日,信泰保险召开2023年第二次临时股东大会,审议通过了《信泰人寿保险股份有限公司关于变更注册资本及修订公司章程的议案》,同意信泰保险增发新股52.04亿股,每股认购价格为人民币1.8011元/股。

其中,物产中大集团、杭州城投资本集团、杭州萧山环境集团、杭州萧山钱江世纪城分别增资约60.65亿元、16.54亿元、10.29亿元和6.25亿元,持股比例分别为33%、9%、5.6%和3.4%,合计持股51%。

这4家新股东均有浙江国资背景。其中,物产中大集团总部位于浙江省杭州市,是浙江省属特大型国有控股上市公司;杭州城投资本集团为杭州市城市建设投资集团全资子公司;萧山环境集团、萧山钱江世纪城则具有萧山国资背景。

今年9月,物产中大集团已披露拟向信泰人寿增资信息。该公司表示,拟提名董事不超过董事会成员总数的三分之一,对信泰人寿不构成控制,信泰人寿不纳入该公司合并报表范围。

此前,信泰人寿的股权结构较为分散,持股比例超过10%的仅有两家,此次增资完成后股东数量将由10家增至14家。

信泰人寿在此次公告中最新披露的股权结构表显示,存款保险基金管理有限责任公司持有该司17.35亿股,为第一大股东,持股比例34.70%;中国保险保障基金有限责任公司持股数量比存款保险基金少1股,为第二大股东,持股比例34.70%;九盛资产持有9.9亿股,为第三大股东,持股比例19.80%。

存款保险基金、保险保障基金近些年在化解金融机构风险方面发挥了很大的作用。中汇人寿、瑞众人寿、海港人寿等险企的股东中均出现了保险保障基金,存款保险基金则入股了蒙商银行等,直接入股保险公司则并不多见。

此次增资,存款保险基金、保险保障基金并未参与,持股比例将被稀释。增资完成后,存款保险基金、保险保障基金的持股比例均为17%,位列第二、第三大股东。

增资方案遭部分股东反对

信泰人寿本次增资遭到了部分股东的反对。

公告显示,本次会议出席股数为46.49亿股,占信泰人寿总股份的92.97%,符合《公司法》及《公司章程》的有关规定,会议合法、有效。会议以投票表决方式进行,表决结果为36.59亿股同意,9.9亿股反对,0股弃权。

据了解,信泰人寿的第三大股东北京九盛资产管理有限责任公司(持股19.8%)恰好持有9.9亿股,或投下了反对票。若增资方案获批,九盛资产的持股比较将被稀释至9.7%,成为第四大股东。另外,本次股东大会未出席股东的持股比例为7.03%,包含了数家小股东。

公开资料显示,信泰人寿成立于2007年5月,注册地浙江杭州,是浙江本地首家法人寿险公司。2013年,信泰人寿曾饱受偿付能力不足的困扰。2013年4季度末的实际资本为-14.75亿元,最低资本为7.93亿元,偿付能力充足率为-185.96%,属于偿付能力不足类公司。

二季度偿付能力报告显示,信泰人寿今年上半年实现保险业务收入339.64亿元,净利润-4.63亿元。截至二季度末,信泰人寿核心偿付能力充足率、综合偿付能力充足率分别为98.55%、116.72%。

物产中大曾在公告中指出,由于本次交易涉及原股东和潜在股东较多,具体事宜尚待交易各方进一步协商、推进和落实,存在不确定性风险。本次交易尚需上报国家金融监督管理总局审批股东资质,尚需通过国家市场监督管理总局(或国家反垄断局,以届时审查机关情况确定)关于经营者集中的审查,具有一定的不确定性。

评论