文|新经济e线

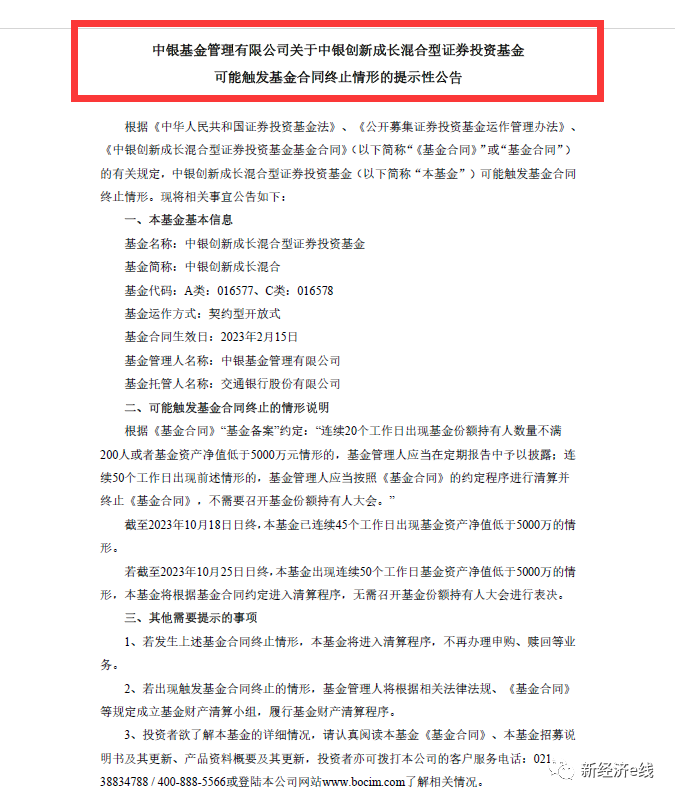

10月19日,中银基金发布公告称,根据有关规定,中银创新成长可能触发基金合同终止情形。其《基金合同》“基金备案”约定:“连续20个工作日出现基金份额持有人数量不满200人或者基金资产净值低于5000万元情形的,基金管理人应当在定期报告中予以披露;连续50个工作日出现前述情形的,基金管理人应当按照《基金合同》的约定程序进行清算并终止《基金合同》,不需要召开基金份额持有人大会。”

截至2023年10月18日日终,中银创新成长已连续45个工作日出现基金资产净值低于5000万的情形。若截至2023年10月25日日终,基金出现连续50个工作日基金资产净值低于5000万的情形,该基金将根据基金合同约定进入清算程序,无需召开基金份额持有人大会进行表决。

来源:基金公告

新经济e线获悉,中银创新成长的基金合同生效日为今年2月15日,成立时间尚不到一年。该基金为一只偏股混合型基金,基金募集规模约2.89亿元。

实际上,不止是中银创新成长拉响了清盘警报。在中银基金旗下主动权益产品中,10月18日,中银新能源产业也发布了可能触发基金合同终止情形的提示性公告。作为一只次新基金,该基金成立时间更晚,刚于今年7月11日成立,迄今仅过去三个多月。中银新能源产业为股票型基金,基金募集规模约2.30亿元。

据中银新能源产业当天的公告披露,截至2023年10月17日日终,基金已连续40个工作日出现基金资产净值低于5000万的情形。若截至2023年10月31日日终,基金出现连续50个工作日基金资产净值低于5000万的情形,基金将根据基金合同约定进入清算程序,无需召开基金份额持有人大会进行表决。

新经济e线调查发现,今年来中银基金旗下主动权益产品(包括灵活配置型基金、偏股混合型基金、股票型基金、平衡混合型基金在内,以下同)频频触礁,其清盘数量高居行业同类产品之首。

主动权益产品频触礁

Wind统计表明,截至10月19日,不包括以上2只预警的次新基金在内,今年来中银基金旗下共计多达8只主动权益产品(份额合并计算)宣告清盘,分别包括中银腾利、中银产业精选、中银丰利、中银瑞利、中银裕利、中银益利、中银锦利、中银润利。其清盘类型均为触发合同终止条款。同期,年内已宣告清盘的主动权益型基金共计为85只,居首的中银基金占比约9.41%。

其中,中银腾利和中银产业精选双双于今年9月18日和9月14日到期;中银丰利、中银瑞利、中银裕利等3只产品均于今年7月到期;中银益利、中银锦利、中银润利等3只基金则分别于今年4月和3月到期。

新经济e线注意到,从中银基金旗下主动权益产品业绩回报来看,公司多位基金经理今年来在同类产品中业绩几近垫底。截至10月18日,由王帅出任基金经理的中银中国精选C、中银中国精选A年内净值回报率分别低至-24.89%和-24.66%,同类排名分别落后至2115/2227和2110/2227。同样,由王帅管理的中银科技创新一年定开、中银动态策略C、中银动态策略A等3只产品业绩也大幅落后。这3只基金年内均回撤超过两成,其净值回报率分别为-23.30%、-23.15%、-22.90%,同类排名分别落后至3157/3521、3147/3521、3131/3521,处于同类产品后11%左右的位置(注:中银科技创新一年定开净值时间为10月13日,其余为10月18日)。

公开资料表明,王帅为中银基金高级助理副总裁(SAVP),管理学硕士。2008年加入中银基金,曾任股票交易员、研究员、基金经理助理、专户投资经理。2015年7月任中银蓝筹基金经理,后于今年7月25日离任。现在管基金共计3只,管理规模合计约14.57亿元。截至10月13日,王帅任职业绩最差的产品为中银科技创新一年定开,自2020年8月5日出任基金经理至今,其任职总回报为-32.84%,年化回报为-11.73%,同类排名979/1155,处于同类后16%位置。

中银科技创新一年定开业绩表现

来源:Wind

除了王帅以外,在中银基金旗下管理主动权益产品的基金经理中,吴印、杨亦然、王睿、夏宜冰、宋殿宇、刘晨、王伟等多位基金经理今年来业绩回报同样不佳,表现远远落后。

截至10月18日,由吴印管理中银核心精选C和中银核心精选A、中银研究精选C、中银研究精选A等4只产品年内净值回撤也超过两成,分别为-23.95%、-23.71%、-20.45%、-20.18%,同类排名分别为3208/3521、3185/3521、2011/2227、1997/2227。

公开资料显示,吴印为中银基金高级助理副总裁(SAVP),经济学硕士。曾任万家基金基金经理、鹏华基金基金经理。2017年加入中银基金,曾任专户投资经理。2017年10月至今任中银研究精选基金基金经理。现在管基金共计3只,合计管理规模约12.84亿元。此前,自今年3月至9月,吴印相继卸任了4只产品,分别包括中银产业精选、中银内核驱动、中银医疗保健、中银创新医疗。

同期,杨亦然管理的中银内核驱动C、中银内核驱动A和王睿管理的中银蓝筹精选今年来净值也大幅回撤超过两成,分别为-21.30%、-20.89%、-20.75%,同类排名分别落后至761/844、756/844、2032/2227。

其中,杨亦然今年7月25日刚从吴印手中接管了中银内核驱动C和中银内核驱动A。杨亦然为新手基金经理。此前,杨亦然管理的第一只基金是中银恒泰9个月持有A,该基金为混合债券型二级基金。中银内核驱动是其管理的首只权益型产品。对杨亦然而言,其接手的中银内核驱动说得上是一只“烫手山芋”。自2020年8月18日成立以来,中银内核驱动连续三个年度亏损。2020年和2021年,中银内核驱动A的净值回报率分别为-6.96%和-27.25%。截至10月19日,中银内核驱动A年内净值回报率为-22.32%。其中,杨亦然任职以来的回报率为-11.19%,同类排名692/901。

而王睿则于今年7月25日接手了原由王帅管理的中银蓝筹精选。一个共同点在于,中银蓝筹精选近三年来也是三连亏。2021年和2022年,二年间的净值回报率分别为-0.82%和-20.25%。截至10月19日,基金年内净值增长率为-21.97%。其中,王睿的任职回报率为-8.37%,同类排名1466/2292。

旗下迷你基金扎堆

此外,新经济e线获悉,中银基金在面临主动管理产品频遭清盘的同时,公司还存在迷你基金扎堆的现象。Wind统计表明,截至今年二季度末,中银基金旗下主动权益基金产品共计有50只,多达14只基金(份额合并计算)资产净值不足一亿元,占比近三成。

特别是王伟然管理的3只主动权益基金都是迷你基金,规模均不足一亿元。除了已经发布清盘预警公告的中银创新成长外,其出任基金经理的中银中小盘成长和中银优秀企业也均为迷你基金。截至今年二季度末,两只基金规模分别仅录得约8100万元和1800万元。王伟然在以上两只基金的任职日期分别为2020年11月2日和2021年6月22日,为第四任和第五任基金经理。

从成立时间来看,中银中小盘成长和中银优秀企业分别成立于2011 年11 月23 日和2014年1月28日,基金募集规模分别为304480.08万元和48765.17万元。基金规模变化情况也表明,中银中小盘成长当年在打开申赎之后,基金规模便快速缩水。截至2012年一季度末,基金规模已骤降至35501.14万元,较成立之初大幅下降88.34%。此后,中银中小盘成长规模更是进一步缩水。其中,2016年至2019年的四年里,中银中小盘成长均跌破了5000万元的清盘“红线”。在2020年至2023年2季度末的三年半时间里,尽管基金规模略有增长,并超过了5000万元,但均没有突破亿元关口。

中银优秀企业的情况也基本类似。自2014年年末至2023年2季度末的10个统计区间里,中银优秀企业仅有2019年年末规模超过一亿元,为1.53亿元,其余年份均不到一亿元。其中,2021至2023年的最近三年来,基金规模均跌破5000万元。

另据新经济e线统计,截至今年二季度末,中银改革红利、中银宏利、中银健康生活、中银量化精选、中银美丽中国、中银稳进策略、中银鑫利等7只主动权益型基金的资产净值也仅徘徊在清盘“红线”附近。

作为银行系合资基金公司,中银基金两大股东分别包括中国银行和贝莱德投资管理(英国)有限公司,各持股83.50%和16.5%。截至目前,中银基金董事会成员主要由中国银行指派。如董事长章砚(ZHANG Yan)、董事张家文(ZHANG Jiawen)、韩温(HAN Wen)、梁晓钟(LIANG Xiaozhong)均有中国银行工作背景。

而贝莱德在中银基金董事会成员中仅占一席,为金贤泽(Hyun Taek Kim)。金贤泽自2007年开始在贝莱德集团工作。曾先后在全球客户部负责管理亚洲机构客户,负责亚太地区主动股票、固定收益及多资产组合的风险管理。现任贝莱德董事总经理,亚太区风险量化分析部负责人,负责贝莱德亚太区的风险管理管理工作。

在公司管理层成员中,公司现任执行总裁张家文于2013年加入中银基金,历任中国银行苏州分行太仓支行副行长,苏州分行风险管理处处长,苏州分行工业园区支行行长,苏州分行副行长、党委委员,中银基金副执行总裁、党委委员。

公司投资总监(权益)李建(LI Jian)于2005年加入中银基金,现任权益投资部总经理、基金经理,历任中银基金固定收益投资部副总经理、多元投资部总经理。曾在深圳市有色金属财务有限公司研究部、联合证券上海总部、恒泰证券、上海远东证券工作。

值得关注的是,中银基金主动权益产品管理的规模“瓶颈”迄今仍没有得到有效突破。Wind统计显示,截至10月19日,公司旗下债券型基金和货币型基金规模分别高达2350.94亿元和1914.37亿元,这两类产品占比分别达50.71%和41.29%。与此同时,公司旗下混合型基金和股票型基金规模分别仅录得312.96亿元和46.85亿元,对应产品数量分别为54只和14只,只均规模分别仅为5.8亿元和3.35亿元。

若按目前中银基金基金管理总规模4636.35亿元计,旗下混合型基金和股票型基金规模占比分别仅有6.75%和1.01%,合计占比不到8%,可见,公司主动权益管理产品“短板”凸显。

评论