文|锦缎研究院 耀华

化妆品的本质是精细化工。化工作为饱和式竞争行业,极强的周期性,使得其常年只有个位数PE,因此需要装扮上消费主义的精致外衣,击中人们更深层次的精神需求,才能获得数十倍的估值溢价。化妆品产业,某种意义上,就因此诞生了。

这很像可口可乐,本质是糖水,几分钱的成本穿上铝壳或PET后,被售卖到数元钱之间。但不同于可乐,化妆品的竞争门槛相对极低——可乐有着传说中的配方商业秘密与数十年所搭建起来的全球销售网络所支持溢价。因此,渠道与品牌,是任何一家有野心的化妆品品牌生来所必将献身的宿命。

竞争门槛固然不高,但相较于其他消费品品类,化妆品有着独特的赛道优势:

1.足够低的成本

2.足够大的产能

3.足够广袤的客群

4.足够的信息差与多巴胺开关器效应,带来的足够的故事空间。

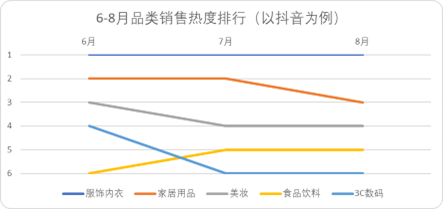

正因如此,我们可以看到,占据电商SKU细分赛道前五,除了“衣(服装)食(食品)住(家居个护)”等必选消费外,美妆作为可选消费,总能占据一席之地。

图:6-8月抖音电商热门品类,来源:飞瓜数据

即便嘴上标榜普惠平权、助力产业升级,电商平台大部分暗劲还是投入了可以获得更高溢价、更高佣金的美妆赛道。

在之前短视频系列研究文章中,我们分别分析了短视频的经济模式、以快手为例目前短视频的利润状态以及短视频未来的主要趋势,行文偏宏观;本文之中,将从细分赛道出发,聊聊短视频、内容电商和直播带货,对于美妆这条具体赛道,产生了哪些影响,又有谁分到了这块蛋糕。

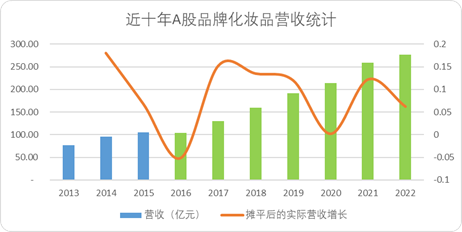

01、先甜后苦:美妆遇上短视频

直播电商最早兴起于2016年,淘宝在双十一前夕,正式上线了直播带货,并于2017-2019年进入了高速发展期,我们从A股品牌化妆品的营收趋势中也可以看到,2016年-2019年摊平后(剔除新股上市影响)的营收增速进入了高平台期,这也正是短视频带货的红利期。

图:近十年A股品牌化妆品营收趋势,来源:Choice金融客户端

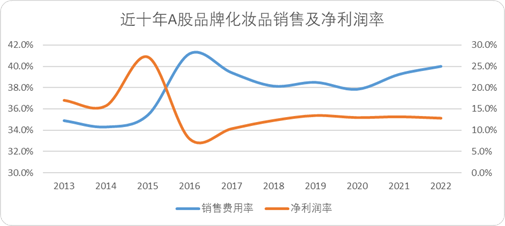

与此同时,品牌化妆品的销售费用率和净利润率也在2016年前后发生了显著的波动:销售费用率自2016年以来明显提升了一个量级,利润率自2016年以来出现了骤降后缓平。二者出现了明显的负相关性,恰好说明自直播电商兴起后,品牌化妆品渠道费和营销费出现明显提升,并大幅度影响了企业的净利润率。

图:近十年A股品牌化妆品销售及净利润率,来源:Choice

金融客户端仅从这两项指标来看,短视频时代的美妆品牌确实经历了“先甜后苦”的过程:· 前半程2017-2019年,营收同比增速迅速扩大至10%-15%左右,同时销售费用率经历了快速增长后,伴随着头部主播和流量供给拓宽,2019年较2016年还下降了2.7%,较2017年,净利润率也增长了3.1%。· 后半程2020-2022年,随着头部流量集中,流量费、渠道费和坑位费水涨船高,在营收已经处于历史高位的情况下,销售费用率仍然增长了1.5%,整体净利润率随之下降0.6%。而营收的流量杠杆逐渐减小,同比增长也下降至个位数。

那是不是到现阶段,平台流量算法推荐和头部直播间流量集中的特性拖累了美妆行业的高速发展呢?如果将这个问题展现给平台流量服务商和MCN机构,他们一定会给你一个完全相反的答案:害怕降低利润率而选择放弃短视频和直播的品牌方,就像是莫泊桑笔下的玛蒂尔德—“为了面子失了里子。”

“你不能只看利润率,不看利润额啊。”

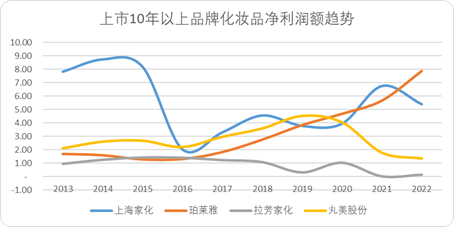

其实对于上市老品牌来说,也不太正确。如果我们选取上市披露报表超过10年的化妆品企业就会发现,这些老牌化妆品上市公司,即便是利润额,也没有出现明显的增长。除了珀莱雅实现了稳定增长外,上海家化(佰草集等品牌)、拉芳家化(拉芳)以及丸美三家超过10年以上的化妆品企业净利润均低于10年前水平。

图:上市10年以上品牌化妆品净利润额趋势,来源:Choice金融客户端

营收方面也是大致相同,上海家化、拉芳家化和丸美三家公司十年营收复合增速分别为5.3%、0.8%和6.6%,均跑输了社零平均增长水平。

而与之相对应的是,销售费用率方面,四家披露报表超过十年的上市企业,拉芳家化增长了2%,珀莱雅增长了3.5%,上海家化增长了5.1%,丸美股份更是增长了5.4%。也就是说,为了维持不增不减的营收和利润水平,老品牌们付出了相较于电视和传统电商时代更高的营销成本和渠道成本。

目前来说对于这些品牌,确实不算好日子,并没有赚到超额利润,但是平台和MCN的说法也没有错,因为盘子也确实变大了。

02、定价权博弈:头部主播为何爱白牌?

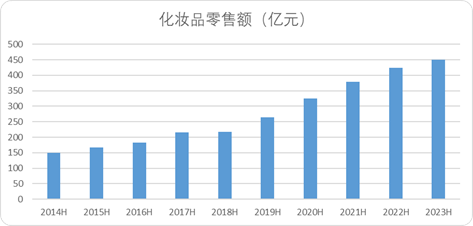

盘子变大的说法确实没有任何问题,2013-2022年间,根据国家统计局和化妆品报的数据,半年期的化妆品行业社会零售额十年间复合增长率达到了13%,远高于社零总额的7.37%。2017年短视频和内容电商兴起后增长尤为明显。

图:化妆品社会零售额近十年趋势,来源:化妆品报

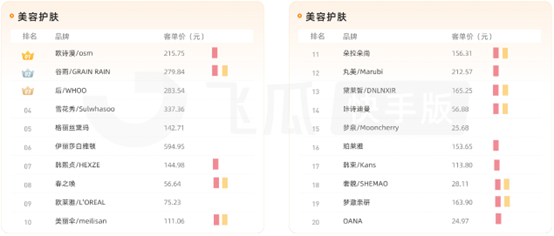

既然不是头部老品牌,短视频时代美妆的基本盘到底是谁在拉动增长,其实我们可以从飞瓜数据每月的电商品牌报告中窥见一二。以今年八月为例,快手美妆TOP20中,有70%是国货品牌,而抖音美妆TOP30中,也有60%为国货品牌。

成立小于10年的互联网原生美妆品牌,甚至是成立不足5年的短视频原生美妆品牌,在快手国货美妆品牌中占比达到了57%,抖音更是达到了67%。

图:8月短视频电商美妆品牌榜,来源:飞瓜数据,锦缎整理(标红为国货,标黄为互联网原生或成立不足十年品牌)

也就是说,吃到短视频带来增长红利的大多是新成立不久,和头部主播(如李佳琦花西子,小杨哥娇润泉等等)亦或是平台(抖品牌快品牌)深度绑定的小牌、白牌化妆品。

当然,分享红利的代价也是高昂的,有一些品牌付出了高昂的带货佣金和坑位费,虽然大部分主播对具体的分成细节讳莫如深,但我们依旧可以从品牌方侧面进行估算。以长江商学院教授陈歆磊刊发在财新中文章测算,新兴的头部直播品牌东方甄选的渠道率大约在18.24%,而一些个人IP如薇娅早在两年前渠道费用率就已经达到了24.78%。

这也就不难理解为什么美妆能长期霸占内容电商的头三把交椅,毕竟不是所有行业都有足够的溢价长期分出20%以上的销售额来做部分线上渠道的,也只有美妆能够喂饱MCN和平台对高额利润的胃口。

更甚于一些品牌,可能还需要以股权为代价来绑定流量,或是基于平台兴起所谓的“抖品牌”、“快品牌”,都能看见其与平台间千丝万缕的联系。

比如淘宝直播一哥与国货龙头花西子不清不楚的关系,再如“抖品牌”娇润泉,背后的公司为合肥弘文生物科技有限公司,正是在抖音头部主播三只羊企业所在地,而三只羊也与合肥文投有合作。娇润泉进入三只羊直播间,大火成为抖音头部美妆品牌——而在6月前,该品牌却无人问津。

那么,是不是纳了投名状之后,对于这些兴起的美妆品牌就可以衣食无忧了呢?答案显然是否定的。

03、挖金子,不如卖铲子

互联网时代最不缺的就是迅速崛起的例子,但是历史经验告诉我们,大多数情况下崛起越陡峭,跌落越迅速,无论是共享经济鼻祖OFO,还是生态化反开创者贾会计,总是在展现宏伟蓝图后迅速跌落神坛。

其实美妆赛道也是一样,尤其是短视频时代依靠平台,头部主播流量倾斜后崛起的新美妆品牌。

举几个例子:

比如年初大火的海洁娅,巅峰销售额达到10亿量级,销量超过100万,一度摘取了3月份美妆榜单的桂冠。半年时间,飞瓜最新数据显示,其销售额每月不过千万量级,销售量也萎缩至10万量级,只能排在美妆的186名。

这不是个例,而是大多数新品牌的命运,去年同期大火的IYIY在飞瓜美妆榜单中排在26名,今年迅速跌落至95名;CASSIEY cosmetics更是由第7名下滑至400名名不经传的地步,就连表现不俗的抖品牌里季,短短两个月时间,就排在200名开外了。

图:部分流量品牌排名变迁,来源:飞瓜数据

当然我们不能否认有花西子、极萌这种依靠平台和头部主播站稳行业头部的国货新品牌,但是大部分所谓的爆火国货品牌,还都是昙花一现。

细想其中逻辑,不过是美妆产品的特性,只是精细化工的分支而已,本身壁垒并不明显,多依靠品牌、营销和外包装突出差异化,新品牌好缔造,这类没有根基和研发能力的企业,其背后的资本开支不足以支持其长期投入研发、营销,因此大多数都是挣一笔快钱,然后查无此人。

但是回到之前的逻辑,虽然新品牌一茬又一茬,但是短视频带来的需求至使美妆盘子变大了,除了真正伴随流量走起来的国货品牌,和昙花一现的新品牌外,还有一方势力不容忽视:“卖铲子的人”。

1848年美墨战争结束,美国击败墨西哥夺取其大片领土,伴随着西进运动,在加利福利亚圣弗朗西斯科掀起著名的“淘金热”,大批想要致富的民众涌入旧金山,僧多粥少,最终也仅有少数早期本地民淘到了财富。

不过伴随着“淘金热”是加州本地服务业兴起,大批供年轻人消费娱乐的场所蓬勃生产,还有大量售卖淘金工具的本地商人赚了个盆满钵满,这便是买铲子的人。

美妆赛道也是如此,我们可以看到,A股中化妆品产业制造大部分企业其实比品牌化妆品的业绩表现要优异,尤其是近两年随着品牌化妆品营销费用飙升,化妆品上游制造企业受渠道影响较小,优势较为明显。

我们可以看到,今年中报期,A股化妆品制造企业整体营收增幅、净利率增幅要明显高于品牌化妆品,十年以上企业复合增长率也要高于品牌化妆品。而上游赛道企业更为分散,仅上市企业就有不俗的财务表现,没上市的供应链企业大多数也在偷偷发财。

图:化妆品制造行业和品牌化妆品财务绩效对比,来源:Choice金融客户端

表面光鲜的掘金者可能外强中干,而朴实无华的五金店老板却赚的盆满钵满。

04、结语

对短视频美妆赛道的梳理做个总结:

1.美妆赛道是短视频和内容电商最重要的赛道之一。

2.毫无疑问,短视频和内容电商确实带动了美妆大盘子整体增长,不过近几年来新旧品牌分化比较严重:· 对于A股多数老品牌来说,经历了先甜后苦的过程,早期吃到了营销杠杆带来的红利,后期因为玩家变多,为了维持不变的收入,付出了更多的营销和渠道成本,利润率变薄。· 对于新品牌和白牌而言,蛋糕变大,大多数愿意分利纳投名状的企业,都分到了一杯羹,不过多数不具备可持续性。

3. 尤其是随着渠道费用变贵的近一年,相较于品牌化妆品,短视频和内容电商带动美妆赛道整体增长的同时,上游化妆品制造和精细化工企业吃到了更明显时代红利。

评论