文|节点财经 四海

“宿华不再担任董事会董事长”,10月20日晚间,快手用一纸公告告别了旧时代。未来,宿华将以执行董事和薪酬委员会成员的身份继续陪伴快手。

在带领快手上市后不久,宿华就已逐步淡出快手的管理工作。2021年10月29日,快手官宣其辞去首席执行官一职,程一笑出任首席执行官,负责公司日常运营及业务发展。

自从2021年上市后,资本市场一直都关心快手的盈利能力,而公司当时的表现则让市场捏了一把冷汗。基于此,宿华辞任首席执行官的变动引发了市场的高度关注。幸好快手这两年的表现给市场吃了一颗定心丸,不仅实现了业务规模、营收规模的双增长,还在今年一季度首次实现集团层面整体盈利。

不过,通过降本增效来实现盈利的做法是否可持续,是快手需要回答的问题。

节点财经还注意到,市场对快手的情绪还没有完全释放,公司在实现盈利的同时进行了多次回购。据节点财经统计,截止10月16日快手年内进行了33次回购,花费了约9亿元。而据快手此前公布的回购计划,公司会在今年5月22日至2024年股东周年大会期间持续回购,总金额不超过40亿元。

告别宿华后,快手的故事该如何讲?

降本增效,安抚市场情绪?

宿华辞任董事长并不让人意外,从辞任首席执行官,结束快手“双CEO治理”结构的动作中就能看出其下一步的走向。宿华在公告中表示,对于曾担任公司董事长深感自豪,并有信心在辞任首席执行官两周年之际,董事长继任过程也将顺利有序进行。未来,宿华将继续致力于为集团创造长期价值,并相信集团有坚实的基础实现战略目标。

在宿华逐渐淡出的日子里,快手实现了盈利,这是市场担忧的主要焦点,而降本增效在其中发挥了不可忽视的作用。

快手的市值曾在2021年达到1.73万亿元,股价摸到417.8元,如今分别跌至2661亿元、61.1元。随之而来的是,机构出现了恐慌情绪,股民则觉得被割了韭菜。而这一切的根源在于市场的预期“落空”,其中有一部分是误会。

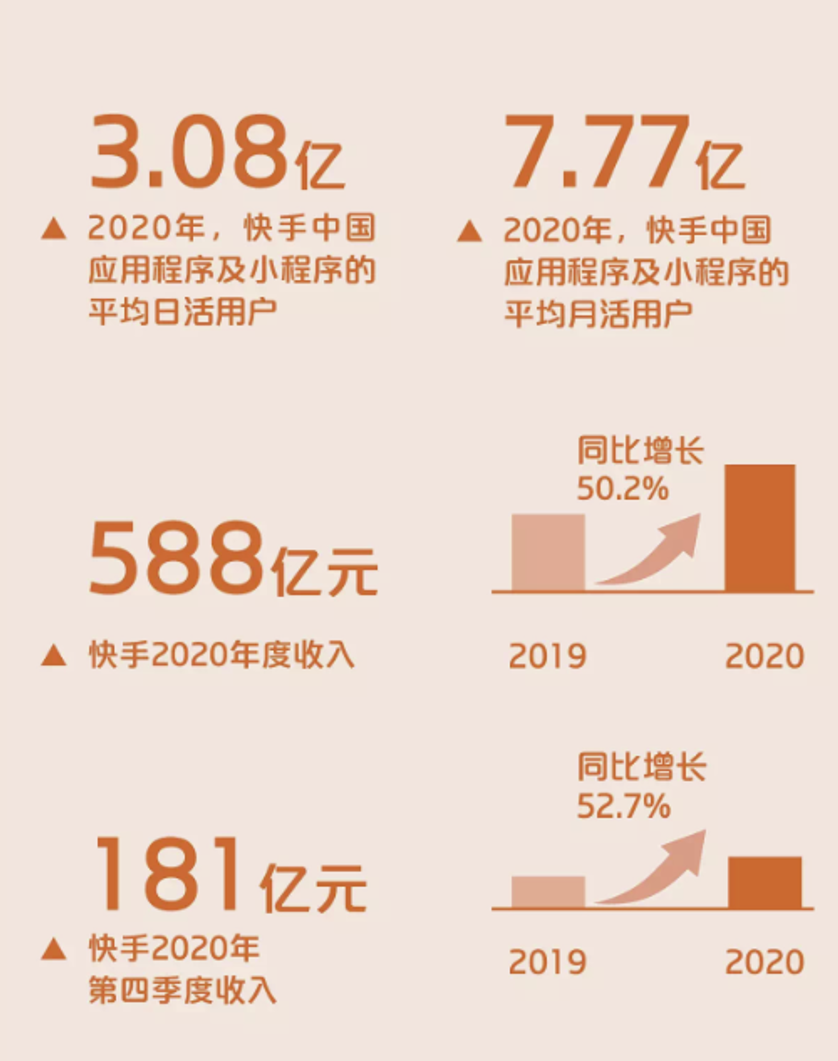

2021年2月快手上市,4月发布2020年财报,财报中出现了1166亿元的年内亏损,引发了巨大关注和讨论,导致股价一度下跌超过10%。

“亏损1166亿元”的原因在于,按照国际财务会计准则,应把优先股计为负债,产生的公允值变动记为亏损。上市后,优先股价值变高,亏损也相应变多,这部分亏损并不是业务原因造成的。快手也在公告中称,对比各项财务数据,这部分亏损主要源于公司在业务大幅增长的背景下,仍选择加大投入,谋求更大的市场。

但是,市场的落差情绪是长期存在的,根本原因并不是这场乌龙,而是持续的亏损。2021年,快手的亏损为780.7亿元,2022年亏损136.9亿元。

一位行业人士对节点财经表示,公司回购主要看管理层对企业的评估、外部利率环境、公司管理需要等,快手回购可能是出于多方面的考量,用资本动作与亮眼的业绩表现打配合。

“降本增效”快手拿出亮眼业绩的关键。

在今年二季度,快手录得14.8亿元净利润,经调整后净利润26.9亿元。这个成绩不仅大幅高于市场一致预期的14.99亿元,而且环比Q1翻了63倍。同时,快手的收入也实现了27.9%的增长,规模达到277.44亿元,这无疑是一份亮眼的成绩单。

实际上,在上市后(2021年)快手就开始了降本增效。在快手的费用结构中销售及营销开支的规模一直是最大的,在2021年四季度,其增速从上一季度的79.9%下降至50.9%,此后就进入负值区间。

2023年的一、二季度,快手依然在降本增效。一季度的销售及营销开支同比减少7.65亿元,研发开支同比减少6亿元,行政开支同比减少0.7亿元。

二季度,快手的销售及营销开支为86.4亿元,同比减少1.4%,研发开支同比减少1.2%至31.5亿元,行政开支同比减少3.9%至9.4亿元,规模一共同比减少了2.6亿元。

快手研发负责人在近日的投资者交流日上表示,快手乌兰察布数据中心将在今年投产,未来拟建成亚洲最大“大数据+人工智能”数据中心之一,预计可让快手的IDC总成本和总能耗均下降30%以上。

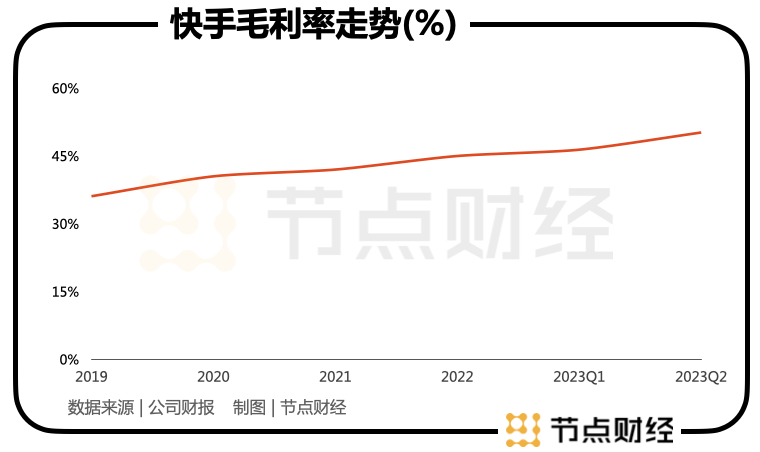

快手高层在谈及盈利因素时还提到了毛利率的推动作用。观察快手2019年至今的毛利率走势,会发现其毛利率一直在提高,这与线上营销业务(广告)在收入中占比的走势同频,而它具有高毛利属性。

也就是说,业务发展是促使快手在二季度实现全面盈利的另一个原因。如果说“降本”的结果是缩减费用,那“增效”的结果就是业务快速发展。

盈利可持续吗?

盈利是否可持续取决于业务和成本表现,上面分析了快手采取了降本增效的措施,在业务上,快手也做了调整。

2022年,快手调整了广告业务的发展重点,节点财经在此前的文章中将这一调整称为“加速内循环”。

快手将广告收入分为外循环广告和内循环广告两部分。其中,外循环广告是指的是外部商家买流量的费用,内循环广告指的是快手生态内的商家、主播的买流量的费用,以及电商板块的交易佣金,其逻辑是在存量中找增量。

再来看广告业务表现。

二季度,快手的三大业务中,只有直播业务的增长低于整体表现,但也达到了16%,另外两个业务的增速分别为30.4%和60.4%。从业务角度观察,尤其是广告和其他服务业务的亮眼表现是快手能实现全面盈利的另一个原因。

显而易见的是,广告和其他业务的收入,在快手总收入中的占比占到了64%,两者的增长均超过了30%。

这两项业务都具有高毛利的属性,这在降本增效的基础上进一步强化了快手的盈利能力。

广告业务自不必说,快手的其他服务业务包括电商、网络游戏及其他增值服务三部分,这三部分也都具有高毛利的属性。

快手虽然没有透露三部分的具体占比,但多次提到了电商的带动作用,可见电商在其中的地位。

具体来说,快手电商的收入主要是向商家收取交易佣金,因此只要GMV的规模和增长表现良好,快手电商就会越来越好。

二季度,快手电商GMV为2655亿元,同比增长38.9%。快手在财报中直言,其他服务的良好表现得益于电商GMV的增长。在去年,快手在年报中也做了相似的表述,当时电商GMV达到9012亿元,同比增长超过30%。

在广告和电商的带动下,快手的毛利从去年同期的98亿元增长至139亿元,毛利率同比提高5.2个百分点,达到50.2%。如果它们能继续二季度的表现,那快手就很难陷入“增长乏力”。

为什么是广告和电商?节点财经认为,这是天时地利人和兼具的结果。

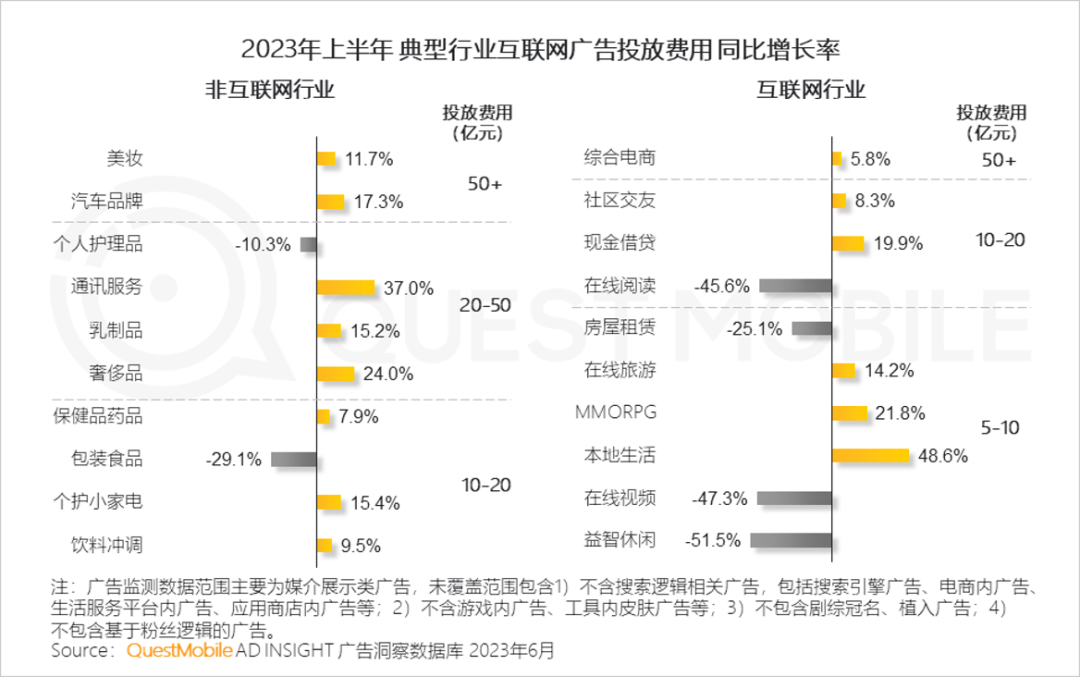

天时在于,互联网广告行业在今年上半年开始复苏。

据QM数据,从2023Q1开始,中国互联网广告市场开始恢复增长,Q1的规模达到1462.2亿元。当前互联网广告行业的增长虽然不及2021年的表现,但相比2022年,已经出现了上扬的趋势。

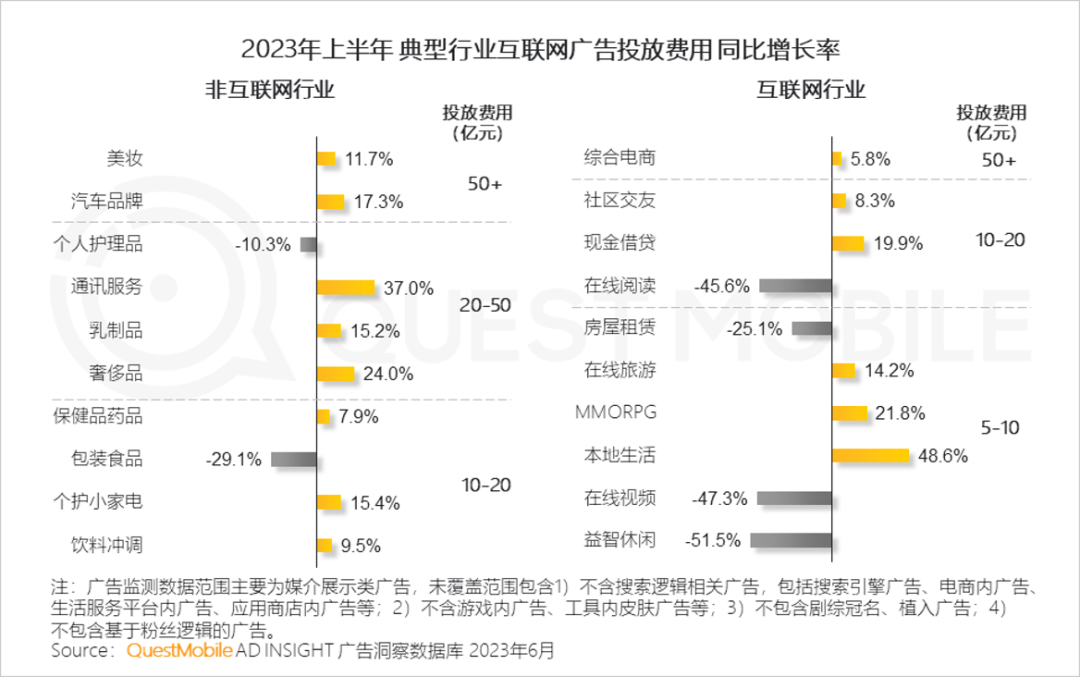

同时,各个细分行业的复苏,也给快手的广告业务提供了天时。快手创始人兼CEO程一笑透露,外循环效果广告也恢复趋势明显,包括游戏、传媒资讯、教育培训、金融在内的多个行业投放环比均呈现上升趋势。这和QM的数据相似。据QM,除个别行业下降之外,绝大部分行业都呈现高速增长态势。

地利在于,移动互联网广告是互联网广告投放中占比最大的渠道,基本稳定在80%-90%之间,短视频平台则是重要的投放渠道。以汽车行业为例,今年上半年,短视频渠道的互联网广告占比达到21.9%,仅次于汽车资讯。在3C行业,短视频渠道的占比为35%,仅次于在线视频。

人和在于,快手通过组织架构调整,改变了流量分配机制,激活了广告业务。

此前曾提到,快手将广告业务分为内循环和外循环两部分,这一策略的起点是2020年下半年,当时快手进行了人事调整,美团出身的马宏彬负责商业化,此后快手流量普惠和去中心化的机制,强势介入流量分发。

在此之后,广告收入开始逐渐增长,并在2022年超越直播,成为快手的第一大收入来源。

电商,快手的新故事?

广告业务的亮眼表现已经向我们预告了快手的新故事,那便是电商。快手电商起始于2018年。2022年9月,程一笑开始兼任电商事业部负责人。八个月后的2023快手电商引力大会上,程一笑给电商业务定调,表示电商业务是整个快手商业生态的中心。“作为快手CEO,我来直接负责电商业务,这体现了我们快手对电商业务的超级重视,以及对未来的高度期待。”

快手管理层则在电话会上表示,快手电商今年下半年的发展重点是货架电商,这和抖音电商去年的发展路线相同。

短视频平台都会选择发展货架电商的原因在于,经过淘宝、京东对用户和市场的培育后,货架电商的场景已深入人心,是直播电商场景的重要补充。节点财经认为,从本质上看,选择发展货架电商,是短视频平台在电商三要素上持续发力的结果。

抖音在发展货架电商业务时,选择以搜索为切入点,希望以此翘起货架电商场景。节点财经认为,抖音搜索虽然应放到字节跳动体系内去研究,但不可否认它也推动了抖音发展货架电商。

回想淘宝、天猫、京东的发展,货架电商平台都采用了通过搜索分发流量的逻辑,其收入除了交易佣金,有很大一部分是流量分发费用,也就是广告。因此,要做好货架电商,搜索是一个很好的切入点。据快手高层透露,泛货架的 GMV 在 Q2 实现了双位数的同比增长。

快手发力货架电商的另一个原因在于,由于电商在收入上部分体现为广告,因此电商可以为广告业务的增长提供帮助。

在此之外,电商应该单独观察,它不仅让其他服务成为了快手本季度增长最快的业务,还将是拔高快手天花板的关键。零售电商行业专家、百联咨询创始人庄帅表示,直播电商的规模增长在单一平台很容易见顶,货架电商理论上没有天花板。

虽然快手找到了新故事,但它仍需要迈过一些门槛。

庄帅对节点财经表示,快手做货架电商和做直播电商面临的问题基本上是一样的。如供应链涉及的招商、商家管理、履约售后;平台治理涉及奖惩机制、商家等级设计等问题;平台运营涉及流量分配机制、用户管理、活动组织等;平台技术涉及的流量分配技术、商家后台技术、平台治理技术、用户后台技术…。

另外,来自京东、淘宝、天猫和拼多多的压力,也是快手电商不可忽视的问题。“它们不会给快手太多时间”庄帅说道。

一言以蔽之,快手发展电商业务,一方面要找到合适的发展方向,另一方面还要面对前辈们的竞争,这是互联网行业的残酷现实,当低垂的果实已经被摘完,只能内卷。

微博CEO王高飞对这种情况做过一个概括:互联网上半场是各做各的,下半场是你做我的,我做你的,然后等到发现适合自己的,再形成新的平衡。对快手来说,广告和电商都已成为增长引擎,即便身处内卷,也不得不将游戏继续下去。

评论