文|每日财报 栗佳

相比起2023年险企的慢跑,2024年的“开门红”战役显然要比去年大为提前。可以说,这两年“开门红”的境遇完全不同。

实际上,从开门红的本质意义上来讲,是险企在每年的10月到次年的2月进行的相应布局,通常是出于占据市场份额、冲刺销售目标等目的,推出理财型保险产品,并伴有放宽重疾险核保条件等优惠政策。基于这一逻辑,开门红,自然是越早越好。

今年也不例外,行业对于开门红的热情依然高涨。

一方面,预定利率下调的“炒停售”推波助澜之下,大部分险企早早完成了2023年的全年任务。最新数据显示,今年前9个月,中国人寿累计实现原保险保费收入约为5788 亿元,同比增长4.5%;平安人寿实现保费收入2259.32亿元,同比增长7.7%;人保寿险实现保费收入912.81亿元,同比增长10.7%。

另一方面,伴随政策切换和产品切换叠加影响下,不少机构、队伍积极性普遍显著降低。为改善这一现状,继续提升自家代理人展业效率,大部分人身险企在7月、8月进行“修生养性”以及人力储备后,自9月伊始,就开始了新一轮的开门红准备工作,为2024年业务做足准备。

然而,就在保险业正想借此大展拳脚之时,各种关于营销的规范性政策限制频频上线,让新一年开门红境况再存变数。

10月18日,金融监管总局向各险企下发《关于强化管理促进人身险业务平稳健康发展的通知》(以下简称《通知》)。要求各险企科学制定年度预算、严格执行报行合一,加强销售渠道、人员和行为管理,严禁销售误导、强制捆绑搭售等侵害消费者合法权益的行为。

在《每日财报》看来,监管的突然趋严,直接剑指当下各险企开门红,意在通过监管手段再次整治行业乱象,防范潜在风险。

业绩提前完成、监管频频下场,“开门红”加速

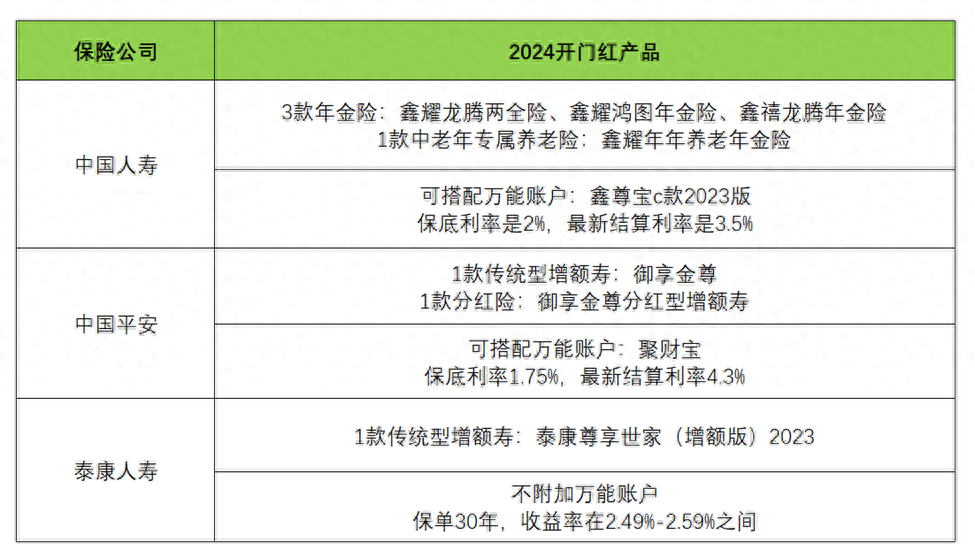

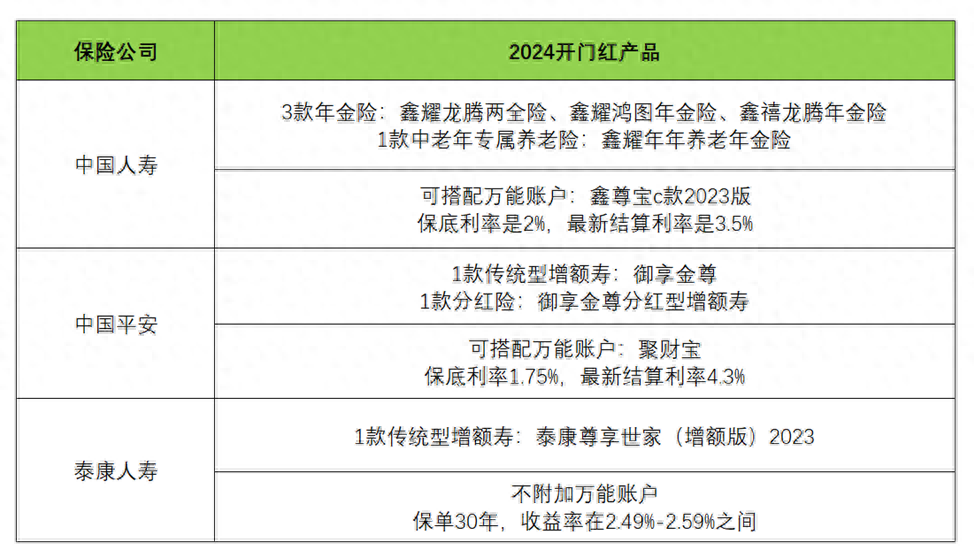

其实,各险企推出2024年开门红产品的时间普遍提前,整体表现较为“高调”。从头部寿险公司情况来看,截止今日,中国人寿、平安人寿、泰康人寿等头部寿险公司已经早早推出2024年开门红产品,各大险企竞争尤为激烈。

以中国人寿为例,其开门红整体时间进度相比此前提前了1个月。也就是说,按照惯例,抛开部分险企于10月抢跑,一般到了11月份,相关开门红产品基本上已经展开“白刃战”。但从目前的情况来看,今年各家开门红拖拉进度条节奏明显加快。

当然,打响2024年开门红第一枪的“老大哥”中国人寿也不负众望,一口气推出了鑫耀龙腾两全险、鑫耀年年养老年金险、鑫耀鸿图年金险、鑫禧龙腾年金险四款产品。

《每日财报》以鑫耀龙腾为例,据介绍,作为一款年金险产品,其投保年龄限制为0-72周岁,范围宽,覆盖人群广,保障期限为8/10年。在缴费方式上,有一次性交付、3年、5年三种供消费者选择。具体说来,鑫耀龙腾属于快返型定期年金险,第五年开始领取,根据不同的交费方式,每年领取的额度也有所不同。

经过测算,鑫耀龙腾趸交的收益率约为1.7%,也就是说,10万保费,投保15年,客户总收益为112380元,净赚12380元。

值得一提的是,以上4款国寿2024年开门红产品的收益来源均可附加万能账户,在主险账户收益固定的前提下,想要达到高收益关键还是要看万能账户。

随后进入10月,平安人寿推出了“御享金尊保险产品计划”,由平安御享金尊终身寿险、平安聚财宝(2021)终身寿险(万能型)组成,并通过报纸、地铁、电梯等渠道进行推广宣传,同时各地分支机构的开门红启动大会也举办的如火如荼。

与中国人寿推出的开门红产品一样,这两款平安御享金尊产品也是能在规定时间内领钱,同时能附加万能账户,具体每年的领取金额根据缴费年限的不同有所变化。

此外,同一时间,泰康人寿推出的开门红产品是传统型增额寿”泰康尊享世家(增额版)2023”,具体说来,该款产品同样具有投保范围广、保障责任强等特点。

炒停售透支需求,对“开门红“有何影响?

从以上头部险企推出的2024年开门红产品情况来看,无一例外均呈现出了”短交快返”特征,尤其是近三年中短期储蓄险和增额终身寿已成为主力产品。

要知道,在8月1日起预定利率大于3.0%的人身险以及保底利率2.0%以上的万能险陆续退出市场后,各公司纷纷同步推出3.0%预定利率的增额终身寿险和2.5%预定利率的分红型增额终身寿险等新产品进行替代,寿险预定利率已实质性告别3.5%时代,然而市场并未出现大范围波动,反而促使一波销售浪潮来临。

这也从侧面彰显出,预定利率下调后,开门红储蓄险凭借长期、安全、稳健的收益水平和财富传承、风险保障等优势不会受到多大影响,也会让该险种呈现多元化,仍然具有突出吸引力。

在此分析下,《每日财报》认为2024年开门红期间各保司可能会进一步扩大供给,以多样化的产品形态满足不同客户需求,除了继续主打近几年的短交年金险外,亦可能推动分红险销售来满足客户向上收益弹性的需求,并进一步缓解人身险公司的刚性负债成本压力。

此外,从渠道端来看。众所周知,相较于保障类险种,开门红产品的保费门槛相对较高,销售渠道还是主要以线下拥有优质客户资源的高绩优代理人来达成目标。

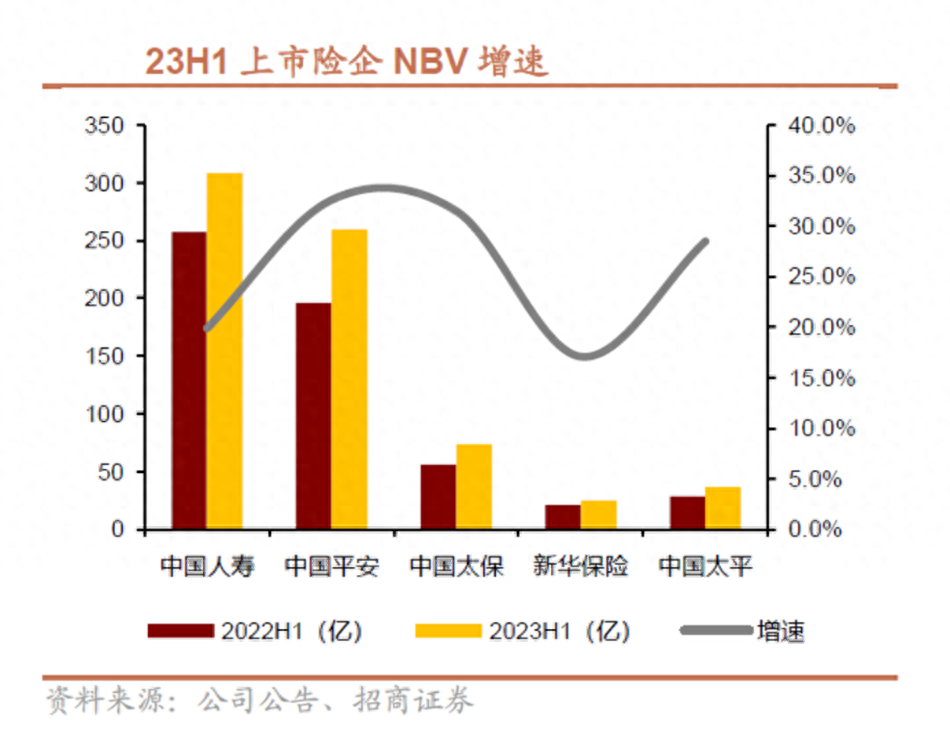

而近年来随着寿险渠道转型提速,效果开始显现,尤其是在众多保司不断进行人员优增战略加持下,代理人、尤其是绩优代理人的产能提升已成为险企业绩增长的主要驱动力。以平安人寿为例,数据显示,截至6月末,其代理人规模为37.4万人,同比下降27.9%,但人均产能却大幅提升,人均NBV增速高达76.1%。

由此也不难预见,在专业化和职业化已成为代理人发展大趋势下,高绩优代理人可以凭借专业知识、职业素养、销售能力等优势,将有效触达并维护中高净值客户群体,会对2024年开门红的销售提供强有力支撑。

监管趋严,银保渠道该何去何从?

今年下半年以来,监管频频出手纠偏,先是7月“吹风”,而后更是于8月份直接发函要求行业严格“报行合一”,再叠加此次《通知》三申五令。

在此背景下,银保渠道生态将发生怎样变化?对目前险企推进开门红关键档口下是否有影响?

一方面,随着监管趋严,过往银保渠道竞争粗放、手续费乱象滋生等问题有望得到进一步有效解决,有助于让利客户并有效减轻险企负债成本,推动行业回归理性竞争。

长期来看,“控费”是促使银保渠道良性发展的核心,持续提升产品竞争力是关键,只有险企摆脱单一的手续费不当竞争,转向真正的差异化,银行才能确保保司开门红产品更好地服务客户多元化需求,实现良性循环。

另一方面,未来存款利率或继续下降已成行业共识,而根据目前头部险企推出的开门红产品来看,锁定长期收益依然是主旋律,仍具有很强竞争力,而随着监管对银保渠道乱象整治下,也会促使银行中间业务收入和居民对保本理财的需求集中释放,预计2024年银保渠道仍将起到新单和价值的补充作用。

因此,从以上两方维度来看,随着高质量发展导向下监管政策趋严,银保渠道将迎来新的发展机遇,而头部险企凭借资源、品牌、声誉、服务和投资等优势,龙头效应会更加凸显,待各保司根据新规要求完成产品重新备案后,2024年开门红银保渠道的表现依然值得我们期待。

评论