文|锦缎研究院 李偏偏

国货美妆崛起,是当前商业领域热门话题之一。

当美妆行业发展的指针指向直播电商,随着以流量作为衡量标准的“一哥”“一姐”诞生的,还有国货美妆不断上涨的销量。而在硬币的另一面,国货美妆实则亦各有各的辛酸。

作为短视频直播电商赛道系列研究的最新一篇,本文之中我们将拨开国货美妆崛起的另一面,通过两个纵深切面来探讨国货美妆的当下与演进逻辑:

· 以史为鉴——国货美妆的崛起路径与当前格局的必然性;· 他山之石——从日本美妆产业探寻国货美妆的发展路径。

01、渠道转型——国货美妆起势的东风

古有训,持枢,谓春生、夏长、秋收、冬藏,天之正也。意为是万物发展蕴藏着规律,顺势而为才能成事,在盛和衰的交替中,蕴藏着种种机遇。

这种机遇,我们现在称之为“风口”。指的是具有快速增长、高回报和广泛关注度的市场或者行业,风口一般具备可实现商业化的成熟产业链和提供增长动力的高关注度。

横向看国货美妆产业链,上游掌握核心,下游把控渠道,是国货美妆乘风而起的关键所在。上游:原材料供应商、化妆品代工生产厂商。

1)原材料供应商:主要通过一定技术手段(化工合成,植物提取、生物发酵或合成生物学)为产业链下游提供化妆品原料。

行业一般根据性能的不同将原料分为四类:基质、表面活性剂、技术&性能成分和活性成分,原料直接影响化妆品功效,因此这一环节是化妆品生产中最具技术难度的一环,进而优秀的原料供应商具有一定议价权,其毛利一般在70%-80%之间。

值得注意的是,原料是成熟化妆品品牌的核心壁垒,独特的原料/原料配方是撑起大单品贵价的保证。如欧莱雅高端线赫莲娜的大单品——黑绷带,主要成分为具备保湿、抗衰和修复功能的玻色因,这一成分是欧莱雅集团2000年首次发现并申请专利的;同样,宝洁高端线SK-II的大单品—小灯泡,主要成分为具备美白功能的烟酰胺和Pitare,宝洁是第一个将烟酰胺拉入护肤界的企业,且拥有 Pitare的独家加密配方。

2)化妆品代工生产厂商:根据代工生产参与度的高低分为OEM与ODM模式。OEM为化妆品品牌提供生产服务;ODM参与度更高,一般包括产品的配方设计、原料采购和加工等过程。

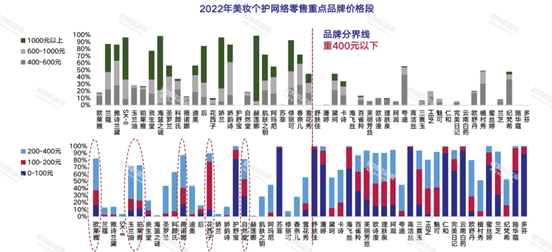

中游:化妆品品牌。根据单品价格和目标消费群的不同,可以分为高端化妆品、高档化妆品、中高端化妆品、大众化妆品和极致性价比化妆品五个细分市场。目前中国高端化妆品市场主要由国际大牌主导,国产美妆品牌主要集中在中高端化妆品与大众消费品价格区间,且多数国货美妆以代工生产为主,自主生产为辅的模式运营。

图:2022年美妆个护网络零售重点品牌价格段,来源:欧特欧咨询

我们对8家已上市国产化妆品企业数据进行分析,发现不同定位的个体之间差异明显。但总体看来,有明确大单品的企业毛利稍高些,如主打医美面膜的敷尔佳去年毛利为63.93%,品类相对均衡的完美日记母公司逸仙电商毛利率为-25.06%。

图:2022年化妆品企业毛利情况,来源:choice金融终端

下游:线下和线上渠道。中国化妆品行业早期由线下渠道构成,如在商场、品牌集合点中开设专柜或专卖店。伴随互联网、电商、物流的发展,目前中国化妆品行业的线上渠道(包括各电商平台旗舰店和直播间等)逐渐成熟,贡献了整体收入的半壁江山。以珀莱雅2022年年报数据作为参考,以消费者视角来看,每购买100元产品,30元分给了上游原料和代工厂商,26元分给了化妆品品牌,44元分给了电商或直播间渠道及线下房东等。

纵向看发展历史,国货美妆发展先产业链两端,再中间。

在日本化妆品研究中,我们指出由于日本市场增长减缓,诸多日本化妆品牌在1990s选择进入中国市场,受此影响,中国化妆品产业链上游企业(尤其是代工厂)发展较早,如山东福瑞达和诺斯贝尔,在长期与国际品牌的合作中,其生产在有国货美妆概念前就已经相当体系化了。

同样的,在互联网、电商、物流的发展带动下,产业链下游的产品流转问题已经得到很好的解决。到2016年,电商直播模式爆火,化妆品在一哥一姐的直播间里有流量也有销量。当直播间的倒计时响起,化妆品产品成为一支绚丽的烟花,瞬间吸引了消费者目光。

具有敏锐嗅觉的创业者,也在直播间发现了商机:成熟的产业链,遇上自带注意力经济的渠道转型,国货美妆的风口就此打开了。

02、营销思维——行业发展的因与果

直播电商的风来得太快太猛,吹得国货美妆变了天。

整体来看,化妆品行业呈现出显著的横向产业体系特征:中游企业承接上游原料供应商与代工厂流转来的产品,再迅速将其送入下游的电商与直播间中。在这种唯快不破的运营模式中,规模效应尤其重要,因为有了规模就有了对上下游的议价权,因此,风口期国货美妆竞争的重点在于对横向市场份额的争夺。

英特尔前CEO安迪·格鲁夫认为,横向产业体系公司的生死存亡依赖于规模生产和批量投放市场。遵循了规则,公司就有竞争和成功的机会;摒弃了规则,不论自己的产品质量如何优异,不论计划完成得多圆满,公司都会举步维艰。

老牌国货品牌就是一个反例。就像开头的景象一样,老国货们沉浸在传统的运营思维里,直播电商发展至今已有七个年头,也还是在直播中错误频出。

这给了新国货弯道超车的机会,以现在的时点来看,可以看到如今风头正劲的这些新国货们,都是在2016年左右的创业风口期入场的,而长三角、珠三角作为OEM\ODM厂商和互联网电商扎根的地方,同样是出圈的新国货聚集地。

图:部分国货美妆品牌信息,来源:公开网络,锦缎研究院整理

在直播间的一条条数据中走出来的新国货们,凭借优秀的互联网思维将化妆品重做了一遍,因此,重营销对新国货来说,是其立于市场的因,也是现阶段行业发展的果。

新行为主义中,有一套被广泛应用的理论叫奖励机制,指的是为引导实验对象向设定的方向表现,只需在其无序的行为中,选取相应的行为进行奖励,使其对该行为产生愉悦感,从而增加该行为的频率。

新国货美妆就处于流量的奖励机制中。这些掌握了流量密码的新国货美妆,用营销来吸引消费者的注意力,并将消费者的注意力转化成为了成交额,因而沉迷于一种对流量的狂欢中无法抽身。欧睿数据显示,美妆投放在互联网营销中稳居首位,2022年为互联网广告贡献的收入占TOP10的比重为32.9%。

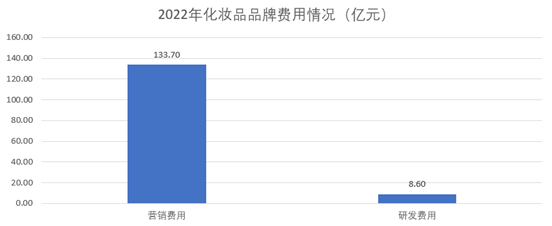

图:2022年化妆品品牌费用情况,来源:choice金融终端,锦缎研究院整理

从我们选取样本数据中也可以看出,2022年8家上市化妆品品牌,花费的销售费用合计为133.70亿元,占总收入的比重为42.69%,远高于研发费用(8.60亿元)的占比(2.75%)。

与日本化妆品行业发展一样,渠道转型是行业竞争中的一个节点,在此节点迅速做出应对的企业掌握了后发优势,实现弯道超车。

但行业始终在供需力量此消彼长的试探中不断演进,每个阶段都会产生新的游戏规则。

03、极致性价比——下一阶段竞争赛点

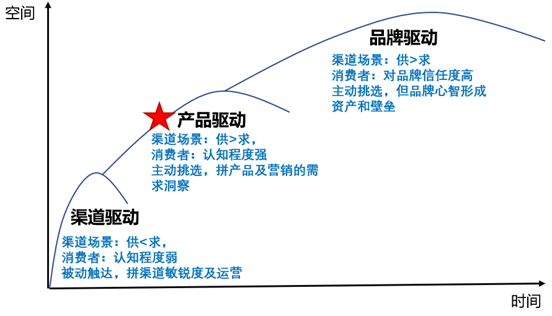

现代品牌营销中,根据市场供需力量的变化将品牌增长分为渠道推动、产品驱动和品牌驱动三个阶段。

图:品牌增长阶段,来源:国泰君安研究院

经过对化妆品行业的跟踪,我们认为目前国货美妆处于渠道驱动向产品驱动的转型区间,未来三至五年,国货美妆竞争逻辑将由产品力主导,原因如下:

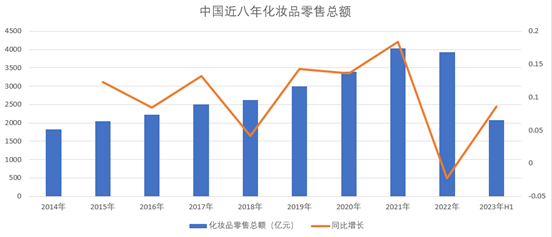

图:中国近八年化妆品零售总额,来源:国家统计局,锦缎研究院整理

1、供给端:从市场容量来看,中国化妆品供给端保持着强劲增长的活力。

国家统计局数据显示,2017年起中国化妆品行业保持着年均10%左右的增速扩张。且高毛利和轻资产的运营模式始终对新玩家充满吸引力,2016-2021年,中国化妆品企业数量不断增长,截至2022年,中国化妆品相关企业已达1476.74万家(数据来源:艾媒咨询)。

2、需求端:持续的信息灌溉下,需求市场呈现出谨慎增长的趋势。

一方面,互联网与电商普及下,消费者触达率已经足够高,消费者对化妆品已经有了基础了解。根据《中国高端美妆市场数字化趋势洞察报告》数据,2022年中国内地高端护肤市场渗透率为90%,高端彩妆市场渗透率为50%。

图:日用品与化妆品零售额累计增速对比,来源:wind金融终端

另一方面,经济滞胀期内,消费者对化妆品的消费预算面临下调的风险。作为可选消费品,消费者对其预算的调整与经济周期的变化呈现更高的相关性,从历史数据中也能得到印证(如上图)。微观数据表现为,在单价持平的情况下,2022年高端化妆品成交量较上年下降(《中国高端美妆市场数字化趋势洞察报告》)。

消费决策陡峭,产品使用形成习惯,叠加对产品了解程度的加深,我们倾向于认为消费者未来对化妆品的预期可以概括为“花小钱、办大事”,并有更大动力选择具有高性价比、高功能性化妆品牌。

作为参考的是,我们在对日本化妆品行业观察的研究中提到,日本化妆品能逆经济周期保持增长的动力的三个重要原因分别为:1)在衰退期到来之前,本土品牌借助长期研发积累实现初步的国产替代;2)衰退期到来初期,迅速完成品牌矩阵对于低价品类的覆盖,成交单品总体呈现出单价降低的趋势;3)出海寻找新增量。

诚然,国货美妆与日本化妆品有不同也有相似,在不同中,我们可以清楚的找到现阶段存在的问题。

我们的渠道转型来的太过迅猛,导致转型初期老国货们来不及在新的运营逻辑中调整;而转型后横向产业结构导致竞争由营销驱动,新品牌们在“流量为王”的争夺中来不及沉淀;最后,经济周期中数据的滞后性,令前一秒还在消费升级中狂欢的国货美妆,下一秒就跌进了定价权的拷问者中。

在相似中,我们可以从中寻找努力的方向。

可以确定的是,现阶段横向的产业体系下,国货美妆还没到争取定价权的时候,逆经济周期下适当的价格下调才是应对之法;其次,先产品力再品牌力——研发先行,定价权而后从之。为了不在新的竞争逻辑中掉队,研发能力带来的分层,将是国货美妆们下一阶段的新战役。

评论