界面新闻记者 |

年内政策端多次提及的消费基础设施REITs,终于有了实质性进展。

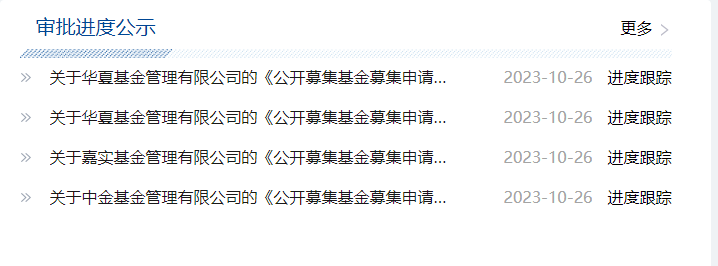

10月26日,第一批消费类基础设施公募REITs出炉。据证监会官网公开信息显示,嘉实基金、华夏基金和中金基金上报了首批消费基础设施公募REITs,分别是华夏金茂购物中心REIT、华夏华润商业资产REIT、嘉实物美消费REIT以及中金印力消费REIT。

其中,嘉实物美消费REIT、华夏金茂购物中心REIT已申报至上交所;中金印力消费基础设施REIT、华夏华润商业REIT已申报至深交所。

同日,华润置地发布关于公开募集基础设施证券投资基金的建议分拆及在深圳证券交易所独立上市的公告,明确华润消费REITs底层资产为位于山东省青岛市市南区山东路6号的购物商场,即青岛万象城。

华润置地预计这支公募基金将募集69.78亿元,在上市时,华润商业资产将作为战略投资者认购已发行基金份额总数约30%,公众基金份额持有人持有70%基金份额。

印力消费REIT,则是由万科旗下商业地产公司印力集团控股有限公司进行,底层资产为杭州西溪印象城。

对此,印力集团相关人士向界面新闻表示,公司的REIT项目刚刚提交,目前还在等待监管部门受理批复,后续会有相关内容发布,暂时不方便透露更多细节。

据界面新闻了解,华夏金茂购物中心REIT的底层资产为长沙览秀城。

在此之前,包括华润置地、百联股份、天虹股份、万科、万达、首创钜大、鲁商置业、龙湖等企业均表达过申报商业REITs的意向。

以上海百联资产控股有限公司为例,这家公司高管曾表示,对于消费基础设施纳入REITs项目发行范围,他表示“可喜可贺”,会为国内公募REITs带来更加多有活力的资产。

百联股份还在7月13日发布公告,拟以项目公司持有的坐落于上海市杨浦区淞沪路8号的上海又一城购物中心项目作为基础设施项目申报发行公募REITs。

龙湖在今年3月份也表示,REITs本身也是一个资本的增值变现过程,公司正极力提升项目的回报率,经过这一两年做好准备以后,将有一批商场能够具备发行门槛,同时能实现资本增值。

目前来看,物美、金茂、华润、印力实现了“尝鲜”。

RET睿意德华东区总经理周长青告诉界面新闻,物美、金茂、华润、印力等都是在商业地产和商业消费方面的长期开发商运营商,在运营方面有一定基础。

另一方面,优质的商业资产,无论从国家宏观经济的需求,还是行业的发展,依然有巨大潜力。所以,对于目前已经持有商业物业的开发商来说,提升运营能力,提前布局和打造优质产品,可以和资本市场建立更好的正向循环。

同策研究院研究总监宋红卫向界面新闻指出,目前商办等存量市场规模巨大,已经沉淀了大量资金,盘活资金始终是商办领域的痛点,消费类基础设施公募REITS的加快推进有望解决这一难题。

在此之前,传统商办领域的退出方式就是大宗交易,但是由于交易金额较大,门槛高,因此整个市场交易的活跃度较低,消费类基础设施公募REITS的加快推进,也有利于加快商办存量市场交易的活跃度。

宋红卫认为,从企业角度来看,房企有了资金退出的通道,尤其是现金流较为紧张的房企,通过盘活存量资产,也可以有效避免债务风险。

这是历时7个月,消费基础设施公募REITs终于开始落地。

早在今年3月份,国家发展改革委和证监会同步下发文件,正式将消费基础设施纳入REITs项目发行范围,明确优先支持百货商场、购物中心、农贸市场等城乡商业网点项目,保障基本民生的社区商业项目发行基础设施REITs。

到7月份,多个部门均对加快推进消费基础设施公募REITs表态。

7月中旬,商务部等13个部门联合印发的《关于促进家居消费若干措施的通知》提到,支持符合条件的家居卖场等商业网点项目发行基础设施领域不动产投资信托基金。

7月24日至25日,在证监会召开的2023年系统年中工作座谈会提到,要“抓紧推动消费基础设施等新类型公募REITs项目落地”。

7月31日,国务院办公厅转发国家发展改革委发布的《关于恢复和扩大消费的措施》,明确支持符合条件的消费基础设施发行不动产投资信托基金(REITs)。

10月20日晚间,证监会发布《关于修改〈公开募集基础设施证券投资基金指引(试行)〉第五十条的决定》,将公募REITs试点资产类型拓展至消费基础设施,自发布之日起施行。

很明显,业内对消费基础设施公募REITs期待久矣,所以在证监会修订文件发布后,物美、金茂、华润、印力等企业迅速开启申报,此前必定是早就做足了功课,只待政策落地。

明源不动产研究院首席研究员艾振强在接受界面新闻采访时指出,目前多只产品发行已箭在弦上,节奏非常快,显示出相关部门对消费基础设施REITs寄予厚望。

艾振强表示,国内消费基础设施的存量规模庞大,截至2022年年末,国内仅购物中心存量项目就达5685个,体量5.03亿平方米。此外,还有大量的项目价值未得到有效开发,消费基础设施REITs有望加速存量资产盘活,为实体商业消费场景注入新活力。

“REITs的重要性类似于按揭贷款之于住宅开发的重要性,能够将不动产变为动产。”

艾振强指出,目前全球市值最高的10支REITs,有2支是零售商业类REITs。因此,对优秀的商业地产运营商而言,消费基础设施REITs将帮助其打通“投融管退”的闭环,在减轻企业资金压力的同时,还能扩大经营规模,未来在此领域有望产生新的巨头。

评论