文|Foodaily每日食品 Suri Su

三年时间,市值蒸发5000亿,是一个什么样的概念?

相当于跌去了一家农夫山泉。

这就是目前海天味业(以下简称“海天”)的现状。如今,海天股价还呈现整体持续走低的态势,在35元徘徊,总市值不到2000亿元。

而2021年年初的海天,市值一度接近7000亿元,在不到三年的时间里,海天市值蒸发了5000亿,市场对海天的情绪也走向低谷。不少业内人士称,这或许还不是海天股价和市值的最低点。

相信不少人会有这样的疑问,这三年,海天做了什么缘何至此?

作为调味品赛道的龙头企业,海天的这三年无功,但也无大过。只是在面对复杂多变的外部环境时,传统企业们身上都存在的“船大掉头难”的问题,在海天身上展露无遗。

在数字化加速、渠道更新、行业结构升级、消费市场从增量转向存量的背景下,海天也在主动寻求转型之道,去拓展线上渠道,瞄向C端市场,研发新品类等。而现今海天所表现出的营收放缓、净利润下滑等,都是转型中无法避免的阵痛。

不过,相比于此前高达144倍的PE估值而言,股价下跌,市值锐减,海天PE估值回到行业平均25-30倍的正常水平,一定程度上也说明了市场对海天的情绪开始回归理性。

在调味品赛道上,海天依旧占据着酱油品类的霸主地位,尽管有不少以千禾为代表的后起之秀在不断向其发起进攻,但由于调味品赛道自身的民生属性,以及海天自身超大体量的特点,海天依然可以继续在赛道掌握绝对的话语权,短期的竞争者对其影响有限。

因此,海天依然值得讨论。海天的这三年动作,面对新消费时代下的进与退,都可以作为经典案例来研究,我们也试图从海天身上,去发现传统企业转型时遇到的问题,厘清传统企业在走向新时代时的共性。

01 失速:钝感于大环境变迁,业绩承压

“2022年,是我们直面多维挑战、砥砺爬坡的一年。”海天在2022年财报中写道。

这一年,海天可以说是切身感受到了传统调味品赛道走向新市场的艰难。

最直接的表现是,海天失速了。2022年,海天营收增速放缓至2.4%,归母净利润出现负增长,同比下滑7.22%。

这一“失速”持续到了2023年上半年。根据海天财报显示,2023年上半年海天营收出现了史无前例的负增长。数据显示,2023年上半年,海天营收129.66亿元,同比下滑4.19%;归母净利润30.96亿元,同比下滑8.76%。

至于为什么会出现“失速”的业绩,海天在财报中将原因归几点:餐饮恢复需要时间、竞争激烈、原材料上涨以及销售渠道变化。

而这些原因背后都指向一点,调味品消费升级。

市场的风向动了,海天却没能及时反应过来,应对新市场。这一点,从海天近三年的财报中都能窥见一二。

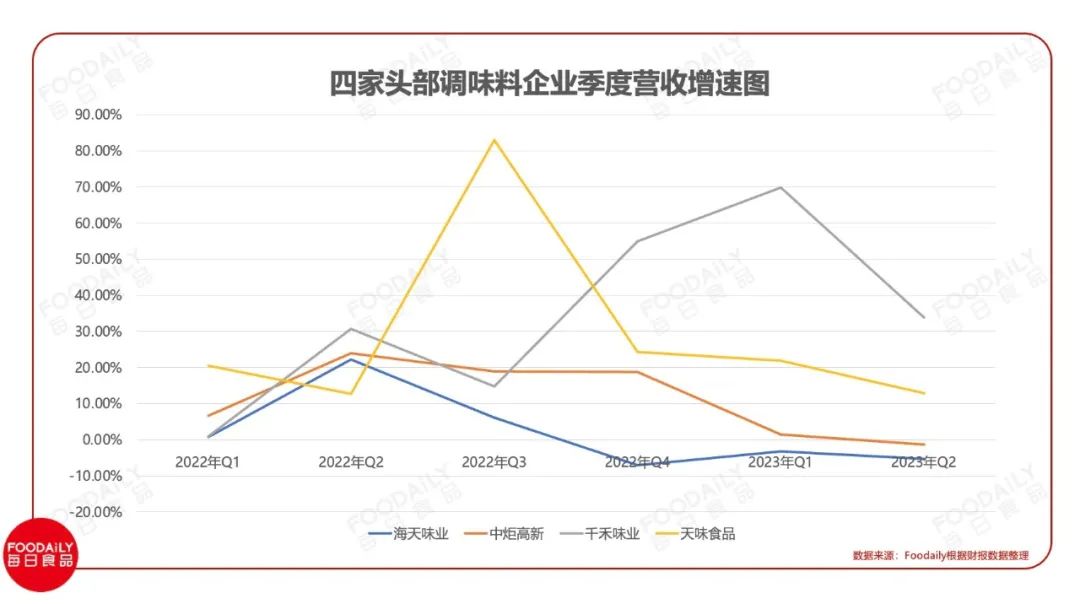

从上图不难看出,其实从2021年开始,海天的营收增速就呈现放缓的态势。2020年-2022年,海天年营收同比增速分别为15.13%、9.71%和2.42%。

和营收净利润一起“失速”的还有股价。

2021年年初,海天的股价来到最高点123.1元每股,总市值一度高达6845亿元,PE高达100多倍,在调味品赛道上一骑绝尘。到现在,海天味业股价已经跌落到35元每股,市值不到2000亿。

三年时间,海天市值蒸发5000亿。

市场是用脚投票的。股价一直狂跌的海天,不断被市场质疑财务的成长性。

原因在于,海天提及其处于材料价格上涨和赛道升级的大环境中,而赛道上的其他玩家也面临着相同的情况,并经历了短暂的“失速期”。

近两年来势头劲猛的千禾味业,在财报中提及目前的大环境:

调味品消费分级趋势愈发明显,注重品质体验的升级与注重价低便利的降级同步进行,城乡消费、年龄结构、功能需求各有不同;网络发展催生渠道进一步多样化,直播带货、团购等新型销售方式发展迅猛,加速渠道迭变和商业模式创新,企业获客难度和获客成本加大;此外,原辅料价格居高不下,企业经营压力进一步加大。

不过,随着餐饮行业的复苏,多数企业已经缓慢恢复并实现了正增长。

根据《中国餐饮发展报告》显示,2023年上半年的全国餐饮收入超过2.4万亿元,同比增长21.4%。

从上图可以看出,近一年来,在同赛道的四家头部企业中,海天的营收增速都低于其他三家(中炬高新、千禾味业、天味食品)。

不过,不容忽略的是,海天的营收体量是远高于这三家。

02 求变之一:重塑双渠道

海天也在积极求变。

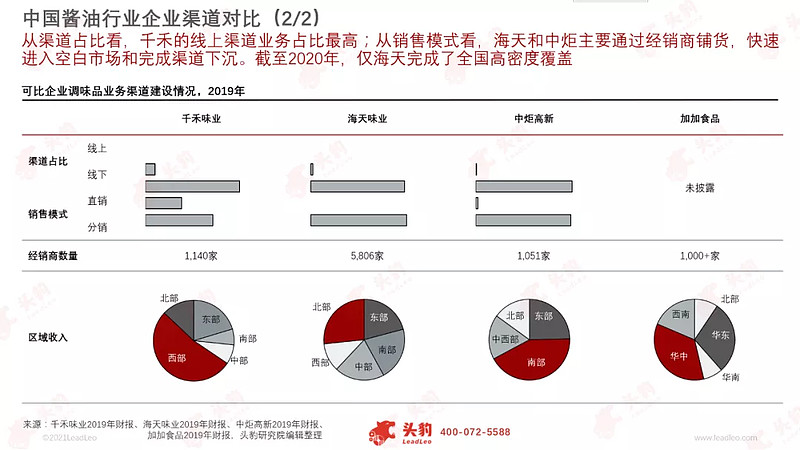

首先是渠道的变化。2019年前后,在千禾味业已经靠线上渠道崭露头角之时,海天刚开始发展线上渠道。

图片来源:头豹研究院

这也跟海天本身面向的市场有关。

彼时,海天面向的是大众消费市场。在千禾主打中高端市场之时,海天通过经销商渠道快速在空白市场和下沉市场铺货。

另外,根据华鑫证券发布的研报,海天味业营收主要来自于以餐饮端和工业端为主的B端市场,营收占比超过50%,以超市、零售店、社区团购为主的C端市场占比在30%-40%。

因此,海天依旧将渠道重心放在线下也不足为奇。面向B端市场,海天的战略在于低成本优势,靠工艺和先进生产线在全国布局。

但,从2020年开始,一方面社区团购、即时零售、电商等线上渠道兴起,另一方面,随着消费者消费能力提升,大众对酱油等调味品类的需求点发生了变化,“零添加”等健康概念开始兴起。

直到以千禾为代表的调味品企业乘着线上渠道的东风,在“零添加”的中高端市场站稳脚跟时,海天才开始看到C端市场早已变了天。

直到此时,海天才开始做两件事:一是加速搭建线上渠道,二是发力“零添加”、“有机”等中高端酱油以及复合调味品。

先说说线上渠道。

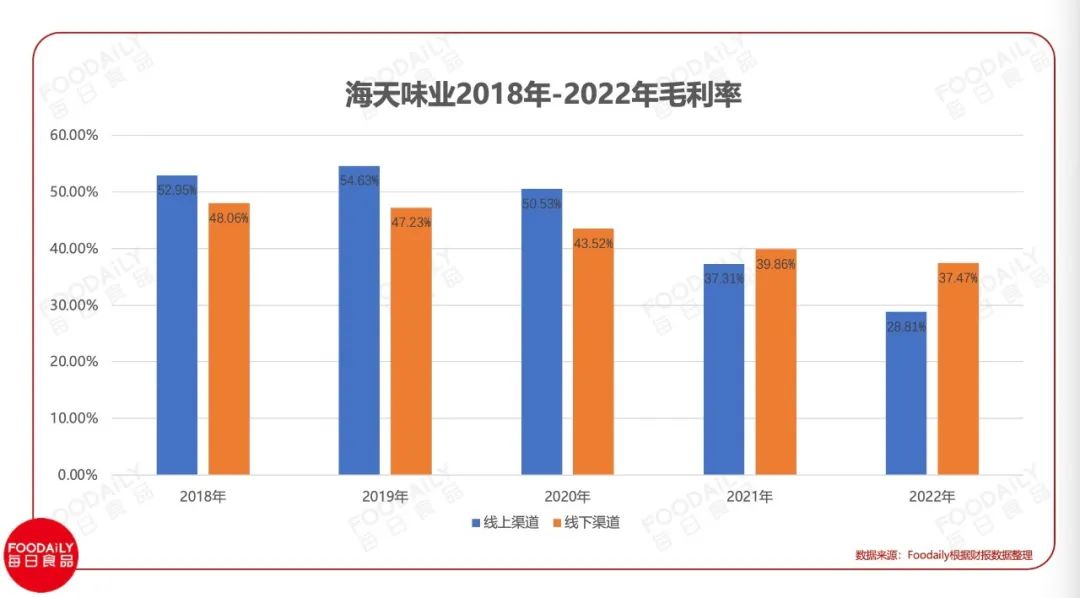

这三年,海天的确在发力做线上渠道,但效果并不好,且还未能形成规模之势。

海天电商促销图,图片来源:海天官方微博

2021年、2022年,由于低基数效应,海天线上渠道收入分别有85.2%和40.0%的高速增长。

但2022年海天来自线上渠道的营收仅占总营收的4.15%。2023年上半年,这一比例进一步下滑。数据显示,2023年海天线上渠道营收同比下滑12.54%,占总营收比例为3.88%,去年同期为4.23%。

线上渠道的营收下滑,和2022年的“双标”舆论风波有关。尽管这一风波来源于“误会”,海天多次发文解释,但依旧未能挽回形象。

这也反映出,海天一直躺在过往功绩上,在“舒适圈”里画地为营,一是对于危机公关没有反应力,二是对酱油品类没能做好营销。

更重要的是,海天对上线渠道的投入并没能换来高速增长,反而增加了成本,影响了利润。

2022年,海天线上渠道营收毛利率仅为28.8%。同一时间,千禾的毛利率为42.09%。

同时,海天的线下渠道也并不乐观。

财报显示,截至今年6月末,海天味业有6756家经销商。今年上半年新增427家经销商、减少843家经销商,净减少416家。五大地区经销商数量均有所下滑。

经销商离开的原因不外乎两点,市场变化,利润减少。

海天最为主要的酱油产品市场,已经从此前的增量市场转变为存量市场。不少研究报告指出,酱油行业目前处于存量竞争阶段,增长速度主要依靠提升市场份额和扩展新产品维持增长,这也造就了新一代品牌零售的全面变革和升级。

而海天的主场依旧是在性价比之上,利润空间有限,进而挤压经销商的利润。而主攻中高端市场的千禾因为高利润率可以拥有更大的议价空间。

加之海天长久以来对经销商表现强势,此前有媒体报道,海天要求经销商的海天产品规模占整体规模30%左右;不允许经销商把挣的钱投资到其他品牌等等,于是,越来越多的经销商选择离开。尽管,竞争对手同期的经销商数量依旧只有海天的三分之一。但对于海天来说,这无疑是不容忽视的问题。

在海天2023年经销商大会上,海天开始强调起了与经销商之间的零距离, “保证海天的稳定发展并不断迭代,给经销商稳定的预期和强大的后盾,是服务经销商的第一要素。”

另外,在2023年半年度业绩说明会上,海天回复投资者提问时也提及,海天今年着力调节经销商库存水平,确保市场健康发展。

至少,对于“重启增长”,海天的态度不再是此前的傲慢,而是积极的。

03 求变之二:复合调味品风起

海天求变的另一动作,就是在原有品类之外,迎合市场求新。

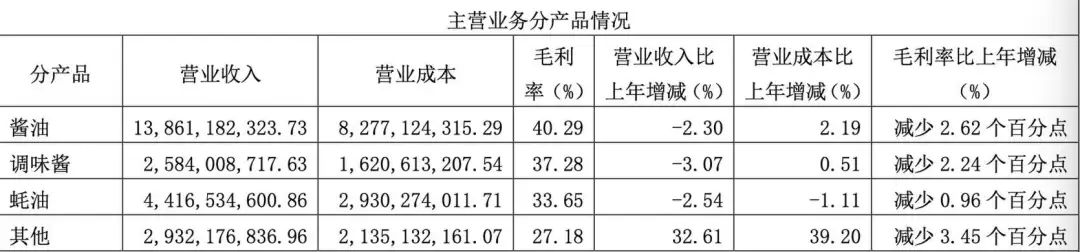

在财报中,海天的营收主要来自于四大产品线,分别是酱油、调味品、蚝油和其他。其中,超过一半的营收都来自于酱油。

酱油增长乏力,海天不得不向其他品类进军,走起了品类多元化和高端化之路。

复合调味品是海天尝试的新品类之一。

这是市场传递过来的信号。2020年前后,长期“宅”家的90后和中产阶级开始选择在家做饭,家庭消费市场的爆火将复合调味品的推到风口。

数据显示,中式复合调味品成为了2015-2022年整个调味品行业中复合增速最快的品类,复合增速达到了16.9%。

2020年年初,海天结合线上渠道,开始加速布局复合调味品,推出了香辣小炒酱、清香焖锅酱、清爽沙拉汁酱料包,同时在电商渠道推出,来迎合年轻人的市场。

图片来源:海天味业2022年年报

财报显示,包括鸡精粉、复合调味品、米面等为主的其他类产品线是海天在2023年唯一还在增长的产品线,且增速为32.61%。

不过,即便如此,由于体量较小,仅占总营收的12%。同时,复合调味品的利润率并不高,复合调味品企业的利润率普遍都低于基础调味品。因此,海天的重心依旧在酱油主航道上,短时间内,复合调味品并不能产生大影响。

另外,在复合调味品赛道上,玩家林立,除了头部的颐海国际,天味食品和红九九外,还有不少创业公司也加入竞争,复合调味品赛道的“卷”不容忽视。

只能说,海天有技术、生产以及渠道可以去探索复合调味品,加之预制菜兴起带来的市场机会,复合调味品会是海天必然要走的一条路。至于这一品类能否脱颖而出,并且成长成为核心业务,还有待印证。

值得注意的是,在2023年的经销商大会上,海天对外公布的战略核心,还是在“基础调味品”上。

据悉,海天表示,将实现 “基础调味品+基础调味品迭代品”组团发展,通过对基础调味品的迭代,建立基础调味品更宽的护城河。

同时,海天还公布了关于2023年的新品规划方面,包括凉拌汁、海鲜捞汁、香菇素蚝油、减盐生抽等细分品类方面的相关新品。

如此来看,海天现阶段将重心放在了主航道酱油大品类上,并主动迎合市场的“营养”、“健康”去做出改变,减盐、零添加或许是海天未来发力的重心。

图片来源:海天官方微博

此外,海天还推出了一些列高端产品,试图全线布局,打破大众消费品的刻板印象。

除了加强0添加系列、有机系列、减盐系列酱油等产品线布局,海天还推出了高端食用油系列产品,比如说海天“油司令”系列大豆油、花生油、玉米胚芽油等产品。

除此之外,海天也急迫地希望通过营销出圈,吸引年轻人的目光。此前,海天跨界推出了苹果醋口味雪糕、“海天酱油冰激凌”。

回头来看,这几年的海天,至少还是在主动求变的。

04 破局:横看龟甲万,打破自我

海天的现状,像极了一头数吨重的大象艰难地转身,重新出发。

庞大的体量,让海天很难对市场有着敏锐的嗅觉进而立刻做出反应,走下坡路的趋势也一再被放大,被过度解读。

但也正式因为大体量,即便是其他对手都在上行,而只有它下行的时候,对手也不会对他产生过大的威胁。

根据《2022年调味品行业年度分析报告》显示,调味品行业已进入转型阶段,行业从高速增长转向中高速增长,未来更加强调高质量发展。

在整体市场节奏放缓的大背景下,危机,往往还是来源于海天自己。

如果将目光放到全球的范围上,就会发现,日本最大的酱油品牌龟甲万,在20世纪90年代,也历经过海天现阶段的困境。

彼时,日本酱油市场下降趋势明显,龟甲万也面临着品类单一,复合调味品发展不顺问题,不得不走上转型之路。

龟甲万当时做出的选择是——出海,即便是在没有酱油消费的欧美市场,也要创造消费机会,在欧美实现酱油的本土化。

另外,就是创新产品品类。

早在20世纪60年代,龟甲万就尝试推出复合调味品面条汤底“万味”(后改为万面),不过,这一单品技术壁垒并不高,也没能延展下去。龟甲万转而去做复合调味品的酱油供应商,积累经验的同时,也能身处行业一线,保持对行业的关注度和敏感度。

直到90年代,龟甲万总结出海经验,反思上一次失败原因后,再一次将目光放在了复合调味品产品线上,创新式推出了汤底、烤肉酱、日式炒料包“我家的晚餐”等多款产品,从而大获成功。

图片来源:龟甲万官方微博

目前,起家于酱油的龟甲万,已经将品类拓展到复合调味品、预制食品,甚至酒品饮料上。

当然,除了这个之外,龟甲万的成功也离不开品牌化意识、出圈营销、从生产到销售,全产品链升级。更重要的是,龟甲万在保证品质的同时,进行了产品创新和品类探索。

同样是站在时代的路口,海天能不能像龟甲万一样打破自我,重获新生。这一切,还是得看海天自己的选择。

评论