文|新经济e线

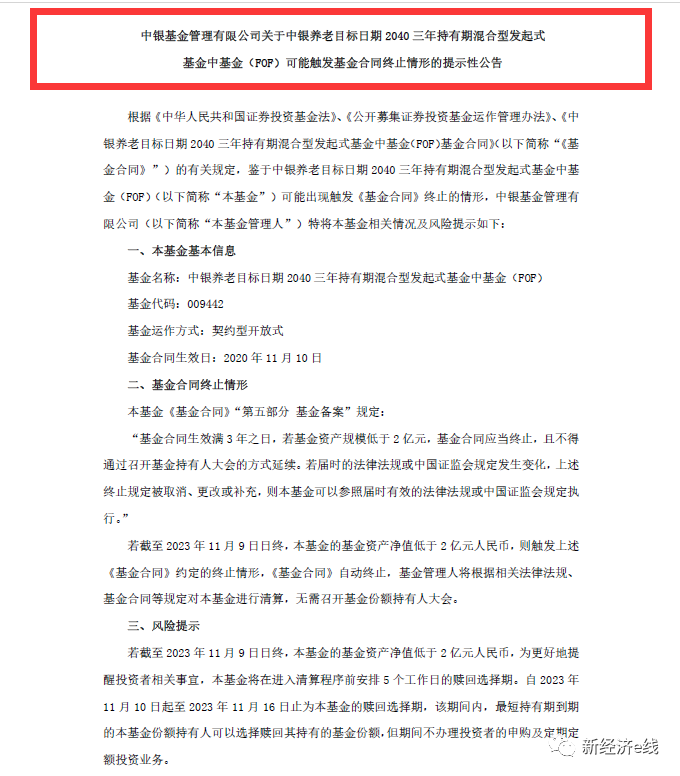

11月7日,中银基金披露关于中银养老目标日期2040三年持有期混合型发起式基金中基金(FOF)可能触发基金合同终止情形的提示性公告称,根据有关规定,中银养老目标日期2040可能出现触发《基金合同》终止的情形。

新经济e线获悉,该基金《基金合同》“第五部分基金备案”规定:“基金合同生效满3年之日,若基金资产规模低于2亿元,基金合同应当终止,且不得通过召开基金持有人大会的方式延续。若届时的法律法规或中国证监会规定发生变化,上述终止规定被取消、更改或补充,则本基金可以参照届时有效的法律法规或中国证监会规定执行。”

若截至2023年11月9日日终,该基金的基金资产净值低于2亿元人民币,则触发上述《基金合同》约定的终止情形,《基金合同》自动终止,基金管理人将根据相关法律法规、基金合同等规定对本基金进行清算,无需召开基金份额持有人大会。

来源:基金公告

公开资料表明,中银养老目标日期2040成立于2020年11月10日,基金募集规模为2357.41万元(含公司认购的1000万元以及内部员工认购的10万元在内)。从基金业绩回报来看,经过长达近三年时间的运作,基金单位净值仍停留在面值以下。截至今年三季度末,基金份额净值仅0.9089元。期末基金份额总额为2697.71万份,对应资产净值约2451.82万元。

新经济e线注意到,公募FOF在2021年创下年度阶段新高之后,最近来两年规模已持续缩水。截至今年三季度末,FOF数量从去年年末的379只增加到471只,但合计规模却从1927亿元下降至1677.87亿元,环比缩水249.13亿元,缩水率超过一成。早在2021年的高峰期,全年240只FOF产品累计资产净值曾突破2000亿元,高达2222.41亿元。

FOF爆发生存危机

新经济e线调查发现,一个残酷的现实在于,今年来在各家基金管理人在加大布局产品的同时,存续FOF的生存危机却已爆发。究其原因,三年前为了保成立,部分公募FOF产品采取了发起式基金的方式设立。尽管成立门槛较低,但三年之后却面临存续规模能否达到2亿元的生存门槛。一旦不能满足这一条件,到头来还是难以避免清盘的命运。

Wind统计表明,截至2023年11月7日,年内宣告清盘的FOF产品合计就有10只,其中多达7只为发起式FOF产品。

来源:基金公告

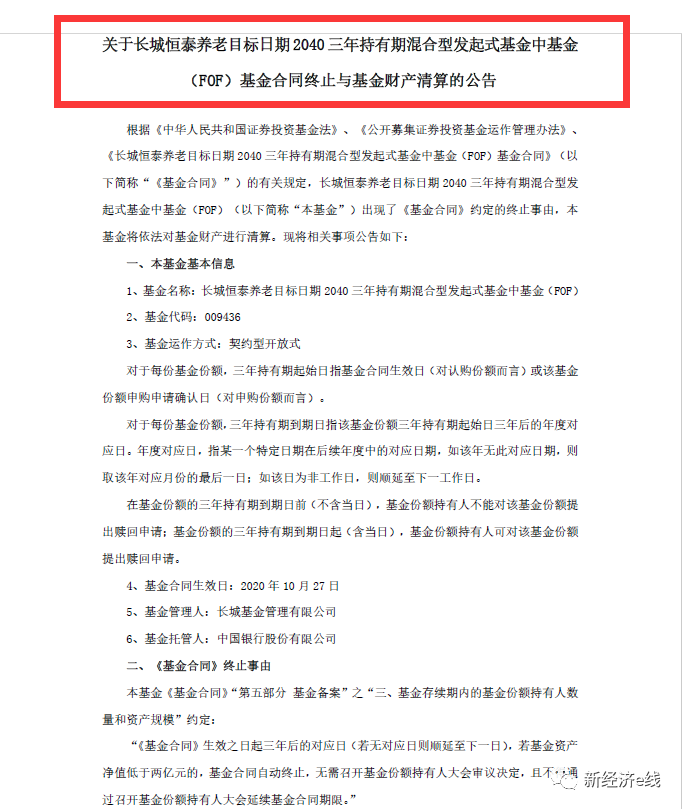

10月28日,长城基金旗下长城恒泰养老目标日期2040三年持有期混合型发起式基金中基金(FOF)发布基金合同终止与基金财产清算的公告称,基金《基金合同》生效日为2020年10月27日,《基金合同》生效之日起三年后的对应日为2023年10月27日。截至2023年10月27日日终,基金的基金资产净值低于两亿元,已触发《基金合同》中约定的基金合同终止事由,基金将根据《基金合同》的约定进行基金财产清算并终止《基金合同》,无需召开基金份额持有人大会。基金最后一个运作日为2023年10月27日,自2023年10月28日起,基金进入清算期。

据悉,长城恒泰养老2040最初募集规模约2495.71万元,募集有效认购总户数218户。10月25日,该基金发布的2023年三季度报显示,报告期末基金份额总额约2752.11万份,基金资产净值为2734.99万元。同样,经过近三年时间过后,基金净值仍在面值以下,期末基金份额净值0.9938元。

报告期末按公允价值占基金资产净值比例大小排序的前十名基金投资明细情况表明,长城恒泰养老2040前十大重仓基金以ETF产品为主,多达九席。其中,海富通中证短融ETF、国泰纳斯达克100(QDII-ETF)、易中证海外中国互联网50(QDII-ETF)等前三大重仓基金占基金资产净值的比例均超过一成,分别达15.28%、12.83%、12.40%。该基金持仓比例最低的为广发中债1-3年农发债指数A,也是前十大重仓基金中唯一的一只非ETF产品,占基金资产净值的比例约2.21%。

就在今年10月,博时金福安一年持有混合(FOF)和中加安瑞平衡养老目标三年等2只发起式FOF也相继披露了清算报告。

10月25日,博时金福安一年持有混合(FOF)正式发布了清算报告。基金基金合同生效日为2020年9月7日,基金合同生效之日起三年后的对应日为2023年9月7日。经确认,截至2023年9月7日,基金资产净值低于两亿元,已触发基金合同中约定的基金终止条款。基金自2023年9月8日起,进入清算程序。

最初,博时金福安一年持有混合(FOF)募集份额为22181.97万份,截至最后运作日基金份额总额约6911.92万份。其中,A类基金份额净值0.9732元,基金份额6901.53万份;C类基金份额净值0.9615元,基金份额10.38万份。

另据中加安瑞平衡养老目标三年于10月18日披露的清算报告称,基金合同于2020年8月27日生效,募集规模为1001.1万份,基金最后运作日为2023年8月27日。截至最后运作日基金份额总额1020.77万份,基金份额净值仅为人民币0.9422元。

截至11月7日,在今年来宣告清盘的10只FOF中,除了以上3只外,大成兴享养老三年持有、嘉合永泰优选三个月、摩根锦程积极成长养老目标五年、泰达养老2040三年等4只产品均为发起式FOF,仅鹏华聚合多资产、长信稳利资产配置一年、中融量化精选等3只产品为普通FOF产品。

首发规模大幅下降

此外,新经济e线注意到,尽管今年来FOF发行数量仍处于相对高位,但首发规模却出现大幅下降。Wind统计表明,按成立日期统计,截至11月7日,年内新成立FOF数量达101只,合计募集规模大幅下降至221.59亿份,较去年同期的395.09亿份,同比降幅超过四成,达43.91%。而平均发行份额更是仅录得2.19亿份,这一数字已创下2017年以来的新低。

自2017年以来,按年度发行规模从高到低进行统计,2021年为年度最高,全年新成立FOF募集规模曾突破千亿份,高达1194.86亿份。按全年新成立FOF数量94只计算,平均发行份额高达12.71亿份,仅次于2017年27.73亿份的平均发行份额。2022年居次,全年募集规模合计为426.96亿份,年内新成立产品139只,为迄今首发产品数量最多的一年,但平均发行份额却大幅下降至3.07亿份,为年度第二低的年份。

截至今年前10月,按月度发行规模进行排序,仅5月的首发规模超过50亿份,为年内募集份额最多的一个月。当月,新成立FOF平均发行份额约3.18亿元。今年2月,当月FOF募集规模也接近50亿份,为48.92亿份,该月平均发行份额达4.89亿份,为年度最高。今年3月和8月募集规模均超过20亿份,分别为20.59亿份和23.79亿份。最低的当属今年1月,当月FOF募集规模仅有3.86亿份,平均发行份额低至0.48亿份。其余月份中,每月募集份额也都在20亿份以下。

具体到单只产品的话,在年内新成立的101只FOF中,募集规模超过10亿份仅有4只(份额合并计算),分别为南方浩稳优选9个月持有、鹏华易诚积极3个月持有、兴证全球优选积极三个月持有、南方浩祥3个月持有,各募集了25.27亿份、12.90亿份、10.76亿份、10.10亿份。

而募集份额在5亿份以上至10亿份以下的也仅有4只,分别是易方达稳健腾享六个月持有、华夏聚锐优选三个月持有、易方达优选星汇六个月持有、东方红欣和积极3个月持有,其募集规模分别达9.08亿份、7.89亿份、7.48亿份、6.98亿份。

与此同时,今年来多达50只FOF募集规模均不到一亿份,占比约一半。其中,共计有27只FOF募集规模更是低于2000万份,占比近三成。如募集规模最低的英大延福养老2055三年持有、英大延福养老目标2050三年持有、英大延福养老2060三年持有、英大延福养老2035三年持有等4只产品分别仅有约1000万份。

同样,其申购赎回情况也表明,今年来FOF整体面临净赎回的态势。即使净申购规模靠前的FOF,产品的净申购额普遍在3亿元以下。如今年三季度,单只基金净申购金额最高值估算为5.98亿元,为金鹰稳进配置六个月持有;其他基金净申购额普遍在三亿元以下;同时,部分基金的净申购额源于Y份额的申购,如华夏养老2040三年、兴全安泰积极养老目标五年等。

不仅如此,大多数FOF头部管理人的规模都有缩水。截至今年三季度末,FOF合计规模排名前15家管理人中,交银施罗德基金、兴证全球基金等管理人规模下降最为显著,第三季单季规模分别缩水25.2亿元和18.77亿元。值得关注的是,规模的缩水并不完全与管理人的业绩表现相关,有基金管理人旗下固收+、平衡型FOF整体维持正收益,但今年三季度规模仍出现下降。

截至今年三季度末,按全部管理规模从大到小排序,前十大FOF管理人分别为兴证全球基金、交银施罗德基金、易方达基金、南方基金、汇添富基金、广发基金、华夏基金、中欧基金、民生加银基金、浦银安盛基金。其中,前四家管理规模均超过百亿元,合计达617.2亿元,占比接近四成。

*微信号:netfin888

评论