文|第一财经商业数据中心 天南星

在出海浪潮中,电商平台往往起到重要的风向标作用。2023年以来,中国跨境电商“四小龙”Temu、SHEIN、TikTok Shop、速卖通在美国地区动作频频,其中TikTok Shop首度在“黑五”这一重要的促销节点宣布入局美国电商市场,也让这一区域再度成为出海话题中的热土。

所谓“黑五”,指的是每年十一月的最后一个星期五,是美国长达一个多月假日购物季的开始,也是中国电商平台进入美国的重要突破口。去年9月,拼多多旗下电商平台Temu在黑五期间推出首单7折、秒杀活动、90天内免运费退货等优惠活动,多次冲上苹果应用商店下载量榜首。今年黑五,美国电商市场热闹非凡,除了亚马逊、沃尔玛等本土平台外,中国跨境电商也悉数卷入,这之中TikTok Shop究竟表现如何?在美国市场,TikTok Shop能为商家提供新的出海沃土吗?

“闯美”成为电商战略重要一环,TikTok首份“黑五”成绩单如何?

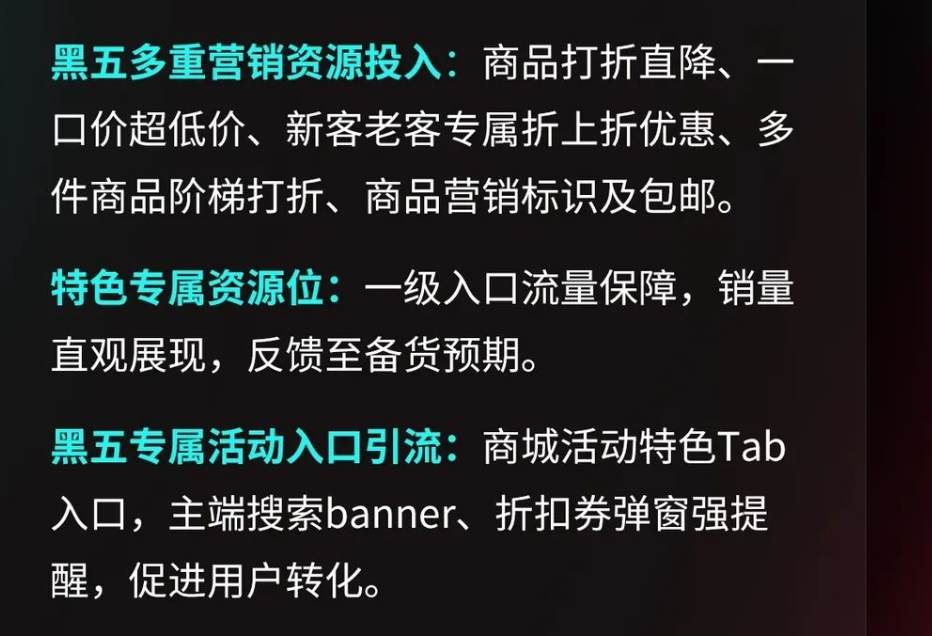

TikTok Shop本次“黑五”活动于10月27日开始,将持续至11月30日。这是TikTok Shop跨境电商年度最大规模的平台活动,首次覆盖美国市场,并汇聚美国、英国、沙特等国资源。据官方透露,本次“黑五”TikTok Shop“内容+货架”两种模式、自运营+全托管商家均可参与。为了打响在美国地区的重要一战,TikTok Shop给出了诸多商品折扣、资源位及流量扶持。

图片来源:TikTok for Business官方微信

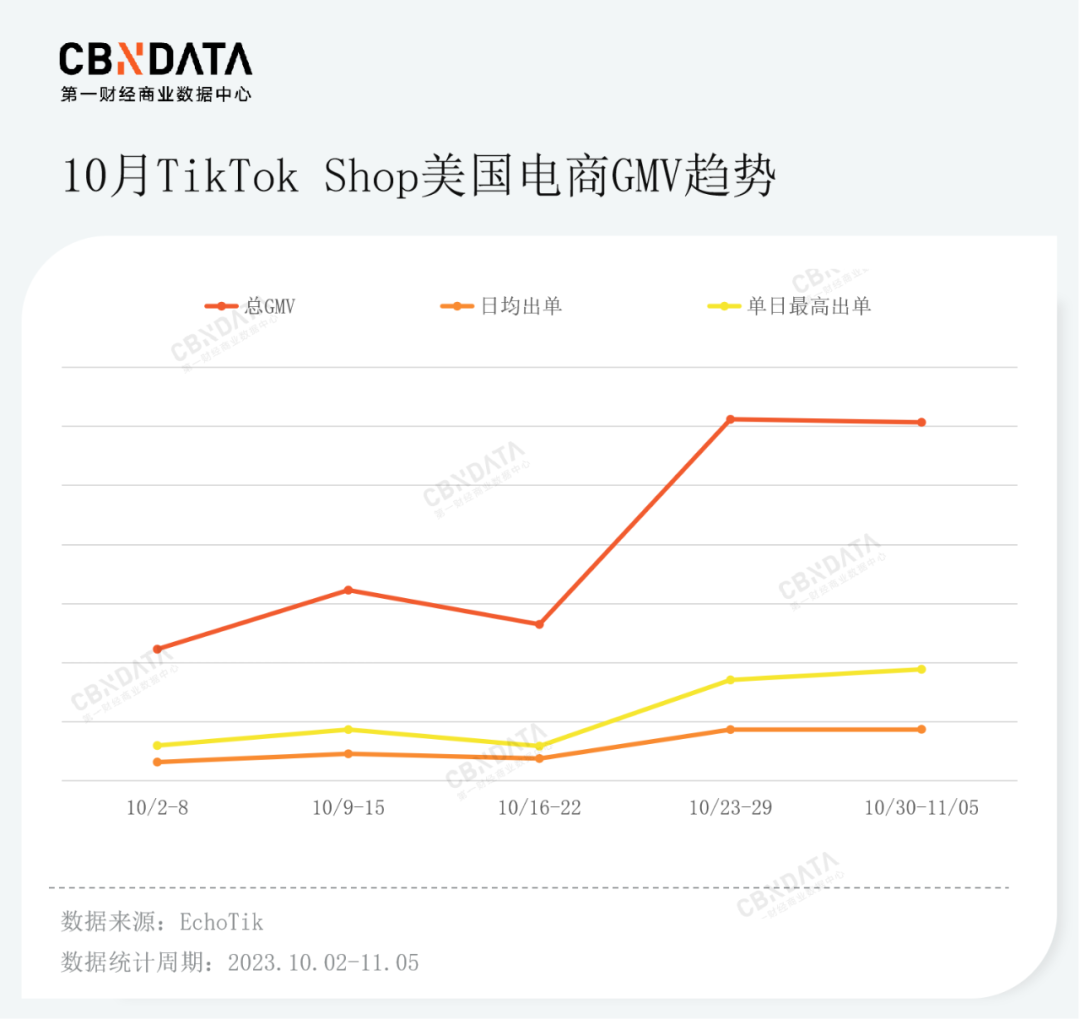

在10月27日至10月29日为期三天的“黑五抢先购”活动中,已有不少小店商家脱颖而出。电商数据服务平台EchoTik数据显示,10月以来,TikTok Shop美国电商GMV呈现一路上涨趋势,在黑五启动当周,总GMV创下其在美国历史新高纪录—6120万美元(约4.5亿人民币),环比增长131%。单日最高出单达1710万美元(约1.2亿人民币),可见大促对TikTok Shop在美国地区的商业化有着不小的促进作用。

根据亿邦动力联合EchoTik发布的黑五抢先购榜单,护理和美容、女士服装、手机和电子产品是黑五抢先购中销售额TOP3的品类。其中,护理和美容品类在3天的活动当中,总共创造了600万-700万美元(约4300万-5000万人民币)的GMV,为第一大品类;女士服装以400万-500万美元(约3000万-3600万人民币)的GMV成为第二大畅销品类;手机和电子产品则排行第三,创下200万-300万美元(约1500万-2200万人民)的GMV。

图片来源:亿邦动力

整体来看,护理与美容与女士服装仍然是TikTok平台的头部品类,表现出色的小店多数为DTC中小品牌或白牌商品的集合店,产品以高性价比为主要卖点。例如《TikTokShop美国第三季度发展趋势报告》显示,第三季度女士服装热销小店TOP10中,多数上榜小店商品均价在30-50美元(约为220-360元人民币)左右;从热销产品的类型来看,以基础款服装和牛仔服装居多,如牛长裤、纯色工字背心、纯色连体上衣等。

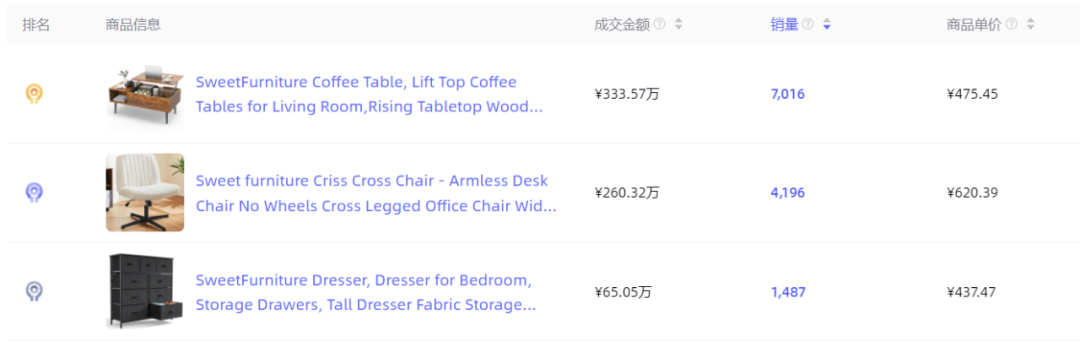

小店打法也多为通过一个或者几个爆品带动总体GMV上涨。例如家具类小店Sweet Furniture的咖啡桌和办公椅两款产品贡献了大部分GMV,主要销售家用摄像头的Wyze以及打造出卷发棒爆款单品的The Beachwaver也均是如此。

图片来源:kalodata数据

某跨境快时尚女装品牌联合创始人William(化名)向CBNData表示,品牌此次在TikTok Shop上表现很出色,“TikTok一直以来流量表现都非常好,此次‘黑五’相当于流量的一次集中兑付,所以从结果来看还是比较不错的。”这一说法也得到了其它中小跨境卖家的认同,TikTok Shop美国跨境卖家小P(化名)告诉CBNData,小店在申请参加平台黑五的活动后,店铺浏览量从以前的几百几千上涨到了3、4万。

对TikTok而言,做好美区电商有着至关重要的战略意义。此前因为合规化、政策等方面的原因,TikTok在广告业务上表现稍显逊色。根据《晚点LatePost》报道,2022年TikTok已经在全球范围内拥有超过 10 亿的活跃用户,大致为谷歌和Facebook母公司Meta活跃用户的三分之一,但在广告收入方面仍有较大差距。

根据谷歌和Meta的2022财年财务业绩,谷歌在2022年的广告收入为2245亿美元,Meta为1136.4亿美元。相比之下,TikTok2021年广告收入为40亿美元,2022年的广告销售目标为120亿美元。在达到目标的前提下,TikTok的广告业务收入仅为Meta的十分之一。此外市场研究公司 Insider Intelligence 估计,2022年谷歌和Meta将合计拿下美国数字广告支出48.4%,TikTok的占比则仅为1.9%。

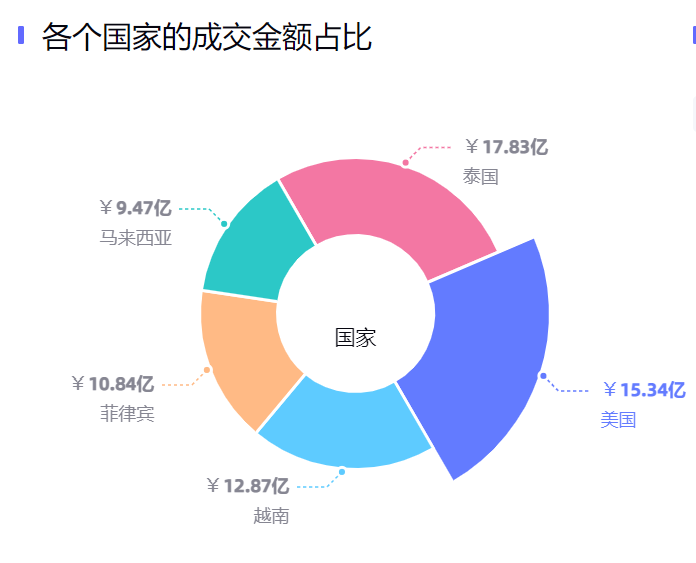

因此,电商成为了TikTok商业化的重要抓手。2021年开始,TikTok Shop迅速覆盖了东南亚六个主要国家,并在印尼市场斩获了不错的成绩。根据电商报报道,2021年TikTok电商的GMV约60亿元,其中有70%以上来自印度尼西亚。今年 10月,掣肘于当地政策,TikTok印尼电商业务关停,在这一情形之下,美国作为消费力强劲的单一市场,成为TikTok电商战略中至关重要的存在。

图片来源:kalodata,数据统计周期:2023.10.15-11.13

根据TikTok数据分析平台kalodata数据,近一个月以来,美国市场成交金额占比仅次于TikTok深耕已久的泰国。虽然同自身相比,TikTok Shop在美国市场的表现进步显著,但William认为,目前只能说是看到了些许曙光,真正在美国电商市场搅动风云的仍属Temu。根据IT之家报道,今年第三季度 Temu 的销售额已经突破 50 亿美元(约 365.5 亿元人民币),尤其是9月,其上线一周年之际,单日GMV 甚至达到 8000 万美元(约 5.85 亿元人民币),其中美国作为Temu 最先进入的市场,销售额占比达到 60%。相比之下,TikTok的电商“闯美”之路仍只能算刚起步。

本土、跨境、全托管三管齐下,高门槛之下的“不确定”生意

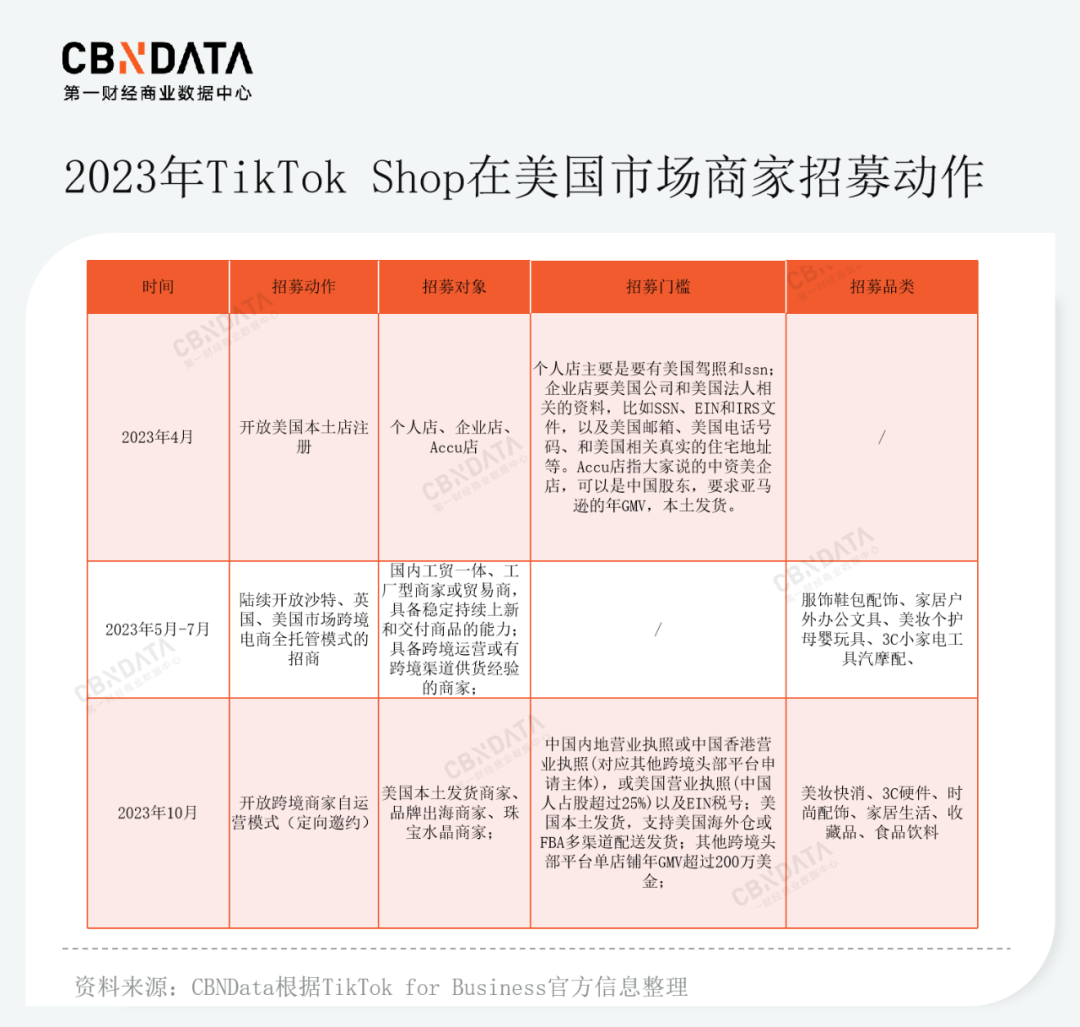

从引导商家运用TikTok进行第三方引流,到正式上线电商服务TikTok Shop形成站内闭环,TikTok Shop在美国几乎是复用了抖音电商的发展路径。目前,TikTok在美国已经基本形成本土店、全托管、跨境店三种模式共生的电商生态。从TikTok的脚步来看,平台试图不断引入更广大的商家群体,而实际上对于国内广大的品牌商家和跨境卖家而言,TikTok 美国站仍然意味着高门槛。

资料来源:TikTok for Business官方微信

一方面,TikTok Shop在对美国本土店的注册方面设置了严格的本地审核。跨境卖家小P告诉CBNData,平台在店铺的审核过程中设有严格的人脸识别的环节,国内卖家几乎没有钻空子的机会。满足入驻要求后,TikTok对本土店运营也执行“高标准严要求”。William透露,本土店起步阶段,平台会希望店铺能够达到出色的销售成绩,例如退货率5%以下,这之后才有可能进行下一阶段的放量。

另一方面,TikTok Shop针对跨境卖家的全托管和自运营模式均设置了较高的准入门槛,前者针对具备稳定供应链的工厂型企业,后者则要求店铺年销售额在200万美金以上,且目前处于定向邀约阶段。不难看出,TikTok Shop美区目前仍以吸纳成熟品牌和有着成熟跨境贸易经验的卖家为主。

TikTok Shop的高门槛直接导致了中国商家目前无法大规模涌入美国市场。根据EchoTik统计,今年10月,TikTok Shop美国小店数量有销售记录的达到3万家(已提交入驻的小店数量则高达25万家),而据Tiktok出海电商 业人士在相关分享会上透露,目前TikTok美区中国商家的数量不到1万。

这之中,还有不少在国内见证过抖音“造富”神话的中小商家,通过灰色手段开设本地店铺,试图挖掘TikTok Shop早期红利,小P便是其中一个。一年前开始,小P开始关注TikTok美国市场,在经过百货品类的试错后,小P将品类定在了美妆,并开设了多个TikTok 小店账号。小P直言自己是吃到红利的一波人,“美国市场利润空间大,基本上没怎么做就开始起量了,现在基本上小店的ROI能做到2.5”。对于中小跨境商家而言,现在仍处于自然流量的红利期,通过一些数据平台跟踪爆品,基本上自然流量就能实现稳定出单,“我2个月前上的一个品,第二天第三天就爆单了,做了3000单之后再换下一个品”。

流量不成问题,但发货却是小P这类跨境卖家的最大心病。为了保障美国本土的消费体验,TikTok Shop要求美国本土商家必须本土备货,即从美国仓库发货。为此,一部分跨境卖家选择了虚拟仓的方式进行发货。所谓虚拟仓又叫虚拟海外仓,指通过技术手段标记当地国家发货,实际从中国发货,但物流轨迹显示当地国家。小P告诉CBNData,这种方式风险很大,最近TikTok官方正在开展大规模的虚拟仓查处行动,一旦被平台检测出来,便会进行降级、封店等处理。

眼看着TikTok Shop在美国站点审核与查处越发严格,小P透露,稳定的店铺正在成为国内跨境卖家的主要门槛。在这波资金回笼后,自己会放弃已有的几十个小店,往正规方向发展。找到稳定的店铺、做自己品牌的生意是接下来他将转型的方向。

在美国复现一个抖音电商,TikTok任重道远

相比中小跨境卖家,已经在海外站稳脚跟的DTC品牌的TikTok Shop之路更为平稳。William告诉CBNData,品牌已经和TikTok达成比较深度的合作,他目前的思路是跟随平台的战略进行积极布局。“平台推红人,我们就做红人,平台做美国电商市场,我们就跟进,做冲在第一批的人”。

目前,TikTok 域内的电商运营主要以商品卡、短视频、直播为主要抓手,根据TikTok相关人士透露,域内头部卖家的生意90%由短视频成交。此外,达人种草仍旧是品牌在TikTok重金投入的板块。William透露,今年TikTok Shop美国闭环的完成对商家最大的影响,便是红人营销的可追踪性大大提升。

此前,品牌主要通过两种路径追踪种草效果——达人带链和达人专属优惠码。William坦言,这两种方式都不够精准,达人和商家之间的合作只能按照CPM(按曝光计费)进行结算,“但这种方式其实没法区分能带货的达人和不能带货的达人,而且平均成本会更高,TikTok闭环形成后,就可以按照CPS(按销售量计费)计算,跟国内的生态更接近。商家能够更精准地选择达人,增强种草的稳定性”。

TikTok 美国电商闭环的形成,为品牌和商家带来了更多机会,但似乎暂未成为国内品牌出海的新变量。CBNData认为,这或许与这一市场的投入规模有关。TikTok美区对于本地货仓的硬性标准对于在该地并未尝试过出海业务的品牌而言,意味着一次全新投入,运营模式上的本地化也并非一朝一夕能够搭建完成。例如,TikTok在分享会上表示,商家在国内搭建直播间会影响流量的分发,而对于国内商家而言,要在美国本地搭建直播间,将会极大增加成本投入。

此外,TikTok本身也还面临着各方面的挑战。要从亚马逊、速卖通、Temu等电商平台手中抢商家,还要与Facebook、Meta等社交平台抢流量,TikTok在美国复现抖音电商“神话”的难度或许比想象中更大。

William也向CBNData坦言,如果能保持过去一个月的增速,TikTok 美区的电商发展希望很大,但这背后也存在一些隐忧。目前平台在价格补贴上的力度较大,例如此次黑五官方的折扣补贴达到了50%,如果回归到日常的价格水平,美国消费者能否接受并买单,这仍然是未经验证的问题。

对于中国品牌和商家而言,TikTok在美国市场的确是一座流量的富矿,但无论是进入的高门槛、相对较重的运营成本,还是市场本身的高竞争性与不确定性,都在阻碍其挖掘平台早期红利。正如国内出海营销科技服务商钛动科技所说,在当下阶段,对于已经通过亚马逊等平台做过跨境生意的商家而言,TikTok Shop会是一个不错的机会,但是对从0-1出海的品牌而言,并不见得是门好生意。

评论