文|聚美丽

疫情期间,营销腰斩、卖楼求生的港系美妆连锁,今年似乎迎来一线生机。前段时间,中国香港特区政府统计处发布零售业情况的相关数据显示,今年9月与去年9月相比,药物及化妆品上升50.6%,另外,结合莎莎国际、屈臣氏等近期的业绩来看,部分港系美妆连锁似乎在熬过疫情难关后,迎来了“春天”。

2023年上半年,屈臣氏集团全球收益为886.19亿港元(约合人民币815.56亿元),同比增长4%;EBITDA为70.56亿港元(约合人民币64.94亿元),同比增长17%。其中,保健及美容产品分部占零售部门2023年上半年收益之87%。

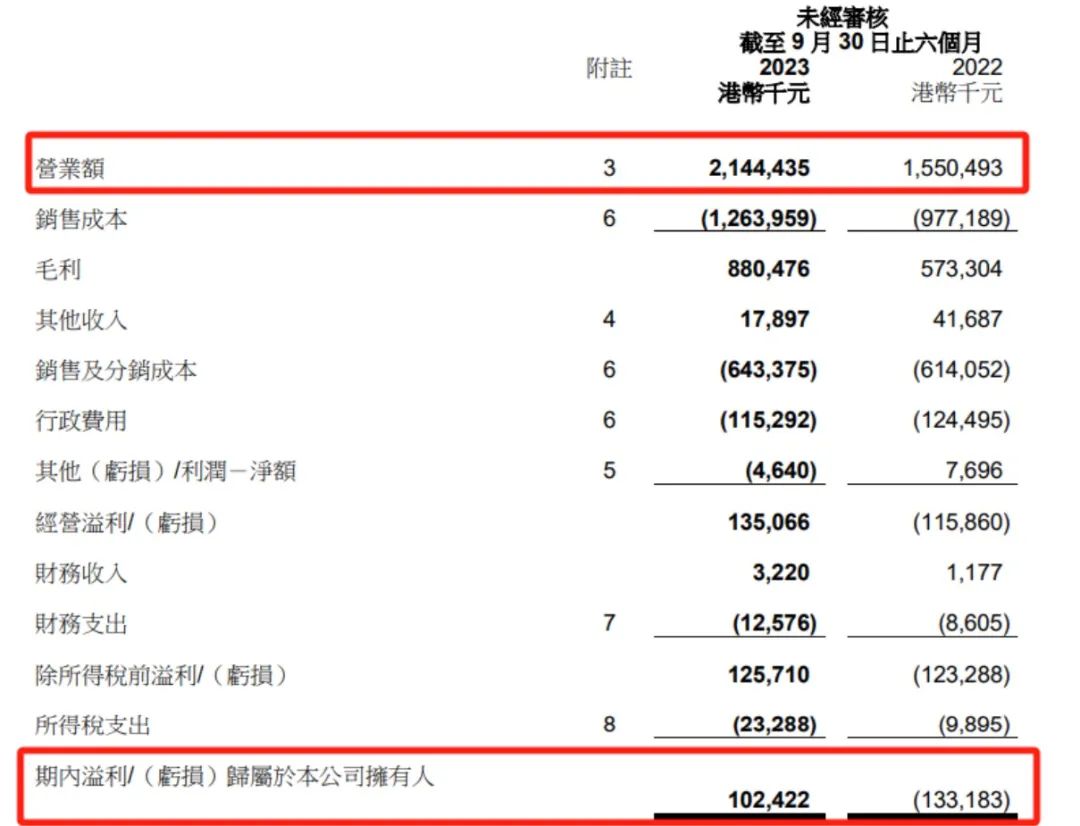

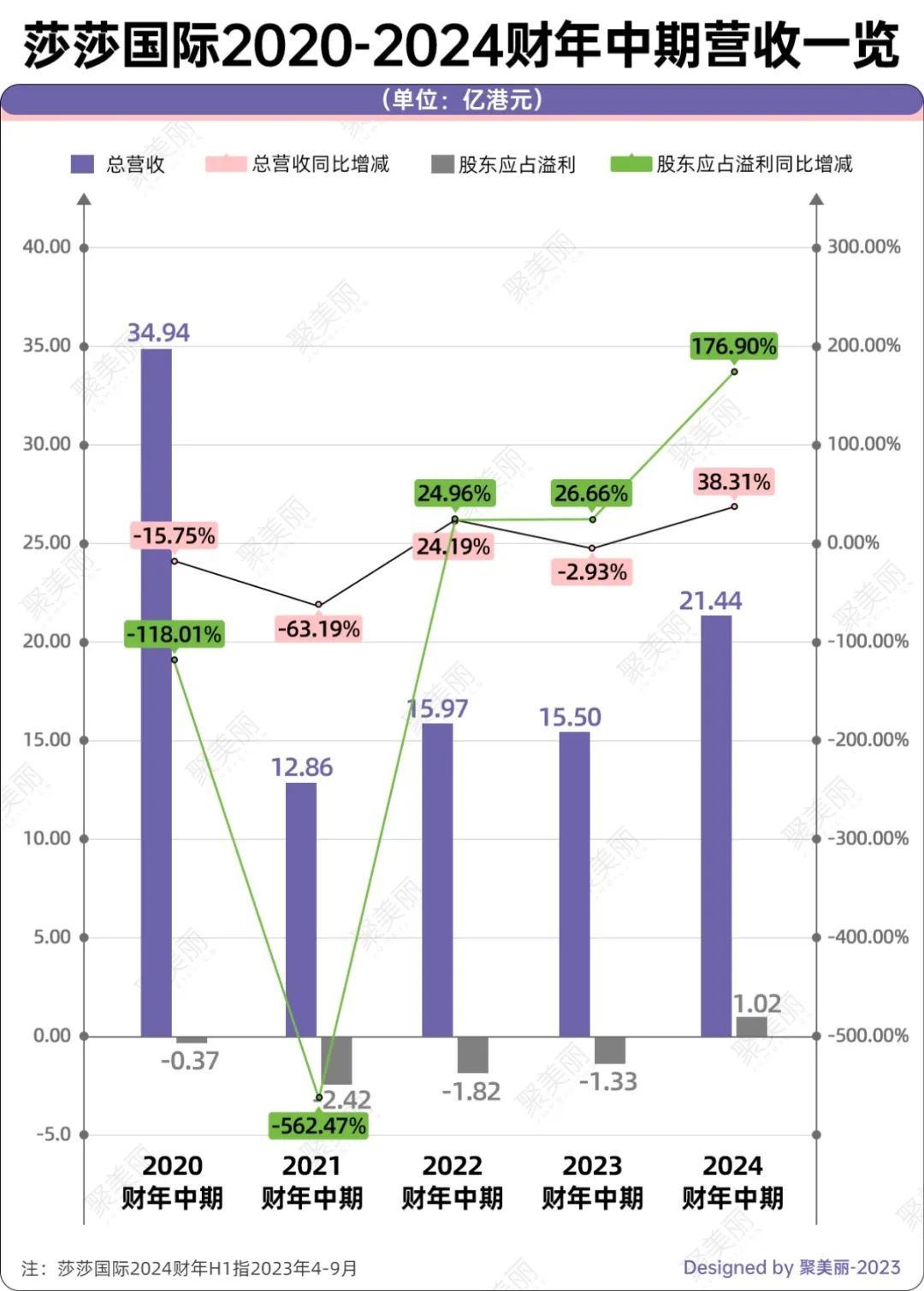

再从日前(11月17日)莎莎国际公布的截至2023年9月30日止六个月中期业绩及2023年10月1日至11月12日的营运最新情况来看,莎莎国际2024财年中期营业额为21.44亿港元(约合人民币19.84亿元),同比增长38.31%;期内股东应占溢利为1.02亿港元(约合人民币0.94亿元),同比增长176.90%。

图源:莎莎国际2024财年中期财报

值得注意的是,这也是莎莎国际近5个财年以来,首次中期业绩实现扭亏为盈的局面。

对此,莎莎国际表示,主要由于恢复通关后,旅客重访主要业务市场港澳特区,抵消了中国内地及东南亚的经济困局带来的影响。

扛过疫情“寒冬”,莎莎国际迎来“春天”

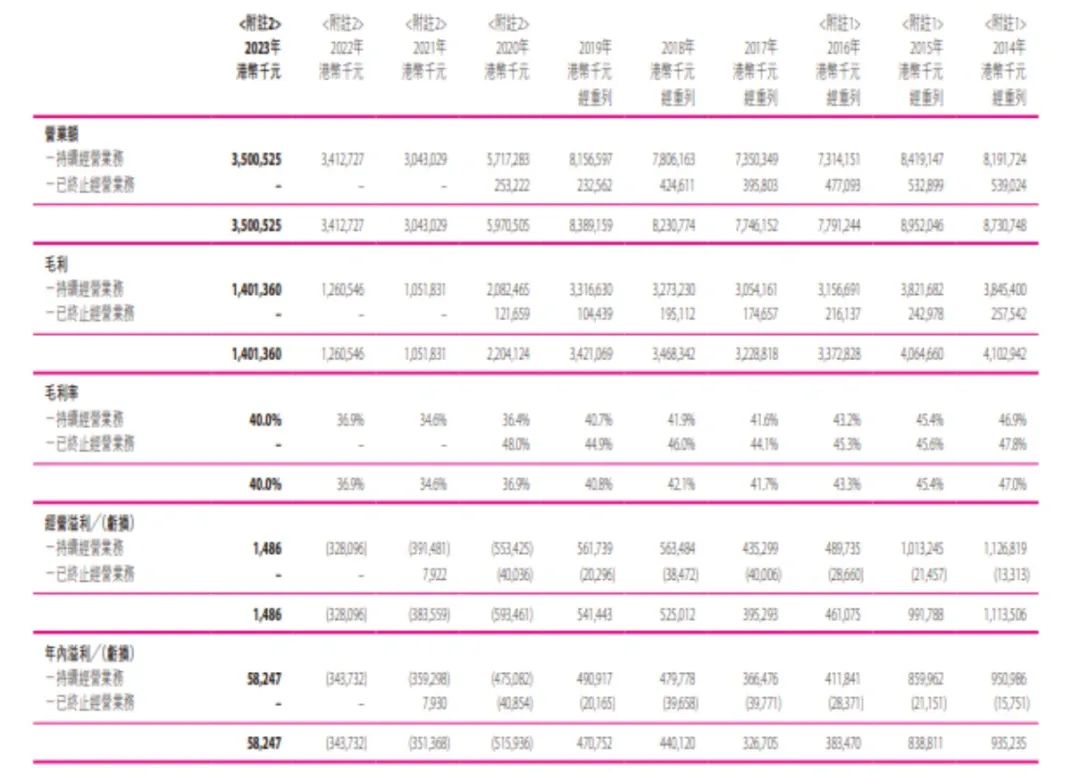

就近年的表现来看,莎莎国际在疫情期间曾经历收入“腰斩”,直至2023财年才走出疫情“阴霾”。

此前,莎莎国际在截至2021年3月31日的财政年度报告中称,在新冠病毒疫情及地缘政治风险的阴霾下,集团运营和财务表现继续受到影响。2021财年营销额下跌46.8%至30.43亿港元(约合人民币28.00亿元),年内录得亏损3.59亿港元(约合人民币3.30亿元),上一年度亦亏损2.05亿港元(约合人民币1.89亿元)。

之后,莎莎国际在2022财年的营收有所回升,亏损收窄。莎莎国际2022财年营业收入为34.13亿港元(约合人民币31.41亿元),较去年同期增长12.15%;年内净亏损为3.44亿港元(约合人民币3.16亿元)。

而2023财年,莎莎国际则实现了“扭亏为盈”,营业收入为35.01亿港元(约合人民币32.22亿元),较去年同期增长2.6%;年内净利润则为5824.7万港元(约合人民币5360.47万元)。

图源:莎莎国际2022/23年报

2024财年中期,莎莎国际营利双升,其中,营收增长38.31%,期内股东应占溢利增长176.90%。

另外,从市场范围来看,莎莎国际营收主要来自港澳特区,2024财年中期营业额为17.20亿港元(约合人民币15.91亿元),同比增长57.9%,占比总营收80.2%。

图源:莎莎国际2024财年中期财报

而中国内地市场的营业额占比较上年同期有所下滑,但莎莎国际在财报中指出,中国内地线上销售贡献明显,占该地区总销售的65.3%,亏损由去年同期63.0百万港元(约合人民币0.58亿元),减少至期内12.0百万港元(约合人民币0.11亿元),中国内地线上市场仍是重点。

此外,财报还显示,2023年10月1日至11月12日的第三季度,莎莎国际总营业额较去年同期上升27.0%。期内,由于澳门特区与中国内地已恢复通关,以及港澳特区于2023年10月遭受极端天气影响,令集团店铺损失数天营业日,导致增长率下降。

莎莎国际港澳地区2024财年第三季度营收为4.05亿港元(约合人民币3.75亿元),同比上升33.3%;中国内地营收为0.80亿港元(约合人民币0.74亿元),同比上升15.8%。

图源:莎莎国际2024财年中期财报

从上可见,莎莎国际已然熬过疫情“寒冬”,实现扭亏为盈局面。但并不是所有港系美妆连锁都如莎莎国际一样迎来了“春天”。

线下回暖,港系美妆连锁在内地却不再“吃香”?

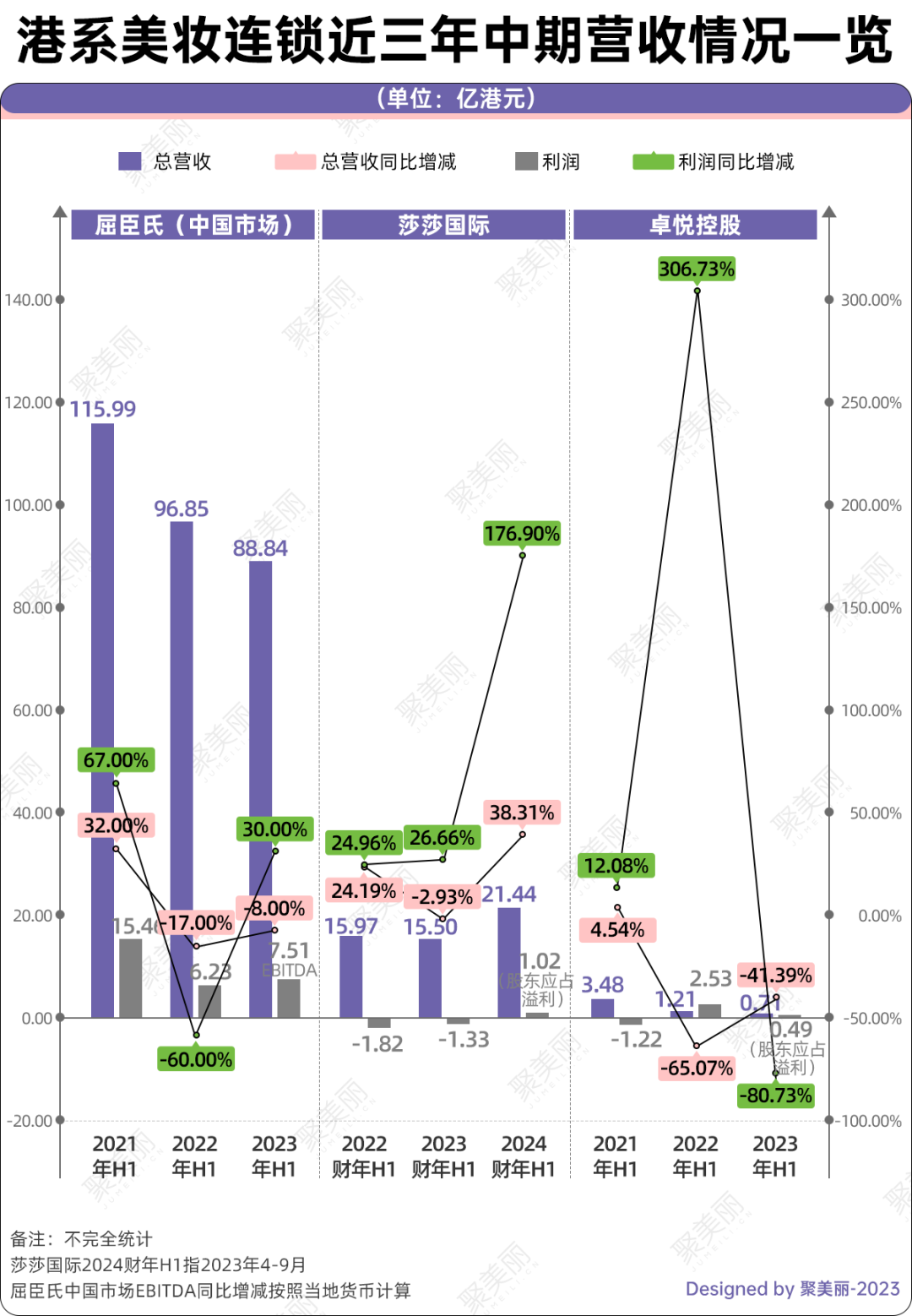

众所周知,莎莎国际、卓悦控股、屈臣氏这三家总部位于香港的美妆连锁,曾经是中国线下连锁中的佼佼者,但如今港系美妆连锁在内地却不再“吃香”,近年来,叠加疫情等因素,港系美妆连锁“三兄弟”中,除了莎莎国际业绩回暖外,其余两家仍陷困局。

从近三年中期的财报数据来看,港系美妆连锁的处境也各有不同。其中,屈臣氏EBITDA虽有上涨,但较2021年中期仅为一半左右;莎莎国际大体呈持续上涨趋势,不过上文提及2024财年中期内地市场呈下滑局面。卓悦控股则下滑严重,经营疲软,即便2022年中期的盈利金额大涨,主要也包括了出售附属公司收益。2022年6月29日,卓悦出售其于一间投资控股公司Apex Centric Investment Limited的全部股权。最终,未经审核的出售收益为3.42亿港元(约合人民币3.16亿元)。

与此同时,另外一家港系美妆连锁万宁在2020年被曝出多地大规模撤店清货,疫情期间,多家港系美妆连锁情况不容乐观。

直至今年,屈臣氏、卓悦控股等港系美妆连锁仍面临困境。其中屈臣氏2023年上半年中国市场营收呈下滑状态,卓悦控股则营利双降。

从今年上半年财报的具体数据来看,今年上半年屈臣氏中国保健品及美容产品在中国市场的收益总额为88.84亿港币(约合人民币82.19亿元),同比下降8%;EBITDA总额为7.51亿港币(约合人民币6.95亿),同比增长21%,按当地货币计算同比增长30%。

而卓悦控股今年上半年的营业额为7120.60万港元(约合人民币6587.55万元),同比下滑41.4%;期内股东应占溢利为4865.8港元(约合人民币4501.55万元),同比下滑80.73%。

面对困境,港系美妆连锁们纷纷走上转型“自救”之路。譬如,2018年起就开始加速数字化转型的屈臣氏,在今年5月,又发布了“O+O体验升级,驱动用户和品牌双轮价值”的年度增长策略。

莎莎国际则加快数字转型、优化人力资源结构,以及采取零基预算管理,以大幅降低收支平衡点及提高营运利润调整了成本结构和管理常规原则;拓展增加收入的潜质,包括优先加强品牌管理、为各产品类别增添活力、强化OMO零售模式及利用其顾客关系管理(CRM)。

而卓悦控股则陷入“卖楼”、“卖股”困境,今年其曾发布公告拟向陈健文发行约12.42亿股认购股份,以偿还7699万港元(约合人民币7122.65万元)的股东贷款(包括未偿还本金及应计利息),现已于11月6日完成。

从目前的动作来看,这几家港系美妆连锁的“自救”主要还是以“数字化”、增开店铺、扩大选品合作等为主。但就当下现状来说,港系美妆连锁在内地线下美妆市场并未占据“优势”地位,同时,面对内地新锐美妆集合店的兴起,以及丝芙兰等国际美妆零售挤压生存空间等的情况下,港系美妆在内地市场的发展会更加艰难。

港系美妆下一站在何方?

虽然如今线下实体在回暖,但随着竞争加剧,线下的增量寻找也不易,此时,曾经如日中天的港系美妆连锁,站在如今业绩回暖的发展节点,下一站将走向何处?依然陷入困境的那些港系美妆连锁又该如何破局?这些问题的答案,或许从精品零售丝芙兰以及莎莎国际的近期动向中能窥得一二。

同样经历疫情期业绩下滑,如今业绩趋向回暖的丝芙兰,在今年前三季度获得不错的成绩。今年前三季度,丝芙兰所在的精品零售部门收入为124.3亿欧元(约合人民币975.00亿元),有机增长26%,成为LVMH集团在今年前三个季度中有机增幅最高的部门。

究其原因,丝芙兰一方面在下沉市场找增量,布局二三线城市。另一方面,丝芙兰开始重视门店打造差异化以在市场上避免同质化竞争。

今年6月,丝芙兰于上海开出其在中国首家“未来概念店”,10月,又于武汉开出中国第二家未来概念店。同时,其持续进行数字化、数智化转型。

在人事变动方面,今年7月,外媒有消息称,丝芙兰正计划对中国业务进行彻底革新,其中包括为中国区寻找新的领导者,并实现销售额逾200亿欧元(约合人民币185.03亿元)的目标。

虽说线下回暖,竞争激烈,每个美妆连锁提振业绩手段不一,但重点方向大体一致。

除了丝芙兰,港系美妆连锁屈臣氏也有自己的应对之策,其中国行政总裁高宏达曾表示2023年将增设300家新店,瞄准一线城市,并继续投资O+O零售模式。

而莎莎国际在2024财年中期财报中表示,将专注于独家代理品牌,并投放资源增加产品种类,且下半年专注发展OMO策略,并整合在线平台及零售店铺网络,例如,于店内提高在线渠道的知名度,以及让顾客在店内选购产品并在线上订购。其将继续透过微信小程序,让美容顾问与内地顾客联系。

如今,内地市场美妆连锁的新一轮竞争已然“打响”,“数智化”、“数字化”、“增开门店”等或是未来新增长点。

消息来源:莎莎国际2024财年中期财报

评论