英伟达借AI热潮收获强劲业绩,AI时代正在起飞

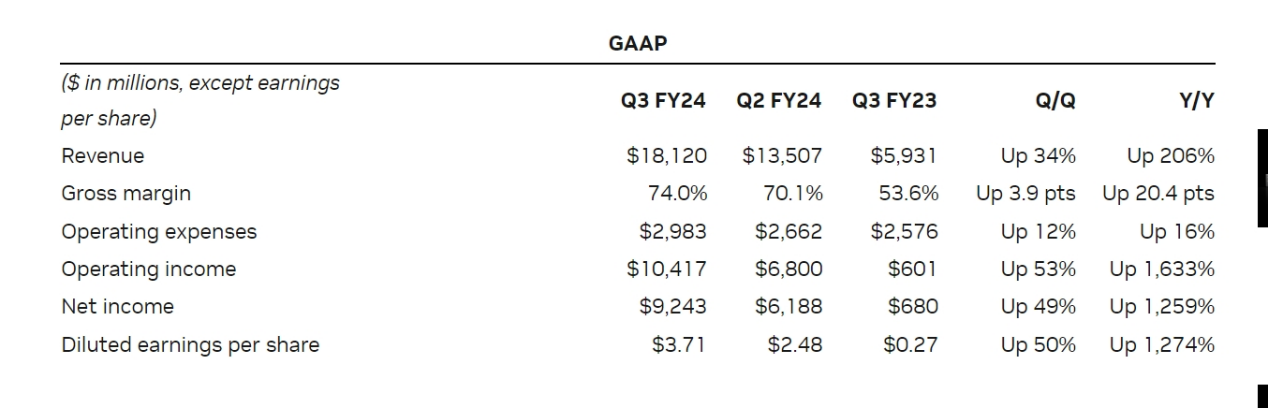

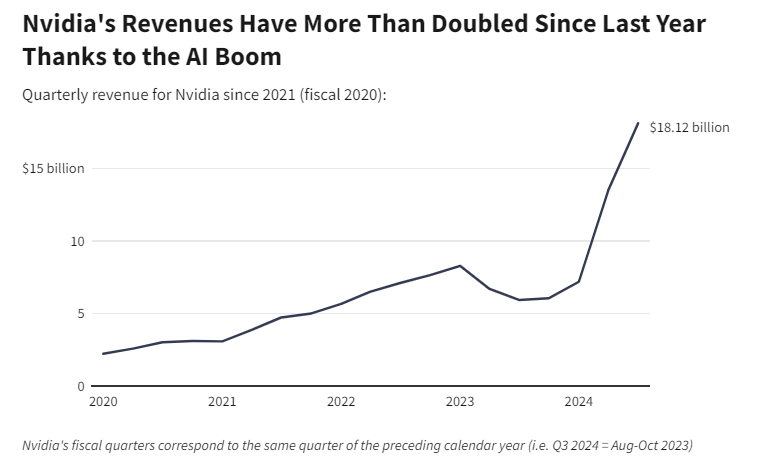

美东时间周二,英伟达公布了第三季度财报,展现出人工智能热潮给公司带来的强劲增长动力。财报显示,在截至10月29日的第三财季:英伟达收入为181.2亿美元,比去年同期增长206%,比上一财季增长34%,创纪录新高。展望后市,英伟达预计第四财季的营收将达到200亿美元。英伟达创始人兼首席执行官黄仁勋表示:“我们的强劲增长反映了广泛的行业平台从通用向加速计算和生成人工智能的转变。

图片来源:英伟达三季报

图片来源:英伟达三季报

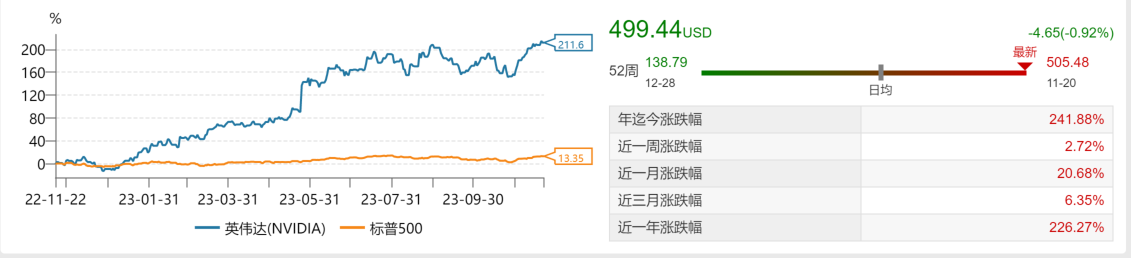

英伟达股价周一收于历史新高,周二回落0.92%至499.44美元,今年以来的涨幅超240%,也就是今年以来英伟达的股价已经上涨了两倍多!使该公司成为华尔街表现最好的股票之一,并将其市值提升至1.2万亿美元以上。

图片来源:Wind

图片来源:Wind

2023年最火投资主题,AI板块后续投资机会如何把握?

人工智能作为2023年最火投资主题,自2022年底,ChatGPT被OpenAI推出后,成为史上最快用户数破亿的消费者应用软件,引发产业界和资本市场对人工智能(AI,ArtificialIntelligence)的新一轮高度关注。

此后全球多家互联网巨头纷纷入场,在AI领域投入重金进行相关产品的智能化升级。以ChatGPT为代表的生成式人工智能(AIGC,AIGeneratedContent)打开市场的想象力,令人惊叹的自传播性,国内市场亦反馈热烈,数据、算力、算法等环节相关概念股均迎来大幅上涨,短短数月完成概念普及和投资者教育。行业上,通信、传媒、计算机成为全年涨幅最高的三大行业,足见本轮技术革命带来的资本市场机会。

英伟达公司经营情况超预期实际上反映了各行业向加速计算以及生成式人工智能(AIGC)靠拢的产业趋势。对于后续AI板块的投资机会,人工智能AIETF(515070)基金经理李俊总认为:从长逻辑看,本轮AI行情显然还没有走完,一是未来确定的数字经济时代,人工智能是非常关键的一环;二来算力、算法、数据的全面进步,人工智能的未来可期;三是人工智能对于其他产业的重塑才刚刚开始,未来空间巨大。这也注定在未来若干年里,人工智能都是需要大家持续关注的一个主题。

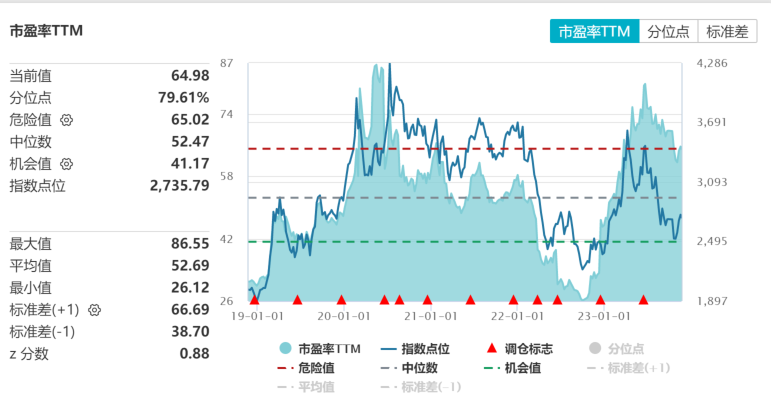

在经过回调后,目前人工指数点位已回落至3月中旬AI行情启动时的点位附近,中证人工智能主题指数当前市盈率为64.98倍,处于近5年的79.061%历史分位数处。根据对走势复盘也可发现,每当板块拥挤度达到高位后,通常股价会迎来向下调整。值得注意的是,目前板块拥挤度已回落至3月中旬AI行情启动时的点位附近,压制板块表现的此项利空因素可能已经消除,或有助于板块后续的反弹。

中证人工智能主题指数市盈率(PE/PB)

图片来源:Wind

从盈利成长性的角度看,wind数据显示,;中证人工智能指数2023年归母净利润增速或将达59.19%,每股收益-稀释增速或近59.68%,行业预计增速可观,受资金青睐。

图片来源:Wind

对于想要把握AI投资机会的投资者,可通过人工智能AIETF(515070)及联接基金(A类008585/C类008586)对AI板块进行一键化配置。人工智能AIETF(515070)紧密跟踪中证人工智能主题指数,该指数选取为人工智能提供基础资源、技术以及应用支持的公司中选取代表性公司作为样本股,成分股覆盖人工智能上下游产业,助力投资者一键布局中国人工智能AI产业。

风险提示:

1.信息提及ETF及其联接基金均为股票基金,主要投资于标的指数成份股及备选成份股,其预期风险和预期收益高于混合基金、债券基金与货币市场基金,本文提及ETF及其联接基金风险等级均为R4,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。2.本ETF基金存在标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险;其联接基金存在联接基金风险、跟踪偏离风险、与目标ETF业绩差异的风险等特有风险,且市场或相关产品历史表现不代表未来。申购:A类基金申购时,一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。3.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特件,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。4.基金管理人不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。5.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。6.中国有关部门对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资干本基金没有风险。7.本产品由华夏基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。8.市场有风险,投资须谨慎。数据仅供参考,不构成个股推荐。

评论