文|聚美丽 Age

随着双11拉下帷幕,“国货品牌崛起”议题再度成为行业焦点,而在这一节点,除却不披露三季报的港股上美股份和巨子生物,各大上市美妆公司的三季报也已全部出炉。

整体来看,相较去年截止今年三季度,国货上市品牌公司排名有些变动——今年前三季度珀莱雅首次超过“老大哥”上海家化,夺下了国货美妆企业营收TOP1的宝座;营收下滑的逸仙电商和今年正式剥离房地产业务的福瑞达排名保持不变;在丸美股份超三成的涨幅中,其也成功超越敷尔佳上升一位,敷尔佳则下滑一席。

此外,具体去看各家财报,不同于双11中“国货美妆全面爆发”的论调,各大公司的财报有晴也有阴。如在珀莱雅以32.47%的增速反超上海家化成为营收TOP1,丸美股份今年前三季度营收和归母净利润分别增长34.34%和44.84%的同时,华熙生物则主动降速求变,营收和归母净利润双下滑,其中归母净利润下滑超两成,今年上市的敷尔佳归母净利润也下滑近两成。

而除却这些数据,本文也深入统计了八家上市品牌公司的三季报数据,并以图表形式拆解了各家上市品牌公司的业绩构成和成本分配,以三年的维度纵向对比了各家的毛利/毛利率、销售/研发费用及占营收比重等关键财务数据,以窥得各家上市品牌公司近年来的发展实况。

三大维度、三年区间,一览八家品牌企业的综合竞争力

如前文所述,在三季报全部披露的同时,上市品牌企业的八强排行也随之落定。但这仅是营收,更多代表的是企业规模的大小,若要真正探究企业的竞争力,更长时间的观察维度和更多数据的对比,是必须的。

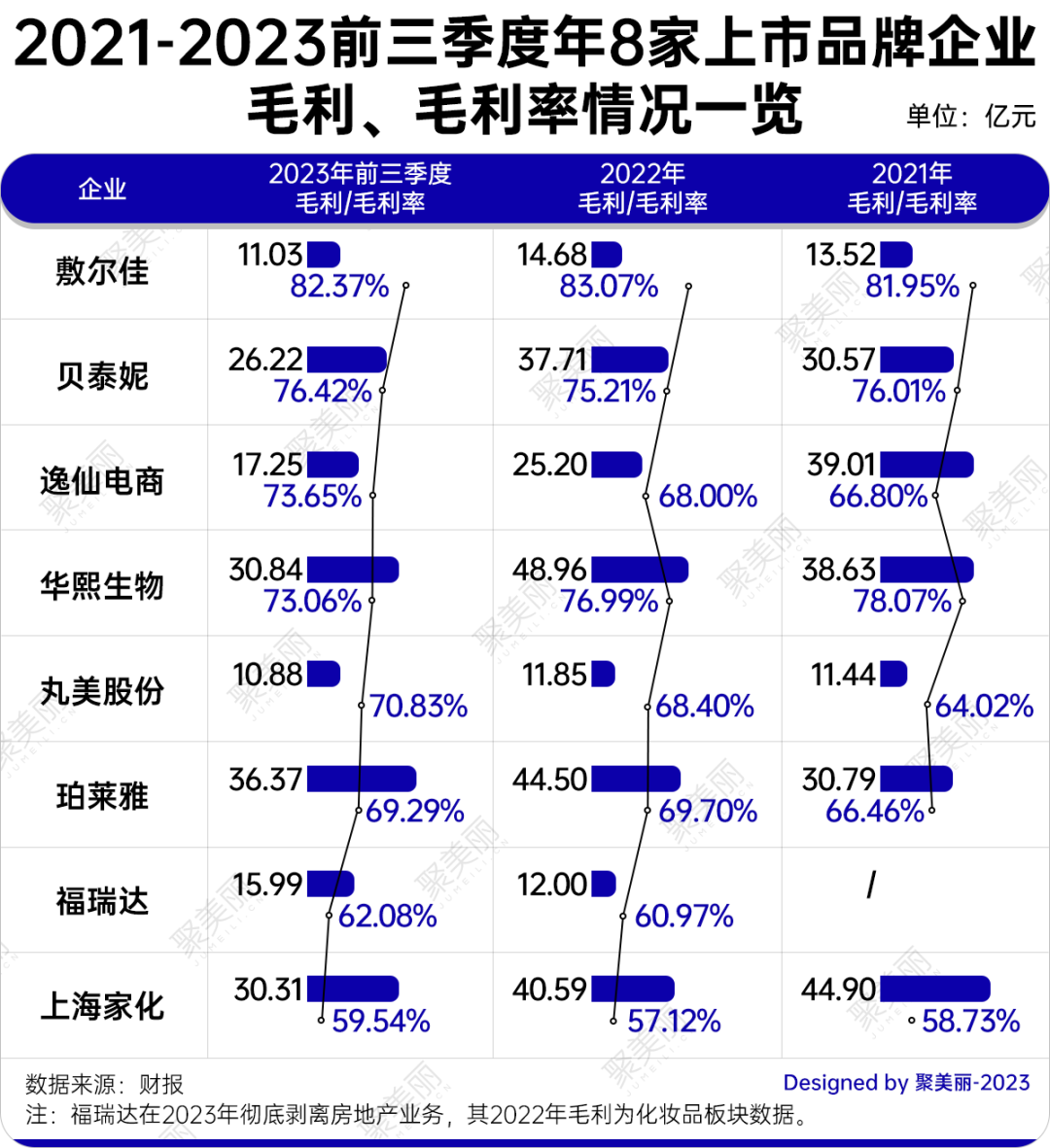

因此,本文就选取了2021年至2023年前三季度的时间维度,统计了毛利、毛利率,销售费用及营收占比,研发费用及营收占比、三年绝对值等关键财务数据,以期能一览这8家上市品牌企业的多维度能力。

1)敷尔佳毛利率位居三年榜首,逸仙电商毛利率“大迈步”

就今年前三季度的毛利情况对比来看,今年毛利可分为两个阵营,第一梯队是二十亿元以上,从高到低依次为珀莱雅、华熙生物、上海家化、贝泰妮,毛利分别为36.37亿元、30.84亿元、30.31亿元、26.22亿元;第二梯队为二十亿元以下,从高到低依次为逸仙电商、福瑞达、敷尔佳、丸美股份,毛利分别为17.25亿元、15.99亿元、11.03亿元、10.88亿元。

但就今年前三季度的毛利率来看,位于二十亿元以下毛利阵营的敷尔佳反而是今年前三季度八家上市品牌企业中的毛利率TOP1,虽然毛利仅为珀莱雅、上海家化等企业的三分之一,但毛利率达到了82.37%,远高于两者的69.29%和59.54%。

并且从2021年-2023年前三季度的维度来看,敷尔佳依然是八家上市品牌企业中的毛利率TOP1,其在三年间的毛利率都维持在80%+的高位,目前过去三年间八家上市品牌企业中仅有敷尔佳的毛利率达到了80%+。

其余企业中,贝泰妮和华熙生物的毛利率也相对处于高位,且近三年较为稳定,都保持在75%上下,在八家上市品牌企业中位居二三位区间,不过其中值得注意的,华熙生物在近三年的毛利率呈现了下滑趋势,2021年至今年前三季度毛利率从78.07%持续下滑到了73.06%。与华熙生物相反,丸美股份在2021年和2022年的毛利率都是近70%,今年前三季度则冲到了70.83%。

值得注意的是,今年逸仙电商前三季度的毛利率实现了较大提升,冲到了70%以上,一举超过了华熙生物成为八家上市品牌公司中的TOP3,为73.65%。

其他上市品牌企业则较为稳定,或同比去年稍涨,或近三年数值上下徘徊。如珀莱雅与去年类似,今年前三季度的毛利率保持在69.29%,福瑞达毛利率同比上涨2.89%为62.08%,上海家化近三年的毛利率在57%-59%中浮动,今年前三季度为59.54%。

2)销售费用占比稳步提升,丸美股份飙升10.29%

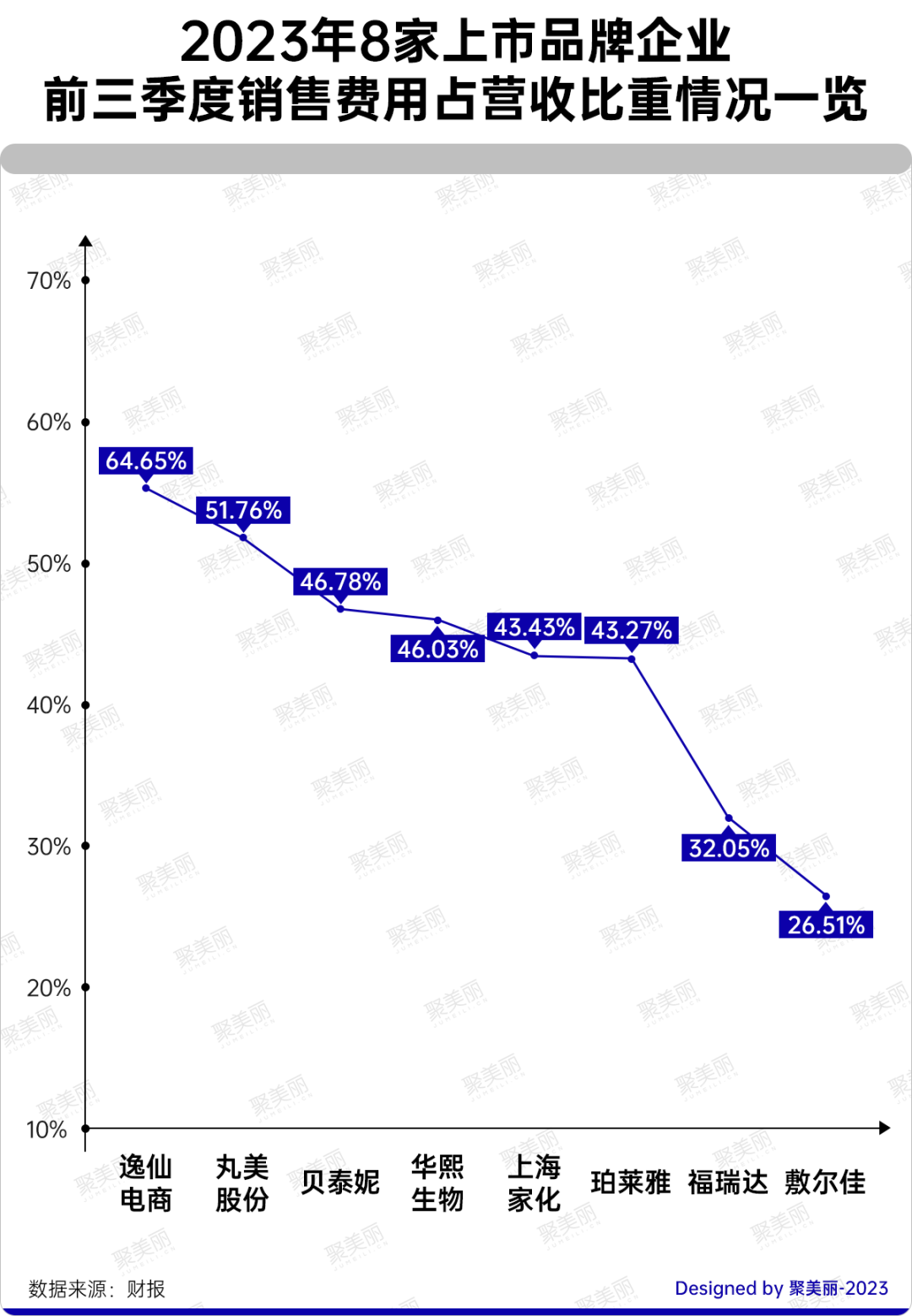

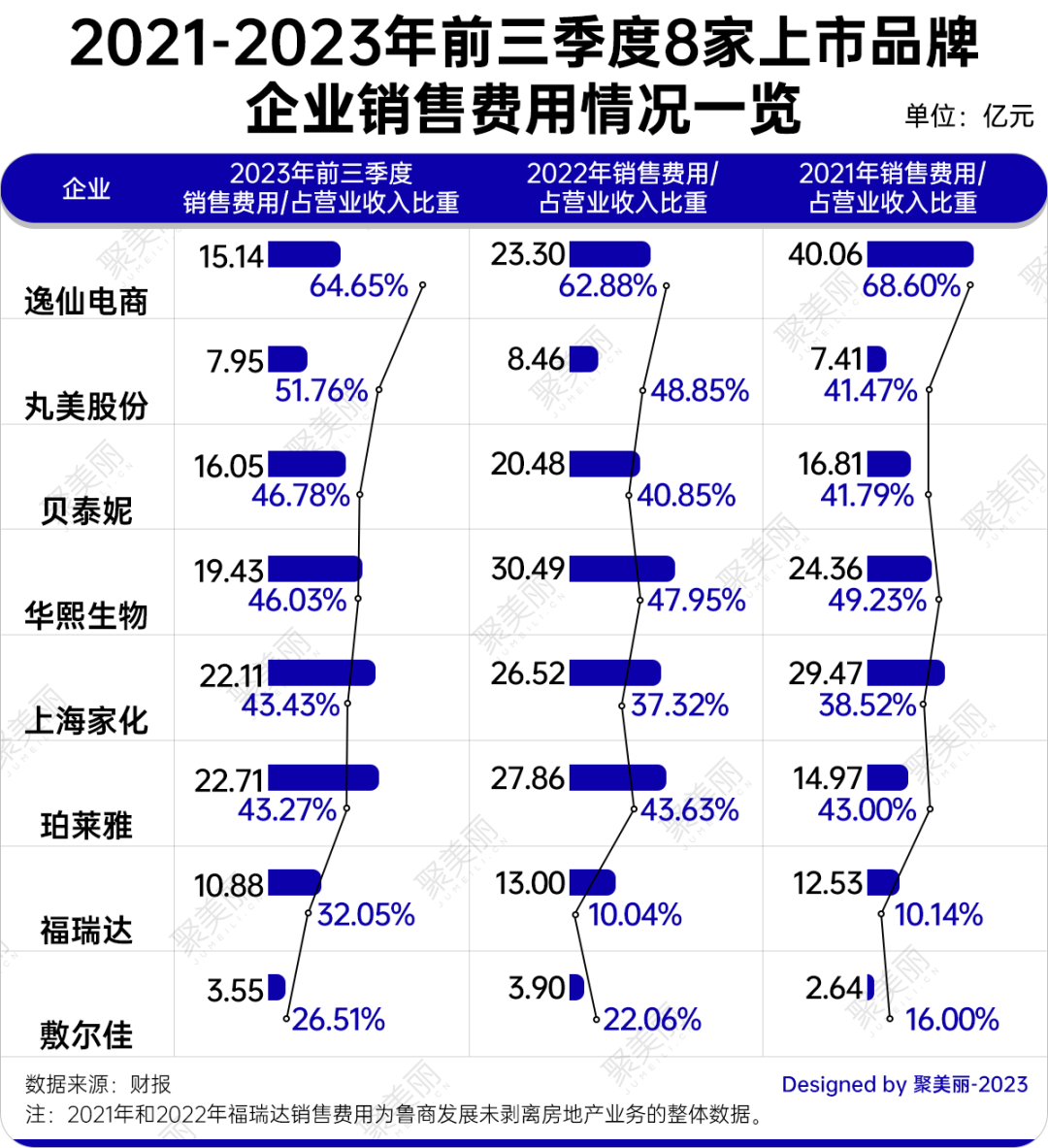

就今年前三季度来看,八家上市品牌企业的销售费用占营收比重从高到底顺序分别为:逸仙电商、丸美股份、贝泰妮、华熙生物、上海家化、珀莱雅、福瑞达、敷尔佳。

整体来看,目前八家上市企业的销售费用占营收比重,大部分企业(除逸仙电商、福瑞达和敷尔佳外)都较为接近,均保持在43%-52%之间。

另外,逸仙电商一向保持高位,今年占比也是达到了64.65%,福瑞达和敷尔佳则远低于平均水平,今年前三季度的销售费用占营收比重分别为32.05%和26.51%,相比其他企业低了20%-30%。

并且,福瑞达和敷尔佳的销售费用占营收比重的低位,并非是今年的特殊现象,2021年-今年前三季度年两家企业的销售费用占营收比重都远低于其他上市品牌企业。前者由于2021年和2022年并未剥离房地产业务,销售费用占营收比重低至10%左右,后者在2021年和2022年的销售费用占比分别仅为16%和22.06%。

不过,2021年至今年前三季度,销售费用占营收比重的增速也较为明显,其中敷尔佳每年的销售费用占营收比重正在以中个位数增速提升。

而敷尔佳销售费用占营收比重的上升也只是八家上市品牌企业的缩影。2021年至今年前三季度,丸美股份、贝泰妮、上海家化、敷尔佳的销售费用占营收比重都在稳步提升,其中以丸美股份增幅最大,增幅达到10.29%,逸仙电商则是在高位徘徊,2021年至今年前三季度的销售费用占营收比重分别为68.6%、62.88%、64.65%。

华熙生物是其中的“异类”。2021年至今年前三季度,华熙生物的销售费用占营收比重逐步下滑,分别为49.23%、47.95%、46.03%;而对于这种变化,华熙生物也在财报中指出,“是公司通过精细化管理,提升了运营效率。”这点也在行业分析师口中得到印证。

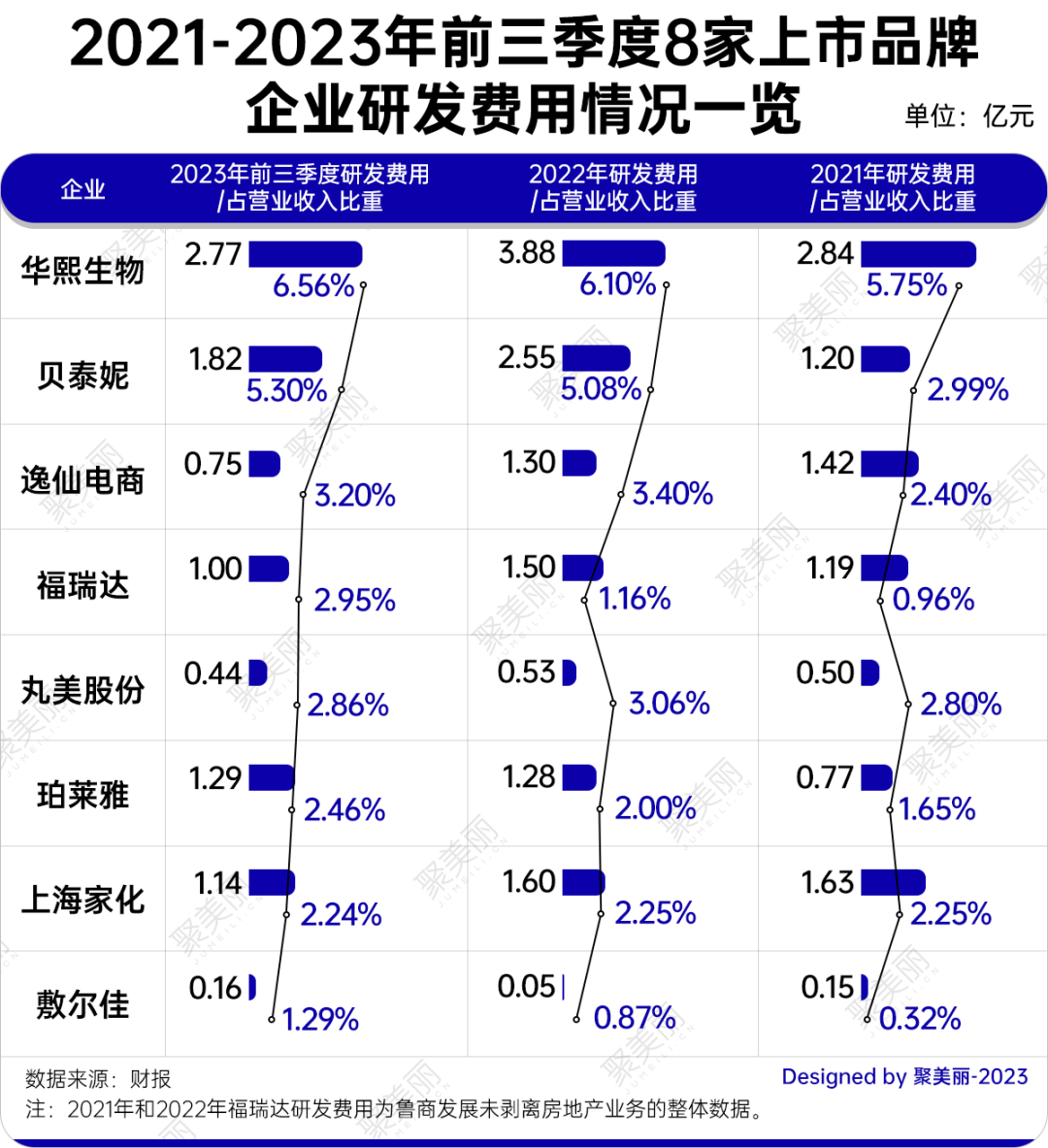

3)华熙生物冲击10亿研发投入,敷尔佳停留在千万级别

在化妆品行业进入以科学研究为增长支点的时代后,美妆品牌企业对研发的加码已经成为常态。这在这八家上市品牌企业的研发费用中也极为明显。

就2021年至2023年前三季度来看,六家上市品牌企业的研发费用占营收比重,都在保持着增长趋势。其中,值得关注的是,贝泰妮的增幅最大,三年间提升了2.31%,垫底的敷尔佳则是在今年终于突破了1%的占比比重,前三季度占比为1.29%。其余则是上海家化有0.01%的下滑,逸仙电商有0.2%的下滑。

而从研发费用占营收比重的数值来看,华熙生物和贝泰妮是远超过其他企业的。2021年至2023年前三季度华熙生物的研发费用占营收比重稳步提升,分别为5.75%、6.1%和6.56%,贝泰妮则是在2022年出现了一个大跨越,从2.99%提升至5.08%,今年前三季度为5.3%。

与此同时,从研发费用来看,在今年前三季度的研发费用TOP3为华熙生物、贝泰妮和珀莱雅,分别为2.77亿元、1.82亿元和1.29亿元,垫底的则是丸美股份和敷尔佳。并且值得注意的是,就三季报情况来看,今年丸美股份的研发费用恐还是难达到1亿元,敷尔佳则还是保持在千万级投入。

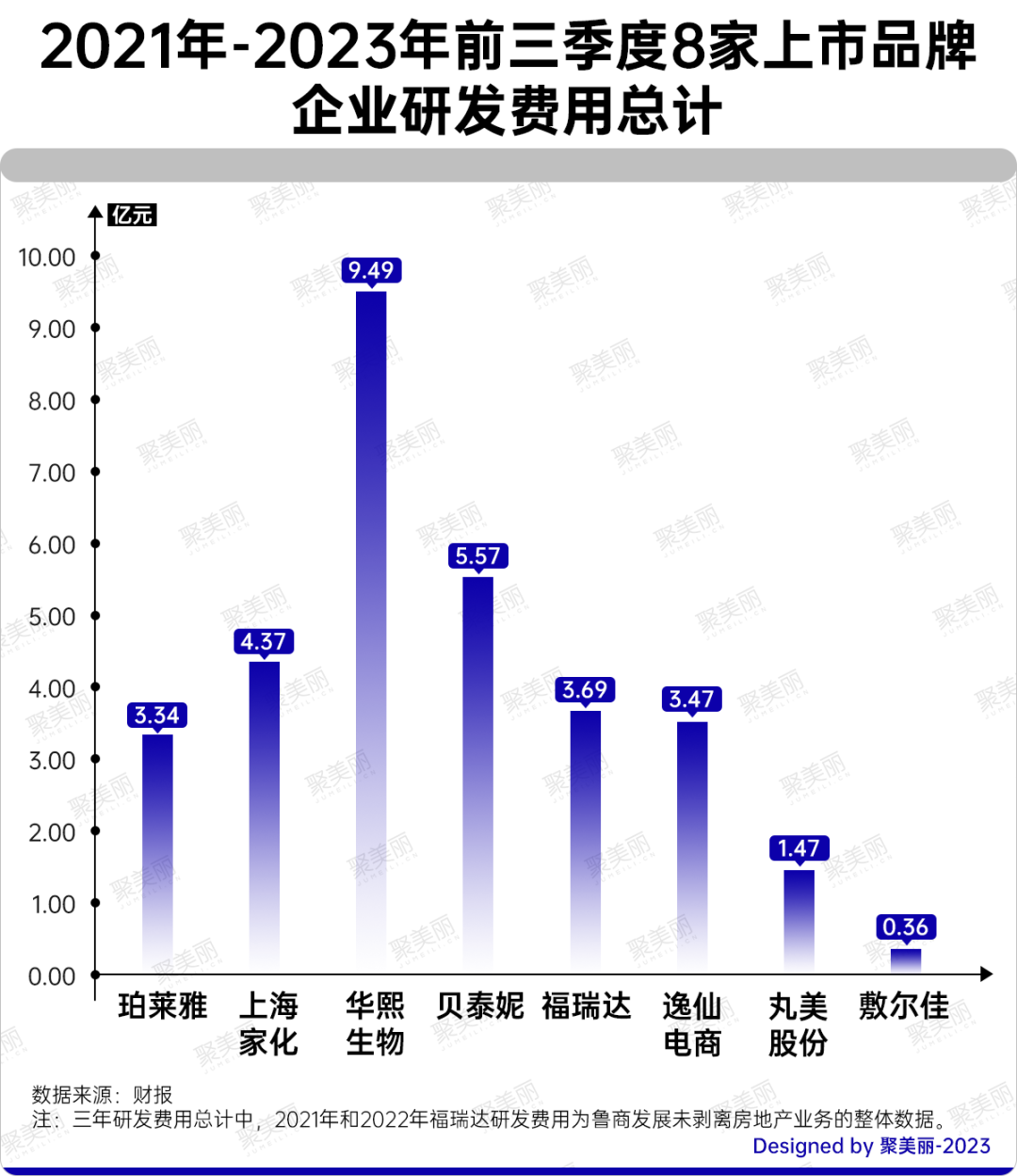

放眼长远,从2021年至今年前三季度的维度来看,8家上市品牌企业的研发费用投入总计差距也已比较明显。华熙生物一马当先,将以9.49亿元在今年冲击10亿元,第二名的贝泰妮与华熙生物还有一定距离,研发费用为5.57亿元,第三名上海家化冲击5亿元,截止今年前三季度为4.37亿元。

此外,逸仙电商、福瑞达和珀莱雅的研发费用较为接近,分别为3.69亿元、3.47亿元和3.34亿元,如上述所言,丸美股份和敷尔佳与其他企业仍处在一定差距,前者为1.47亿元,后者仅为0.36亿元。

图解上市品牌企业三季报,八家企业现状如何?

在八家上市品牌企业的对比之外,聚美丽也聚焦企业今年的发展现状,按照营收排行顺序,筛选出关键财务数据,如毛利的拆分、营收的各部门构成、营业费用的构成等,拆解了企业在今年前三季度的运营现状。

1)珀莱雅

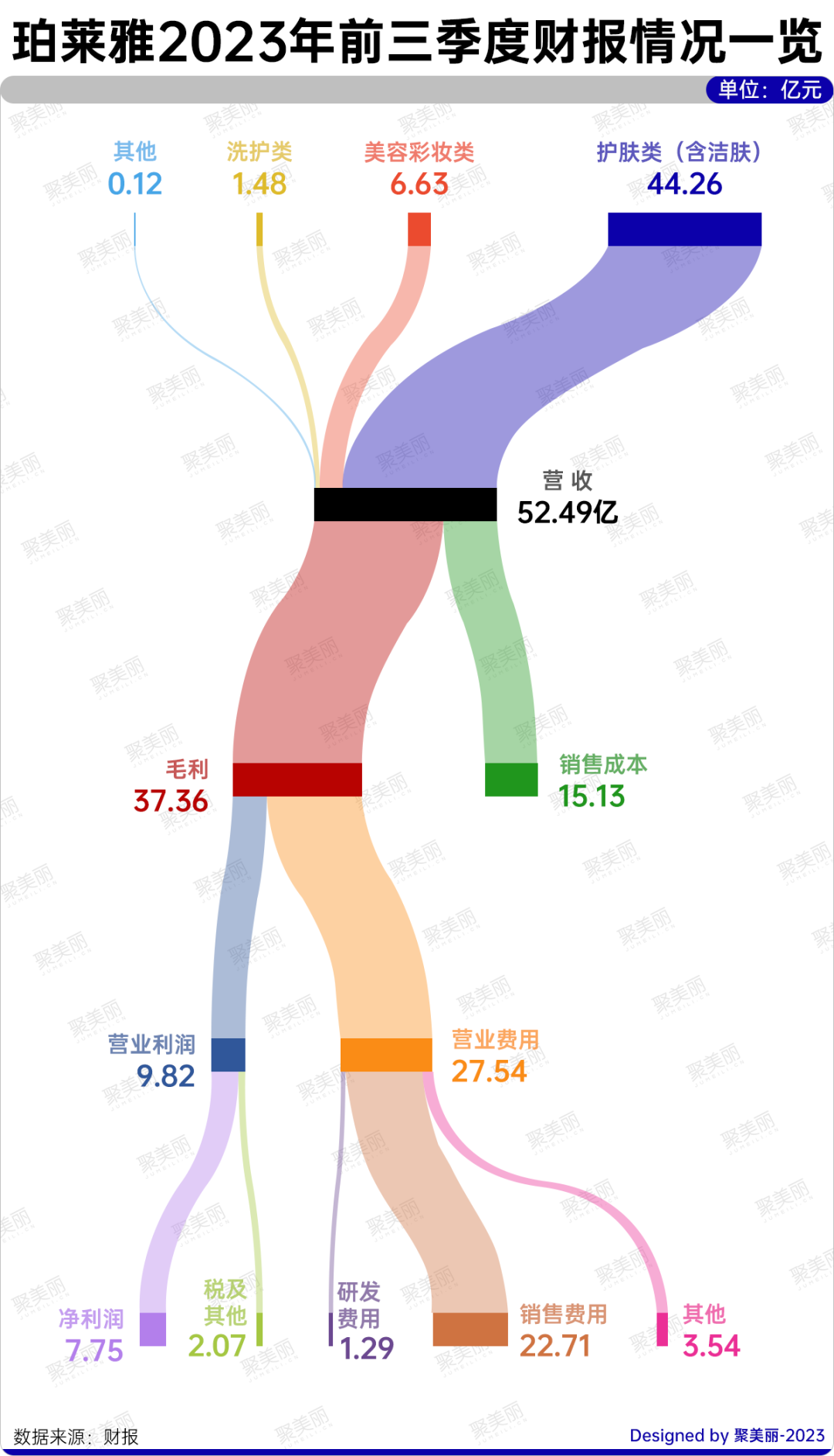

作为夺下国货美妆企业营收TOP1宝座的企业,今年前三季度珀莱雅的营收达到了52.49亿元,同比增长32.47%。同时,归母净利润也大幅提升,增长 50.60%至7.46亿元。

就其营收结构来看,目前珀莱雅的营收主要由护肤类(含洁肤)、美容彩妆类、洗护类及其他类构成。其中,涵盖珀莱雅主品牌的护肤类(含洁肤)占比最高,营收达到44.26亿元,占比近85%,美容彩妆类次之,营收为6.63亿元,洗护类为1.48亿元,此外,则是其他类贡献0.12亿元营收。

而三季度虽并未公布前三季度这三大品类的具体数额变动情况,但结合半年报来看,今年前三季度这三大品类都保持着营收增长。就披露数据来看,洗护类增长最高,今年上半年同比去年增长近1倍,其次为美容彩妆类,上半年和三季度增速都保持在30%+,护肤类(含洁肤)上半年则保持了38.06%的增速,三季度增速略有下滑,在15.8%。

此外,这52.49亿元营收中,毛利占据37.36亿元,毛利率为69.29%,15.13亿元则是珀莱雅今年前三季度的销售成本。具体去看毛利,其中营业费用高达27.54亿元,占营收的73.7%,营业利润为9.82亿元,扣去2.07亿元的税及其他,净利润为7.75亿元,同比去年增长53.8%。

在营业费用中,主要有两大关键财务数据——研发费用和销售费用。今年前三季度珀莱雅的销售费用继续保持高位,为22.71亿元,占营收43.27%,研发费用也同比增长,前三季度投入1.29亿元,占营收2.46%。

2)上海家化

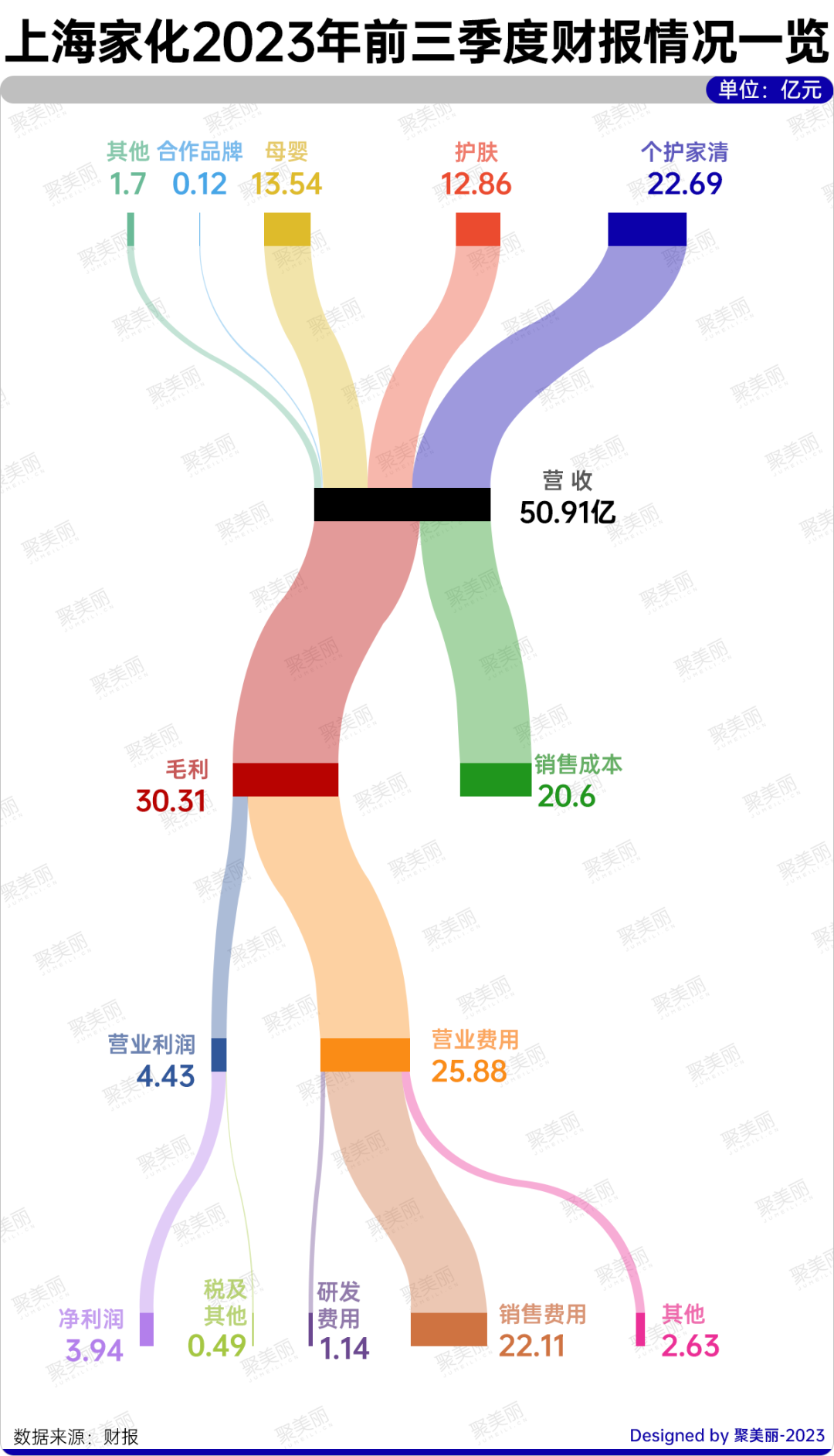

今年前三季度上海家化的营收不敌珀莱雅,同比下滑4.9%,为50.91亿元。从业务架构来看,这超50亿的营收主要由个护家清、护肤、母婴、合作品牌及其他构成。

其中,前三季度以六神、家安为代表的个护家清品类为最大营收品类,营收占比44.57%,为22.69亿元,其次是母婴品类,前三季度营收为13.54亿元,占营收26.6%,第三位是以佰草集、玉泽、美加净等品牌为代表的护肤品类,前三季度营收达12.86亿元,占营收25.26%,合作品牌占比最小,前三季度营收为0.12亿元。

值得注意的是,针对目前的业务架构,在今年三季报披露的时候,上海家化同时也宣布了组织机构调整,即将设立美容护肤与母婴事业部、个护家清事业部、海外事业部,并将以事业部为决策主体,并对业绩结果负责,以进一步提升公司运营质量、激活组织效率、加速业务增长。

比如,上海家化近期就将美加净作为组织机构调整的试点品牌,以“老Baby天团”的直播形式在抖音渠道实现了翻红,首播就达到了同时在线4万+,近40个链接产品全部抢光售罄等系列亮眼成绩。

而在上海家化50.91亿元的营收中,20.6亿元为销售成本支出,其余为毛利30.31亿元,即毛利率为59.54%。其中,上海家化前三季度的营业费用高达25.88亿元,销售费用和研发费用各为22.11亿元和1.14亿元,占营收比重分别为43.43%和2.24%;营业利润为4.43亿元,扣去0.49亿元税及其他,净利润为3.94亿元,同比去年增长25.83%。

3)华熙生物

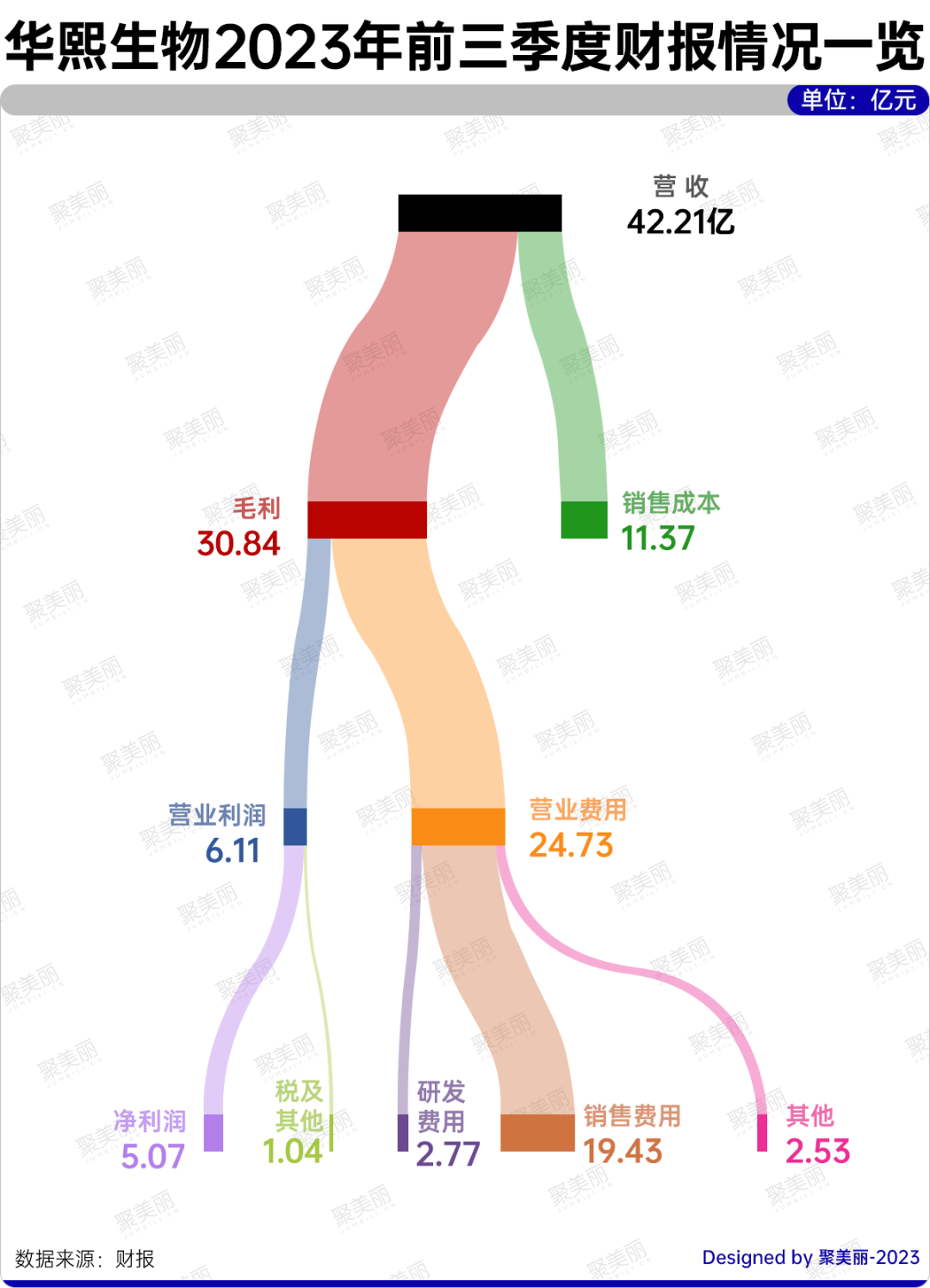

和上海家化一样,今年华熙生物前三季度的营收也出现了下滑,同比下滑2.29%,营收为42.21亿元。不过,华熙生物也在半年报中指出,其正“主动放慢发展速度,对四大品牌进行全面梳理,深度审视业务健康,并进一步培育和提升关键能力”而这一数据的下滑也或即是华熙生物自身“踩了一脚刹车”的结果。

目前华熙生物的业务构成主要分为原料业务、医疗终端业务、功能性护肤品业务和功能性食品业务四类。

其中,截止今年上半年数据来看,功能性护肤品业务在其营收中占据首位。截止今年上半年,华熙生物今年功能性护肤品业务实现收入19.66 亿元,占公司主营业务收入的63.92%,毛利率为74.49%,同比去年下降4.25%。

其次是原料业务。今年上半年华熙生物原料业务实现收入5.67 亿元,同比增长 23.20%,占公司主营业务收入的 18.45%,具体去拆分原料业务的5.67 亿元营收,其中医药级占比 38.90%,即1.05亿元,化妆品级占比 32.74%,即1.86亿元,食品级占比10.37%,即0.59亿元。

医疗终端业务今年上半年实现收入4.89 亿元,同比增长63.11%,占公司主营业务收入15.90%,毛利率为82.30%。功能性食品业务规模最小,2023年上半年营收为0.33亿元。

而在华熙生物今年前三季度的42.21亿元营收中,销售成本占据11.37亿元,毛利为30.84亿元,即毛利率为73.06%,是超过上述两家企业,仅次于敷尔佳和贝泰妮两家企业的。

具体去看毛利,其中运营费用占据24.73亿元,营业利润为6.11亿元,扣去1.04亿元的税及其他,华熙生物前三季度的净利润为5.07亿元,同比去年下滑23.99%。运营费用中,销售费用和研发费用分别为19.43亿元和2.77亿元,两者占营收比重分别为46.03%和6.56%,销售费用有所下滑,研发费用依然保持在行业领先高位。

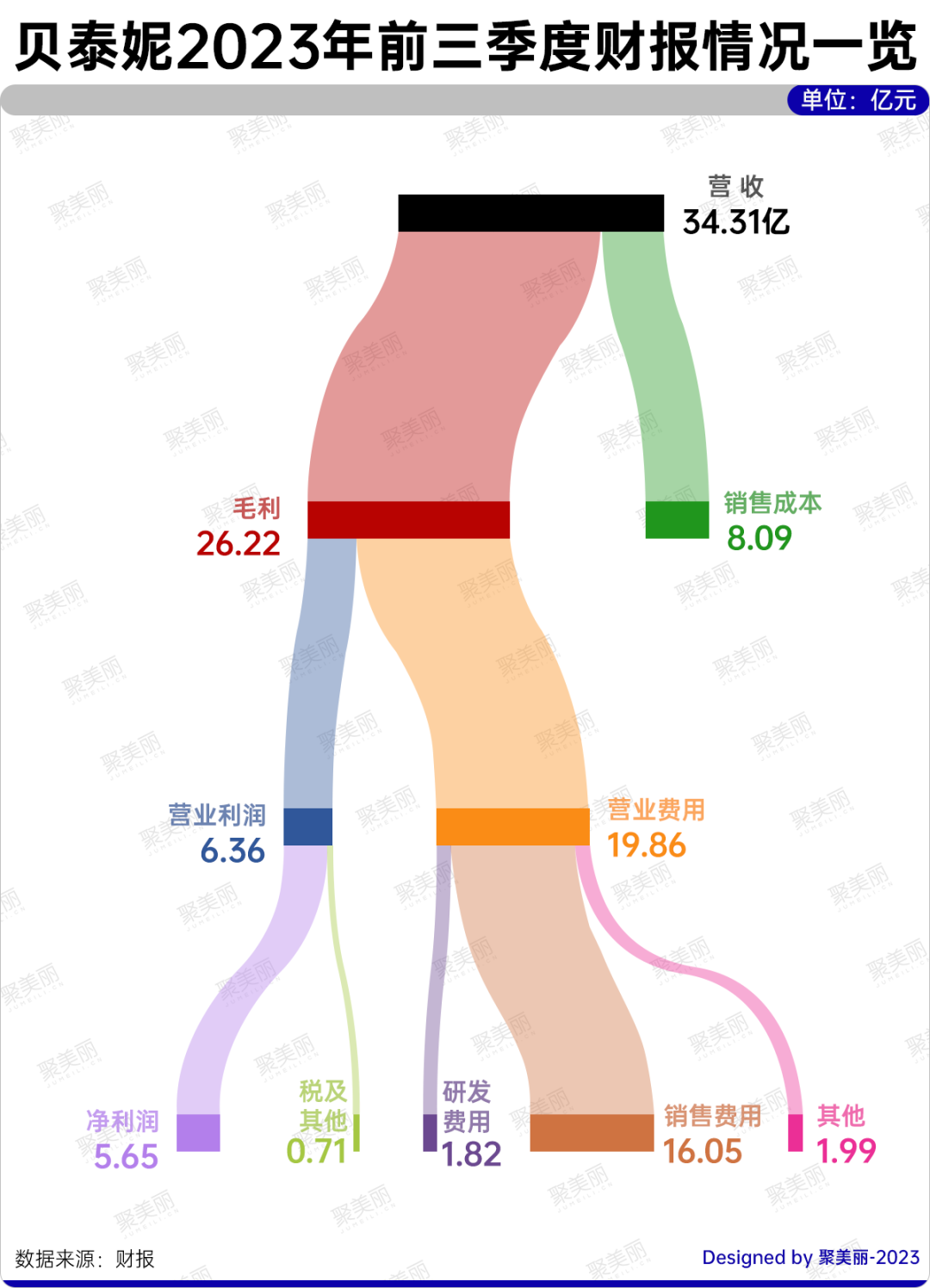

4)贝泰妮

今年前三季度虽然市值下滑,但贝泰妮依然保持着营收增长。据财报显示,贝泰妮今年前三季度营收为34.31亿元,同比增长18.51%。

在前三季度的财报中,贝泰妮在半年报中首次公布了OTC渠道等渠道营收数据。据财报显示,目前贝泰妮坚持以线下渠道为基础,以线上渠道为主导的全渠道销售模式,今年上半年其线上渠道销售额为17.43亿元,占营收的73.92%,其中天猫、京东、抖音营收分别为7.89亿、1.33亿、2.65亿,分别占营收的33.45%、5.66%、11.26%。

此外,在线下渠道中,OTC分销渠道销售模式营收为2.96亿,占主营业务收入12.53%,占线下渠道收入48.07%。

而在贝泰妮今年前三季度34.31亿元的营收中,销售成本占据8.09亿元,毛利为26.22亿元,即毛利率为76.42%,在今年前三季度上市品牌企业八强中仅次于敷尔佳。拆解这26.22亿元毛利,其中运营费用占据19.86亿元,营业利润为6.36亿元,扣去0.71亿元的税及其他,净利润为5.65亿元。

在运营费用中,销售费用和研发费用各为16.05亿元和1.82亿元,占营收分别为46.78%和5.3%。

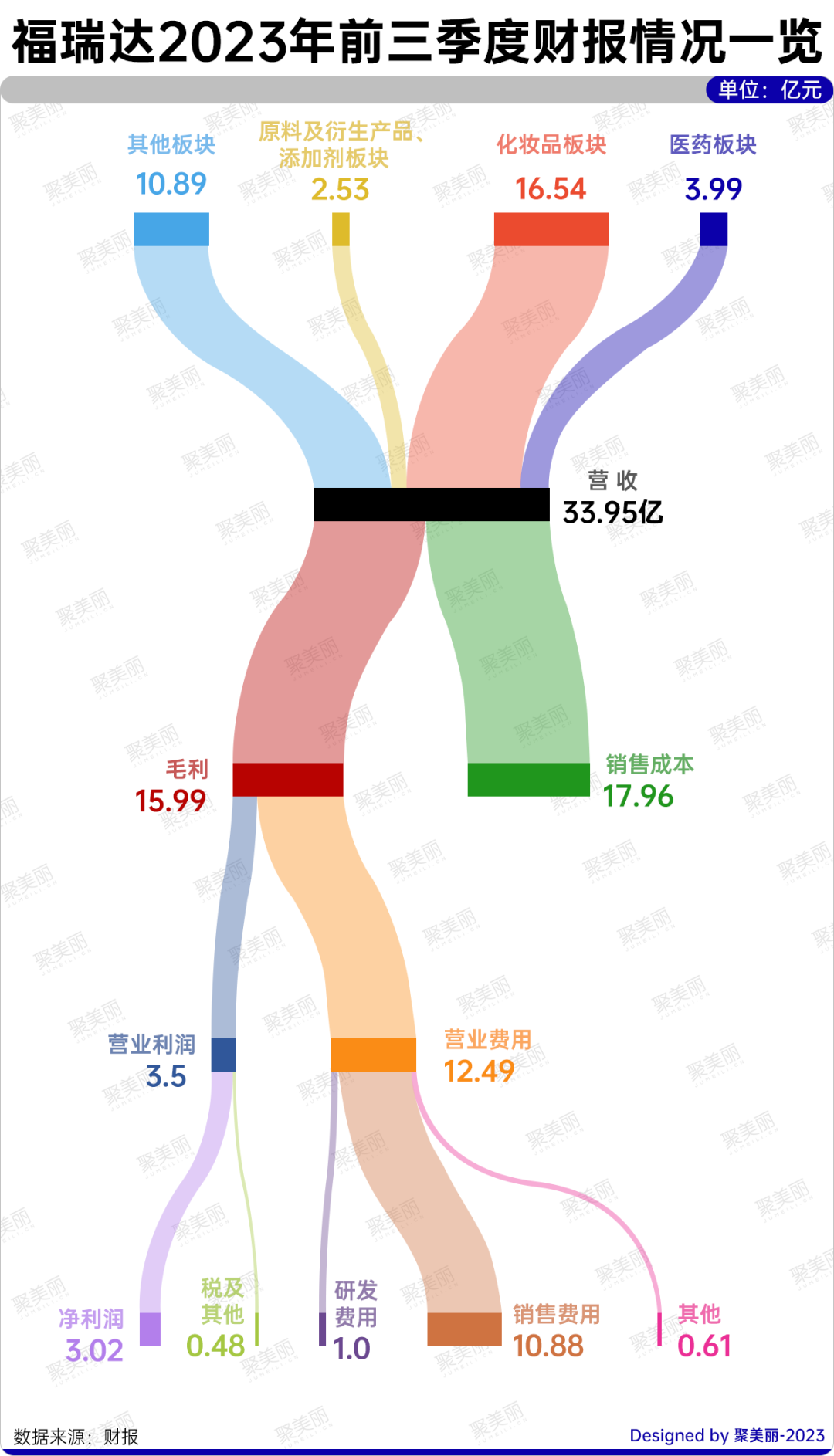

5)福瑞达

今年鲁商发展彻底剥离了房地产业务,宣告转型医药和医美方向,并改名为福瑞达。这个历史性的改变,让其营收出现了大幅下滑,但归母净利润实现了高速增长。

据财报显示,今年福瑞达前三季度营收为33.95亿元,同比下滑60.20%,归母净利润同比增长54.79%为2.38亿元。其中,主要业务可分为医药板块,化妆品板块,原料及衍生产品、添加剂板块,其他板块四个部分。

化妆品板块是福瑞达最大的营收板块。今年前三个季度化妆品板块营收为16.54亿元,同比增长15.75%,毛利率为62.08%,目前该板块旗下共拥有颐莲、瑷尔博士、善颜、UMT、诠润、贝润等多个化妆品品牌,其中瑷尔博士为其最大规模品牌,前三季度营收为8.93亿元,颐莲次之,前三季度营收为6.12亿元,今年以来两个品牌都呈现稳步增长态势。

此外,医药板块前三季度营收为3.99亿元,原料及衍生产品、添加剂板块前三季度营收为2.53亿元。

在福瑞达前三季度33.95亿元的营收中,毛利占据15.99亿元,销售成本为17.96亿元,同时在毛利中,运营费用占据大头,以12.49亿元占据毛利的78.11%,其中销售费用和研发费用,各以10.88亿元和1亿元占据营收32.05%和2.95%,营业利润为3.5亿元,扣除0.48亿元的税及其他,净利润为3.02亿元。

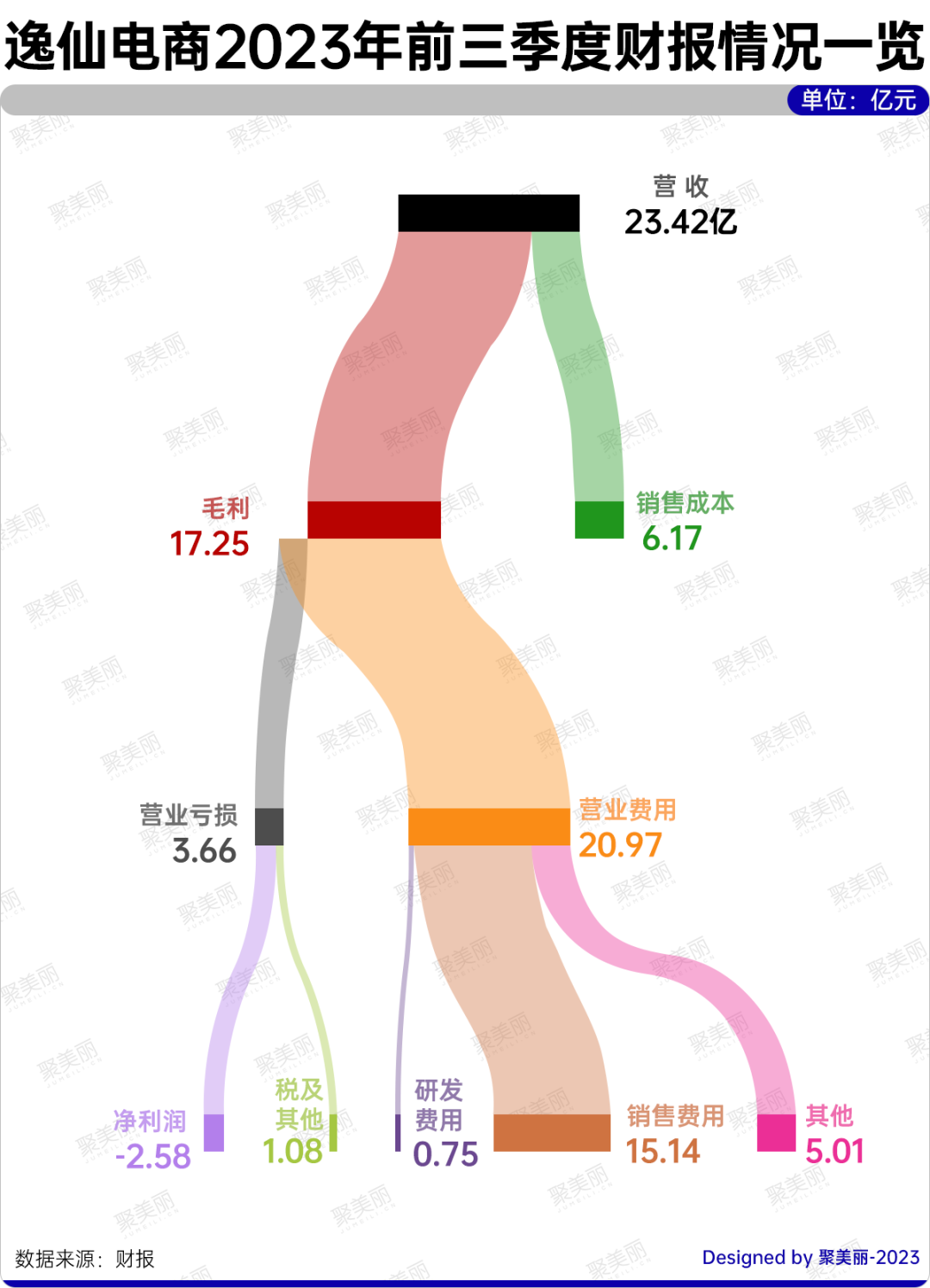

6)逸仙电商

今年前三季度以来营收持续下滑,截止前三季度今年逸仙电商的营收已同比下滑13.45%,为23.42亿元。具体来看,目前逸仙电商的营收结构主要可分为护肤和彩妆两大板块。关于彩妆板块,今年逸仙电商一直并未具体透露,相对应的护肤板块则披露了目前在总营收中的比例情况,据财报透露,护肤板块已经实现连续六个季度占总营收30%以上的水平。

就护肤板块具体分析,其一季度该板块已经实现营收2.45亿元,同比增长34.2%,占总营收的比例也从去年同期的20.5%上升至32.0%;二季度,护肤业务实现营收3.25亿元,占总营收的比例从去年同期的33.4%增长到37.9%;三季度报则并未具体透露营收状况,而是指出Galénic法国科兰黎、EVE LOM 伊芙珑及DR.WU达尔肤(中国大陆业务)三大护肤品牌总收入同比增长7.4%。

与此同时,拆解今年前三季度逸仙电商23.42亿元的构成可以发现,今年前三季度逸仙电商仍是处于亏损状态,毛利为17.25亿元,毛利率为73.65%,销售成本为6.17亿元。

其中,在毛利中运营费用处于“超额”状态,前三季度的运营费用达到20.97亿元,为毛利的122%,其中销售费用占据15.14亿元,占总营收的64.65%,研发费用为0.75亿元,同比去年的1.05亿元下滑28.57%;营业亏损3.66亿元,扣去税及其他1.08亿元,净亏损2.58亿元。

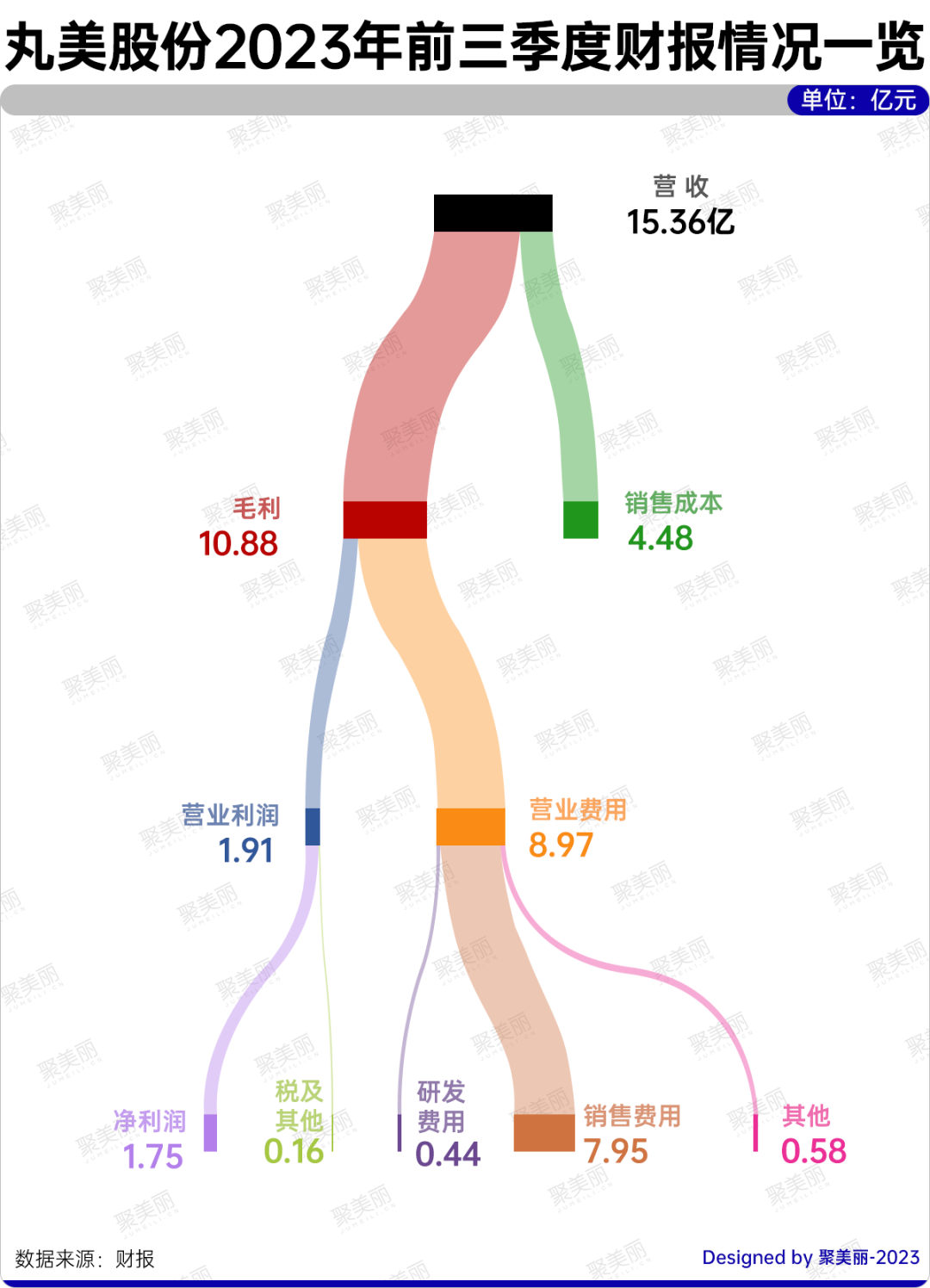

7)丸美股份

今年前三季度对于丸美股份是营收、归母净利润双增的一年。据财报显示,丸美股份前三季度营收为15.36亿元,同比增加34.34%;归母净利润为1.74亿元,同比增长44.84%。

就品牌端来看,三季报中并未具体透露品牌数据。但就半年报来看,今年第二品牌恋火营收增长较为高速,上半年实现收入3.07亿,同比超速增长211.42%。

而就丸美股份前三季度的营收结构来看,其销售成本为8.97亿元,其中销售费用和研发费用分别占据7.95亿元和0.44亿元,占营收比重分别为51.76%和2.86%;营业利润为1.91亿元,扣去0.16亿元的税及其他,今年丸美股份前三季度的净利润为1.75亿元。

8)敷尔佳

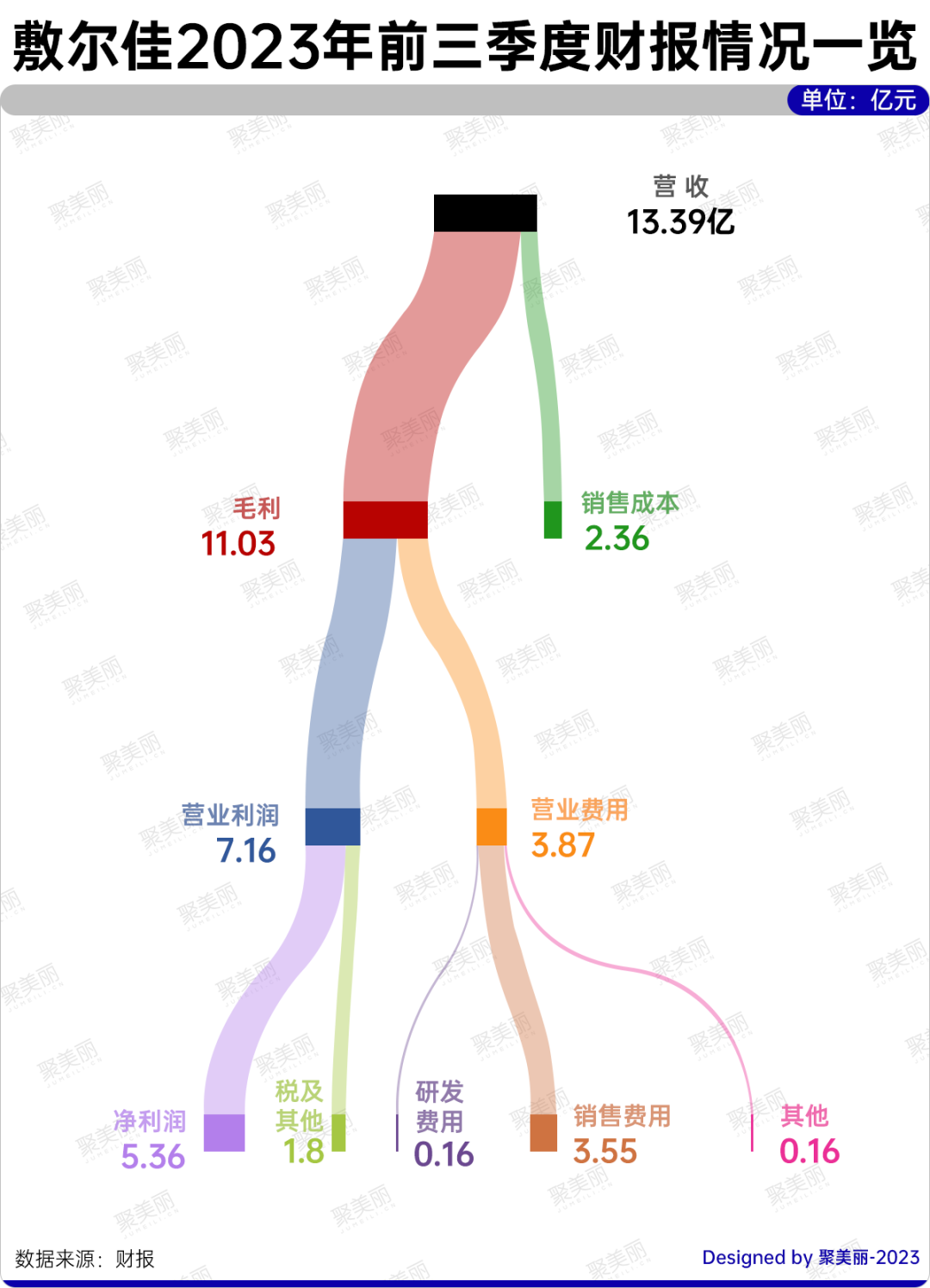

相比之下,今年终于成功上市的敷尔佳,财报数据并不亮眼。据财报显示,2023年前三季度营收为13.39亿元,同比增长1.86%;归母净利润为5.36亿元,同比下滑17.33%。

而在敷尔佳今年前三季度的营收结构中,销售成本为2.36亿元,其中销售费用和研发费用分别为3.55亿元和0.16亿元,销售费用和研发费用在今年前三季度国货美妆八强中均为队末。

与之相反,今年前三季度敷尔佳以11.03亿元毛利占据营收82.37%,位居今年前三季度国货美妆八强毛利率TOP1。其中扣去1.8亿元的税及其他,净利润为5.36亿元。当然,以上种种也仅是其在财报所透露的片面内容。作为消费行业中的红海行业,一方面随着行业增速放缓成为现实,另一方面,化妆品行业也已经从以渠道驱动和营销见长逐渐切换到以科技为支点的时代,且企业间的竞争也在不断加剧,这种种导致着企业的排位、盈利情况等都是日新月异的。

对于未来,我们相信,正如今年前三季度珀莱雅首次超车上海家化成为营收TOP1,未来国货美妆企业的竞争格局还将持续变化,拥有更强资源储备、研发领先性、营销精准性、高应变能力等综合能力的企业终将拥有更多的机会,迎来新的增量空间。

评论