文丨猎云网 邵延港

面对上市以来的首次年度亏损,在今年3月份公布2022年财报后,小牛电动CEO李彦似乎还很有信心。他表示,随着未来几个月新品推出,小牛销售额有望在2023年重回增长轨道。小牛在财报中展望,2023年全年销量在100万至120万辆之间,再次冲刺100万辆目标。

但现实却很骨感。就在近日发布的2023年第三季度财报中,小牛创下了上市以来最大季度亏损。

财报显示,2023年第三季度,小牛营收9.27亿元,同比下降19.6%;录得净亏损7940万元,而2022年同期录得净利润290万元,同比盈转亏。

对于第三季度业绩亏损,小牛电动CEO李彦在财报电话会中表示:“在中国市场,第三季度由于一线城市消费低迷,导致产品销售放缓;在海外市场,其主要市场德国和荷兰,也出现了业绩下滑,同时在欧洲市场,小牛还要面临分销商的经营压力。”

从销量来看,在2023年第三季度,小牛在全球市场共销售了26.59辆,中国市场和国际市场的销量分别为23.05万辆和3.55万辆,国内和海外市场的表现均弱于去年同期。截止今年前三季度,小牛电动累计销量为57.23万辆,距离100万的目标还需要完成40多万辆的销量。而小牛单季度的销量峰值为2021年第三季度的39.71万辆,今年小牛的百万目标又悬了。

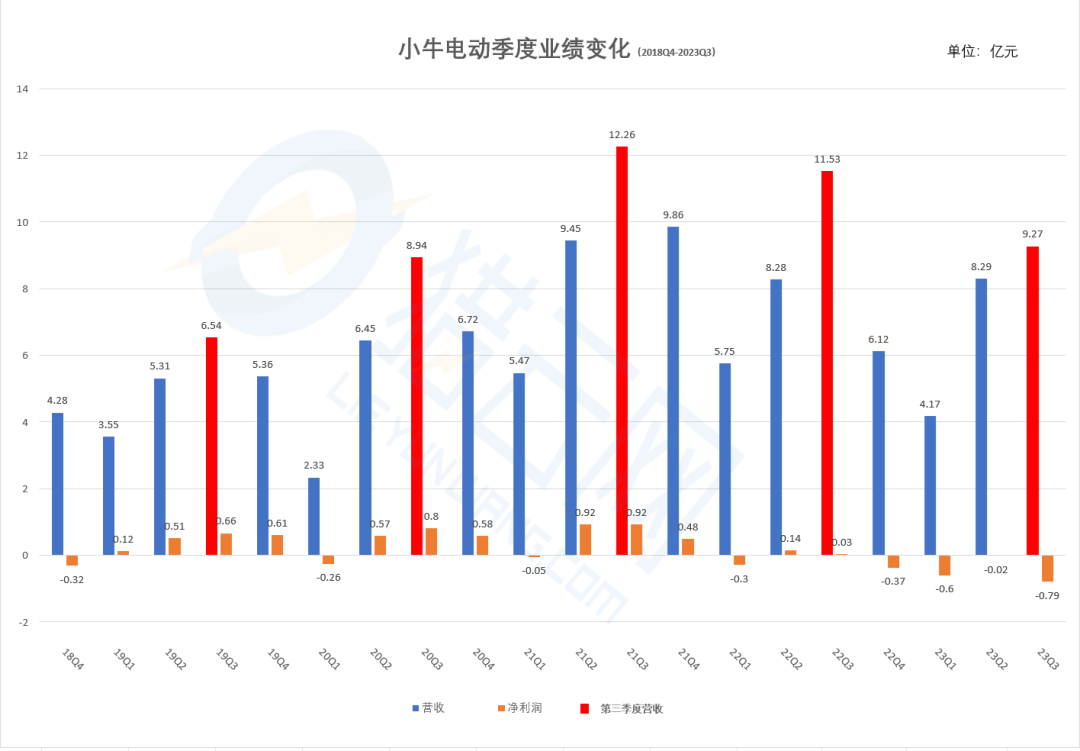

小牛电动销量走势图 来源:猎云网

参考小牛过去多年销量数据显示,第三季度向来是全年销售最旺的季节。如今,业绩下滑也让2023年整体业绩压力陡然增加。

为此,小牛管理层对接下来的第四季度降低了预期。对于传统的淡季第四季度,小牛在财报中预计收入在在4.9亿元至6.12亿元之间,同比下降20%至0%。

小牛股价如今仅有2.39美元/股,相较于2018年10月上市时已下跌超70%。相比2021年2月创下53.38美元/股,更是下跌5300%。

如今,随着众多企业涌入电动两轮车行业,已经逐渐进入存量市场。小牛曾经智能化的切入点,优势不再明显。

连亏四个季度,小牛电动上市以来的“最惨”三季报

2018年10月19日,创立仅4年的小牛电动登陆纳斯达克,李彦代替创始人李一男去敲钟,小牛电动在鲜花与争议中成功上市。2021年2月市值最高超过41亿美元,截至今年年11月28日,市值仅剩下1.92亿美元。

2023年第三季度,小牛电动更是交出了上市以来亏损最大的一份季度财报。据悉,小牛电动自2022年第四季度开始就连续亏损,如今第三季度以净亏损7940万元刷新上市以来的亏损记录。

小牛电动季度业绩变化图 来源:猎云网

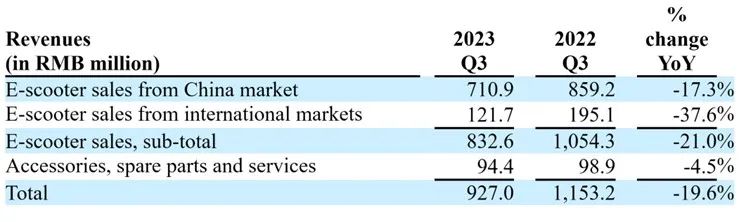

根据小牛第三季度财报,小牛在中国市场电动车销售收入为7.109亿元,同比下降17.3%,占整车总收入的85.4%;海外市场电动车销售收入1.217亿,同比下降37.6%,占整车总收入的14.6%。

此外,小牛在周边产品、配件及服务收入为9440万元,占总收入的10.2%,同比下降4.5%。该部分业务收入下降主要是海外市场电池组销量的下降,该情况已经延续了几个季度。

来源:小牛电动财报截图

财报显示,第三季度小牛的单车价格为3486元,较去年同期的3595元下降3%。其中,中国市场的单车售价同比下降5.5%至3085元,国际市场的单车价格增加1.3%至3430元。财报称,单车售价的下降是由于销售产品结构的变化,主要是中国市场大众高端系列的销量占比的提升。

在成本方面,小牛在第三季度成本为7.291亿元,同比下降18.8%,主要由于销量的下滑。平均单车成本(营业成本除以同期整车销量)为2742元,较上年同期的2800元下降2.1%,主要由于电池包成本下降以及中国市场大众高端系列的销量占比提升。

在毛利率方面,小牛第三季度的毛利率同比下降0.7个百分点至21.4%。其中0.6个百分点是由于海外电动摩托车和电动助力车销量下降,其余0.1个百分点是由于国内产品结构的变化。

虽然业绩下滑,毛利率下降,但造成小牛电动净利润亏损的原因,主要是费用支出的增加。

财报显示,在营业费用方面,小牛第三季度主要的变化在于信贷损失拨备增加8800万元,同期研发费用和销售推广方面的支出,相较于去年同期分别缩减了1100万元和4800万元,员工成本和股权薪酬也分别减少210万元和260万元。

在2023年前三季度累计数据中,小牛的总销量是572326辆,上年同期的总销量是693314辆,同比下降17.45%。其中,中国市场的销量是49.05万辆,上年同期的销量为59.25万辆,同比下降17.2%;国际市场的总销量为8.18万辆,上年同期为10.08万辆,同比下降18.89%。

在市场旺季的第三季度,小牛电动没有惊喜,也没有意外。从2022年开始,小牛就开始业绩承压,2022年,小牛营收31.69亿元,同比下滑14.47%,为2018年上市以来首次出现营收负增长;归母净利润为-4946万元,而2021年的小牛盈利2.26亿元,小牛也结束了连续三年的盈利态势。

好在亏损并没有让小牛财务情况更紧张。财报显示,截止第三季度末,公司的现金及现金等价物、定期存款和短期投资共计人民币12.809亿元。公司的受限资金为人民币1.090亿元,短期银行借款为人民币1亿元。

不过,相较于市场整体向上的发展趋势,小牛下滑的业绩表现,也让以高端智能化立足的小牛开始让市场怀疑其能否在新一轮的市场洗牌中稳固市场地位。

从高端市场走出来?

年轻化和智能化,是小牛的两大基本盘。

2015年,在行业思维固化深陷价格战之时,小牛电动就以行业颠覆者的形象入局,开创了智能锂电电动车这一全新品类。如今,智能化、年轻化是高端电动两轮车市场的主流趋势,但小牛的先发优势带来的光环已经开始褪色。

进入竞争激烈的电动两轮车市场,小牛以超长续航、超级快充、物联网生态融合、智能防盗、实时定位、车辆检测、一键启停、智能解锁、售后服务等功能作为高端市场智能化的切入点,逐渐确立了“行业的颠覆者”形象。

不过,这些功能的门槛还不足以挡住同行的跟进,随着众多品牌向高端市场布局,App控制、NFC解锁等技术已经成为了各家厂商的高端车型标配。

高端智能市场逐渐拥挤,小牛在压力之下,不得不将目光投向高端定位之外的市场。

在小牛电动第三季度的业绩表现中,除了电动两轮车消费市场低迷的原因,小牛的应对策略也有很大影响。小牛在财报中表示,“中国消费者谨慎的消费行为对我们高端系列产品的市场需求造成了影响,但我们迅速将产品重新定位于两个不同的细分市场——高端市场和大众高端市场。”

大众高端市场,是小牛下沉市场的重要战略组合。据悉,目前中国市场两轮车智能化转型还处在初期,智能锂电比例仅仅5-10%,发展空间和潜力很大。随着消费升级、4G/5G通讯网络和物联网的广泛应用,智能化及高端化产品的渗透率会稳步提升。这也意味着大众市场蕴藏着巨大潜力。

大众高端市场是传统电动两轮车厂商上探的主要战场,这个战场的参与者爱玛、新日、雅迪等均具备不俗的实力。2019年,小牛就专门针对中低端市场,推出独立运营的子品牌Gova,但Gova的产品定价略显尴尬,相比旗下高端车型不贵,但相比雅迪爱玛的千元价位车型也不算便宜。

李彦在财报中表示,“第三季度,大众高端市场需求旺盛,我们面向该细分市场推出的新品获得了用户的好评,但这一战略调整尚需时日才能完全转化为销售额的增长。”并且,小牛第三季度的业绩变化中,也是产品结构的变化产生了较大影响。

从渠道来看,截至2023年第三季度,小牛线下有2834家体验店覆盖241个城市,除了无法和传统品牌抗衡外,这个数据相较于2022年底的3102家,已经进一步缩减。

因此,小牛想要下沉市场,也将面临巨大压力。

寻求更深层次价值,打“价值战”

行业洗牌,是一个市场成熟的必经阶段。在智能电动两轮车赛道中,小牛的对手们已经后来居上了。

以智能电动两轮车赛道的头部厂商九号为例,其于2019年进入这一细分市场,但根据九号公布的第三季度财报,其智能电动两轮车在前三季度销量总计达到115万台,同比增长81%,单第三季度的销量就达到61万台。

值得注意的是,2022年,小牛电动整车销量为83.16万辆,而九号电动两轮车全年销量为82.62万辆,还略低于小牛。

除了九号实现了销量反超,进军高端智能市场的传统厂商们也来势汹汹。

以2023年上半年为例,九号两轮电动车销量为54.06万辆,同比大涨76%;雅迪销量为821.07万台,同比增长34%;绿源在今年前四个月的销量就超过了92万辆。爱玛在今年上半年的营收分别为102.17亿元,同比增长8.25%;新日的营收为20.21亿元,同比下滑15.01%。

而同期,小牛电动车销量为30.64万辆,同比下滑17.77%,是几家上市公司中下滑幅度最大的一家。

传统赛道厂商在上一轮行业洗牌中留在了牌桌上,如今也看到了高端智能化的趋势。从行业智能化的整体发展进度来看,近年来,OTA、车辆智能APP等功能在各厂商的高端产品中几乎已经普及,整体差异化并不大,这就进一步弱化了小牛最初引以为傲的智能化优势了。

此外,高端产品有着高毛利特点,包括爱玛、雅迪等品牌厂商也都在追逐“高端梦”。眼看被后来者赶超,小牛也在寻求突围方向。

先是以价换量,下沉市场是最直接的选择。2020年,小牛Gova发布首款新品,2021年,小牛就完成了年销量破百万的目标。但低价产品在初期带来了营收,但也让小牛陷入增收不增利的尴尬境地。据悉,在2021年,小牛顿毛利率为21.90%,较2020年的22.9%下降一个百分点。

但在2022年,小牛遭遇了滑铁卢,全年销量为831593辆,同比减少了约20万辆,而同期的竞争对手们却几乎全是正向增长。此外,也是在这一年,小牛还被“315晚会”点名。

不过,小牛的下沉策略还在继续,自2022年年中以来,小牛就一直在战略上专注于高端和中端市场。在今年三季报中,小牛对大众高端市场抱有很大期待。

小牛的另一个突围战略,则是押注海外市场。据了解,小牛从2016年进入欧洲市场,在加速产品形态本地化的同时,也在通过运营模式本地化以及营销渠道本地化开拓海外市场。截至2023年第三季度,小牛通过55家经销商覆盖到了53个国家和地区,有近200家旗舰店和专卖店,成功拓展亚马逊、速卖通等电商平台,进驻欧洲和美国各地的消费电子品商店等。

但小牛在海外市场的表现仍有所下滑,2023年三季度,小牛海外市场累计销售81786辆,去年同期为100839辆。不过,当前海外市场的电动化风口却正在逐步全面开启,仍然拥有非常广阔的增长空间。

今年9月,小牛也在海外推出了最新的电动滑板车KQi Air和KQi Air x。小牛认为,在国外市场,对于微型移动工具(电动自行车、电动滑板车型)的需求还是大于国内市场。

智能化赛道已经开始拥挤,小牛也在向更深入的方向探索。

在消费群体主要是年轻人的市场,智慧出行的边界仍需要拓展。对于拓展生态骑行边界,小牛和其他厂商有着相同的看法。小牛与OPPO高德等合作伙伴融合开发产品,九号日前也与电竞手机品牌进行合作,将骑行的产品开发思路进一步拓展。

就目前形式而言,小牛虽然行业排名与声量在下降,仍是智能电动两轮车市场的头部。在寻找到有效的产品突围路径之前,小牛依然会承受巨大的压力,今年前三季度都在同比下滑,小牛从2022年接过来的年销量百万的目标,2023年恐怕也要失手了。

评论