文|每日财报 栗佳

近期,国家金融监督管理总局行政处罚信息显示,英大泰和人寿保险股份有限公司(以下简称“英大人寿”)因报送监管部门的标准化数据报表不真实、关联方和关联交易信息不真实,被罚款280万元,四名责任人被处以警告并罚款,共计罚款308万元。

事实上,近年来英大人寿也多次因内部违法违规问题而被罚,但这次超300万的高额罚款在其展业之路上非常少见,也引发了市场对其未来走势担忧。

再进一步深究,《每日财报》发现除了被罚事项被打在聚光灯下外,英大人寿还存在不少的隐忧。

背靠国家电网“大树”,却陷入业绩下行困境

英大人寿可谓“含着金钥匙出生”,早在2007年就由国家电网公司发起设立,现有股东共计27家,其中控股股东为国网英大国际控股集团有限公司,持股20%;第二大股东为持股19.9%的美国万通人寿保险公司。除美国万通外,其余26 家中资股东皆为国家电网的全资子公司或控股子公司,合计持有英大人寿80.1%的股份。也就是说,英大人寿实际控制人为国家电网,一直以来外界也就将其称作“电力系”险企。

拥有国家电网源源不断输送的保险单量,照理说可以让英大人寿“衣食无忧”,业绩应该也算可观,然而,实际情况并非如此,英大人寿目前面临的业绩压力并不小。

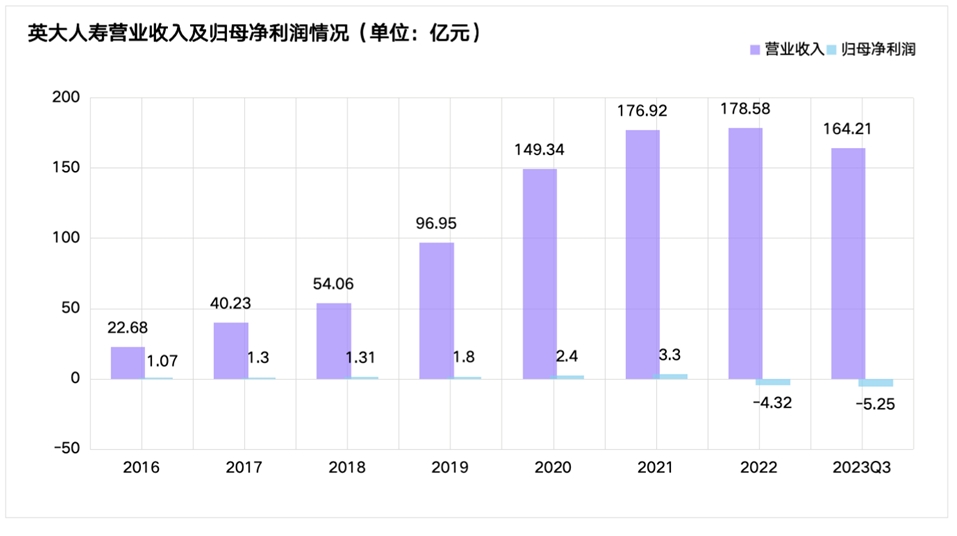

根据已有数据,2016年-2022年,英大人寿分别实现保险业务收入22.68亿元、40.23亿元、54.06亿元、96.95亿元、149.34亿元、176.92亿元、178.58亿元,对应的增速分别为77.38%、34.38%、79.34%、54.04%、18.47%和0.94%。

很明显,从2020年开始,英大人寿保费收入开始出现增长乏力之势,尤其是在去年,增速已快跌至负值区间,值得警惕。

保费收入放缓下,英大人寿盈利能力也出现了滑坡,2016年至2021年,分别实现归母净利润1.07亿元、1.3亿元、1.31亿元、1.8亿元、2.4亿元和3.3亿元,保持持续增长。但2022年业绩却急转直下,当年归母净利润亏损达4.32亿元。

不仅如此,根据其最新披露的偿付能力报告数据,今年前三季度,公司累计净亏损5.25亿元,较上年同期的亏损进一步加大。

不难看到,从去年开始,英大人寿一直在亏损,而且亏损额度并不小,前些年所获取的利润完全没有覆盖住目前的亏损,压力可见一斑。

《每日财报》进一步研究后发现,英大人寿从去年至今一直亏损的核心在于,居高不下的退保金额和手续费及佣金支出的叠加影响,直接导致成本急剧上升,传导至利润端口无法盈利。

数据显示,2022年英大人寿营业支出项目下的退保金额高达14.75亿元,较去年的4.13亿元同比大增257.14%,同时手续费及佣金支出同比增长92.13%至22.94亿元。

再来看前三季度,虽然偿付能力报告中未披露以上两指标具体数据,但我们发现,这期间英大人寿的综合退保率为3.5%,同比大增77%,保持高位运行。其中,仅仅只是英大元恒B年金保险这一款产品,在前三季度的退保金额就高达20.44亿元,退保率68.48%,位居榜首。而分列二、三位的英大元睿两全保险(分红型)、英大元赢年金保险退保金额也近乎4亿元。

窥一豹而知全貌,英大人寿退款金额排名排名前三位的产品情况如此严重,可想而知其他产品退保形势也不容乐观。

偿付能力高开低走,如何解忧?

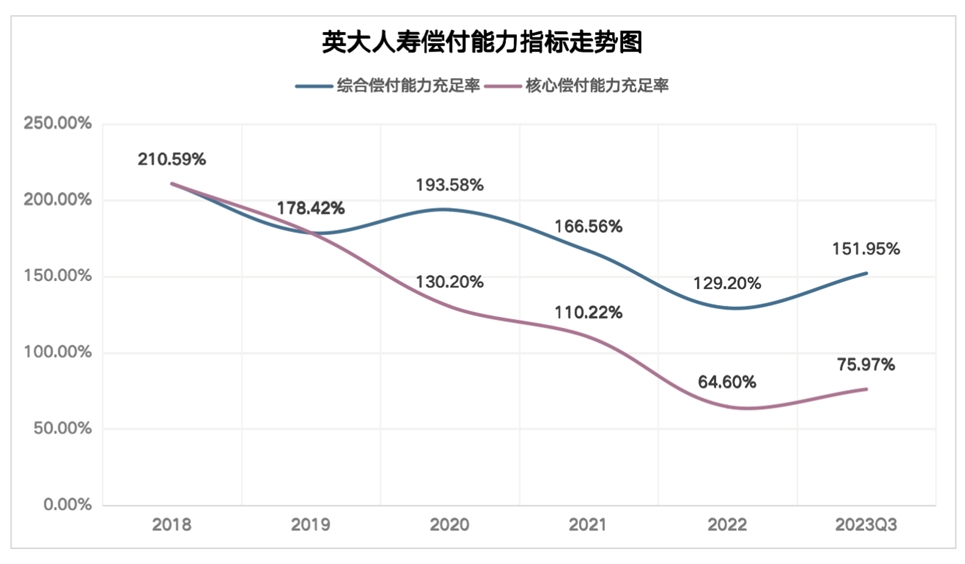

除了业绩承压外,英大人寿的偿付能力始终严重不足也像是悬在其头上的“达摩克利斯之剑”。如下图所示,很明显看出英大人寿综合偿付能力充足率和核心偿付能力充足率双双而下,其中,综合偿付能力充足率已从2018年末的210.59%降至2022年末的129.2%;核心偿付能力充足率则降至64.6%历史低位,已逼近50%的监管“红线”。

好在今年以来两项指标均有所回升,截至三季度末其综合和核心偿付能力充足率分别回升至151.95%、75.97%。然而,与行业均值相比,英大人寿仍有不小差距。据国家金融监督管理总局官网披露,2023年第三季度末,保险业综合偿付能力充足率为194%;核心偿付能力充足率为126%。其中,人身险公司平均综合和核心偿付能力充足率为184.1%、108.6%。

当然,为了进一步提升自身偿付能力,英大人寿也做出了许多努力,但效果收获甚微且有的推进事项一直无下文。

比如,在2020年9月和今年7月,英大人寿在市场上分别发行了规模29亿元的“20英大泰和人寿”和15亿元的“23英大泰和资本补充债01”资本债券,来进行“补血”。

除了发行债券外,英大人寿还拟通过增资扩股的方式,引入战略投资者来补充资本。公开资料显示,2019年和2021年,英大人寿均在北京产权交易所披露了混改项目,拟出让30%的股份。但如今这么多年过去了,此挂牌项目仍然悬于半空,没有任何结果。

关联交易频繁,外生延展性大打折扣

毫无疑问,在背靠国家电网这颗大树下,英大人寿销售的很大一部分保险产品被控股股东及旗下多数子公司内部消化掉。

为什么这么说,我们先来看一组数据。

2021年,英大人寿与关联方之间发生多项关联交易,其中保险业务类(包括保险代理业务)关联交易占年度关联交易总金额的 87.452%。

而到了2022年,此种情况愈演愈烈,当年一、二季度其与关联方之间发生关联交易1299笔,涉及金额6.75亿元,其中,保险业务类(包括保险代理业务)关联交易发生1236笔,交易总金额5.82亿元,关联交易金额占上半年关联交易总金额的86.25%;第三、四季度有所减少,与关联方之间发生关联交易980笔,涉及金额3.12亿元。

《每日财报》统计发现,截至今年三季度末,英大人寿与关联方之间发生的关联交易总额已经超过去年全年水平。数据显示,今年一季度、二季度及三季度,英大人寿关联交易金额分别为3.75亿元、4.43亿元、2.32亿元,总计10.5亿元。其中保险业务和其他类在关联交易中占比最高,分别为2.91亿元、3.83亿元和0.95亿元。

诚然,适当的关联交易可以提高企业资源优化配置,提高企业经营效率,但像英大人寿如此频繁的交易,过多依靠关联方,尤其是在销售主要保险业务方面,会使自身外生延展性被抑制,从而在市场竞争环境中缺乏竞争力。

未来英大人寿将如何快速修正业绩,同时提升偿付能力和市场竞争力,我们也将持续关注。

评论