中概股近期行情中的领头羊、纳指100成份股拼多多三季报重磅发布,拼多多第三季度实现营收688.4亿元,同比增长93.9%;实现通用会计准则口径净利润155.4亿元,同比增长47%,净利润率为22.6%。受消费者更追求高性价比商品的市场驱动,相比市场此前预测的营收537.7亿元、经调整净利润129.74亿元,拼多多三季度整体业绩远超预期。

在公共卫生防控后线下消费复苏和去年高基数的情况下,三季度拼多多总收入接近倍增、电商交易收入更是翻两番。毛利率在Temu扩大投入的情况下,同、环比不同程度下降,但还是超过60%。

对比之下,今年经历分拆、换帅的阿里巴巴,始终处于动荡之中。阿里巴巴三季报显示,阿里巴巴第三季度实现收入2247.9亿元,同比增长9%;净利润266.96亿元,非公认会计准则净利润401.88亿元,同比增长19%。

炸裂的业绩大幅超出市场预期,带动拼多多股价上涨逾18%,总市值直逼阿里巴巴,达到1847亿美元,阿里的总市值为1954亿美元,拼多多与阿里的市值仅差107亿美元。今年以来,阿里巴巴总市值下跌近13%,拼多多的市值则上涨了超过70%。

纳指100其他成份股中,LucidGroup飙升超5%,Atlassian涨超4%,Paypal、PaloAlto、Zoom均涨超3%,Autodesk、Datadog等涨幅居前。

纳指7巨头多数上涨,特斯拉飙涨超4.5%领涨,脸书、微软均涨超1%,微软最新市值已经突破2.84万亿美金,再创历史新高,谷歌涨0.58%,苹果涨0.32%,接英伟达、亚马逊小幅下跌!

热门ETF方面,主打低费率的纳指100ETF(159660)再度逆市上涨,喜提两连阳,全天溢价高企,截至目前最新溢价高达0.42%!福利提示:纳指100ETF管理费0.5%/年,托管费0.15%/年,明显低于市场主流费率,更低的费率,更好的持有体验!

截止时间:2023年11月29日

此外,目前纳指100ETF(159660)是在同类产品中单日申购不设上限的稀缺品种!纳指100ETF联接基金(A类:018966;C类:018967)已经成立,汇添富基金信心自购超1000万元!目前已在全网打开申赎,是纳指100场外投资工具,全网主流基金销售平台均有售,是7X24小时纳指100场外布局利器!

【美债收益率持续回落,美股连续走强!】

连续两次暂停加息后,10月通胀数据再次超预期回落,进一步降低了12月及以后再加息的概率,近日受FOMC鹰派官员转鸽的影响,十年期美债收益率持续下降,利率拐点进一步得到确认。

近期美股走势强劲,利率敏感的科技股和成长型股票受到美债收益回落的影响持续上扬!

【美顶级机构披露13F报告,科技股仍是重要加仓标的】

根据华尔街顶级投行和对冲基金披露的二季度13F报告,其持仓情况浮出水面!美股科技股仍是重要加仓标的,摩根大通大手笔增持微软、Meta和谷歌,花旗也增持了微软近三分之一,瑞银加仓亚马逊、英伟达和谷歌,桥水猛买中国ETF和拼多多。

从资产配置角度来看,投资全球科技巨头一定程度上可以帮助国内投资者有效分散风险;短期在通胀回落、FOMC紧缩货币政策拐点的背景下,美科技股行情值得期待。纳指100ETF(159660)及联接A(018966)、联接C(018967)是一键布局美科技股的有效工具。

纳指100ETF(159660)跟踪纳斯达克100指数,在人工智能的时代浪潮之下,目前全世界AI领域布局和积淀最领先、最深厚的科技巨头仍然集中在纳斯达克,比如苹果、微软、谷歌、英伟达、Meta等等,这些AI巨头无一例外都是纳斯达克100指数的前十大权重股,纳斯达克100指数前十大权重占比超48%,龙头属性集中。纳指100ETF(159660)管理费0.5%/年,托管费0.15%/年,明显低于市场主流的费率结构,费率优势明显,省到就是赚到。

(风险提示:以上指数成份股仅作展示,不代表任何形式的个股推荐!)

【始于纳斯达克,更胜于纳斯达克!】

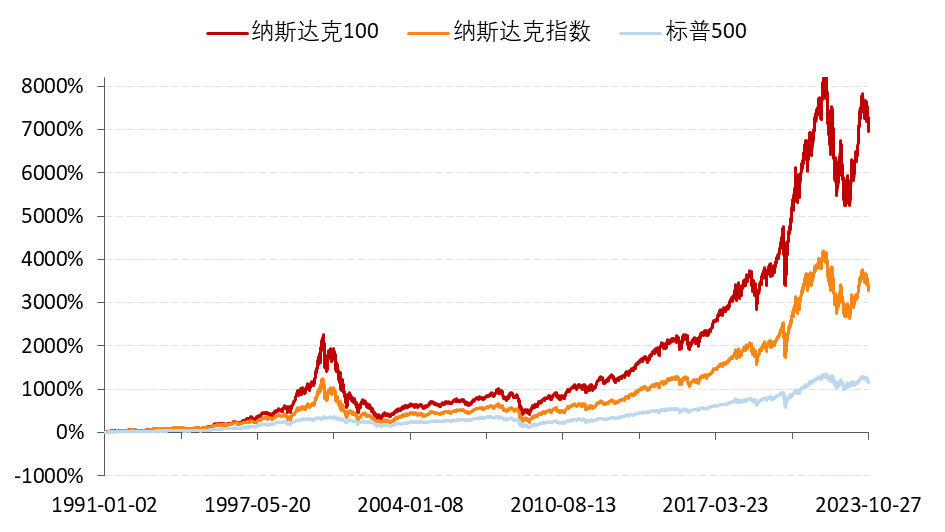

根据公开资料,纳斯达克指数包含100家在纳斯达克上市的非金融公司,纳斯达克市场自诞生以来成功孵化出了一大批科技巨头,被广泛认为是培育创新型、科技型、成长型公司最成功的投资市场之一。作为纳斯达克市场的旗舰指数,纳斯达克100指数长期涨幅明显跑赢纳斯达克指数。自1991年起,纳斯达克100指数30多年来年化收益13.80%,明显高于纳斯达克的11.28%。(数据截至2023.10.31)

数据统计区间1991.1.1-2023.10.31

风险提示:基金有风险,投资需谨慎。本资料仅为宣传材料,不作为任何法律文件。基金的过往业绩不预示未来表现,基金管理人管理的其他基金业绩并不构成基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证投资于本基金一定盈利,也不保证最低收益。投资人应当仔细阅读《基金合同》、《招募说明书》及《产品资料概要》等法律文件以详细了解产品信息。纳指100ETF属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。请投资者关注指数化投资的风险以及集中投资于纳斯达克100指数成份股的持有风险,请关注部分指数成份股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险、参与转融通证券出借业务的风险等。

评论