万亿国债发放、汇金“国家队”入场等多重消息催化下,10月23号A股市场触底向上,经过一段时间修复,目前已进入低位调整震荡期阶段。

数据来源:wind

短期来看,上证指数或将在2900-3100点窄幅震荡一段时间。

一方面,10月份,制造业采购经理指数(PMI)重回收缩区间,显示出制造业景气水平修复仍未企稳,需求不足或仍是当前经济的主要矛盾。A股指数出现V型反转走势的可能性不大。

另外,金融数据也暂未出现趋势性好转,10月,社会融资规模增量为1.85万亿元,较上年同期多增9108亿元。值得注意的是,其中政府债券净融资1.56万亿元,同比多增1.28万亿元,显示出政府债券发行提速仍是10月社融增量的主要贡献量,社融结构仍有改善空间。

政策层面,临近年尾,在全年5%左右经济增长目标下,四季度政策端强刺激的必要性下降。

中期来看,积极因子仍在持续积累,酝酿反弹情绪。

海外加息临近结束,全球资本市场风险偏好有望回升,带动人民币汇率持续反弹,对A股形成偏好支撑,风险资产流动性有望改善。美国10月CPI数据超预期回落,美国维持11月不加息动作,目前市场一致预期12月不再加息,甚至在美国经济“软着陆”预期下,市场对明年美国降息预期升温,CME美国观察工具近期数据显示,市场目前预计美国最早在明年5月会议上降息的概率已高达85%。(数据来源:CME,截至2023年11月20日)

国内政策呵护地产意味明显,宽松货币政策有望维持。近期政策集中发力于地产,融资支持、土地限价有所放开、调控政策进一步优化,政策呵护地产意味明显,此外,保障房、城中村、平急两用基础设施等需求发力支持稳定增长,同时“一揽子化债方案”有望落地进行化债时,货币政策或维持宽松以支持实体经济稳定增长。

指数低位震荡,逢低如何布局?可重点把握结构性机会。

通常,A股市场主线与产业发展趋势密切相关,主线行情往往能持续1-2年左右。后续TMT板块有望继续成为市场反弹主线。具体可关注:

电子:自年初以来,信息技术领域盈利降幅持续收窄,三季度库存出现回补迹象,板块整体景气度较高,电子板块盈利和库存均初现回升;目前来看,安卓智能手机、PC等重要下游已连续多季调整,相关出货数据及产业链厂商财报已持续验证行业“需求拐点已现,补库需求上升”。估值层面,电子板块仍处在近十年较低区间,具备较大向上空间。

华为产业链:随着华为重磅新品发布以及市场销量积极反馈,以华为产业链为代表的科技板块热度明显提升。近日,华为与长安汽车签署《投资合作备忘录》,拟设立一家从事汽车智能系统及部件解决方案研发、设计、生产、销售和服务的公司,华为汽车有望迎来纵深化发展未来,华为手机带来的A股行情有望在智能汽车上重现。

硬件算力基础设施(CPO、PCB、半导体、服务器…):短期来看,关键算力供给受限下,算力供需两侧或将出现阶段性失衡,相关服务器、算力租赁概念热度有望提升。长期来看,算力是经济增长的助推器和产业数字化转型的催化剂,芯片、服务器、交换机、光模块等算力基础设施有望成为后续数字基建的重心。

相关ETF产品:

5GETF(515050)及其联接基金(008086/008087):跟踪中证5G通信主题指数。成分股主要包括从事5G基础建设(设备与材料、网络建设与运维、配套基础设施)、终端设备(智能终端及相关零部件)、应用场景(智能网联汽车、工业互联网、VR/AR、超高清视频、云游戏、智慧城市等)业务的公司,涵盖了5G及AI相关的主要产业。

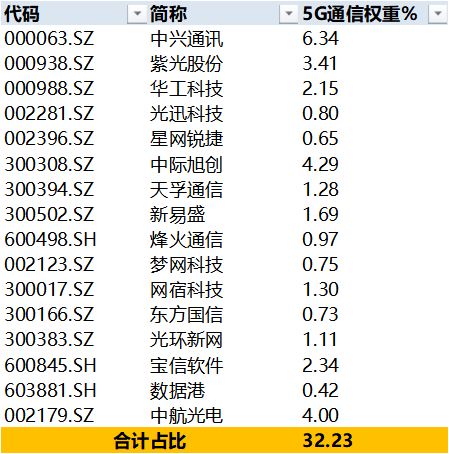

特点一:汇聚硬件算力龙头个股,与光模块、光通信、算力租赁概念板块重合度高。截至2023年11月7日,持仓股中,上述概念权重占比高达32.23%。

(数据来源:wind,截至2023/11/7)

特点二,与华为概念重合度较高。5GETF华为概念股权重占比近70%,在华为5.5G、华为手机、华为芯片、华为汽车等环节均有覆盖。

特点三,电子板块权重较高。5GETF跟踪的中证5G通信主题指数,电子行业权重占比高达57%,覆盖多个细分领域龙头。

特点四,估值适宜,处于机会区间内。经过90多个交易日的调整,目前TMT板块整体拥挤度已大幅缓解,5GETF(515050)跟踪的中证5G通信主题指数其最新PE估值为30倍,低于近5年70%的时间段,调整较为充分。

以上数据来源:wind

评论