记者|赵阳戈

近日,光伏行业公司爱士惟,以撤回的方式,结束了其IPO之旅。由于撤回匆匆,甚至公司没来得及对第一轮问询进行回复披露。

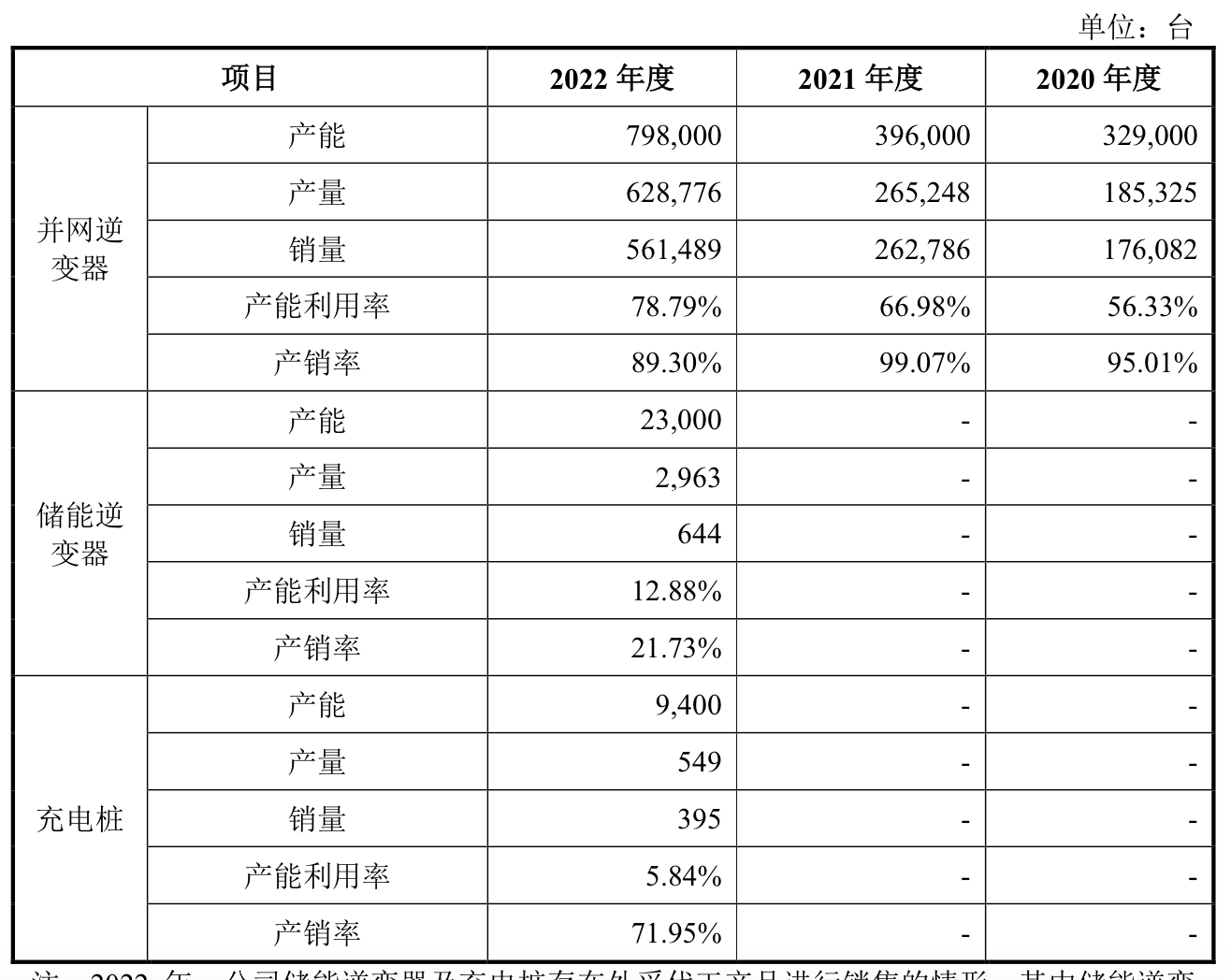

从已知的信息来看,公司存在业绩出现波动、产能并不饱和、以及应收账款、存货数据激增等情况。

从受理到终止仅5个月

从公开信息看,爱士惟IPO旅程并不长,该公司在2023年6月30日获得受理,7月份进入问询环节,11月30日交易所披露,公司和保荐人华泰联合证券分别向交易所提交了撤回首发的申请,历时5个月,爱士惟IPO止步。

资料显示,爱士惟的主要产品包括光伏并网逆变器、储能逆变器和智能充电桩等,覆盖家庭用户、工商业用户等用户群体。目前公司已在上海、苏州、西安建立了研发中心,在扬中建立了生产制造基地,并分别使用“AiSWEI”和“Solplanet”作为国内、国际品牌发展国内外市场。爱士惟与国内光伏行业众多龙头公司如正泰电器、天合光能、创维集团、中来股份等有合作;与国家电投、中国华能等大型央企有业务往来;海外客户则包括SMA集团、西门子KACO等全球知名逆变器厂商,并与德国IBC Solar等海外知名的光伏经销商建立了战略合作,产品销往国内及德国、巴西、波兰等40多个国家和地区。

根据全球知名能源研究机构Wood Mackenzie发布的最新报告, 2021年爱士惟逆变器出货量排名为中国市场第7名、亚太市场第7名、全球市场第12名。

不过需要指出的是,与同行业竞争对手相比,爱士惟产品类型相对单一,在地面电站并网逆变器、工商业储能逆变器等方面的产品仍然有待丰富。同时,爱士惟户用储能逆变器及充电桩等新产品仍处于前期市场开拓阶段,收入贡献偏小。

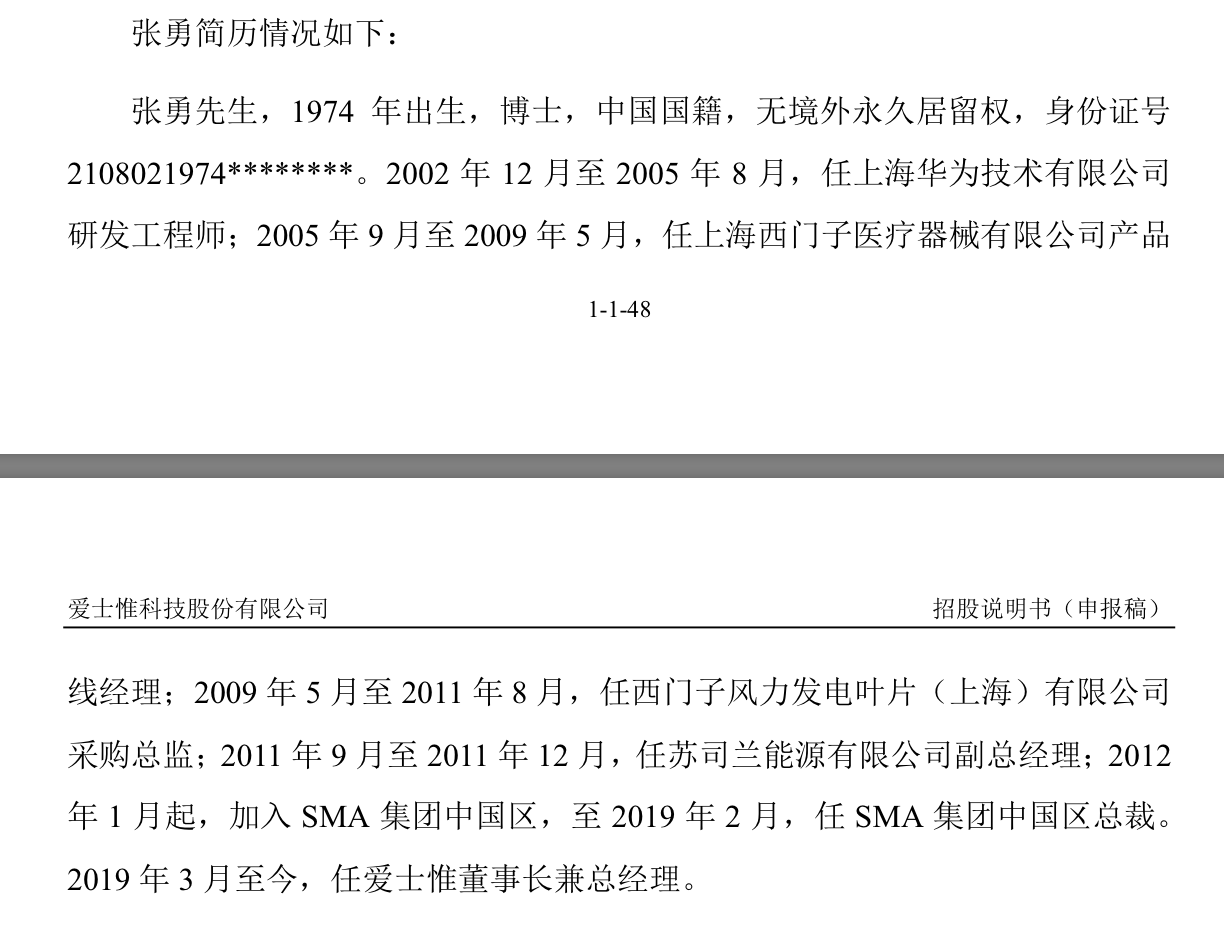

根据说明书,爱士惟的实际控制人张勇,直接持有公司19.15%的股份,通过其控制的上海卓由间接持有公司53.59%的股份,通过其控制的上海卓酉间接持有公司8.93%的股份,合计控制公司81.67%的股份。

说起来,张勇曾是SMA集团时任中国区总裁。在2018年下半年,SMA集团决定重组和处置中国区业务(包括爱士惟有限及其子公司爱士惟扬中、爱士惟电力设备),于是与张勇磋商出售事宜,逐步确定出售安排。最终通过一系列运作,张勇完成收购和整合,也基本保留了原SMA集团中国区核心团队成员组建新的核心管理团队。

应收账款、存货数据激增

由于没有更新,从爱士惟的说明书中,只能看到截至2022年的信息。

数据显示,2020年至2022年,爱士惟的营业收入呈现逐步增长的态势,分别为7.88亿元、9.81亿元、21.5亿元,但净利润却出现了波动,2020年至2022年数据为2187.32万元、-416.27万元、1.04亿元,扣非净利润分别为1289.04万元、-3162.95万元、1.02亿元。2020年至2022年的经营活动产生的现金流量净额分别为-649.87万元、-7412.91万元、5598.23万元。

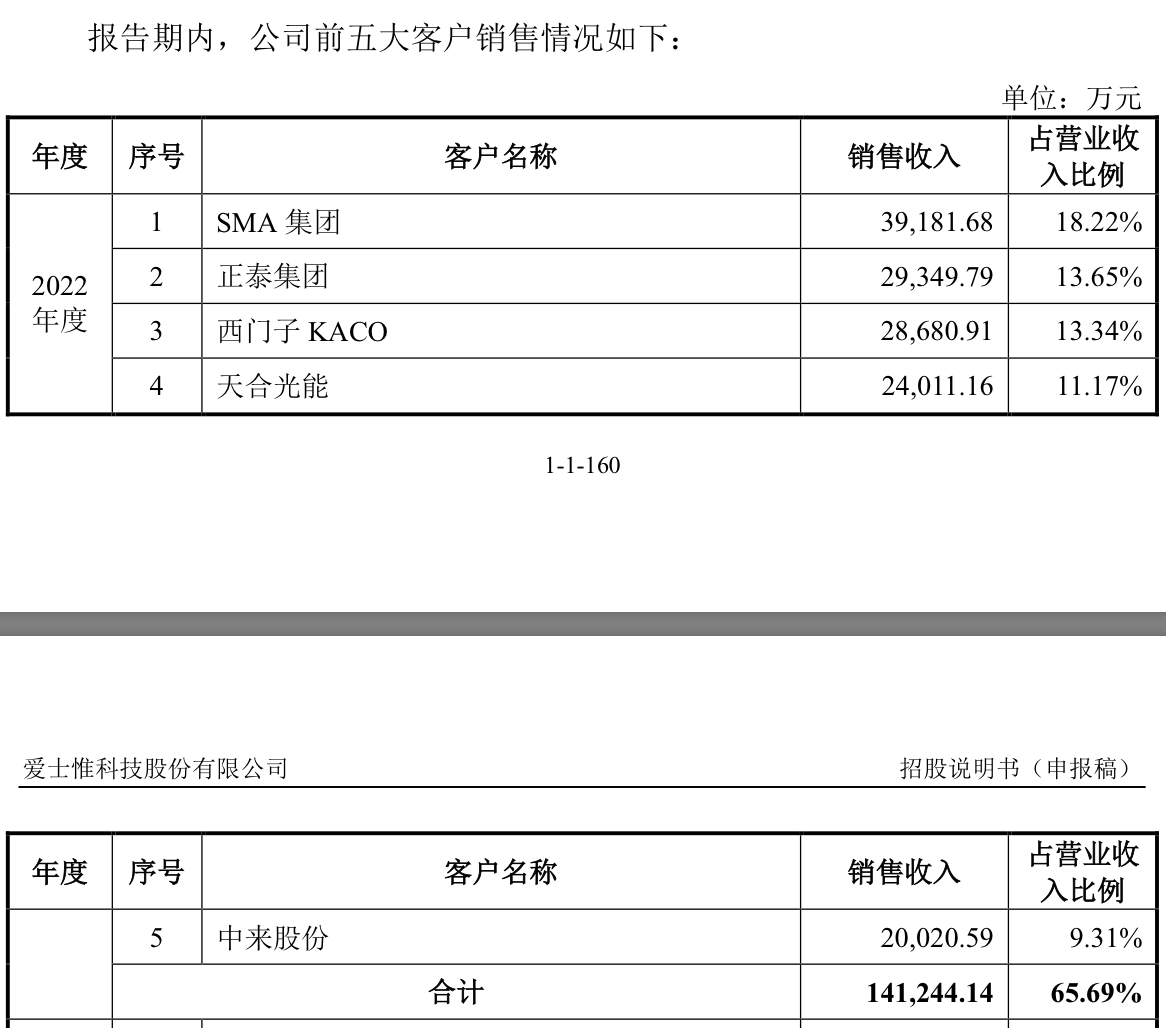

进一步看,爱士惟的前五大客户对公司的收入贡献巨大,2020年至2022年,公司对前五大客户的销售额占营业收入的比例分别为98.14%、87.34%和65.69%,客户集中度偏高。爱士惟的第一大客户为SMA集团。根据描述,公司逆变器半成品、充电桩及其他的收入主要来自向SMA集团销售逆变器半成品的收入。SMA集团的部分逆变器产品原由中国区公司生产,后来转移至德国生产,由于原生产所需的物料系由中国区公司采购,为了稳定供应链,该产品生产所需的物料由中国区采购和加工后,将半成品销售给德国总部。

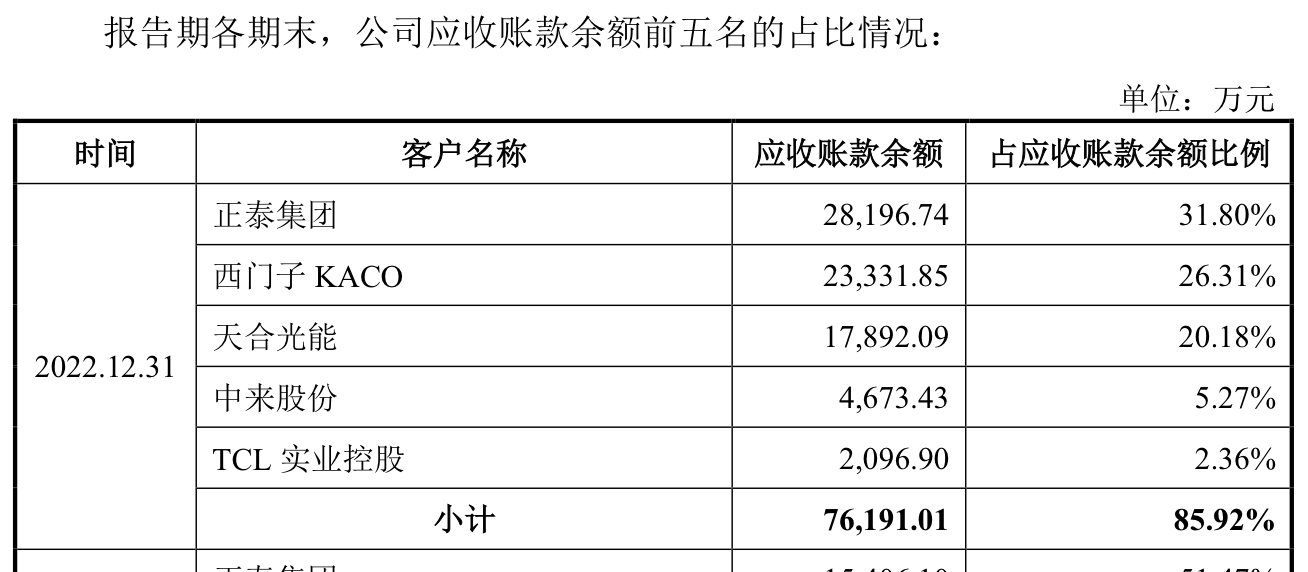

爱士惟2020年至2022年的应收账款分别为1919.30万元、2.77亿元和8.33亿元,数年时间出现激增。同样快速膨胀的还有存货,2020年至2022年,公司存货账面价值分别为1.53亿元、2.99亿元和9.03亿元,应收账款与存货账面价值合计占资产总额的比例分别为25.51%、51.35%和58.53%。

这其中,应收账款余额前五名合计就占到总应收账款的85.92%。前五客户分别是正泰集团、西门子KACO、天合光能、中来股份、TCL实业控股。2020年至2022年爱士惟的应收账款周转率分别为11.44次、5.85次、3.63次,出现下降态势。至于存货,主要由原材料、库存商品和发出商品等构成。存货周转率分别为3.62次、3.54次、2.8次。

爱士惟有风险提示称,若客户经营出现困难或由于其他原因导致无法按期支付款项,公司存在因应收账款不能按时收回导致对公司资产质量以及财务状况产生不利影响的风险。若市场需求或生产技术发生变化,原材料和库存商品市场价格下降,可能存在存货成本高于可变现净值的情形,公司将面临存货减值的风险。同时,若出现因产品销售周期过长或销售受阻造成存货积压并占用营运资金的情况,将对公司营运资金周转和经营业绩产生不利影响。

产能并不饱和

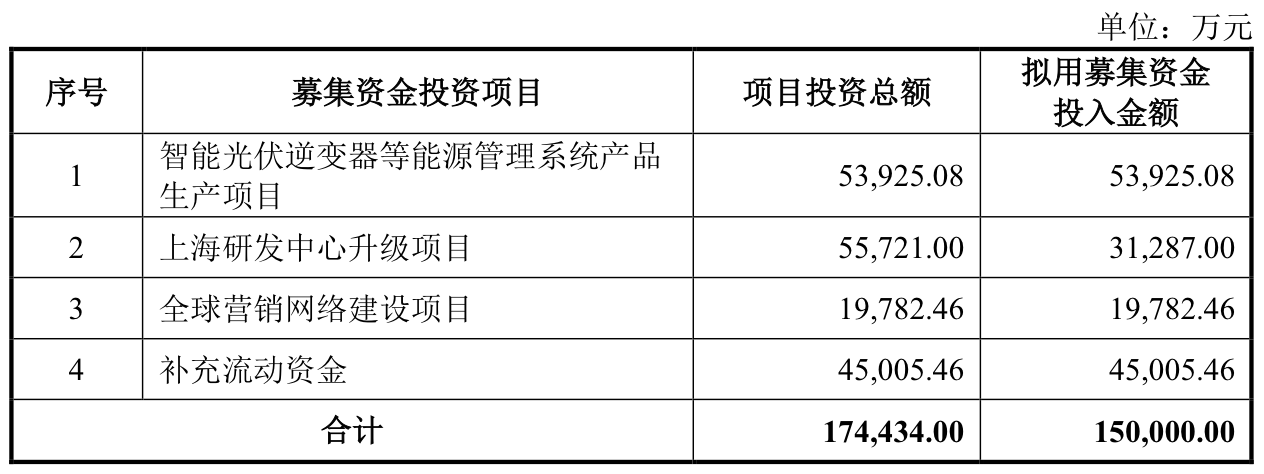

根据说明书,爱士惟打算募资15个亿,投入4个项目,其中最大的是“智能光伏逆变器等能源管理系统产品生产项目”,金额5.39亿元,另“上海研发中心升级项目”和“全球营销网络建设项目”,各自拟投入3.13亿元和1.98亿元,剩余资金用作补流。

据悉,“智能光伏逆变器等能源管理系统产品生产项目”将扩建公司现有生产基地,并购置自动组装线、自动贴片机、自动测试老化线、MES 系统等先进设备,将自动化设备与智能化系统相结合,减少外部工序、降低生产成本、提升生产效率与产品品质。项目实施后,预计公司达产后具备20万台户用并网逆变器、20万台储能逆变器、6万台工商业并网逆变器、2万台储能电池和2万台充电桩的生产能力。

不过界面新闻也注意到,2022年爱士惟产能并未饱和。其并网逆变器的产能利用率为78.79%,储能逆变器的产能利用率为12.88%,充电桩的产能利用率为5.84%。至于产销率,三者的数据分别为89.3%、21.73%、71.95%。

其实连爱士惟自己也提示了募投的风险,其中提到,若公司在实施过程中,宏观经济出现较大波动、市场环境等因素发生重大变化或由于市场开拓不力导致无法消化新增的产能,公司将会面临项目收益达不到预期目标的风险。

评论