文|天下财道 刘刚

这些天,中邮人寿又站在舆论的风口上。

近日,国家金融监督管理总局公布了一批罚单,中邮人寿(公司全称“中邮人寿保险股份有限公司”)赫然在列,被指存在9项违法违规事实。

(来源:媒体报道)

因资源得天独厚而“羡煞旁人”的中邮人寿,还陷入巨额亏损的困境。今年前三季度,公司净亏损超100亿元,亏损金额位列行业第一。

这些都引起外界广泛关注,其背后究竟发生了什么?

9项违法违规

在强化风险防控的基调下,金融业监管仍以“严”字当头。

12月1日,国家金融监督管理总局密集下发监管罚单。其中,中邮人寿因9项主要违法违规事实,被警告并罚款147万元,4名相关责任人亦被罚,而格外引人关注。

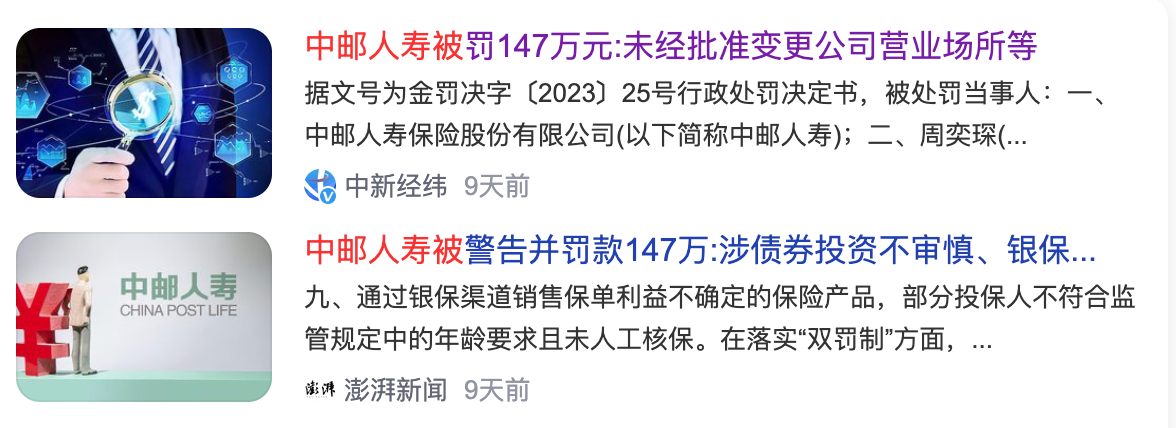

监督部门对中邮人寿的处罚信息

(来源:国家金融监督管理总局网站)

《行政处罚信息公开表》显示,中邮人寿主要违法违规事实包括:未经批准变更公司营业场所;公司内部管理不健全;购买的二级资本债券未按偿付能力监管规则计量最低资本;投资银行存款不符合监管规定;债券投资不审慎等。

从中可以看出,有些错误几乎是“幼儿园”级别的。比如变更营业场所未经批准,就算对于一家初创的小公司而言,也知道经过批准才能做这等事情,中邮人寿这么大的公司,为何会如此疏忽?

显然,百万级罚单反映出中邮人寿在合规经营方面仍存在诸多欠缺。除了内控管理,公司在偿付能力风险管理方面也有待加强。

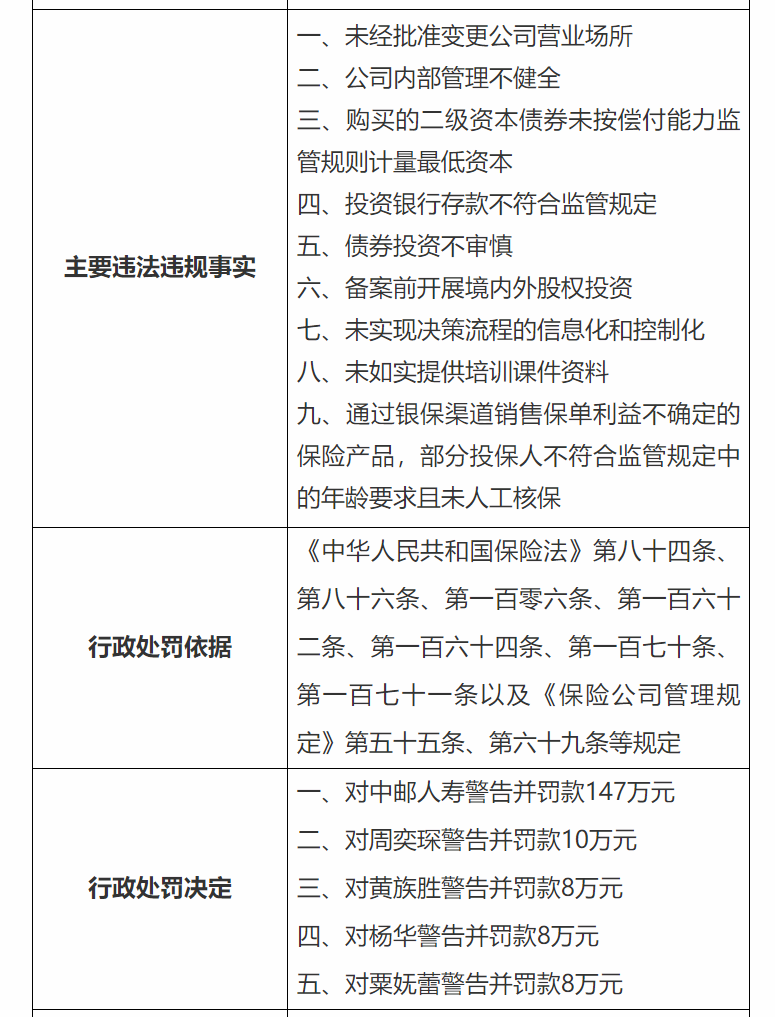

公司三季度偿付能力报告显示,2023年三季度末,中邮人寿综合偿付能力充足率为156%,核心偿付能力充足率为86%。公司一、二季度风险综合评级结果均为B类。

(中邮人寿2023年各季度偿付能力充足率指标;来源:中邮人寿偿付能力报告)

中邮人寿的指标,是个什么水平呢?我们来看看行业情况:根据国家金融监督管理总局披露的数据,2023年三季度末,保险业综合偿付能力充足率为194%,核心偿付能力充足率为126%。其中人身险公司综合偿付能力充足率为184%,核心偿付能力充足率为108%。

可见,中邮人寿相关指标,远低于行业平均水平。

实际上,2022年一季度,中邮人寿的风险综合评级结果还是AA类,但二季度就跌落三个档位降至BB类。今年一季度风险综合评级结果再降为B类。

中邮人寿能否“知耻而后勇”呢?看上去还是有一定希望的。在2023年三季度偿付能力报告中,公司表示,“组织开展七大类风险的识别、评估、监测、预警和报告工作,召开2023年第6次管理层风险管理委员会会议,讨论分析公司风险管理整体情况,强化全面风险的统筹管控,切实提升公司的风险管理能力。”

前三季亏百亿

客观地说,步入2023年,在寿险产品预定利率下调的刺激下,寿险行业保费呈现较好增长态势,但资本市场的剧烈震荡,也对寿险公司的投资收益形成较大拖累。

尽管部分寿险公司盈利承压,但中邮人寿超过百亿的亏损额还是令业界为之一惊。

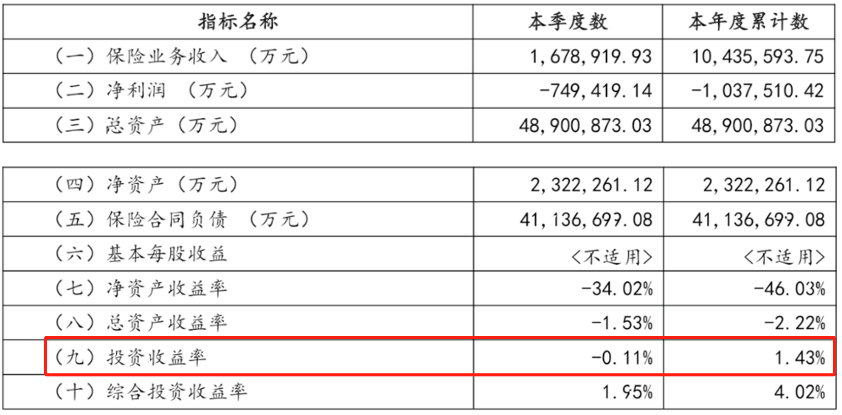

偿付能力报告显示,今年前三季度,中邮人寿分别亏损25.04亿元、3.77亿元、74.94亿元,合计亏损103.75亿元,这一亏损额在寿险行业居首。

是收入明显下滑所致吗?非也。数据显示,中邮人寿同期保费收入仍实现增长。前三季度,公司累计保费收入1043亿元,同比增长23%,是7家保费突破千亿的寿险公司之一。

虽然公司并未披露亏损的原因,但从整个行业情况来看,投资收益下滑是造成利润波动的一大原因。

截至三季度末,中邮人寿净资产收益率为-46.03%,总资产收益率为-2.22%,投资收益率为1.43%,综合投资收益率为4.02%。而该公司近三年平均投资收益率为4.99%,今年显然远低于过往平均水平。

(中邮人寿主要经营指标;来源:中邮人寿2023年三季度偿付能力报告)

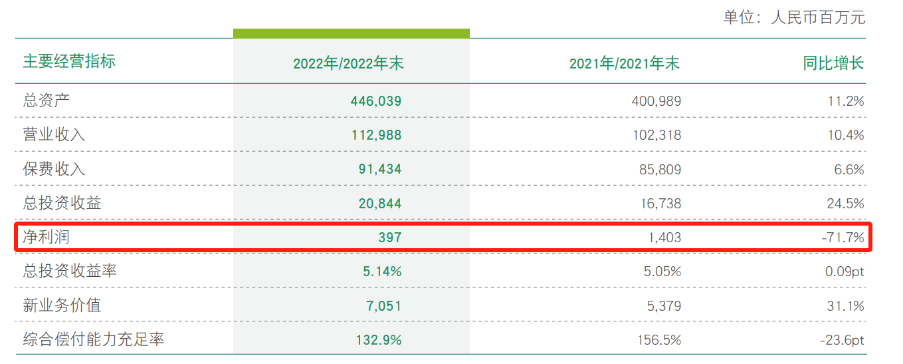

事实上,2022年中邮人寿的盈利就已面临一定压力。年报显示,当年前三季度公司亏损26亿元,第四季度逆转实现净利润30亿元,全年才有约4亿元的盈利。相比2021年的14亿元净利润,去年盈利能力已下滑71%。

(来源:中邮人寿2022年年报)

今年公司还想靠最后一个季度“扭转乾坤”吗?我们拭目以待。

实际上,今年下半年中邮人寿在投资端仍有大动作。9月,中邮人寿以42亿元接手北京昆庭资管全部股权债权。北京昆庭的主要资产为位于北京市东城区的中粮·置地广场项目。

另一个好消息是,10月30日,国家金融监督管理总局同意中邮人寿全资子公司中邮人寿资产管理有限公司开业,这也是中国获批开业的第34家保险资管公司。

渠道单一痼疾

在银保渠道流传着一句话:“得邮政者得银保”。

据了解,中国邮政集团公司已建成5万多个营业网点,中国邮储银行有近4万个营业网点。这些遍布全国城乡的营业网点是中邮人寿背后天然的资源禀赋。

也因此,中邮人寿的保费收入几乎全部来自银保渠道。2022年,公司保费收入914亿元,而银保渠道总保费达908亿元,占比高达99%。

(来源:中邮人寿2022年年报)

中邮人寿也在试图解决业务渠道单一的痼疾。

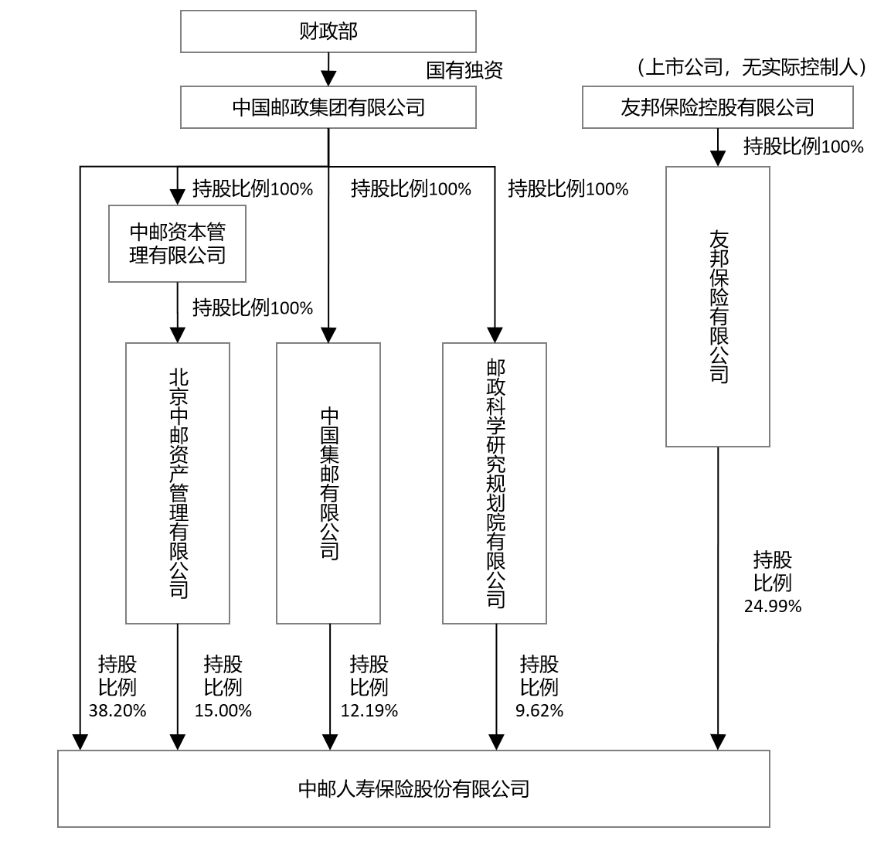

2022年1月,友邦保险入股中邮人寿。中邮人寿注册资本从215亿元增加至286亿元,友邦保险认购新增注册资本71亿元。此次交易引资金额达120亿元,是我国保险业最大的增资扩股引战项目。

增加注册资本和股东后,中国邮政集团持股比例为38.2%,友邦保险持股比例为24.99%,成为中邮人寿第二大股东。

(中邮人寿股权结构;来源:中邮人寿2023年三季度偿付能力报告)

友邦保险1931年成立于香港,是最大的泛亚地区独立上市人寿保险集团,开展保险业务超90年。该公司可谓是中国内地保险代理人制度的“鼻祖”,1992年带来的保险代理人制度颠覆了传统保险的柜台销售模式,推动了中国现代保险业第一次革新。

双方的握手,当时引起很多关注。中邮人寿表示,未来友邦保险将在产品开发、科技、投资、风险管理、拓展和深化中邮保险独有分销潜力方面,为中邮保险提供专业支持。

业内人士也认为,中邮人寿一直以银保渠道为主,公司新业务价值偏低,友邦保险在个险渠道优势明显,双方结合可以帮助中邮保险拓宽销售渠道,推进价值转型。

然而,经过了近两年时间,二者的合作成效是否显著呢?中邮人寿尚未打开代理人渠道新的增长极。而且,增资之后,中邮人寿的偿付能力充足率指标压力仍存,如今公司更是在亏损泥潭中挣扎。

未来中邮人寿如何实现与友邦保险资源互补,向业务渠道多元化方向迈进?目前来看依然任重而道远。

评论