文|新经济e线

12月6日,财政部发布关于向社会公开征求《全国社会保障基金境内投资管理办法(征求意见稿)》(以下简称《管理办法》)意见的函。这也是继《全国社会保障基金投资管理暂行办法》(后文简称《暂行办法》)实施逾20年之后首度对该文件进行修订。

目前,社保基金所适用的《暂行办法》公布实施于2001年,规定的内容相对简单,随着金融市场发展,其适用性逐渐减弱。期间,若社保基金面临丰富投资品种、调整投资比例的需求,主管部门大多通过专项批复进行批准,形成了大量需要进行系统梳理、调整优化的内容。时至今日,已具有对暂行办法及相关专项批复进行整合优化的必要性。

据新经济e线了解,伴随我国经济的持续发展,社保基金的管理资产规模持续扩张、投资能力不断增强、资产配置广度深度不断提升,年均投资收益率为7.66%。

不过,2022年受到宏观投资环境整体不利的客观影响,在管资产规模小幅收缩。根据全国社会保障基金理事会的年度报告,截至2022年全国社保基金资产总额为2.88万亿元,同比下跌4.51%,实现净利润收入-1237亿元,主要受到权益市场波动导致股票等交易类资产公允价值下滑的拖累。

在资产配置结构上,近年来社保基金逐步加大向权益市场的倾斜力度,对交易类金融资产的配置比重整体呈上升趋势,但2022年占比小幅回落至51.81%,而对长期股权资产的投资力度则有所增长,2022年占比为7.20%。

新经济e线获悉,《管理办法》同步提升了社保基金投资管理人门槛。其中,对应的实收资本从原来的不少于5000万元提高至不少于1亿元人民币,净资产从不少于5000万元提高至不少于5亿元人民币;在中国境内从事证券投资管理业务的年限也从原来的2年以上增加到5年以上。

投资管理四大核心调整

新经济e线注意到,《管理办法》主要针对社保基金境内投资管理进行调整,包括基本原则、投资范围、投资比例、管理费率等四大核心内容。

来源:财政部官网

本次修订从2022年9月开始启动,一方面,根据监管要求,长期资金在服务国家战略实施、助力资本市场稳健发展时需把握投资机遇。另一方面,近年来全球宏观环境波动导致资本市场风险上升,社保基金提高组合管理效率稳定投资收益的诉求提升。

据新经济e线了解,在基本原则方面,《管理办法》对投资目标及要求的设置更加符合主权基金性质。一是不再将“流动性”作为前提,并新增了“收益性”、“长期性”原则,实际突出了主权基金的资金特征,从原则上为社保基金进行多元化投资提供了配置空间(如另类投资等)。二是将投资管理目标由“增值”改为“保值增值”,这实际是与“长期性”配套的调整,允许短期波动,但对长期风险偏好进行控制。

从投资范围的变化来看,《管理办法》将此前专项批复进行整合,并适当优化调整投资范围,兼顾基金安全和保值增值需要。具体包括同业存单、政策性和开发性银行债券、地方政府债券、企业债、债券回购、直接股权投资、产业基金、市场化股权投资基金、优先股、资产证券化产品、公开募集基础设施证券投资基金等。与此同时,结合金融市场发展变化,参考基本养老保险基金、企业年金基金投资,《管理办法》增加和调整全国社保基金投资范围,具体包括公司债、非金融企业债务融资工具、养老金产品等。

根据金融市场发展,《管理办法》还适当增加套期保值工具,具体包括股指期货、国债期货、股指期权等,并明确社保基金会直接投资范围限于银行存款、同业存单,符合条件的直接股权投资、产业基金、股权投资基金(含创业投资基金)、优先股,经批准的股票指数投资、交易型开放式指数基金,而此前只局限于存款和在一级市场申购国债。

可见,与《暂行办法》相比,调整后的投资范围中,可投资资产类别、直接投资资产类别均显著增加,大量扩充了可投资范围,从原本的六、七个大类增加至十余个大类。

在投资比例方面,除《暂行办法》外,2015年国常会曾对社保基金投资比例进行了扩围,《管理办法》整体延续了扩围后的投资比例要求,但针对新的投资范围进行了进一步的明确和优化调整。

比如,存款、国债等低风险利率资产的投资比例下限由50%降低到了40%,限制有所放松,其中存款的投资比例下限保持10%不变,但投资一家银行存款的比例上限由50%降低到了25%,体现了分散化投资的理念;而企业债、金融债等信用资产投资的比例由不得高于10%改为信用债、资产证券化产品、固收类资管产品等资产投资比例合计不高于20%,其中资产证券化产品不得高于10%,同时也限制了社保基金加杠杆比例不得超过140%。

整体来看,《暂行办法》将固收基金和信用债资产合并计算,投资限制有所放松,旨在安全范围内提高社保基金收益。

此外,考虑到全国社保基金规模较大,已形成投资规模效应,为进一步促进全国社保基金保值增值,考虑参考基本养老保险基金投资监管办法和实践、结合相关监管改革方向,适度下调管理费率、托管费率上限。其中,股票类产品管理年费率不高于0.8%,债券类产品管理年费率不高于0.3%;货币现金类产品管理年费率不高于0.1%;股权投资基金管理年费率不高于1.5%;托管人提取的托管年费率不高于0.05%。

公募REITs迎增量资金

值得关注的是,近期,公募REITs 政策端进一步发力,除融资发行端的支持力度持续加码外,社保基金将公募REITs 纳入投资范围也意味着未来增量资金的入场正在稳步推进。

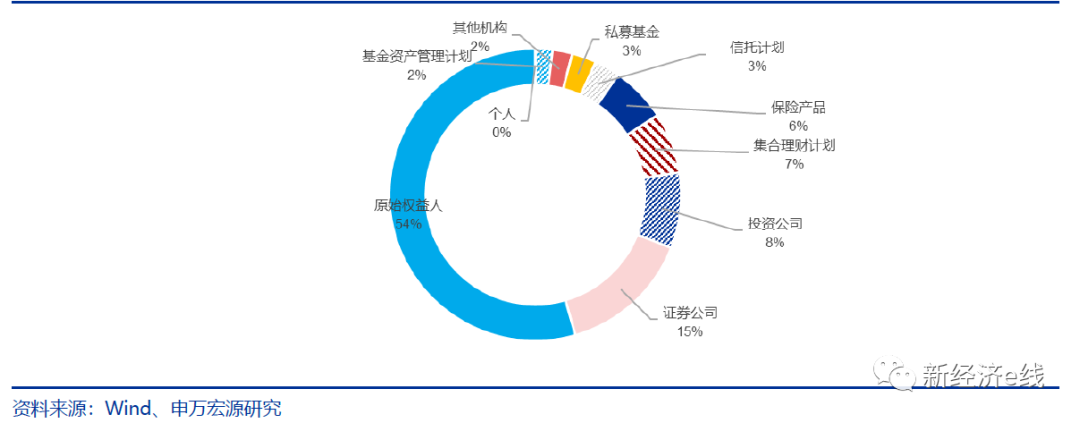

REITs投资者结构中保险、券商、理财为主要机构投资者

长期来看,公募REITs的现金流相对稳定,且强制高比例分红,能够为社保基金提供长期稳定的回报率。此外,REITs资产的风险收益特征使得其能够在股债组合配置中发挥分散风险、提升组合夏普比率的作用。

新经济e线注意到,《管理办法》将公募REITs与含权益类的基金、股票等产品和投资工具合并计算投资比例,与近期REITs市场投资者对于REITs 产品特殊权益性质的定位不谋而合。在投资比例方面,按成本计算,股票、股票型证券投资基金、混合型证券投资基金、股票型养老金产品、混合型养老金产品、公开募集基础设施证券投资基金、上市公司优先股、中国存托凭证,合计不得高于40%。

近两年来,公募REITs净值由于整体市场流动性偏弱+宏观经济波动较大+品种基本面出现大幅下行而大幅回落,REITs二级市场投资波动加大。加上REITs市场中流通盘比例不高,主要以保险、券商、银行理财机构为主,投资管理以固收部门为主。相似的投资策略、估值体系、合规风控决策使得市场脆弱性较高,未来社保基金入市或为REITs市场注入新活力。

不过,另有市场人士称,由于我国公募REITs 市场仍处于起步阶段,近两年收益风险比较低,未来社保资金增配或并非一蹴而就。相对于二级交易,社保基金“战投+网下”参与方式或值得关注。

新经济e线获悉,除了可投资公募REITs外,社保基金直接股权投资也将更加灵活。调整后,社保基金可直接投资符合条件的直接股权投资、产业基金、股权投资基金(含创业投资基金)、优先股,此前需经批准后投资,即“一事一议”。《管理办法》明确股权类投资比例不低于30%。其中,直接股权投资、非上市公司优先股合计不得高于20%,产业基金和股权投资基金(含创业投资基金)配置比例不高于10%。2022年社保基金长期股权投资占比仅为7.2%,距离上限仍有距离。

海外经验也表明,利用负债端长期资金的优势,主权基金/养老金降低流动性敞口、增加另类资产配置比例是共同趋势,有助于组合实现高且稳定的投资收益。海外主要国家养老金另类资产配置从2001年的5%增加到2021年的19%,其中以加拿大CPPIB为代表的养老金另类投资运营相对成熟,过去5年私募股权投资收益为14.8%,基础设施建设投资收益为8.1%。

据申万宏源研报称,过去社保长期股权类投资收益较为可观,未来在能源、粮食安全、现代产业的投资或更加灵活。过去10 年社保长期股权投资年均收益率约10%以上,股权投资方面广泛布局能源(国家管网、中广核风电)、粮食安全(中粮福临门)领域,并且在先进制造、人工智能、半导体等关键性产业参与股权基金投资。

总体来看,社保基金行业投资的策略无疑是成功的,截至2022年,社保基金累计投资收益达到1.6万亿。不过,近两年由于核心资产的调整,社保基金行业轮动难度加大。业内预计,未来社保基金的权益投资可能有两大倾向,一是借助上市公司治理优化和分红习惯改善,扩大分红底仓股票池,增厚分红收益来源;二是积极使用衍生品等先进组合管理工具,增强收益净值的稳定性。社保基金的投资能力一直很强,收益率证明一切,未来社保有望率先探索多元化投资,扩大收益来源,成为另类投资的第一批“食螃蟹”者,更好服务实体经济以及每一个人。

评论