2023年12月13日,白酒板块领跌,相关指数大跌逾3%,创1年多来新低,其中泸州老窖跌超5%,舍得酒业跌超4%,五粮液、山西汾酒、古井贡酒等均跌超3%,贵州茅台跌2.92%。今日,受联储不加息决议消息影响,三大指数高开,白酒受大市影响,早盘翻红,而后冲高回落。

食品饮料ETF(515170)作为场内跟踪细分食品指数规模最大的产品,盘中成交额突破5000万,频现溢价,交易活跃,目前净值再创新低,调整至近250日低点,跌破0.6元,具备比较高的安全边际。

利好利空消息交织,对白酒行业影响几何?

近期,白酒进入淡季,整体批价平稳,利好利空消息交织。利好消息方面,贵州茅台发布公告称,2023年度回报股东特别分红实施,股权登记日为12月19日。五粮液也发布公告称,基于对公司未来持续稳定发展的信心以及对公司长期价值的认可,公司股东五粮液集团公司计划自公告之日起6个月内增持公司股票,拟增持金额不低于4亿元,不超过8亿元。

根据五粮液工作人员分析,目前五粮液生产经营情况均正常。对于白酒市场的复苏前景,公司认为在白酒行业中,公司之间竞争将会加剧,同时行业有迎来调整期的趋势,行业集中度日趋加速。工作人员还表示,公司对市场前景抱有信心,但更重要的是保持耐心。

事实上,头部酒企2024年业绩确定性还是比较强的。近期贵州茅台、山西汾酒、酒鬼酒、老白干酒、习酒、郎酒等众多头部酒企密集召开年度大会,对2023年工作及2024年战略进行总结和展望,彰显白酒行业的强韧性。展望2024年,白酒产业景气度边际上行、库存周期影响逐步减弱、2019-2023年酒企收入业绩并未明显降速,对白酒中期表现更为乐观,头部白酒企业绩确定性强。

但在前段时间,有机构人士分析泸州老窖对旗下核心产品国窖1573和老窖特曲的出厂价进行了下调。具体为:泸州老窖通知经销商,至12月18日将国窖1573打款价从980元下调至930元,且每瓶扫码出库奖励10元,同时泸州老窖特曲打款价也从340元下降至290元。泸州老窖董秘办表示,国窖1573计划内真实结算价并未调整。

截止昨日收盘,泸州老窖股价大跌超4%,同时带动整个白酒股集体下跌,但从本次调整政策看,并未涉及真实结算价调整,而是销售策略的前置,此次事件冲击或将成为底部区间的一次性压力释放。

从短期、泸州老窖自身看,国窖这次政策仅为阶段性政策调整(仅在18号之前),是针对部分优质客户计划内配额进行的利润前置操作,即将部分后期需要分配的利润提前支付给经销商,提升回款效率,帮助经销商经营和资金周转,旨在积极备战2024年一季度开门红,彰显国窖团队执行力出色,预计2024Q1业绩确定性较高。现在是白酒销售旺季,市场竞争激烈,泸州老窖通过提高渠道价差与即时奖励,加大产品的销售,有利于企业销售增长。

经过前期大跌,白酒调整到位了吗?

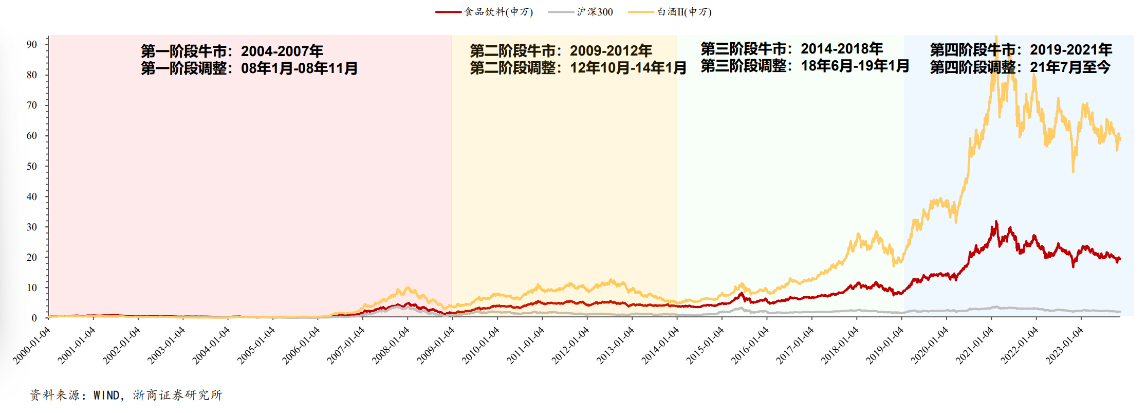

复盘2000年至今的白酒表现,我们发现板块共经历了四轮牛市与调整,大多表现为:戴维斯双击-估值见顶-估值下行-戴维斯双杀-股指筑底。通过复盘前四轮调整周期,目前白酒板块估值处于近5年10%分位以下,但业绩并未呈现明显降速,根据23Q3财报,主要龙头企业均维持在15%以上业绩增长。本轮周期或步入调整尾声阶段,白酒板块有望迎来新一轮上涨周期,看好优质酒企价值回归。

当前白酒估值具备性价比,紧握底部区间配置良机

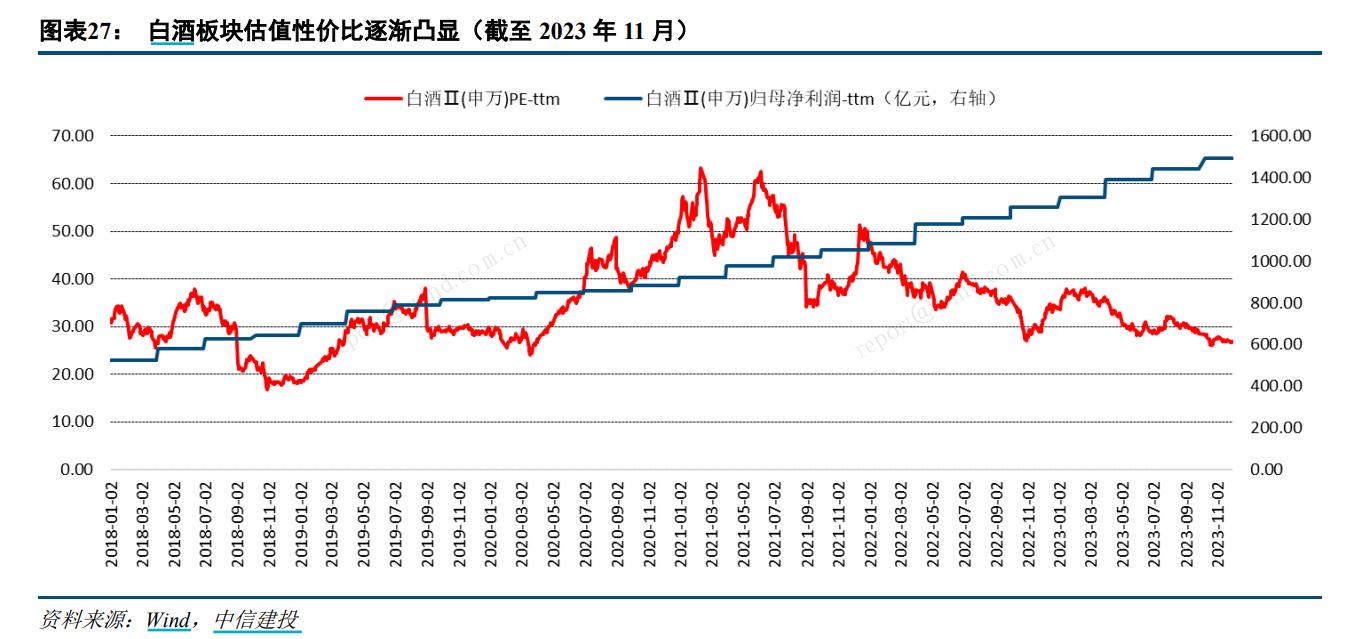

白酒板块估值性价比凸显。年初以来,申万白酒估值水平从年初的35.43x下降至26.88x(截至2023年11月30日),分别处于近3/5/10年的1.32%、8.24%、40.70%分位,龙头企业多数处于过去5年15%分位以下,估值普遍处于合理偏低水位。实际上,申万白酒板块PE-ttm从2021年初的高点63.65x回落57.77%,同期申万白酒板块成分股总归母净利润ttm从920.68亿元提升62.31%至1494.39亿元,上市酒企业绩增长稳健,基本面良好,龙头酒企具备较强的增长韧性与业绩确定性,白酒板块估值性价比逐渐凸显。

相关产品:

华夏中证细分食品饮料产业主题ETF(515170)及其联接基金(A类:013125,C类:013126):本基金跟踪的标的指数为中证细分食品饮料产业主题指数,该指数反映沪深两市细分食品产业公司股票的整体走势,该指数从食品制造等细分产业中挑选规模较大、流动性较好的公司股票组成样本股。根据申万三级行业分布,指数权重集中于白酒(66.7%)、乳制品(11.9%)、调味发酵品(8.8%)、啤酒(4.3%)等高壁垒、强韧性板块,在经过今年以来较大幅度调整后,投资价值更加凸显。

评论