文|未来迹FutureBeauty 林宇

编辑|夏诗远

羽西又有大动作了!

继今年8月初,羽西升级“鎏金家族”后,12月14日,羽西发布了全新升级的人参系列。该新品线最大的亮点是直接标上“50+熟龄肌专属”,明确划出了产品适用的年龄段。

这一举动,在当前的化妆品行业颇具开创性。因为大部分品牌都希望产品具有普适性,触达更广泛的用户群。而此番羽西似乎反其道而行之,为产品设置了清晰界限,因宣称鲜明而得到了业内外的关注和讨论。

在品牌经历大规模线下撤柜、回归购物中心希望年轻化等一系列调整后,羽西在此刻将目光延伸至50岁以上的年龄段群体,意欲为何?在此新旧交替的时间节点,欧莱雅中国对外释放了怎样的战略信号?

01 针对50+人群的上新“冒险”?

公开资料显示,羽西目前拥有鎏金家族、灵芝、人参和白芍四大主力产品线。此次焕新升级的是其中的人参系列,包括水乳、精华、日晚霜和眼霜等产品,明确聚焦熟龄肌抗老赛道,是目前市面上首套专属50+熟龄女性的高端护肤线。

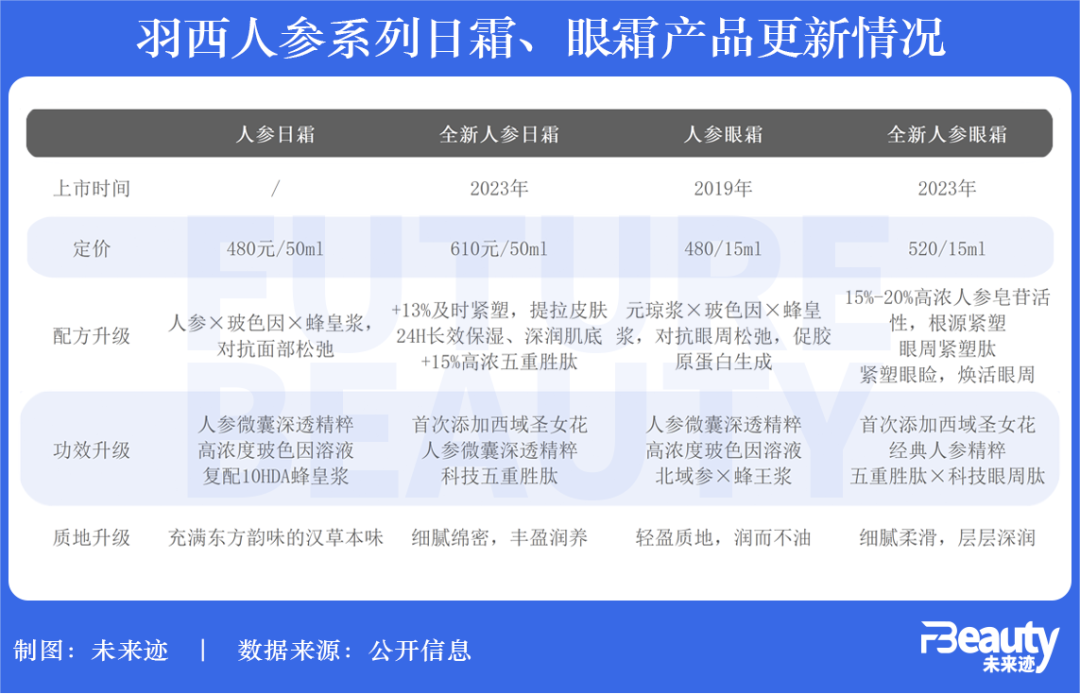

具体来看,除了对外包装升级,面霜、眼霜两款产品更是从质地到配方进行了全面升级。据了解,这是人参系列眼霜的第三次升级。2019年,羽西曾在北域参和蜂王浆的基础上,新增集团王牌抗老原料——玻色因作为产品核心成分。

羽西人参系列新老版产品图

从品牌宣传的功效情况看,升级后的人参系列中,面霜和眼霜功效力十足,新增了西域圣女花成分,不仅重视肌肤外部的三角区“结构性”衰老,还关注“内源性”衰老的改善机制。两款产品标价分别为610元和520元,相较于原版,价格提升100元-150元。

从营销方面看,截至发稿,羽西在小红书官方账号连续发布了六则相关笔记,表示在上市之前深度访谈了3000+熟龄女性,并在“50岁,我们渐入佳境”的主题宣传片中表达了极强的情绪价值——“年轻不囿于年龄,美远不止一种可能性,享受最真实的自己。”

直接标明“50+”,深挖银发经济,羽西此番动作足够先锋,但结合品牌当下的市场生态位,这招棋算不上“冒险”。

一方面,羽西品牌在50+熟龄消费群中,其实已有着深厚的品牌认知。

“羽西有挖掘银发经济的DNA。”有与羽西合作近20年的华东某百货化妆品区经理向《FBeauy未来迹》介绍,十多年前,羽西的受众主要是30-40岁的中年人,如今这波70后大都步入了50岁的年龄段,羽西此时启动升级,正好对应原核心客群。“很多品牌都忽略了这部分人,实际上他们可支配资金充足,而羽西具有先发优势、这次算继续放大品牌印象。”

小红书平台内,“妈妈护肤”的相关笔记数目超36万篇,可见这类细分需求的关注度之高。而据百货经理介绍,在此前的推广中,羽西人参系列本就打上了“妈妈级别”标签。

值得一提的还有,羽西选择在临近年末上新,也颇具巧思,正好迎上新年礼盒经济的热潮,实现品牌营销效果的加乘效应。

另一方面,50+定位与羽西当前在全国推进的线下渠道拓展策略也很适配。

2022年,羽西加速重返线下开店,其中二三线城市的购物中心成为布局的重点。而这种渠道战略也为此次新系列打开了市场空间。

上述百货负责人认为,50+年龄层中,一线城市消费者偏好国际高端大牌,相反二、三线城市的中档消费人群更具备挖掘潜力。“并且他们可支配时间和空间富裕、对品牌有一定认知、看重产品功效,在悦己消费盛行下,羽西发挥的空间还很大。”

综合来看,羽西这一动作,一方面是巩固主力用户,避免流失;二是在市场上形成品牌的差异化,持续破圈赢得更多用户。

02 “大玩家”寻找新增量

“欧莱雅这次下了一步好棋!”一位华中购物中心招商总监对羽西的做法给予肯定。

作为欧莱雅集团旗下唯一的中式高端美妆品牌,羽西直指50+消费群,透露出欧莱雅中国正将银发经济视作掘金的重要方向。

这一策略或许早有苗头。

在第六届中国国际进口博览会上,欧莱雅北亚总裁及中国首席执行官费博瑞表示,近些年来,观察到中国消费者变得更多样化更考究,也意味着消费市场依然机会众多,新产品和新品牌仍有大量机会。此外,中国市场规模庞大,很多新一线城市正在发展、成长、升级,深耕这些城市和市场,对欧莱雅而言也是崭新的发展机会。

在欧莱雅中国提出的“5界”战略中,“多元包容”具体指的是美从普适化到专属化,从“为所有人创造无与伦比的美”,到“为每个人创造独一无二的美”,欧莱雅希望以细分的思路再赢得2亿新消费者。

欧莱雅中国区副CEO马晓宇更是屡次提及“银发经济”。在去年欧莱雅中国25周年庆典媒体访谈中,马晓宇向《FBeauty未来迹》表示,“未来的都市‘银发族’是我们一个巨大的方向,可能是一个很多人都没有意识到的金矿,亟待关注。”

年初她再次指出,“70后”群体会让中国社会未来的消费架构有很大拓展,因为这群人到进入50岁、60岁会非常注重自己的生活,要活好自己的人生。

这种洞察有着社会学和经济学的研究基础。

第三届老龄中国发展大会指出,我国人口老龄化具有世界范围内老年人口规模最大、老龄化速度超快、地域范畴最宽广、区域差异最大等特征。2030年,中国60岁以上老龄化人口达4亿,老龄化产业将近13万亿元规模。

复旦大学老龄研究院银发经济课题组预测,在人均消费水平中等增长速度背景下,2035年银发经济的规模为19.1万亿元,占总消费比重的27.8%,占GDP的比重为9.6%,我国60岁以上老年人总消费将在2018年—2025年显著增长。

深耕下沉市场的河南碧云天化妆品连锁店总经理张煜东曾告诉《FBeauty未来迹》,在中国市场,70后、80后是从经济高速发展的时代成长起来,热衷于为美丽买单。因此未来10年,当他们跨入50+、60+年纪成为银发经济主力军,银发护肤也会迎来一个大好时期。

在此背景下,选定50+年龄层,深耕银发经济,是整个欧莱雅集团和高档化妆品部在中国寻找新机会点、创造用户、业绩增量的大胆尝试。从欧莱雅集团最新财报看,前三季度中,高档化妆品部在所有地区都实现两位数增长,业绩大幅领先于市场,但中国市场的复苏速度和份额增长速度均低于预期水平。

而且,选择用羽西开局,除了因为它的主力客群符合之外,拥有本土品牌身份、业绩稳定双层“BUFF”也是主要原因。上述华东百货经理告诉《FBeauty未来迹》,与2021年相比,今年羽西在该百货的销售增长在12%以上,这在整个化妆品市场颇为疲软的当下属实不易。

但欧莱雅对羽西的此次尝试,并非意味着银发经济在中国就是一片掘金蓝海。

03 银发经济热背后的冷思考

纵观整个银发美妆市场,虽然存在巨大的消费需求和尚未被深挖的功能痛点,但始终缺少头部品牌。

目前市面上已经出现专门针对银发一族的护肤和个护品牌,但都规模较小。例如2021年立白科技集团推出的“半月浮生”、“吾时佳”两个针对50+人群的个护和护肤品牌,以及芳华生物六年前推出的身体洗护品牌“芳华”。

其中,在淘宝企业店铺,“吾时佳”的销冠产品润唇膏月销量不足50,而“半月浮生”的品牌独立旗舰店已经关停,产品被并入立白集团旗舰店内继续售卖。而近一年时间里,“芳华”旗舰店涨粉不足1000,粉丝数停留在两万出头。

灵活性强的本土品牌尚且如此,外资集团们也不敢贸然发力。

以人口老龄化严重的日本为例,花王、资生堂、高丝等头部日化企业都推出过中老年专属品牌或产品线,但从未正式进入中国市场,大部分中国消费者并不了解。

有业内人士分析,这种情况是因为这类定位小众的品牌往往得不到集团的大量资源支持,而且在分层更复杂的中国市场,定向推广某一个中老年护肤品牌对集团的运营能力更高。

一方面在于,市面上不乏高功效的抗老产品及“贵妇”品牌,具有高消费力的群体一般有自己清晰的品牌价值判断,后来者想获得心智非常困难。

从大众用户心理层面的考虑,“很多中老年人不一定愿意选择标签为‘妈妈级别’的产品,可能会更青睐高功效、高价值产品。”有资深零售人士认为,品牌若为自己设立年龄上的局限,非但不能获得类似“25+抗初老”理念的精准传播效果,反而很可能将自身价值置于一个“窄地”。

另一方面,中老年群体对美妆品牌集中的营销阵地接触不够频繁。

中国移动研究院《数字时代的“慢”人群》指出,2022年我国银发群体的网络渗透率为59.8%,较总体入网率仍存在一定差距,而且数字技能胜任力普遍偏低,需要加速弥合数字鸿沟。

从羽西的做法看,其在线上微博、小红书等社交平台的推广联动线下购物中心和百货的专柜,会对都市银发形成较为集中且连续的传播效应。如果品牌单纯依赖一个渠道,或者希望渗透到下沉市场的广泛中老年人群,就需要调动丰富的触点和投资立体的营销矩阵,进行高频次和大规模的市场教育。

对比保健品的营销思路,有分析认为,喜爱小红书的老年人乐于追求潮流和激情,不愿意被贴上“老”的标签,品牌要走进她们的内心,需要舍弃年龄针对性强的内容,把她们和其他用户放在一起无差别对待。另外,借用年轻人的孝心和购买力,并通过他们间接影响老年人,是为上策。

正因上述多重困难,市面上有不少品牌即便涉足抗老线,大都不希望捆绑老龄群体,而对于一些有几十年历史的老品牌,更致力于焕新重塑摆脱“妈妈品牌”的印象。

上述零售人士表示,与开发销售单独的中老年护肤品牌相比,市面上已有的成熟品牌在原有知名度和研发实力的基础上开发银发护肤产品线,或许是开拓老年护肤市场的一大机会点,“可以达到事半功倍的效果。”

从欧莱雅的举措看,也并未向市场推出一个全新或者重塑的“银发”护肤品牌,而是以羽西作为“试验田”开始探索这一领域的新商机,显示出谨慎策略。从羽西现有品牌资产看,主要客群在40+年龄层、借助鎏金系列做了一些年轻化积累,才推出全新人参系列,并冠以“专注50+熟龄肌”的营销话题点,展现更为综合的形象,进可攻退可守。

面对想象空间巨大的银发经济,美妆“一哥”欧莱雅率先亮剑,其他化妆品企业和品牌若想跟进,要充分审视自身的品牌定位和资源优势,找到一个更加顺畅的切入口,或许能开辟一条新路径。

评论