文|动脉网

溶瘤病毒疗法能够特异性地在肿瘤细胞内复制并造成肿瘤细胞裂解而不影响正常细胞,具有复制高效、杀伤效果优良和毒副作用小等特点,曾被视为癌症治疗的“里程碑”,但多年以来的临床试验都不算顺利。

近期,一项小型3期试验的积极临床结果让溶瘤病毒领域再次掀起希望的波澜。12月初,CG Oncology宣布FDA已授予其溶瘤病毒疗法CG0070快速通道指定和突破疗法认定,这是一种膀胱内给药的溶瘤病毒疗法,临床3期试验的中期分析结果显示,75.5%可评估疗效的患者在任何时候都达到了完全缓解。

业界评论其“可能撼动溶瘤病毒世界”,甚至表示“可能成为在美国获批的第二个溶瘤病毒疗法”。

中后期成果有所收获之外,溶瘤病毒领域今年也有不少早期研究进入临床,如美国FDA批准了两种更具创新性的、以新型嵌合病毒为基础的溶瘤病毒疗法进入IND,嵌合病毒可自主优化组合、表达对抗肿瘤免疫起关键作用的细胞因子或信号分子;国内也有多家企业获得批件,进入临床阶段的溶瘤病毒研究数量大幅增加,其中不乏中美双报项目。

在今年国内的一些溶瘤病毒会议中,能明显从人头攒动的现场感受到参会热情的提升。有从业者表示:“这几年下来,大家对溶瘤病毒疗法的认知更深了,安全性和接受度较以前有很大提高,PI也持更加积极的态度。新机制、新靶点不断涌现,国内源头创新充足,国家政策支持力度也大,可以说是充满希望的。”

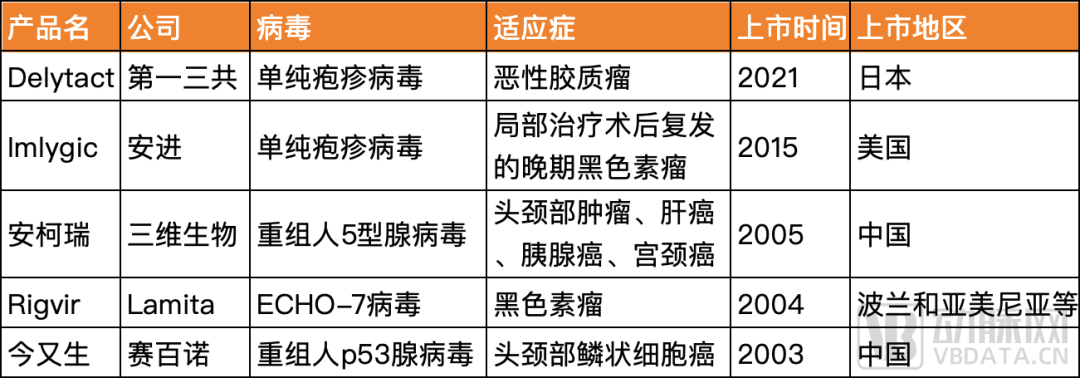

溶瘤病毒已有百年历史,但唯一在世界范围获广泛认可并且通过FDA批准的溶瘤病毒是安进的Imlygic。FDA自2015年批准Imlygic后,便再也没有批准一款溶瘤病毒产品。其他四款在不同国家地区上市的药品分别为赛百诺的今又生、Latima的Rigvir、三维生物的安柯瑞以及第一三共的Delytact。

沙利文数据显示,预计2025年全球溶瘤病毒市场规模达到67.9亿美元,2020~2025年复合年增长率为171.2%;2025年中国溶瘤病毒市场规模达到10.4亿美元,2020~2025年复合年增长率为213.4%。

2023年对溶瘤病毒来说,是黎明吗?

美国明星公司倒下,国内百花齐放

对溶瘤病毒领域来说,今年的一大噩耗是美国溶瘤病毒明星公司Oncorus的倒下。Oncorus诞生于FDA首肯溶瘤病毒的2015年,股价曾一度超越35美元/股,公司市值接近10亿美元。Oncorus还曾与默沙东合作,评估核心管线ONCR-177针对晚期和/或复发性皮肤、皮下或转移性淋巴结实体瘤患者的与K药联用效果。

但Oncorus的研发进展缓慢,ONCR-177和K药联用的1期临床结果不尽如人意,随后这条管线被砍,剩下的3条研发管线直到公司在今年6月宣布解散时,也还未进入临床1期。

Oncorus的技术路线较为复杂,旨在利用LNP将能够编码病毒的RNA(vRNA)递送至肿瘤细胞,并在肿瘤细胞中进行复制扩增,从而杀伤肿瘤细胞。既是溶瘤病毒,也是RNA药物,被称为静脉给药自我扩增RNA药物。

在大环境不佳的2023年,这样一家前路不明、产品缺乏说服力的公司倒闭,也是一种必然。

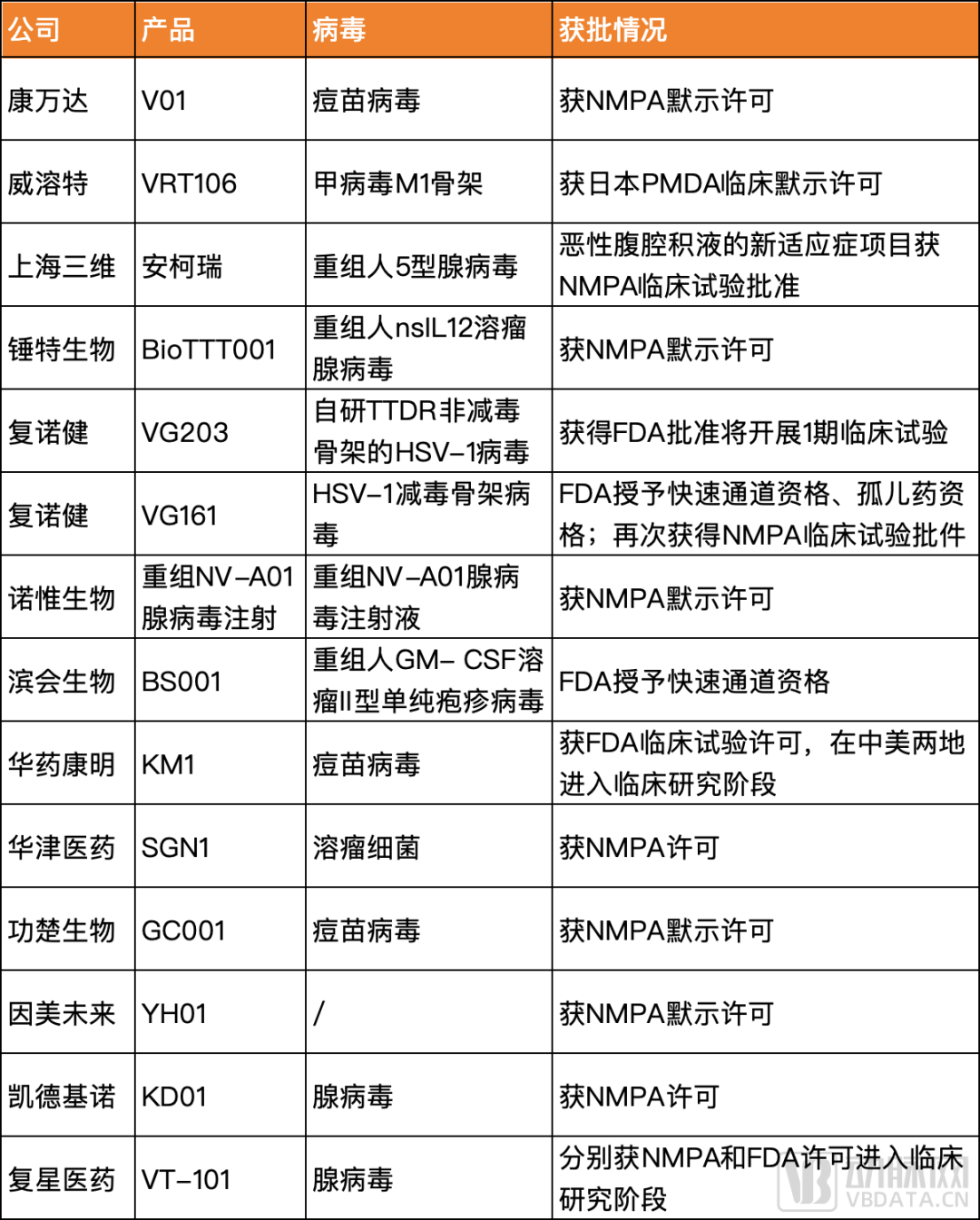

与此同时,大洋彼岸的中国在溶瘤病毒领域百花齐放,国内布局的企业近50家,今年收获颇丰。

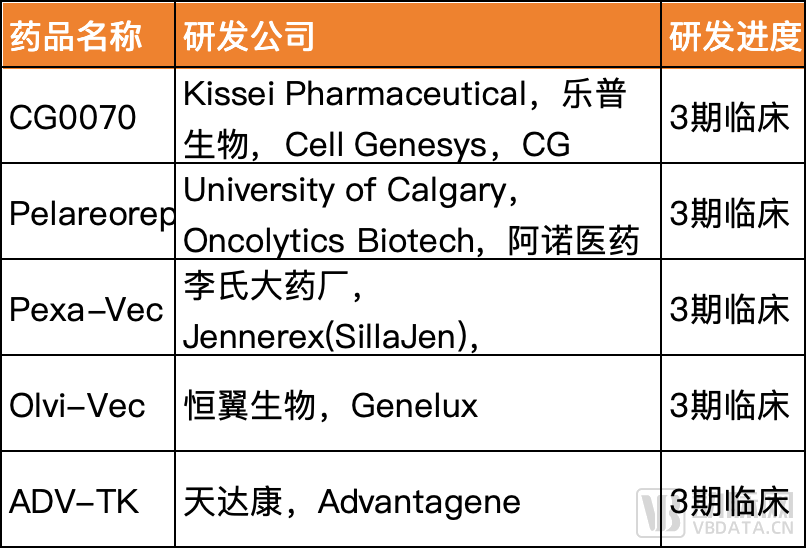

国内溶瘤病毒企业的管线模式分为License-in和自主研发。例如乐普生物、恒翼生物、阿诺医药与国外企业合作开发的溶瘤病毒候选产品,均已进入临床3期试验阶段。其中乐普生物引进了前文中CG Oncology的CG0070。

自主研发的溶瘤病毒产品也在快速推进,公司以滨会生物、复诺健、亦诺微、康万达等为代表。这些公司的共同特点是公司创始人都对疱疹病毒、腺病毒做了多年的科学研究。其中滨会生物的BS001针对黑色素瘤试验已在中国进入临床3期。

今年可以看到有近15款国内自主研发的溶瘤病毒产品新获临床批件,病毒类型多样,其中不乏靶点创新以突破现有瓶颈的潜在“first-in-class”创新药。

更值得关注的是,今年6月,复诺健生物研发的用于治疗晚期肝细胞癌的溶瘤病毒产品VG161,以及滨会生物研发的BS001用于治疗抗PD-1单抗治疗后耐药或进展的不可切除的Ⅲ期或IV期黑色素瘤,接连被FDA授予快速通道资格。这意味着两家公司将在后续的溶瘤病毒药物研发与审评过程中,获得更多与FDA沟通交流的机会;还可以在提交NDA或BLA时,向FDA滚动递交新药研究资料。

紧接着,滨会生物在8月初正式启动A股上市辅导。一系列溶瘤病毒公司在研发或商业上的进展,预示着中国溶瘤病毒领域可能将进入新的热潮期。

联合疗法“升级中”

溶瘤病毒是现货型的治疗手段,针对特定癌种的治疗制剂不存在个性化差异,其安全性问题和作用机制与其他疗法并不重叠,所以时常被考虑加入到联合疗法当中。

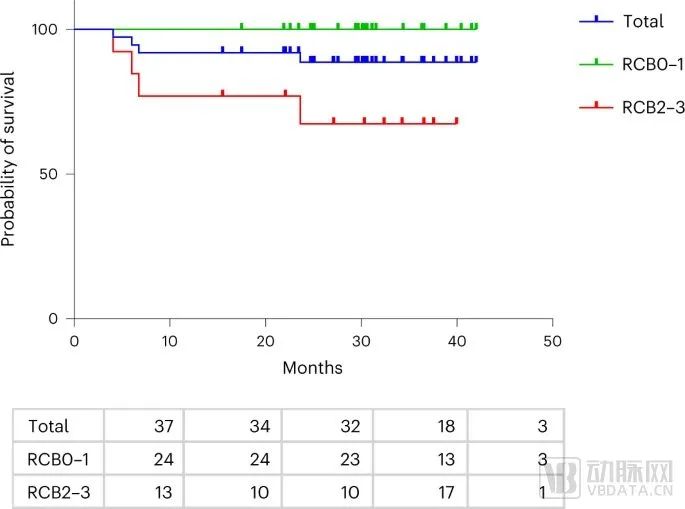

今年,溶瘤病毒T-VEC(Imlygic)联合化疗药物蒽环霉素和紫杉醇针对适应症展现了积极临床2期结果,让市场对T-VEC有了新的期待:37名三阴性乳腺癌患者在手术前接受T-VEC溶瘤病毒联合化标准化疗,89%患者2年内未复发堪称亮眼,且安全性与标准化疗没有显著差异。这再次表明肿瘤内存在强大的免疫激活,T-VEC结合目前的化学免疫疗法治疗三阴性乳腺癌是有必要的。

联合化疗之外,在溶瘤病毒的临床研究中,全球有超过一半的研究设计为溶瘤病毒联合免疫抑制剂,但想要达到理想的联用疗效并不容易,例如今年破产的Oncorus正是在核心管线和K药联用试验失败后,走向了下坡路。

T-VEC也曾开启与K药的联用临床试验,并获得了前期突破性疗效数据,但是,后期扩大样本研究在2021年ESMO大会上的报告显示,该项研究的3期临床试验并未达到主要终点。

2019年,韩国的一家Biotech企业SillaJen也宣布,其溶瘤病毒药物JX-594联合小分子药物索拉菲尼治疗肝细胞癌的3期临床,因独立数据评估委员会评估无法达到临床终点而提前终止。

这些联合疗法从理论上讲都非常具有前景,但是缺乏“系统”的概念。PD-1抗体与Imlygic联用时,如果同时给药,可能会由于没有协调好抗原递呈细胞及肿瘤杀伤细胞等系列抗肿瘤免疫机制,而无法做到“三峰重叠”,导致联合疗效无法体现;索拉菲尼与溶瘤痘苗病毒药物联用时,其在一定程度上可能破坏了溶瘤痘苗病毒在肿瘤细胞内的复制基础,导致病毒无法在肿瘤中大量增殖,释放全息抗原,保证不了“三道的畅通”。

康万达总经理蔡金露博士表示,大药企的临床试验设计是经过精细考量的,其挫折可以给之后的研究更多启示,以提高成功几率。例如,康万达最具代表性的核心产品溶瘤痘苗病毒TT3,利用生物信息大数据筛选取得非人源的靶点,设计制导型溶瘤病毒,有效标记肿瘤细胞,联合精准药物/疗法(如CAR-T、ADC等)实现对被标记肿瘤细胞的杀伤,达成“里应外合”的抗肿瘤治疗效果。

对于联合治疗设计的探索,蔡金露博士总结了几点:

1)选择合适的联合对象。例如痘苗病毒和抗体类或细胞治疗联用效果好,或腺病毒和放疗联合效果佳。

2)优化给药顺序和时间间隔。溶瘤病毒应先行给药,且时间上要保证协同作用。

3)匹配给药剂量。充分发掘单药和联合用药的最佳剂量,不能简单叠加。

4)动态调整方案。在试验过程中跟踪数据、评估效果,必要时改进给药方案设计。

也有公司在尝试做新的联用,例如复诺健提出联合溶瘤病毒与mRNA疫苗,利用mRNA疫苗建立外周的系统抗肿瘤免疫,同时采用溶瘤病毒打破瘤内免疫抑制,改善肿瘤微环境。一方面让mRNA疫苗的抗肿瘤免疫活性能够更好在瘤内发挥作用,另一方面通过肿瘤细胞的裂解暴露更多的肿瘤抗原,从而强化肿瘤免疫的效果。目前复诺健已构建多个mRNA肿瘤疫苗。

等待溶瘤病毒界的DS-8201?

联合疗法的研究和应用潜力巨大,但仍需一个“爆款”诞生。有业界人士提出:“溶瘤病毒与免疫疗法联合的多通道探索是重要课题。联用给药顺序、给药剂量等都会影响溶瘤病毒药效,需要大量的临床前和临床研究来证实。当然,第一步是溶瘤病毒要跑出单药。”

溶瘤病毒的境遇或许和此前的ADC有相似之处,全球第一个ADC药物Mylotarg用于治疗急性粒细胞白血病,但因严重肝毒性反应和无明显生存获益,于2010年遗憾退市。之后也有不少ADC药物纷纷折戟,ADC药物陷入过很长一段时间的低谷期。

第一三共的DS-8201横空出世彻底颠覆了ADC领域,但在DS-8201以惊艳结果亮相之前打磨了良久,在毒素、偶联方式、连接、DAR、旁杀效应模块进行了海量研究和实验,也打破了很多ADC领域原有的认知。

例如第一三共认为毒素分子也不一定需要pM级别的活性水平,而是可以通过一个单抗上连接多个毒素分子和旁观者效应进行效果弥补,这使得小分子毒素的选择范围可以在nM活性水平,而不用艰难地寻找高活性小分子毒素,这一创新给ADC领域后续的发展打开了局面。

溶瘤病毒领域曾经迎来过一段高光,2015年后伴随着FDA批准的第一款溶瘤病毒疗法上市,各家MNC开始在这一赛道竞相布局:2016年BMS以9.36亿美元获得Psioxus Therapeutics开发的NG-348的全球商业许可;2018年2月默沙东3.94亿美元收购Viralytics;2018年5月强生以10.4亿美元收购BeneVir。

可随着几年来都缺乏振奋人心的新研究成果,且上市产品Imlygic的销售额平平,MNC逐渐将注意力转移出了溶瘤病毒领域。

相比ADC,溶瘤病毒显然更加复杂,但出色的单药并非溶瘤病毒领域难以逾越的问题。

“单药获批上市不一定要十分惊天动地的成果,也可以是解决部分患者临床需求,优先获批的单药适应症可以成为后续探索创新联合治疗方案的基石。即使是PD-1抗体,在最开始获批时也是从小范围的适应症做起的。”蔡金露博士对此表示,“接下来的趋势之一,是可以利用免疫组学和基因组学等数字化手段进行个体的方案设计,选择对特定溶瘤病毒敏感性高的适宜人群,可大幅提高溶瘤病毒疗法的精确度与效果。”

以国内溶瘤病毒研发热度,中国公司有望在这一领域抢得先机。此外,中国监管全球领先:FDA还未有针对溶瘤病毒的指南,CDE已先行一步。2021年2月,为指导和规范溶痛病毒类药物临床试验设计,CDE颁布《溶瘤病毒类药物临床试验设计指导原则(试行)》。今年2月,为规范和指导溶瘤病毒产品的药学研发、生产和注册,CDE颁布《溶瘤病毒产品药学研究与评价技术指导原则(试行)》。

另外,国内基因工程技术是溶瘤病毒领域发展的重要基础。例如科创板首家CGT CDMO和元生物就是以溶瘤病毒和基因治疗载体为主要业务,其溶瘤病毒大规模生产技术在行业内处于领先地位,并采用新的检测技术用于管控监测之前无法检测的风险。

“溶瘤病毒的研发的确经历了挺长一段时间的沉默,但近年来先是G47Δ在日本获批上市、RP1公布I期临床结果时公司股票大涨、CG0070也获得了很不错的3期中期数据。越来越多的证据在证明溶瘤病毒的优越性。”滨会生物创始人刘滨磊博士此前接受采访时提到。

业界认为,伴随着赛道内企业在溶瘤病毒联合疗法、静脉给药等方面的不断创新和突破,溶瘤病毒疗法出现下一个“爆款”并不是完全没有可能性。只是在这个前沿领域,探索和失败是共生的,而有科学价值与启发意义的新药研究,应是被尊重的,而不是因为创新性而在当下环境中被“敬而远之”。

评论