文|仪美尚

2023年,美尚行业投融资整体回暖。

据仪美尚不完全统计,今年在美妆个护、上游、元宇宙、服务商、新零售以及新消费这6大赛道,投融资事件超320起,相较去年的240起多了近80起。从已公布的总投融资金额来看,全年超320亿元。

其中,新零售和电商服务商两大赛道成“吸金王”,根据仪美尚不完全统计的已公布投资额,这两大赛道均吸金超100亿元,其中新零售收获投融资金额最高,达114亿元。

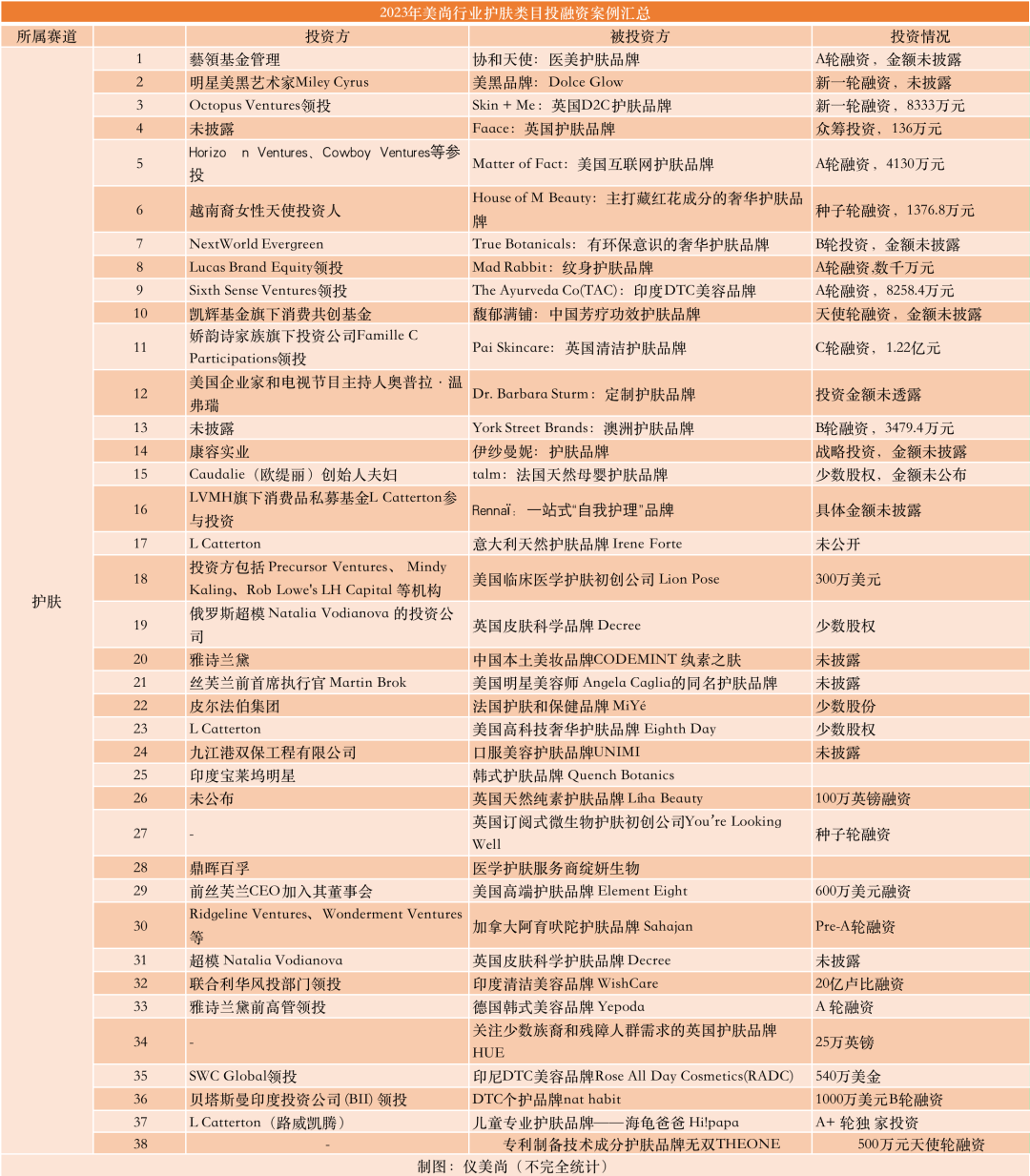

但就美妆赛道整体而言,似乎延续了去年的颓势,甚至进入了新的低谷。今年,美妆个护和美妆上游供应链企业共发生约80起投融资事件,已公布的投资金额超25亿元,对比去年数据,该赛道发生了110起投融资事件,投融资超80亿元。

通过梳理发生在上述6大赛道的超320起投融资事件,仪美尚发现了这8大特征。

10大国货被外资巨头“押注”,近半数为“首投”

从国货美妆个护品牌来看,今年整体投融资数量并不多,仅有12起,但其中,为了抢占机会赛道,多家国际巨头“抢夺”国货新品牌,“现象级”投融资事件层出不穷。

典型如本月,雅诗兰黛旗下投资部门NIV首投中国高端香氛品牌Melt Season,同时,LVMH集团首投了国货底妆品牌blankme半分一和儿童专业护肤品牌——海龟爸爸 Hi!papa。

现象级投融资事件不止于本月,今年9月,巨头也曾集体“撒钱”,雅诗兰黛首投了由周扬青创立的纯净护肤品牌CODEMINT纨素之肤;而中国美妆品牌LVMH集团首投了中国重组胶原蛋白企业创健医疗。

值得一提的是,上述品牌中,Melt Season与CODEMINT纨素之肤均为2020年之后创立的新品牌,成立不足三年。而这也与巨头们的发展投资策略有紧密关系,如雅诗兰黛集团相关负责人曾公开指出,挖掘具有潜力的国产品牌将会是雅诗兰黛集团在中国市场的重要动作之一。

除了上述由国际巨头主导的4起国货美妆品牌投融资事件,在美妆个护板块,仪美尚不完全统计,还有协和天使、馥郁满铺、伊纱曼妮、RED CHAMBER朱栈、森敏、薇美姿、无壹例外和无双THEONE等8个品牌获投。

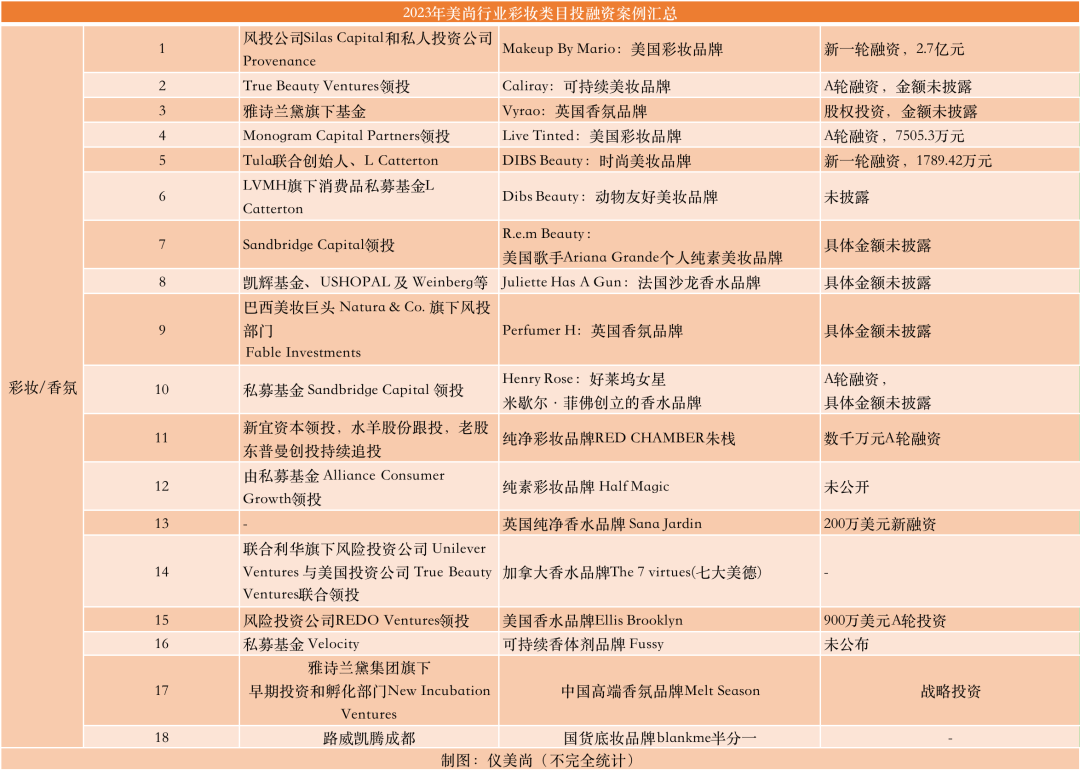

纯素产品/香水依然是资本宠儿

从所有收获投融资的美妆个护品类来看,今年与“纯净”理念相关的护肤与彩妆品牌依然受到关注。典型如彩妆品类,在18个获投品牌中,有7个都与“纯净”理念相关,包括纯净彩妆品牌RED CHAMBER朱栈、英国纯净香水品牌 Sana Jardin等。

事实上,“纯净”的风,吹来已久。公开数据显示,2021年开始,70多个纯净美妆新品牌陆续入驻天猫国际,该品类销售额同比增长超600%。而2022年,联合利华押宝的ESQA、小红书投资的ewy Lab淂意等均为纯净美妆品牌。

综合来看,国内对纯净美妆的界定主要包含“成分无害零添加;环境亲善零伤害;动物亲善零残忍;可持续环保零浪费”四方面。如诞生于2020年的RED CHAMBER朱栈就以“肌肤减负,不减妆效”为产品概念。据了解,其为了践行“纯净”理念,从10000多种允许添加的化妆品成分中筛选出不到600种纯净成分,建立专属数据库。

除此之外,香水品牌的爆发也值得关注。仪美尚不完全统计,在彩妆香水赛道18起投融资事件中,有一半的品牌都是香水品牌,其中包括法国沙龙香水品牌Juliette Has A Gun(佩枪朱丽叶)、无性别高端香水Perfumer H、本土高端香氛品牌Melt Season等。

梳理共同点,获投的香水品牌几乎都以高端为定位。如Melt Season定位东方沙龙香水,据公开信息介绍,成立两年以来,其仅上新十支香水。其官方小程序显示,该品牌在售的香水,100ml售价约为千元。

同样定价的还有Juliette Has A Gun(佩枪朱丽叶),凯辉基金官方数据显示,在中国市场,2022年,佩枪朱丽叶客单价近千元,在抖音全价格带的香水销售额排名第一。在品牌官方旗舰店,其经典产品“我不是香水”千人千味香水,50ml装售价629元。

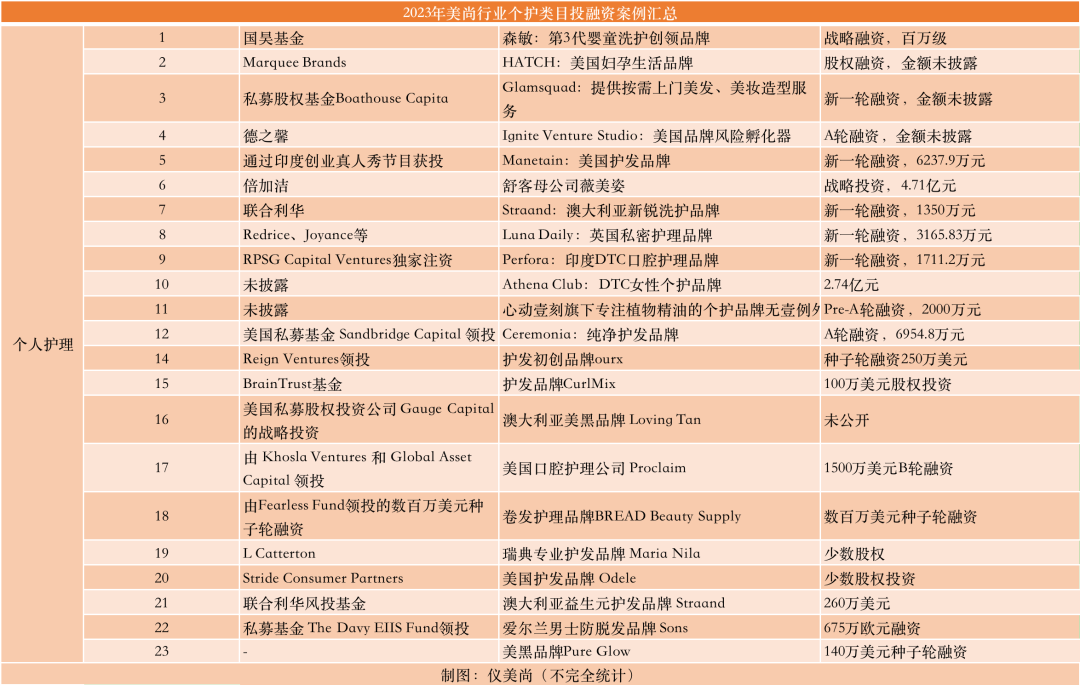

护发用品将迎新一轮升级

据仪美尚不完全统计,23个收获融资的个护品牌中,有超10个与护发相关的品牌。关于“头发”较量,正进入新的细分战场,如针对“染烫护理”“益生元护发”“卷发”“纯净护发”等多个细分品类“生长”。

如Bread Beauty Supply专注于烫发后护理,推出了护发霜、护发精油和发胶等产品;收获联合利华追投的Straand以益生元为核心,宣称改善头皮生态;CurlMix专注卷发赛道,帮助黑人女性塑造自然的发型;而Ceremonia是基于拉丁传统文化发展的清洁护发品牌,产品成分由天然成分制成。

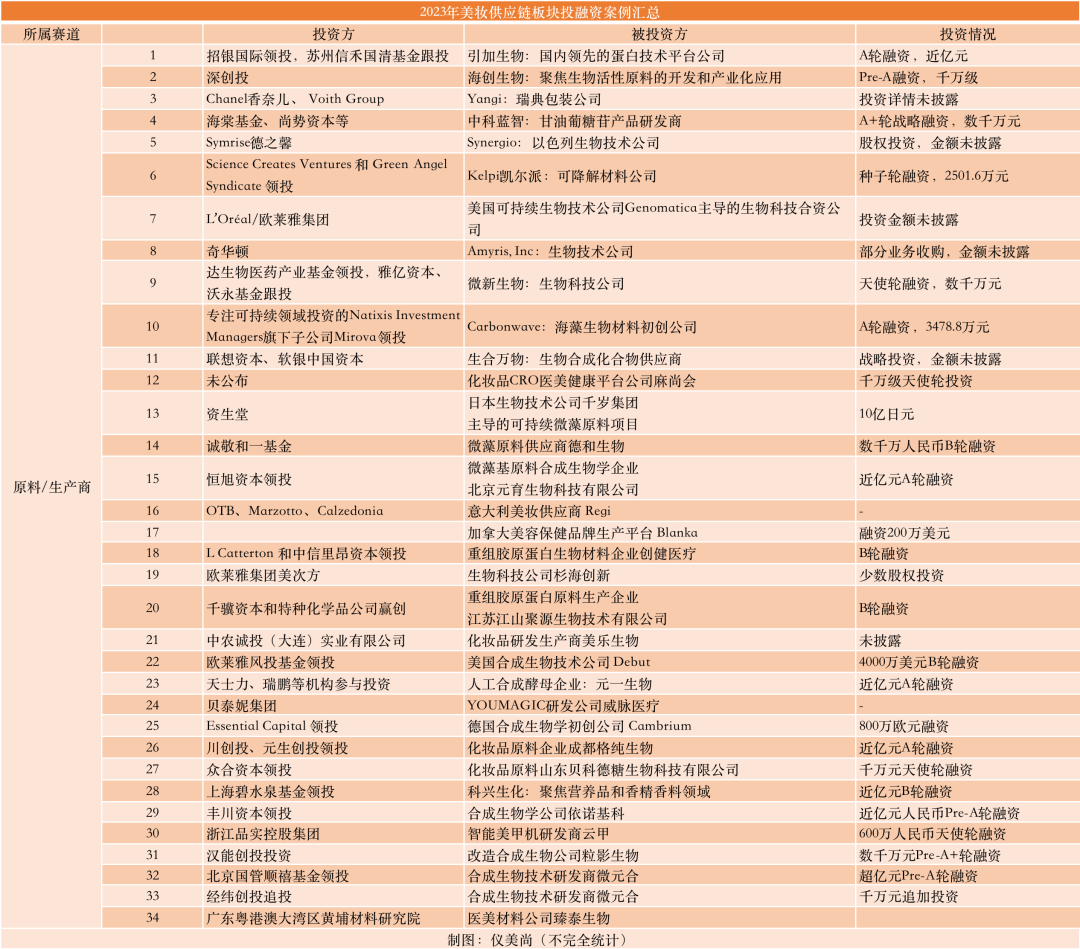

34起,10亿元!上游成“宠儿”

今年,上游企业成为资本的宠儿。

仪美尚不完全统计,去年全年,美妆行业供应链赛道仅发生15起投融资事件。而今年,美妆行业供应链共发生34起投融资事件,仅11月,成都格纯生物、山东贝科德糖生物科技有限公司、粒影生物、科兴生化、依诺基科等6家企业就获投超3亿元融资。

从细分板块来看,合成生物、海藻原料是资本青睐的方向。

据了解,合成生物学(Synthetic Biology)即解构基础生物元件后,重新构建具有期望功能的生物系统。在化妆品领域,合成生物技术能为上游原料规模化生产提供绿色解决方案。

在今年的投融资事件中,美国企业Debut、本土企业元一生物、依诺基科、生合万物、江山聚源、微元合、创建医疗、粒影生物以及绽妍生物等近10家企业都聚焦了合成生物领域。如Debut利用生物制造技术用于香水品类的开发;元一生物利用“工程化”思维和基因编辑工具,打造合成生物学产业平台;依诺基科运营合成生物学方法规模化覆盖主流香料香精产品;绽妍生物则利用基因工程技术研发生产出重组贻贝粘蛋白。

而在海藻原料方面,海藻生物材料初创公司Carbonwave、日本生物技术公司千岁集团、德和生物、北京元育生物科技有限公司等4家企业都推出了相关业务。

事实上,化妆品行业中,藻类原料的应用十分广泛。《化妆品原料目录(2021年版)》中,就收录了众多藻类及其提取物,包括小球藻、螺旋藻、裸藻等。

在今年收获投融资的海藻原料相关企业中,有的企业提炼海藻用于化妆品生产,也有企业从海藻中合成功效成分。如从事马尾藻研发的海藻生物材料初创公司Carbonwave已经通过专利技术提取出独特的生物聚合物作为乳化剂使用;而北京元育则基于合成生物学平台,在莱茵衣藻底盘细胞中合成了天然虾青素,具有抗氧化功效。

元宇宙+营销,新风口已至

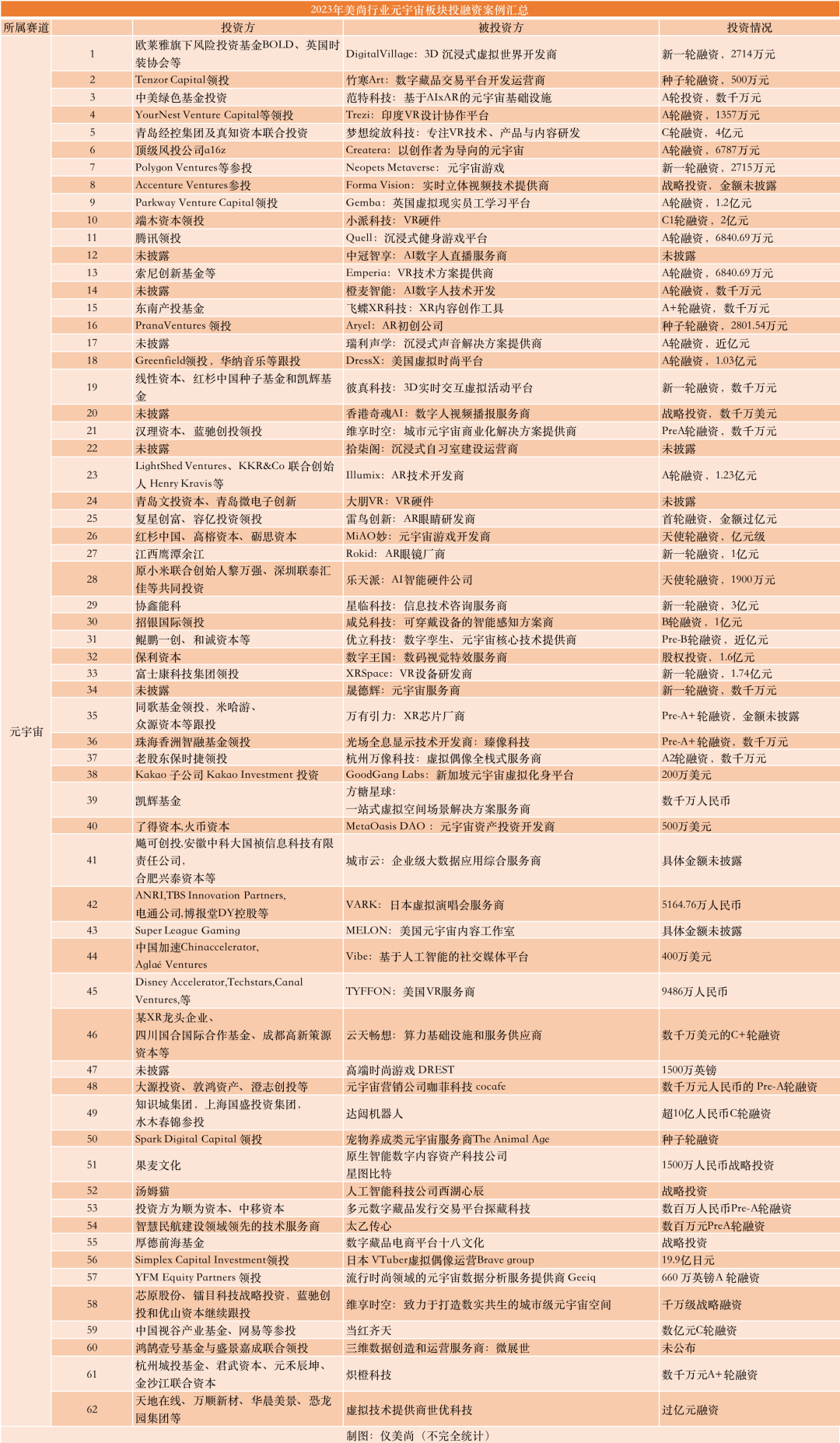

2023年,62个与元宇宙相关的投融资收获了超44亿元投融资。

公开资料显示,元宇宙是人类运用数字技术构建的,由现实世界映射或超越现实世界,可与现实世界交互的虚拟世界,具备新型社会体系的数字生活空间。“元宇宙”集成了一大批现有技术,包括5G、云计算、人工智能、虚拟现实、区块链等。

从元宇宙相关投融资企业来看,通过“元宇宙+营销”,释放营销效率的经营模式正被资本关注。

如收获千万元投资的一站式虚拟空间场景解决方案服务商“方糖星球”的核心业务就包括商业展会、品牌营销、线上嘉年华等;又如飞蝶XR科技推出元宇宙企业数字服务SaaS平台,能在线上展示新产品、新的技术;此外,奇魂AI则能通过生成式人工智能提供内容生成、数字人视频播报、数字人直播等内容。

52+精细化服务商被注资平台型服务商崛起

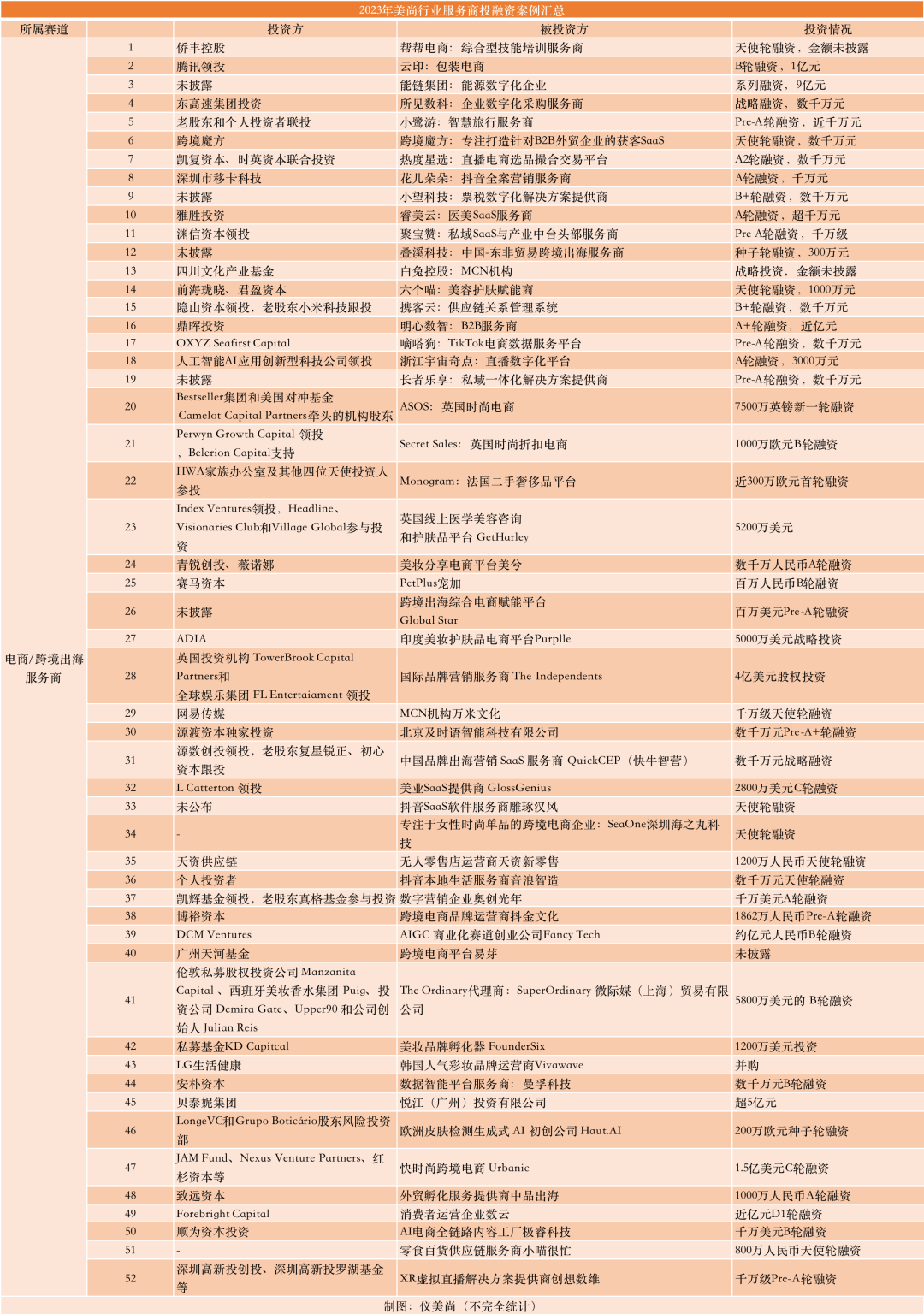

仪美尚不完全统计,今年,超52家美尚企业服务商获投,从企业布局来看,越来越多围绕平台与跨境业务的服务商正在崛起,且呈现精细化的趋势。

如收获融资的平台型服务商中,多家企业均以抖音为核心。如花儿朵朵是抖音全案营销服务商;雕琢汉风是抖音SaaS软件服务商,帮助企业在抖音提供营销工具;音浪智造是抖音本地生活服务商,能为本地生活企业提供技术与运营方案。

而多家跨境业务服务商也瞄准了不同的细分方向。如Global Star是跨境出海综合电商赋能平台;SeaOne深圳海之丸科技是专注于女性时尚单品的跨境电商企业;抖金文化则是跨境电商品牌运营商。

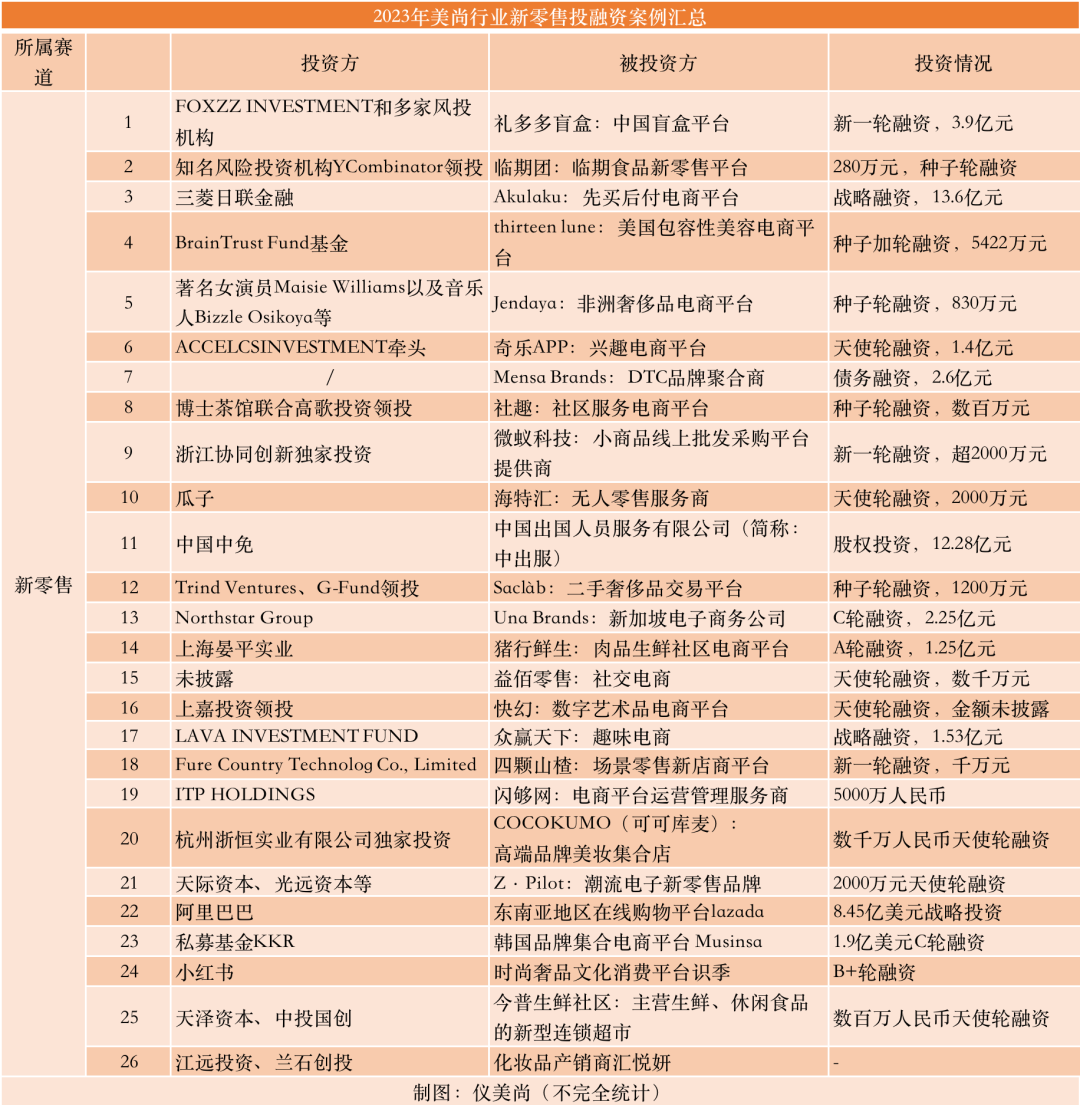

美妆新零售“偃旗息鼓”国际零售平台“疯涨”

2021年前后,美妆新零售如雨后春笋般生长,且获得不少资本的青睐。但今年,美妆新零售在资本市场集体哑火,仅有美妆集合店的COCOKUMO(可可库麦)收获杭州浙恒实业有限公司独家投资的数千万人民币天使轮融资。

据了解,可可库麦隶属于杭州盘鼎动力科技有限公司,总部位于浙江杭州,云仓中心建于浙江诸暨,海南三亚设有保税仓。该零售店定位于全球大牌化妆品的折扣集合店,从线下零售、私域运营、线上直播和选品中心四个维度运营。

从部分美妆新零售今年的表现来看,资本的“冷淡”或许有迹可循。

就在12月,美妆集合店Only Write独写母公司因债务危机,被申请破产清算,而Only Write独写曾被定位为中国版“丝芙兰”,2021年,其曾收获投资超5500万。无独有偶,曾融资过亿美元的HAYDON黑洞在今年大规模关店,6月,其位于武汉的全球首店关闭。

有业内人士指出,货品同质化、低价竞争、缺乏自身造血能力是上述门店走向衰落的重要原因。“仅仅依靠‘以价换量’的策略,难以长期发展。”

此外,值得关注的是,与本土美妆新零售遇冷形成强烈对比,国际零售平台正收获高额融资。如东南亚地区在线购物平台lazada(来赞达)、韩国品牌集合电商平台 Musinsa、新加坡电子商务公司Una Brands等都收获了过亿元融资,其中,lazada收获的投资金额最高,是由阿里巴巴投出的8.45亿美元(约合人民币60亿元)的战略投资。而自2016年以来,阿里就持续投资Lazada,总金额超80亿美元(约合人民币571亿元)。

据了解,Lazada是东南亚地区最大的在线购物网站之一。Creden data数据显示,Lazada在泰国2022年的营收同比增长40.89%,达到206.75亿泰铢(约合人民币42.76亿元);利润暴增82.07%,至4.13亿泰铢(约合人民币0.85亿元),是泰国市场首个盈利的电商平台。持续的运费补贴、全托管服务、本土化的用户体验等变革动作也被认为是其占领市场、获取增长的重要手段。

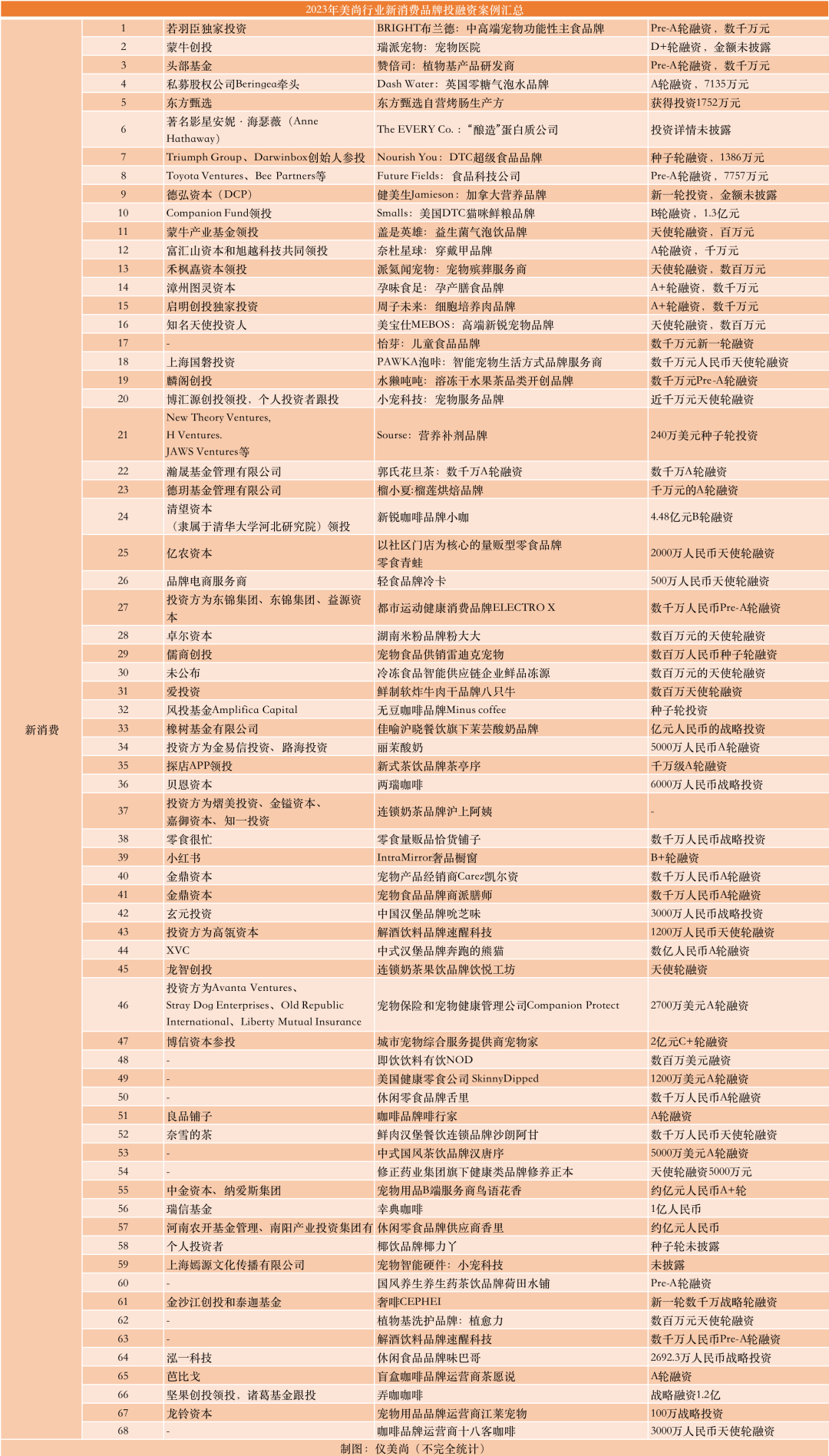

茶饮/咖啡+零食,占据新消费半壁江山

据仪美尚不完全统计,今年,68起新消费投融资案例,共投出超27亿元。其中,茶饮、咖啡和零食三大品类占据总投融资数量的一半以上。

仅咖啡品类,就有小咖、Minus coffee、两瑞咖啡、啡行家、幸典咖啡、弄咖咖啡等诸多收获投融资的品牌,就连盲盒咖啡品牌运营商茶愿说也收获了资本青睐。而在茶饮赛道,水獭吨吨、郭氏花旦茶、茶亭序、饮悦工坊、汉唐序、荷田水铺等集中获投。

“茶饮、咖啡赛道的迅速拓展印证了这一赛道的巨大潜力”,但亦有行业人士指出,在同质化竞争激烈的大环境下,营销能力、拓店速度到供应链服务水平的综合能力才是新消费品牌长期经营的要素。

评论