界面新闻记者 |

2023年的黄金价格超越2020年,创下历史新高;2024年,美联储降息叠加地缘政治风险,黄金价格将继续面临博弈。

在2023年的最后一个交易日,COMEX黄金即纽约金报收2071.8美元/盎司,较年初上涨了约12.3%,年内最高涨至2152.3美元/盎司;国内沪金报收483.48元/克,较年初上涨了约17.6%,年内最高涨至486.48元/克。

以纽约金为标的看,2023年全年涨幅超过2021年(-3.74%)和2022年(-0.02%),不及2020年25.11%的涨幅,但绝对价格已经超过了2020年8月因全球货币超发和通胀上行产生的2074.7美元/盎司历史高位。

国内金价涨幅更为明显。沪金同样创下历史新高,甚至出现与纽约金跌势阶段背道而驰的单边上涨阶段。据国泰君安期货测算,即便是剔除掉汇率波动影响之外,黄金内外价差在2023年最高拉升至了26元/克的历史极值。

该机构认为,2023年的黄金节奏在在通胀回落的主线条下,可分为四个阶段。

2023年年初至3月初,金价处于下行阶段。这主要因市场消化2022年年底美联储货币政策边际放缓的乐观预期后,2月通胀数据意外走强,令市场重新开始担忧服务业旺盛和二手车反弹带来的通胀韧性。同时,滞后于美联储的欧央行与英央行加息力度仍然保持紧缩力度,致使欧美利差逐渐缩小,美元指数偏强施压黄金。

3月初至5月初,金价快速反弹。美国区域性银行危机逐步爆发,以SVB硅谷银行为开始,逐步扩散到签名银行、第一共和银行等,在高息差以及恐慌情绪引发的提款挤兑下,避险情绪推升金价。美联储美联储快速反应,采取了贴现窗口等短期工具使得危机并未进一步扩散,以美国西太平洋合众银行因减记部分贷款而股价大幅下跌作为收尾,再次推升金价。

5月初至10月初,黄金价格重心重新下行,纽约金跌至下半年低点1823.5美元/盎司。美国就业、零售数据、PMI等关键经济数据表现强劲,美国债券收益率结构逐渐呈现熊陡格局,即债券长期收益率的上升速度快于短期收益率。世界黄金协会当时表示,熊市走陡往往利好风险资产,而对黄金等避险资产则更具挑战性。

此后至2023年末,黄金价格触底反弹,回到2000美元/盎司大关以上,并创下历史新高。一方面,巴以冲突爆发是金价上行的重要驱动力;另一方面,美联储官员频频释放鸽派言论,即2024年的降息预期在该时间段有所释放,导致金价大幅上涨。

最后一个阶段的价格反弹以及交易,显示出降息预期的交易提前,这也给2024年特别是上半年的黄金价格带来了更大的不确定性。

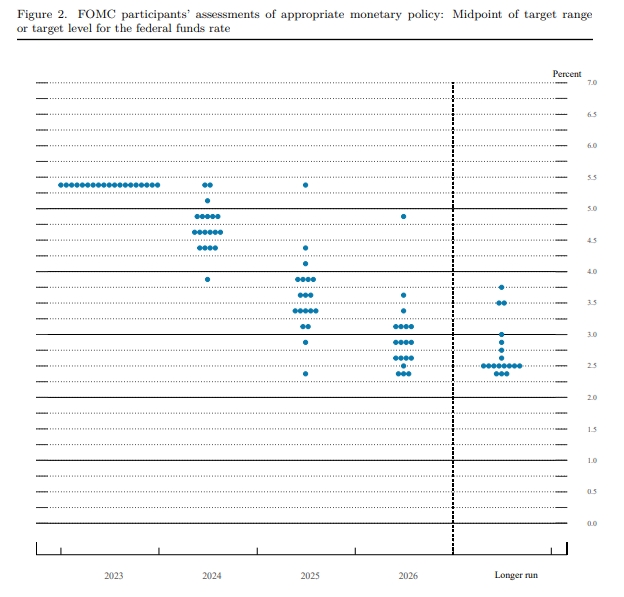

在12月12-13日召开的美国联邦公开市场委员会(FOMC)会议上, FOMC决定将联邦基金利率目标区间维持在5.25%-5.5%,同时公布的点阵图显示,2024年政策利率中位预期为4.6%,预示着或有三次降息。

本世纪以来,美联储经历了三次降息周期,分别为2001年1月-2003年6月(13次降息);2006年6月-2008年12月(10次降息);2019年8月-2020年3月(5次降息),每次降息开始时都带来一波黄金上涨周期。

这也导致2024年金价走势,很大程度上取决于美联储降息政策。

世界黄金协会认为,随着接近2023年尾,讨论经济衰退的声浪日渐减小,“软着陆”已经成为市场对2024年的共识,然而美联储引导美国经济安全着陆仍存在极大不确定性。该机构综合多项指标后认为,2024年美国经济出现衰退的概率为45%。

“软着陆”指金融等领域采取安全措施,以达到金融领域安全稳定的目的,与之相对的是“硬着陆”。

从历史看,在过去五十年的九个紧缩周期中,美联储只实现了两次“软着陆”。这种不确定性有可能促使投资者在投资组合中保留黄金等有效的对冲工具,即无论是“软着陆”还是“硬着陆”,对于黄金价格均有不同程度利好。

国泰君安期货研究指出,5.25%-5.5%的联邦基金利率为货币政策预留了足够的降息空间,使得美联储有机会在小幅调降利率来保证“软着陆”更大可能性的同时,还相对保持利率偏高来限制通胀反弹。

该机构认为,2024年黄金价格在节奏上仍然将跟随降息预期变化的博弈。在美联储追踪整体经济表现而亦步亦趋地进行货币政策调整和进行前瞻指引时,市场将不断地去进行证实或者证伪,反复地提前或者延后降息开始的时点,从而影响黄金的阶段性表现。

兴证期货表示,2024年的金价上涨并不顺畅,一方面,降息预期早已提前交易,金价涨幅提前透支;另一方面,降息预期刺激股市走好,债市回升,黄金配置的比较优势弱化。

作为黄金价格的重要支撑,央行购金同样值得重视。世界黄金协会估计,2023年全球央行超预期的购金量对黄金表现的贡献达到了10%左右,且各国央行有可能在2024年延续购金趋势。

截至2023年11月,中国人民银行连续第十三个月宣布购入黄金,黄金总储备再增加12吨至2226吨,前11个月共增储黄金216吨。

地缘政治风险也将进一步影响黄金价格。世界黄金协会认为,2023年的巴以冲突等地缘政治风险将黄金表现拉高了3%-6%。2024年,美国、欧盟、印度等都将举行大选,投资者对投资组合对冲的需求有可能高于往年。

整体看,国泰君安期货认为,上半年价格重心可能高于下半年,价格波动和博弈将集中上半年。以纽约金为例,全年高点看2190美元/盎司,低点看1930美元/盎司,价格重心在2000美元/盎司附近,这高于2023年。价格重心是指其价格的中枢,即最高价与最低价的平均价。

评论