文 | 野马财经 武丽娟

编辑丨高岩

大股东是上市公司背后一只看不见的手,对上市公司的经营、决策都有一定的控制权,也一定程度上影响着上市公司的发展走向。

5年前,春兴精工(002547.SH)将旗下一块资产股权出售给第一大股东、实控人孙洁晓控制的公司,成交金额4.5亿元,支付期限为3年。几次延期之后,1月3日,公司公告宣布,还有3.6亿转让款没有结清。

期间,孙洁晓还因此次并购涉及内幕交易自家股票被立案,目前已被判决。

作为通信领域龙头企业之一的春兴精工,曾是热门一时的“5G龙头股”,公司主营业务之一为以射频技术为核心,提供天线、滤波器、微波传输等全系列射频器件、结构件产品及解决方案,应用于移动基站设备,是华为、三星等企业的供应商。

截至2024年1月5日,春兴精工收盘价为4.47元/股,总市值为50.42亿元。

3.61亿欠款能否偿还?

1月3日,春兴精工(002547.SZ)披露,债务方苏州工业园区卡恩联特科技有限公司(简称“卡恩联特”)及实控人孙洁晓已支付股权转让款8820万元,尚欠股权转让款3.61亿元。

这笔欠款源于一场5年前的股权出售。

2018年12月,春兴精工将子公司惠州市泽宏科技有限公司(简称“惠州泽宏”)100%股权以及所持 CALIENT Technologies,Inc.(简称“ CALIENT”)25.5%的股权出售给上市公司实控人孙洁晓控制的卡恩联特,涉及成交金额4.5亿元,支付期限为36个月。

卡恩联特是为了上述交易事项专门设立的公司,主要通过控制下的惠州泽宏及参股公司CALIENT开展生产经营活动。

2021年是三年期限的节点,受让方卡恩联特仍旧没有支付全部交易款项。当年12月,春兴精工召开临时股东大会,延长支付期限至原定支付期限届满之日后一年内履行。截至2021年11月30日,春兴精工共收到卡恩联特支付的股权转让款5500万元,其中惠州泽宏股权转让款1200万元、CALIENT股权转让款4300万元。

此后,春兴精工也曾多次发出《催款函》,并延长还款期限,孙洁晓也曾尝试用股权抵债。

值得一提的是,孙洁晓于2016年曾参股威马汽车的运营主体威马智慧出行科技(上海)有限公司,持股比例为1.83%。

来源:巨潮资讯

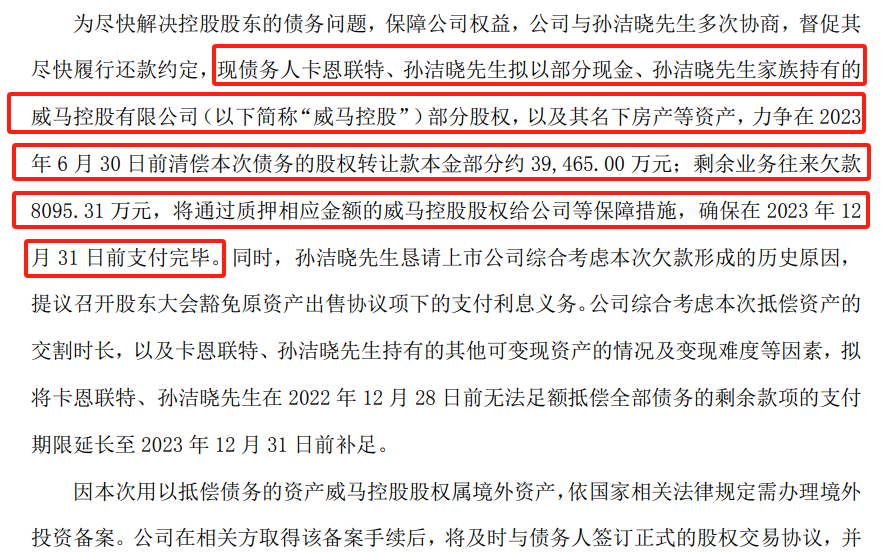

据2022年12月公告,卡恩联特、孙洁晓拟以部分现金、孙洁晓家族持有的威马控股有限公司(下称“威马汽车”)部分股权,以及其名下房产等资产,确保在2023年6月30日前清偿股权转让款本金部分约3.95亿元;剩余业务往来欠款8095.31万元,将通过质押相应金额的威马控股股权给公司等保障措施,确保在2023年12月31日前支付完毕。

然而,曾经与“蔚小理”并称造车界“F4”的威马汽车早已经掉队。春兴精工2023年4月18日披露,由于威马汽车仍在继续推进借壳上市事宜,能否如期上市仍具有不确定性,因此决定中止以资抵债方案。

香颂资本董事沈萌认为,通过收购增强热门概念,实现二级市场价格波动,再通过和实控人进行关联交易,实现保壳,是常见操作。五年前,对于上市公司还存在业绩连续亏损退市的要求,因此上市公司与实控人之间的交易不排除仅仅是为了保壳,而实控人并无支付能力完成交易,虽然看起来上市公司因此缺少流动性,但也因此留在资本市场,而本质上则没有产生任何变化。

另外,2023年三季报显示,孙洁晓、袁静夫妇二人对春兴精工的持股,超92%已经被质押,孙洁晓还有2.45%持股处于司法冻结状态。而威马汽车在2023年10月破产重整,其持有的这部分股权数量还是未知数。

来源:wind

沈萌表示,上市公司追偿的可能性不大,而且如果因此而不得不退市,也无非就是将此前通过保壳推迟的退市落实,因为上市公司本身并不具备继续留在A股的必要条件。

炒自家股票亏了2500万

除了还不上钱,因为收购CALIENT公司过程中发生的内幕交易,使得孙洁晓违法犯罪而被判刑。

上市公司并购重组领域一直是内幕交易的高发地带。

2016年前后,并购重组炒作狂热,春兴精工瞄上了主营通信业务的外资企业CALIENT。之后,因为内幕交易自家股票,孙洁晓在2018年遭证监会立案调查。

行政处罚决定书披露了孙洁晓内幕交易的种种细节。

2016年4月,孙洁晓的朋友李发明向其介绍了CALIENT。2016年6月,双方在上海会面,参会人员包括春兴精工孙洁晓、陈礼辉等人,由此达成收购意向。

2017年2月,春兴精工公告称,公司拟筹划重大收购事项,涉及收购通信行业CALIENT公司股权。2017年8月18日,春兴精工发布《关于终止筹划重大资产重组事项暨股票复牌的公告》,终止筹划本次重大资产重组,公司股票自2017年8月18日起复牌。在这期间,孙洁晓及时任公司董事郑海艳在内幕信息公开前,控制使用“蒋庚艮”“江巧云”“陶正青”证券账户交易“春兴精工”。

此外,二人还通过相关信托产品交易“春兴精工”,共买入2.75亿元公司股票,总计亏损2500万元。

2018年1月9日,证监会向孙洁晓出具《调查通知书》,因其涉嫌内幕交易,对其进行立案调查。春兴精工表示,孙洁晓自2018年7月起已不在公司担任董事、监事及高级管理人员的职务。

2019年3月21日,证监会对孙洁晓采取10年证券市场禁入措施,并处罚金。2019年10月28日,孙洁晓因涉嫌内幕交易罪被取保候审。

2023年2月10日,孙洁晓收到苏州市人民检察院《起诉书》与苏州市中级人民法院《传票》,因涉嫌内幕交易罪被提起公诉,该案件在苏州市中级人民法院进行审理。

直至去年12月15日,孙洁晓收到法院判决书。因犯内幕交易罪,被判处有期徒刑三年,缓刑四年,并处罚金人民币40万元。

据历史公告,春兴精工于2018年再次完成对CALIENT的收购,又于同年将其25.5%的股权出售给实控人孙洁晓,于是才有了今日控股股东、实际控制人欠债上市公司的剧情。

事实上,在并购资产上,春兴精工的“神操作”不止这么一起。

多元化布局,并购后遗症来了?

据《时代周报》统计,自2014年至2019年,春兴精工共有10起投资并购,买卖金额高达数十亿元,但多数交易都因亏损而卖给原股东或转卖给孙洁晓。

春兴精工是一家拥有通信射频器件与精密轻金属结构件、消费类电子玻璃业务、汽车结构件,三大主营业务板块的高新技术企业。

2011年春兴精工上市时,主营业务只是精密铝合金结构件,占营收比例近90%。

2014年,春兴精工开始业务多元化,2016年开始,孙洁晓步入“买买买”的并购步伐。

2016年1月及6月,春兴精工先后以5000万元、增资1.66亿元,最终取得西安兴航航空制造有限公司(下称“西安兴航”)52%股权。不过,西安兴航2017年便扭盈为亏。这笔2.16亿元的交易太不划算,2017年12月,春兴精工又以1.07亿元“退货”给原股东。

在春兴精工收购的众多子公司中,福昌电子也很“特别”。

2015年10月,代工生产手机塑胶外壳的福昌电子公告称,因公司涉诉、银行收贷,导致资金链断裂,决定停止生产,随后进入了破产重组。

2017年,春兴精工充当了“白衣骑士”,公告拟向福昌电子投入自有资金不超过2.8亿元,用于支付和清偿《深圳市福昌电子技术有限公司重整计划草案》涉及的相关费用以及福昌电子的债务。春兴精工将取得重整后并清偿完毕现有债务的福昌电子100%股权,从而取得福昌电子名下的土地、房屋建筑物及机器设备。

福昌电子名下的福昌工业园是福昌电子的主要资产,在进入重整程序前,福昌电子将福昌工业园内的厂房建筑物出租给了深圳市天亨达实业发展有限公司(下称“天亨达”),租赁期间为2015年7月8日至2030年7月7日。

最终,春兴精工与租赁建筑物的公司协商,租期至2019年9月20日终止。

也就是说,这笔交易要等2年后才能得到核心资产。

2017年是春兴精工大幅扩张布局产业链的一年,该年以3亿现金收购惠州泽宏、1.2亿现金收购凯茂科技、4.4亿现金收购华信科及World Style公司。

与此同时,春兴精工的财务状况问题也不容小觑。因大量现金收导致公司财务费用上升及现金流承压。2017年亏损3.63亿元。目前,春兴精工仅因针对2016年惠州安东总价1.2亿元的并购,已经计提了约0.6亿元不动产占用费。

2020年以来,春兴精工便一直处于亏损状态,亏损额超过21亿元。2023年前三季度,公司营收为18.26亿元,同比继续下跌;净利润继续亏损4448万元。

来源:wind

对于投资者担忧的退市风险,春兴精工曾在投资者互动平台表示,根据《深圳证券交易所股票上市规则》相关规定,净利润为负值且营业收入低于1亿元才会触发退市风险警示。截至2023年三季度,公司营收规模远超1亿元,公司暂不存在触发退市风险警示情形。

沈萌表示,春兴精工的各种操作基本都属于资本运作范畴,是在实控人操控下进行股价和资产的人为干预,不仅治理结构存在严重问题,管理也缺乏合理性。

不过,经过多年发展,春兴精工已经成为国内优秀的精密轻金属结构件制造与服务供应商。其主要客户包括诺基亚、华为、爱立信、三星等全球最大的移动通信设备制造商。近年来,春兴精工布局新能源汽车行业也有所成效,已与国内主流新能源汽车厂商保持良好的合作关系。同时,公司也将扩大通信业务的市场份额,开拓欧洲、北美高利润市场业务。

春兴精工的创始人、控股股东、实控人均是孙洁晓,目前孙洁晓持股27.89%,其妻子董事长、法人袁静持股2.75%,两人分别是公司第一和第二大股东。2020年10月,夫妇二人以35亿元财富位列《胡润百富榜》第1536位。

近年来多次收购扩张失败的运作,很明显拖累了上市公司,夫妇俩的财富也不可同日而语。

值得肯定的是,随着通信、汽车、航空航天等领域的市场需求不断增长,以及中国制造业的转型升级,精密制造行业的发展前景十分广阔。春兴精工作为行业内的领军企业,将受益于行业的发展趋势和市场需求的增长。

多次卷入收购纠纷,实控人因内幕交易又被判刑,你看好春兴精工的发展吗?留言聊聊吧

评论