文|艾瑞咨询

核心摘要:

在品质居住需求提升、厨电进入存量市场的大背景下,洗碗机以低渗透率、高增长率吸引了行业的关注。

2023年洗碗机CR5市场规模占比达到83.7%,品牌集中度高,主要原因为消费者倾向选择知名品牌以打消尝新顾虑,另外洗碗机的高技术门槛构成了品牌护城河。在国内市场发展前期,西门子等进口品牌有更强的技术基础。随着国内洗碗机需求的增长,国产品牌深入洞察中国厨房痛点,在洗净、烘干、消毒、存储等技术维度不断创新,推动洗碗机技术本土化升级。零售市场对产品更新迭代做出积极回应,终端购买价格小幅上升,5000-9000元成为主流价位段。2023年1-9月销量监测期间,国产品牌领跑主流价位段市场,提交了亮眼的成绩单。

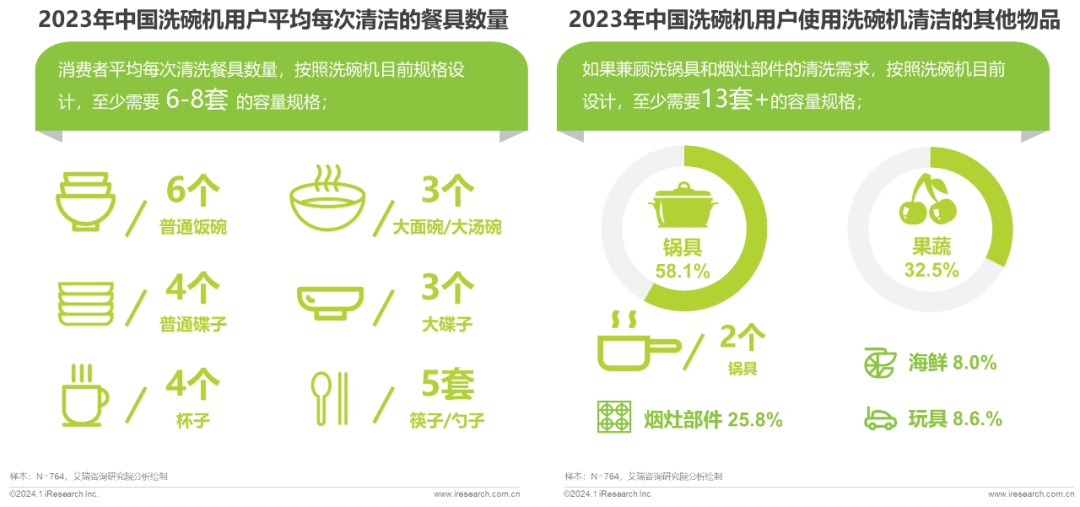

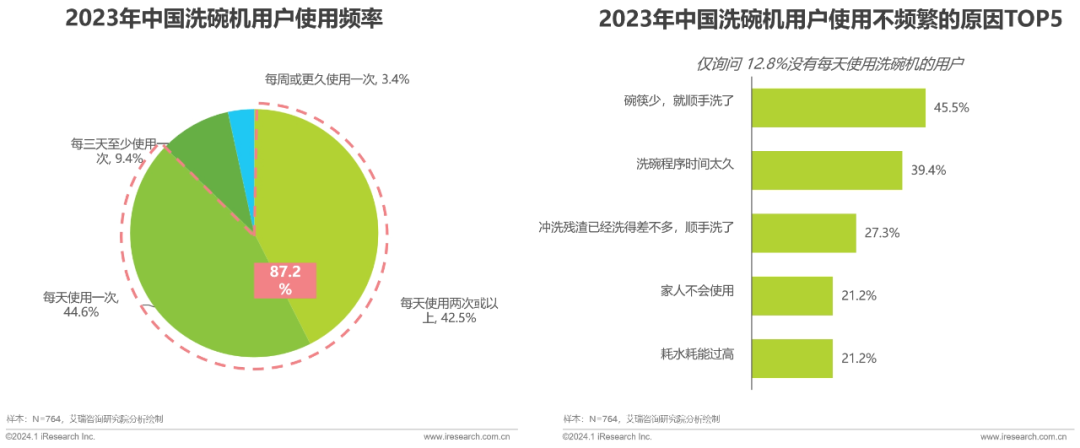

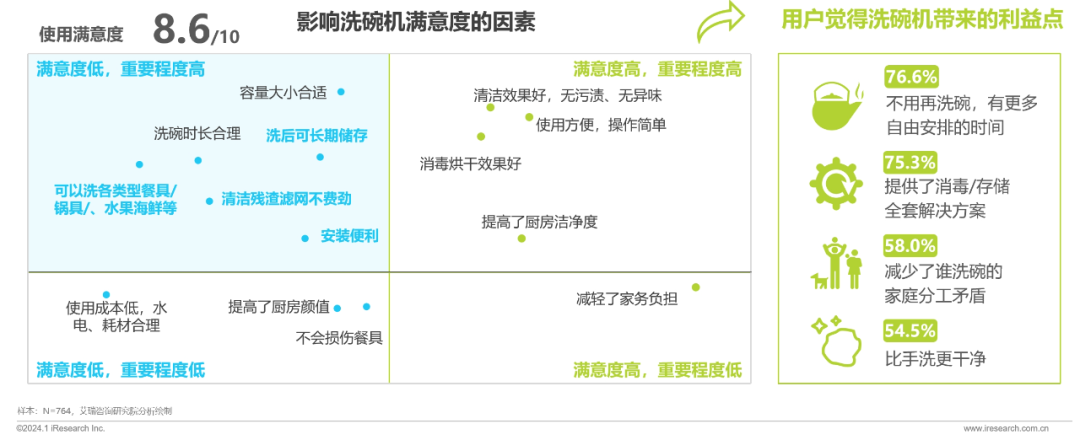

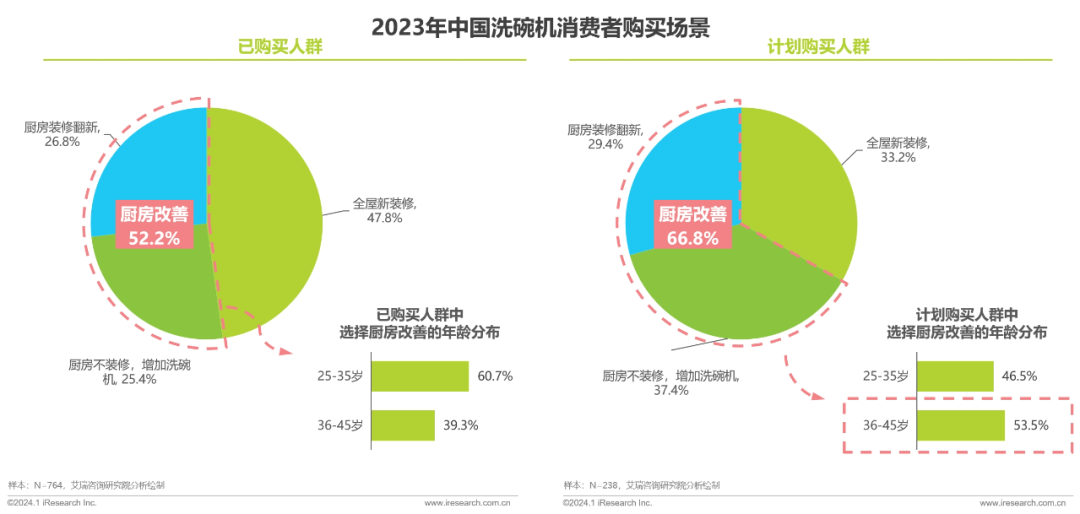

从用户端需求来看,消费者更关注清洗性能,评估功能性时更易被多种清洗烘干消毒的组合拳打动,通过线下渠道提供的实物体验打消顾虑。洗碗机用户日常洗碗量平均6-8套,58.1%的用户会将锅具放到洗碗机清洗,32.5%会用洗碗机清洗果蔬。目前消费者对洗碗机清洗洁净度普遍满意,主要的痛点在于单一容量如何匹配不同需求场景。此外,非新房装修的厨房改善场景占已购场景的52.2%、占计划购买场景的66.8%,改善场景受限于厨房现有空间和水电线路,可选择的产品受限,使用满意度较低。

未来,线下渠道布局、产品技术方案的突破和安装售后服务网络的覆盖将成为品牌决胜的关键。

居民收入稳步提升,居住品质消费增长

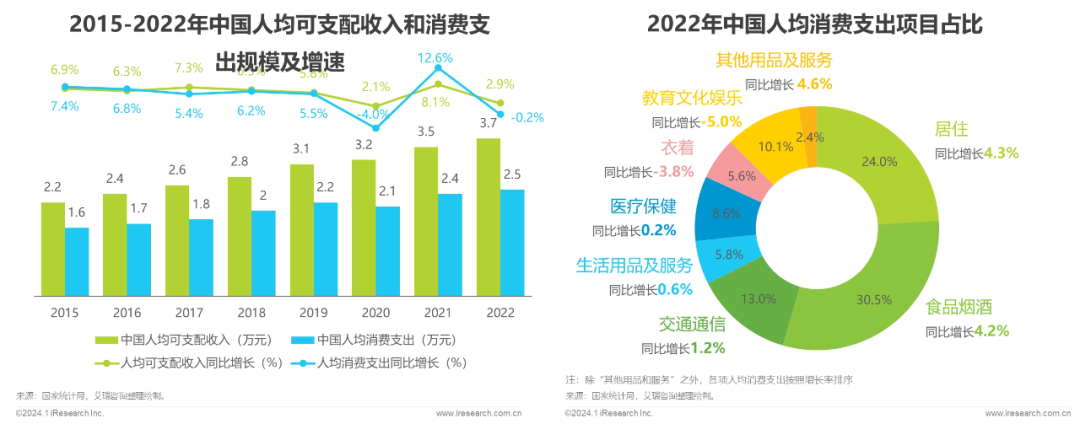

2022年中国人均可支配收入和消费支出相比2015年增长50%以上,人均居住支出同比增长4.3%

2022年,受新冠疫情出现一定反复与回弹的影响,扣除价格因素的人均可支配收入比2021年实际增长2.9%,人均可支配收入保持增长的态势仍为有效提升居民购买力奠定基础。人均消费支出规模与2021年水平基本持平,扣除价格因素后同比呈轻微下降态势。具体到细分类别,居住类目支出占比达24.0%,且其规模比2021年同比增长4.3%,是除其他用品及服务外增幅最高的类别。由此可见,消费者愿意在改善居住环境上进行更多投入。

存量住房市场现状,厨电品质升级需求带来新机会

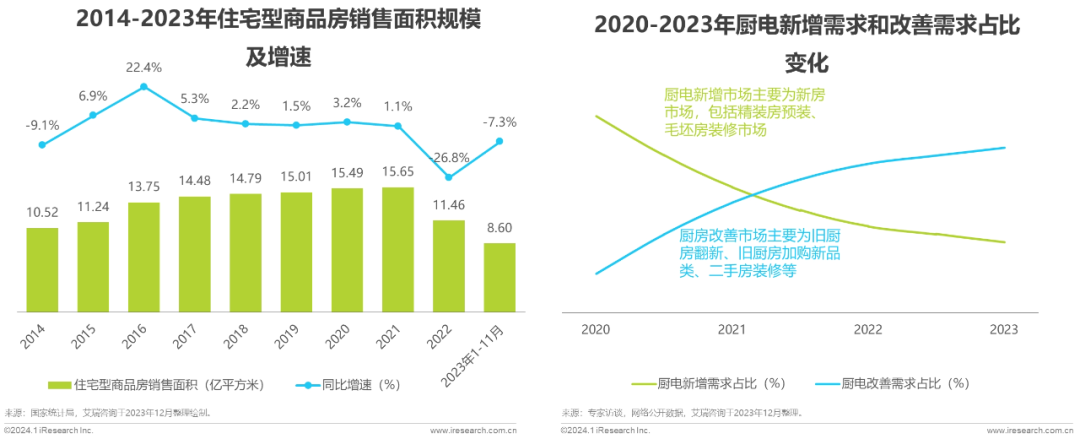

新房装修需求下行,厨电进入存量市场,传统厨电升级和新品类崛起带来结构性机会

2022年商品房销售面积同比下降26.8%,2023年1-11月同比下降7.3%,以新房装修为主的增量市场缩减,给厨电市场带来重重压力。随着消费者对品质生活的需求持续释放,旧厨翻新的存量市场带来增长机会,厨电品牌关注厨电产品升级及新品类的扩张,承接置换市场的推进释放出来的新需求。

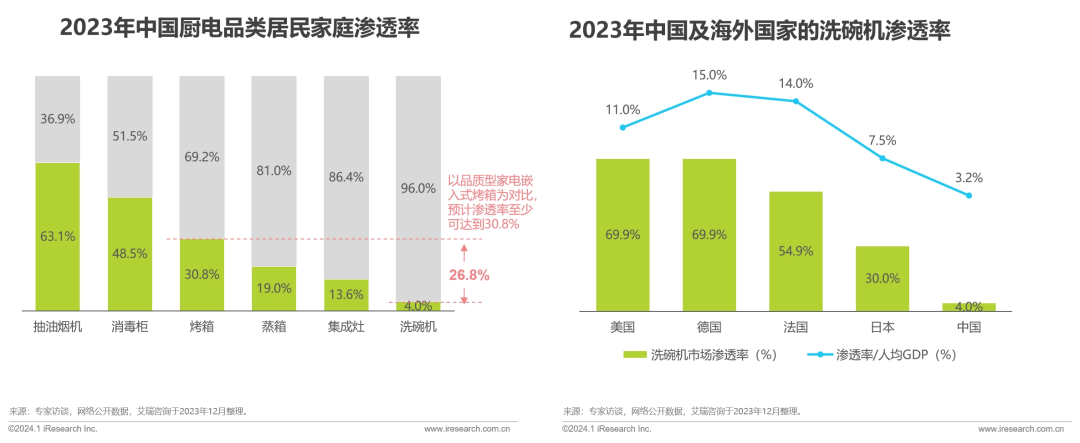

中国洗碗机渗透率仅4%,是品质厨电中高潜力品类

同为品质型厨电的烤箱渗透率达30.8%,国内洗碗机渗透率仅4%,有较高的增长空间

洗碗机在国内存在巨大增长潜力,为厨电品牌结构化升级的重点新品类。一方面洗碗为大多数家庭的家务负担;另一方面,同为品质型厨电的烤箱渗透率达30.8%,国内洗碗机渗透率仅4%。欧美等国洗碗机渗透率在50%以上,日本渗透率30%以上,对比渗透率/人均GDP,中国处于较低水平,品类普及后将迎来较大的市场增量。

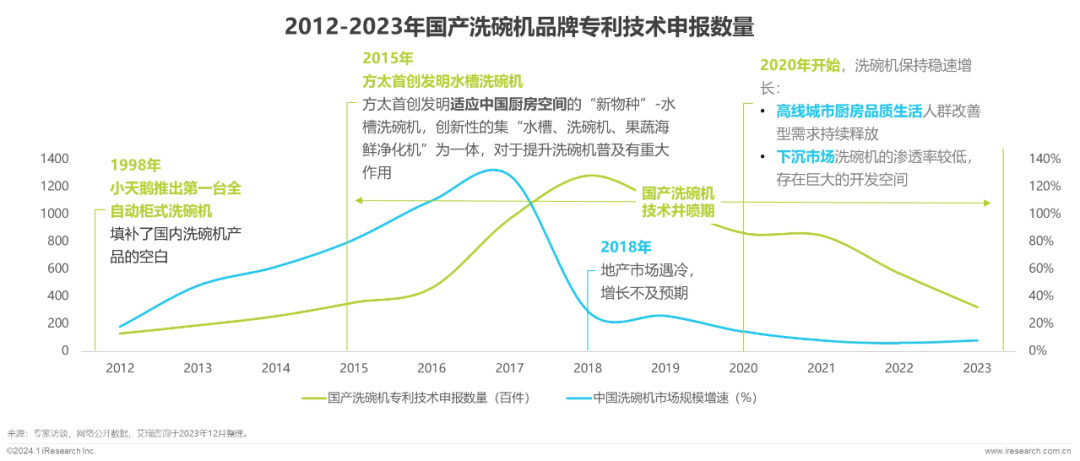

国产厨电品牌乘风而上,推进洗碗机技术本土化

2015年方太首创水槽洗碗机,全新形态吸引消费者关注,国产洗碗机品牌专利技术申报井喷式发展

2015年是中国洗碗机市场规模发展的元年,也是国产洗碗机技术发展的元年。2015年至今,国产洗碗机品牌专利申报数量超过2千条,为推出适用中国厨房的洗碗机,不断突破核心技术,承接市场增量。

洗碗机国家标准出台,政策上推动市场普及进程

首次明确规定了中式餐具在测试中的使用要求,为市场规范化发展奠定基础

2021年1月1日,GB 38383-2019《洗碗机能效水效限定值及等级》国家标准开始实施,该标准为首个洗碗机能效水效国家强制标准。标准中对洗碗机能效等级、水效等级、干燥等级、清洁等级规定了限定值及试验方法。该标准实施后,国内市场上销售的洗碗机各项性能表现不得低于5级要求。

因洗碗机为西方引入的电器产品,故早期国内市场上洗碗机的洗涤方式、碗篮设计均基于西式餐具而设定,因此也出现了部分洗碗机产品的性能在国内市场“水土不服”的现象。为能更贴近国人的烹饪习惯,更好地考核国内市场洗碗机的性能表现,该标准区别于已有的洗碗机测试方法标准,首次明确规定了中式餐具在测试中的使用要求。部分试验用中式餐具的示意图,包括最具代表性的米饭碗、面碗、筷子、酱油碟等中式餐具。该标准的实施将有利于促进洗碗机本土化设计的进程,成为真正解放双手的“中国洗碗机”。

品质需求驱动下,洗碗机市场规模保持稳定增长

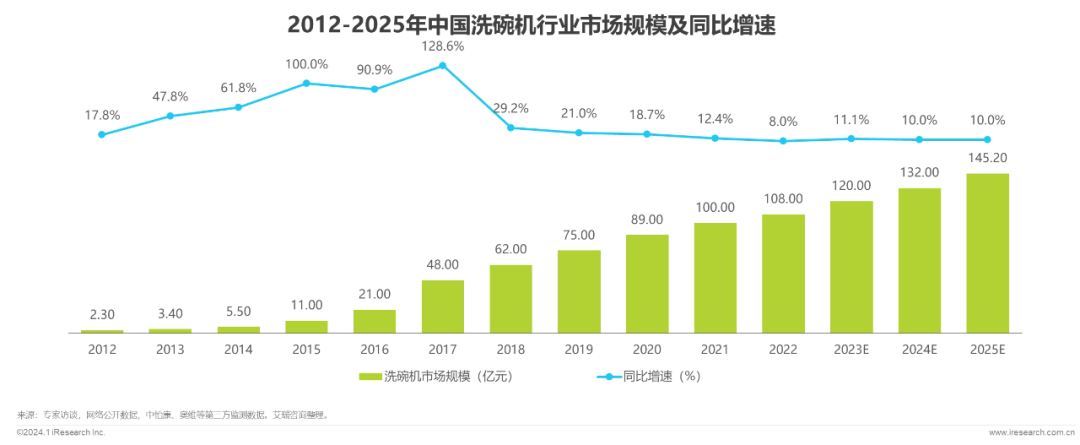

2015年-2019年见证洗碗机市场爆发式增长,存量住房现状下,预计将保持10%的增长

在2015年-2019年的市场爆发后, 2023年中国洗碗机市场规模达到120亿元。基于全国5亿家庭推算,若每年渗透率以0.5%的比例提升,预计每年将带来约250万台的新增量,对应130亿元的年销售规模。

竞争格局:市场集中度高,头部品牌优势明显

洗碗机市场玩家包括传统厨电品牌、综合家电品牌及国际综合品牌

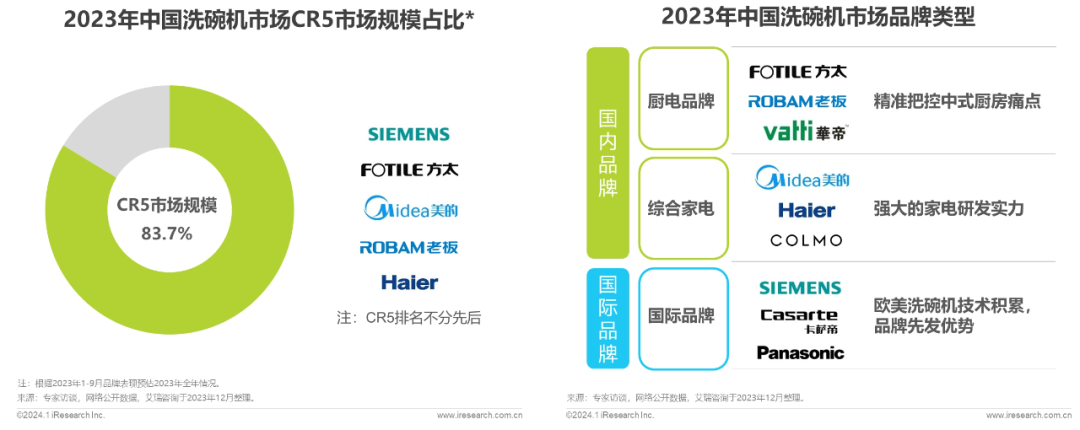

2023年中国洗碗机市场CR5的市场规模占比达到83.7%,主要原因为洗碗机为高研发投入产品类型,存在较高的技术门槛。

传统厨电品牌凭借对中国厨房痛点的精准把控占领一席之地,综合家电品牌具有强大的研发实力,把握洗碗机市场机会进入市场。洗碗机最早为西方厨电,国际品牌在国内市场具有先天的品牌优势和技术积累。

价格趋势:品质化需求明显,成交均价稳步提升

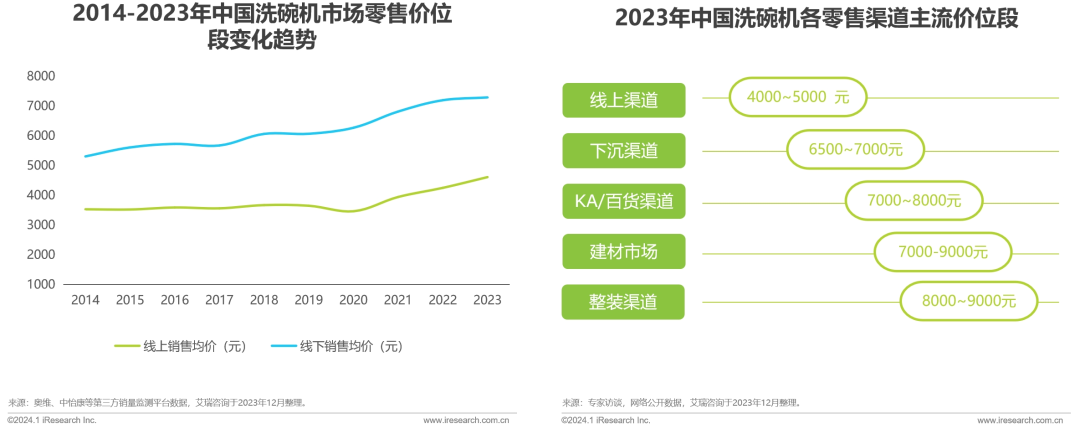

线下渠道的KA渠道、建材市场品牌专卖店和整装渠道价格接受度更高

受益于品牌技术的创新和突破,在洗碗机普及率不断提升的情况下,洗碗机终端零售价从2014年到2023年仍然保持稳定上升。品牌反馈,虽然已上市的洗碗机每年都会下调价格,但是消费者倾向选择更高端的产品,以获得更高品质的体验。分渠道来看,整装渠道和建材渠道用户的价格接受度更高,为高端产品主要目标客群。

价格现状:5000-9000元占六成,承接主流需求

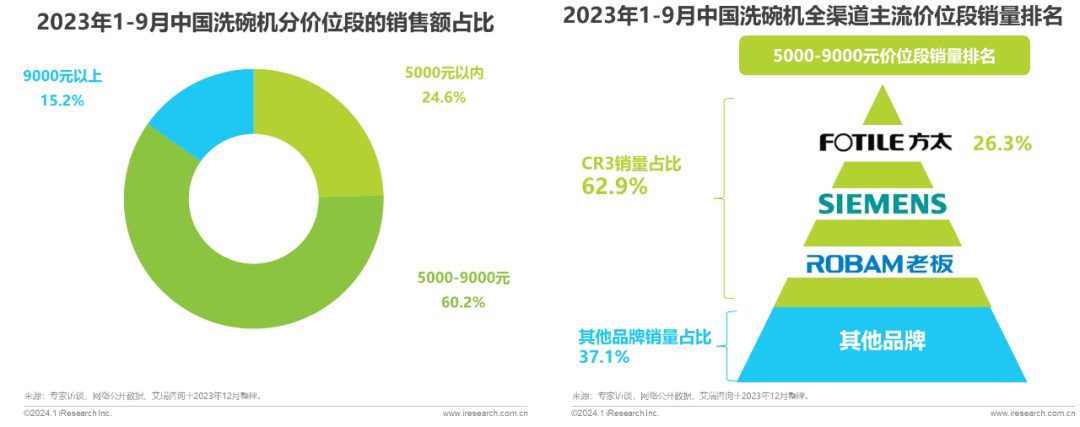

主流价位段CR3的销量占比达62.9%,国内各大品牌入局追赶,方太市场地位领先

9000元以上以进口产品为主,5000-9000元价位段的产品功能性符合市场需求,同时也处于国内家庭对品质家电价格的接受范围,为目前的市场主流价位段。在该价位段中,CR3销量占比达62.9%。洗碗机作为西方舶来品,西门子具有先发优势,方太以进攻者的角色从产品性能上发力,获得该价位段用户青睐。

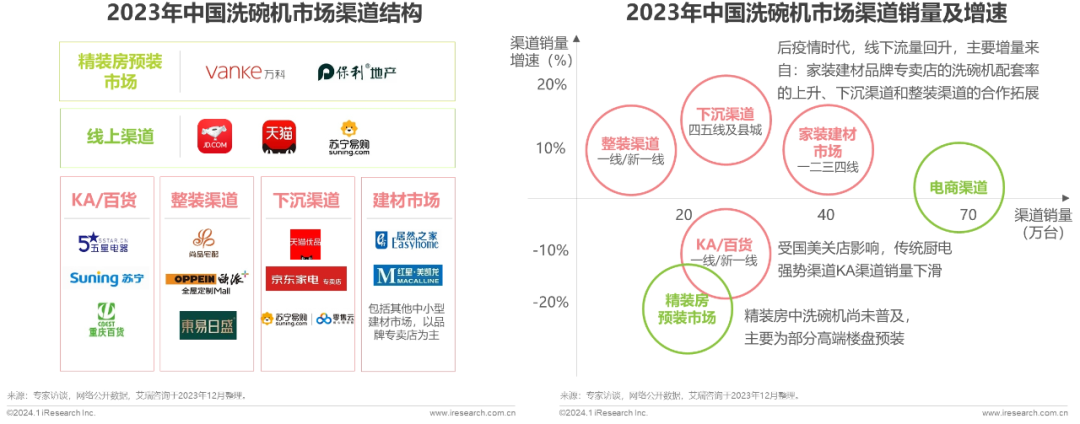

渠道布局:扩张线下网络,渗透下沉市场

KA渠道受创,整装渠道、下沉渠道和建材市场品牌专卖店有70-80万台的市场空间,预计将保持较高增长

洗碗机主要销售渠道包括精装房市场、线上电商渠道、线下零售渠道。精装房市场受地产影响,2023年销量下滑约20%。电商渠道占比达40%,大体量下预计将维持稳定的规模。洗碗机作为安装属性较强的新品类,线下渠道的渗透可带来可观的增量,其中下沉渠道合作、建材市场品牌专卖店覆盖、整装渠道品牌合作均为品牌发力的方向。

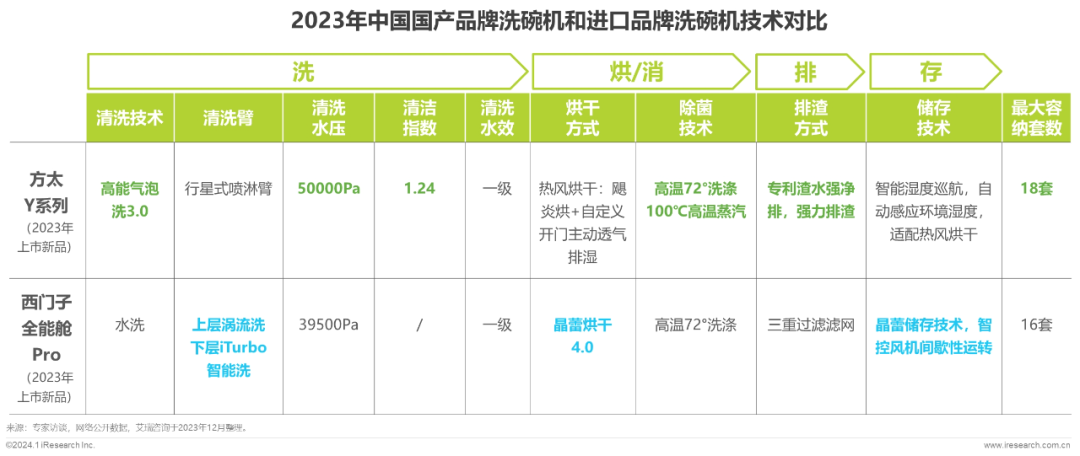

国产技术进击:研发清洗组合拳 破解中式厨房油污

国产洗碗机技术突破,在清洗、除菌、排渣、容量等维度均有不俗表现

从80年代洗碗机由欧美进入中国市场以来,西门子即作为行业引领者存在,市场占有率一度超过70%。方太等国产品牌作为后来追赶者,通过研究中国厨房特性以获得技术突破,在清洗、烘干、排渣、存储、容量等技术维度获得不俗的成绩,组合各项功能模块推出更优质产品。

清洗技术-通过水气混动和喷臂设计实现更强洗力

清洗技术从两方面攻克:改变水的形态提高清洗接触面积、设计喷臂提高内腔覆盖面积

2019年,海尔推出“微蒸汽洗”洗碗机,溶解油污实现更强的清洁;2021年方太推出首台搭载高能气泡洗的嵌入式洗碗机,在不伤餐具的情况下通过更强的水压清洗各种顽固污渍。此外,通过多层喷臂设计实现内腔喷淋全覆盖也是重点突破方向。

空间突破-最大化利用内部空间,集成外部功能区

嵌入式洗碗机已经实现18套超大容量,水槽洗碗机和水槽集成式洗碗机解决了厨房空间有限的难题

中式厨房普遍存在面积较小的难题,超过50%的家庭厨房面积低于10平米,同时橱柜的常规尺寸限制了洗碗机的尺寸,如何适应小面积厨房成为用户接受洗碗机的关键。目前,方太和COLMO已推出可容纳18套餐具的嵌入式洗碗机,可同时清洗锅具和碗具,适用聚餐场景。对于不便安装嵌入式的小型厨房,有水槽洗碗机和集成洗碗机可以选择。

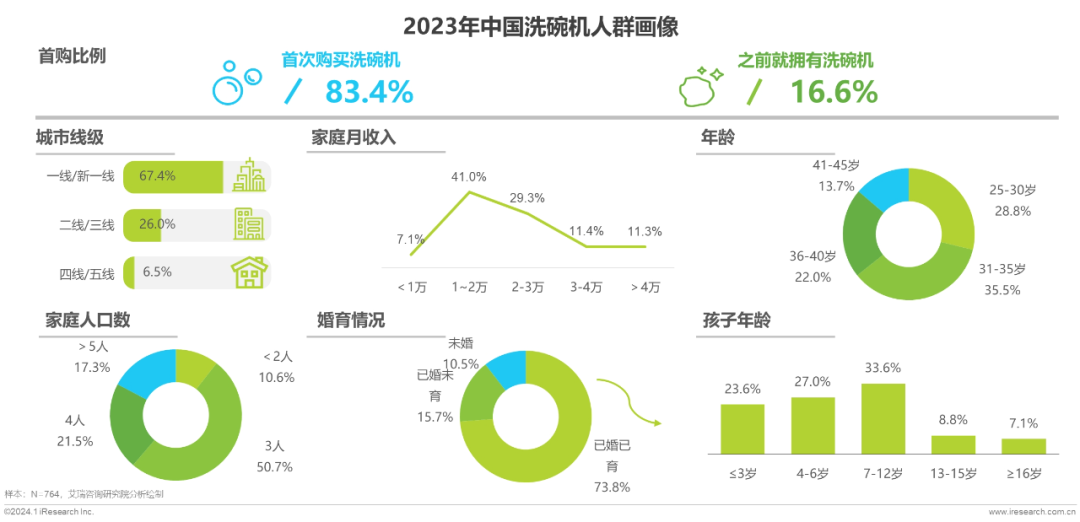

3.1 洗碗机购买用户画像

人群画像:高线25-35岁中产为主,逾八成为首购

洗碗机对于大多数家庭来说为全新品类,追求高品质生活的年轻中产,购买意愿更高

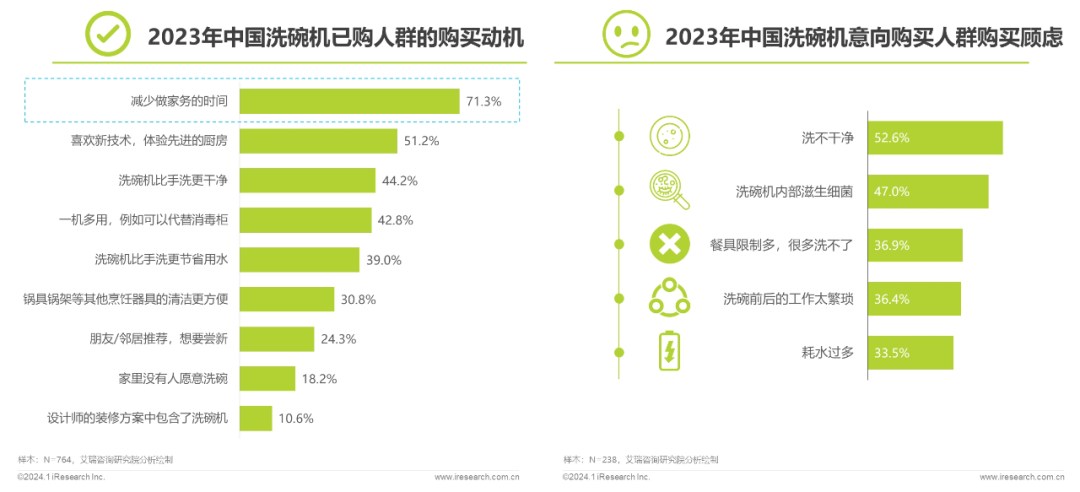

购买驱动:实现人力的有效替代

七成用户购买洗碗机的原因为减少家务时间,最担心清洗效果不好带来额外的麻烦

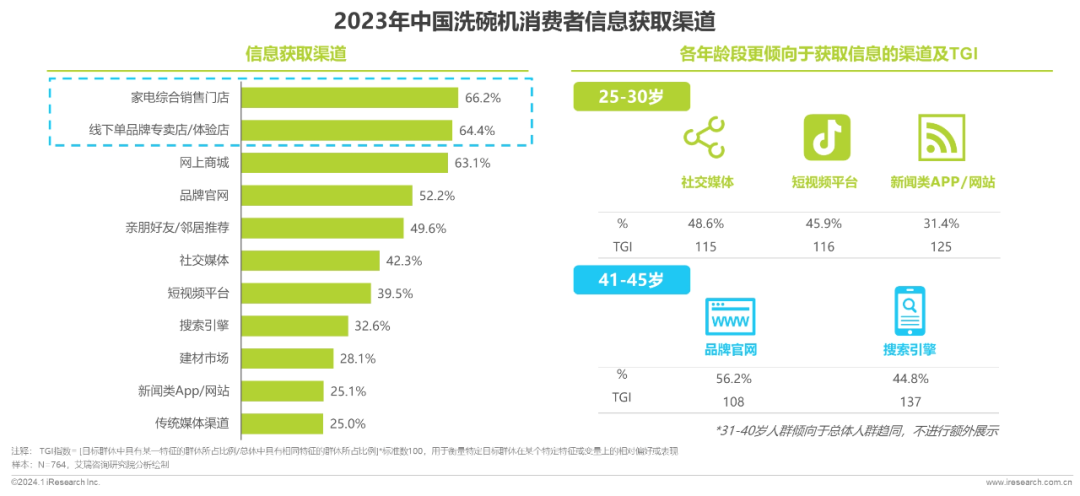

信息获取:线下渠道信息为主,95后偏爱社媒渠道

30岁以内更倾向于在新兴渠道获取信息,40岁以上更信任官方/传统的信息渠道

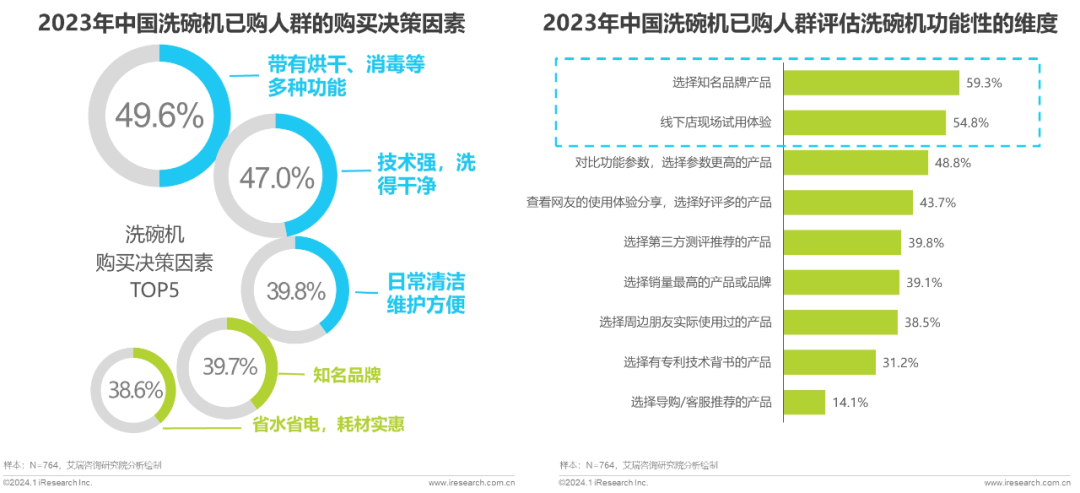

购买决策:烘消洗组合拳最关键 品牌背书为尝新保障

烘干、消毒、清洗的加强组合拳,可以让消费者感知到更强的“清洁能力”

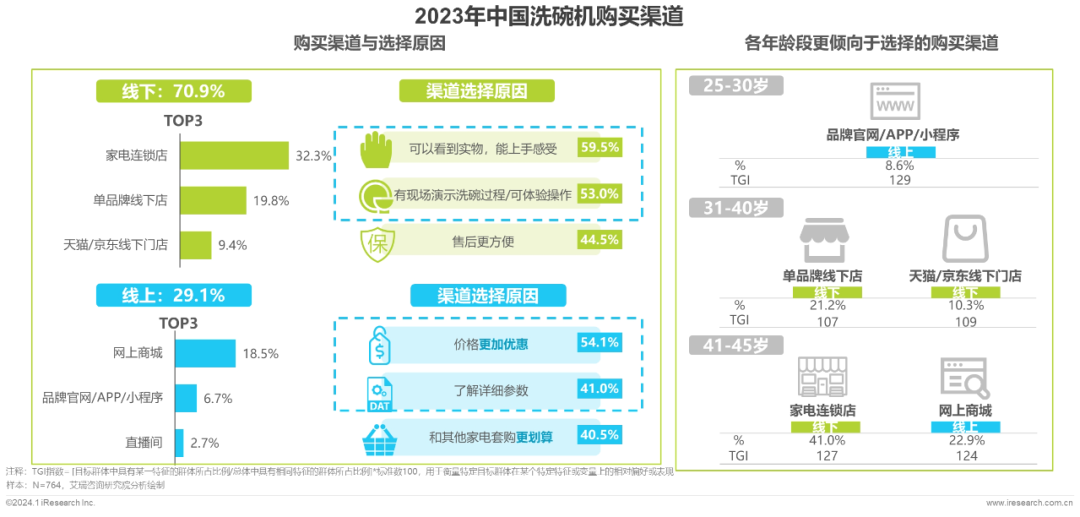

购买渠道:线下门店的实物体验更易促成订单

线上提供更优惠的价格,吸引近三成用户选择

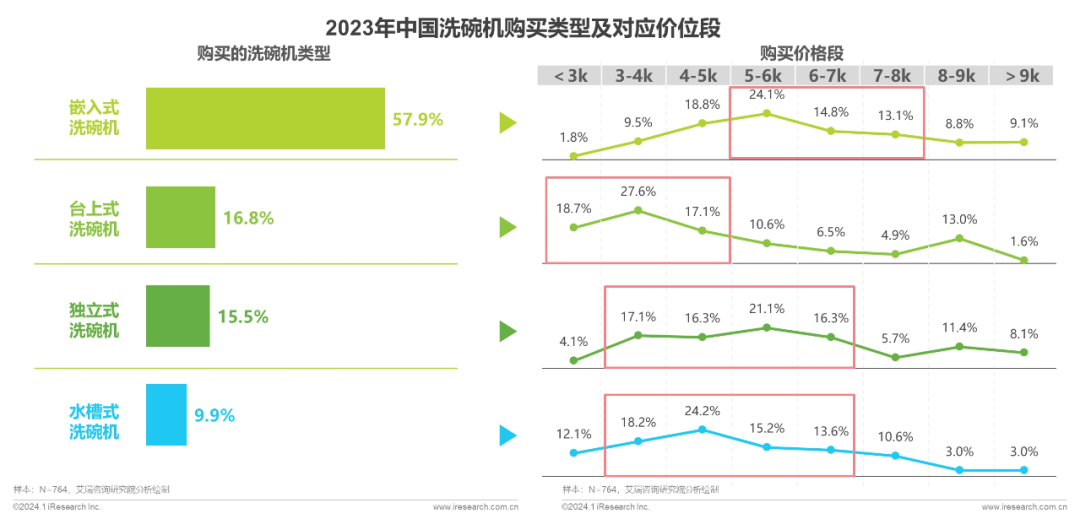

购买类型:嵌入式洗碗机为市场的主流选择

嵌入式洗碗机购买价格段偏高,主要在5000-8000元

容量规格:主流需6-8套,进阶需13套+

近六成会用洗碗机清洗锅具,32.5%的用户会清洗果蔬,25.8%的用户会清洗烟灶部件

使用频次:较高频使用,每天至少使用一次

至少每天使用一次的家庭占比接近9成

已购买洗碗机的多数用户中,使用洗碗机已成为他们日常生活的一部分;

少用洗碗机的原因为:碗筷少的时候不习惯使用洗碗机,洗碗程序太久、预清洁麻烦等。

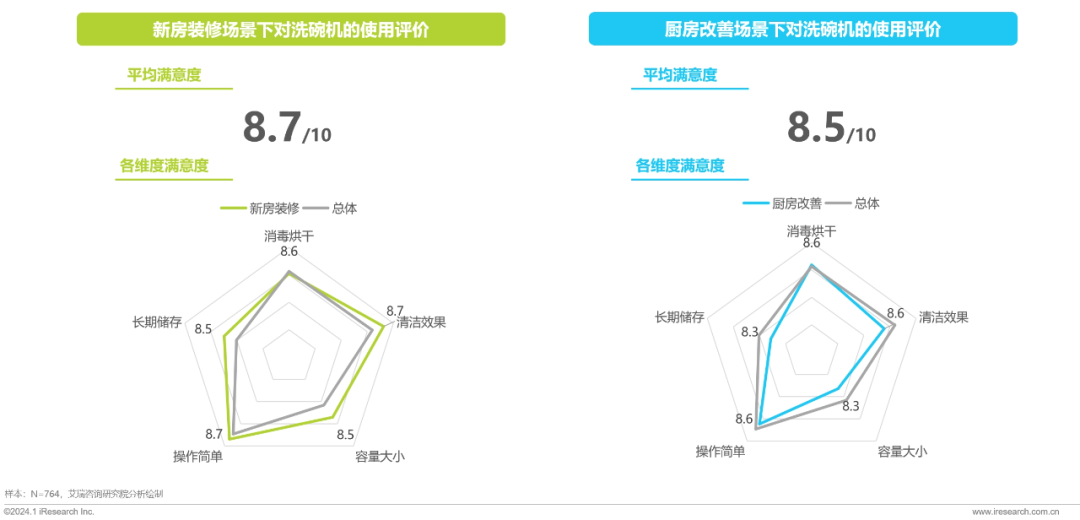

使用评价:容量合适、清洗时长合理为核心期望

从洗碗机带来的利益点来看,清洁诉求已基本被满足,洗碗机完成从清洗到洗消存一体的角色转变

在清洁、除菌的基本诉求上,现有的洗碗机产品已经较好满足了用户的需求;用户认为洗碗机已经在一定程度上减轻了家务负担;

用户还对洗碗机有更多维度的期待;其中“容量”大小合适尤为影响用户的使用满意度

厨房改善需求下购买洗碗机成为更重要的场景

房地产发展降缓之时需更关注厨房改善的购买场景,尤需关注36岁以上潜在人群的改善需求

3.2 洗碗机购买场景画像

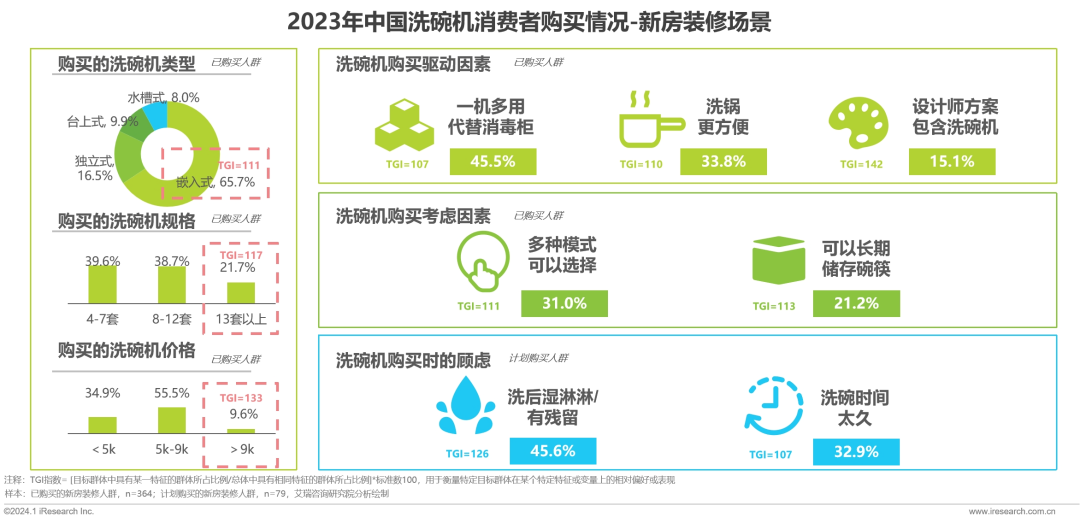

新修购买:预算高 一步到位购置多功能新款

新装修人群期望一站式解决洗碗、消毒、存储等多种功能,最大化利用装修预算

厨改购买:理性购买 关注产品实用性和安装适配性

改善人群对人力替代程度更关注,受限于厨房条件,有更高比例选择台上式产品

厨改场景对洗碗机提出更高的创新要求

厨改场景消费者在高期望下,对洗碗机的使用评价相对偏低;容量、长期储存等是创新突破的方向

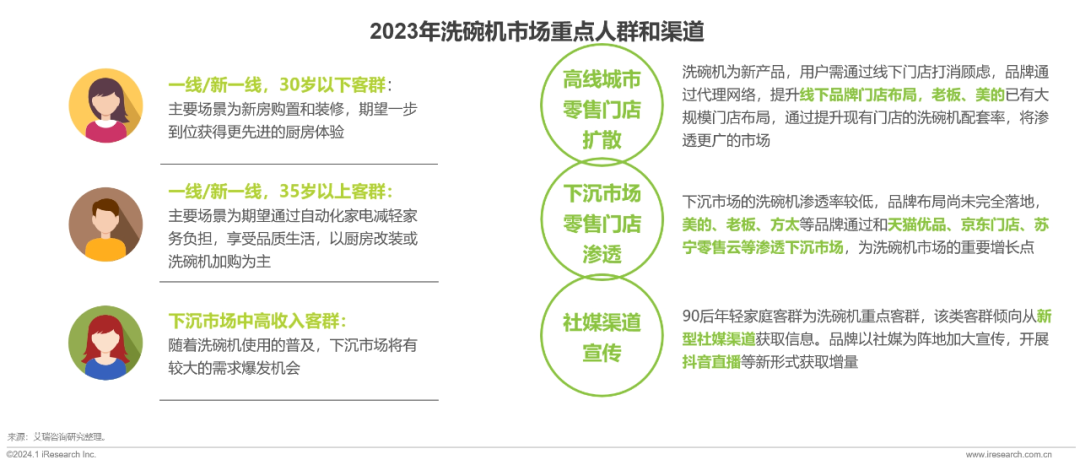

趋势一:线下渠道覆盖成关键,下沉市场蕴含机遇

洗碗机客群包括各线级城市的年轻和成熟品质生活家庭,美的和老板等布局下沉市场以获取更大增量

洗碗机核心诉求为品质升级,主要面向高线客群,同时下沉市场中高收入人群也存在巨大的市场机会。

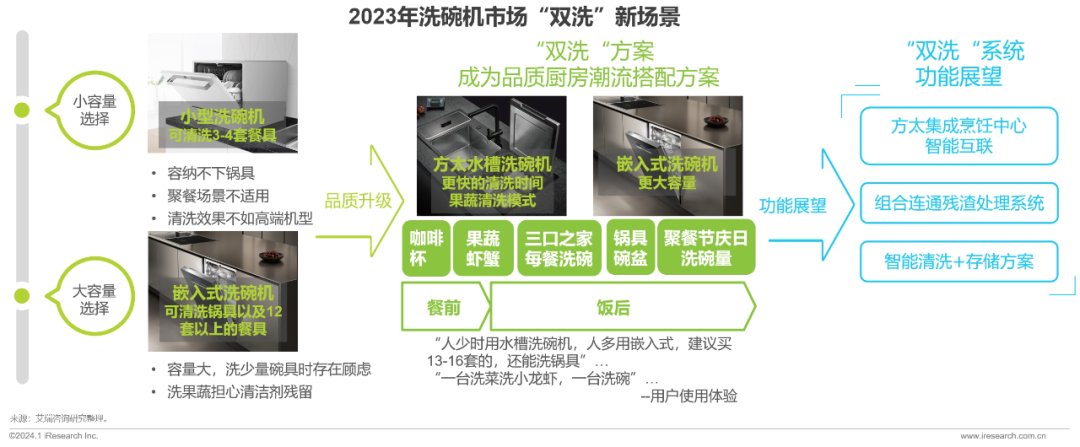

趋势二:产品方案内卷,实现更彻底的人力替代

方太“双洗”方案应对果蔬清洗和不同洗碗量的清洗,彻底解放双手,未来将在智能厨房场景中发挥更多可能

目前的洗碗机用户对清洗效果普遍满意,而容量成为难以有效解决的问题。三口之家日常洗碗量适用小容量洗碗机,但超过50%的用户存在的洗锅需求,则需要13套以上的洗碗机才能满足。高线城市家庭开始风行“双洗”方案,同时配备水槽洗碗机和嵌入式洗碗机,满足不同场景洗碗洗锅需求,同时提供果蔬清洗,真正意义上实现了解放双手。

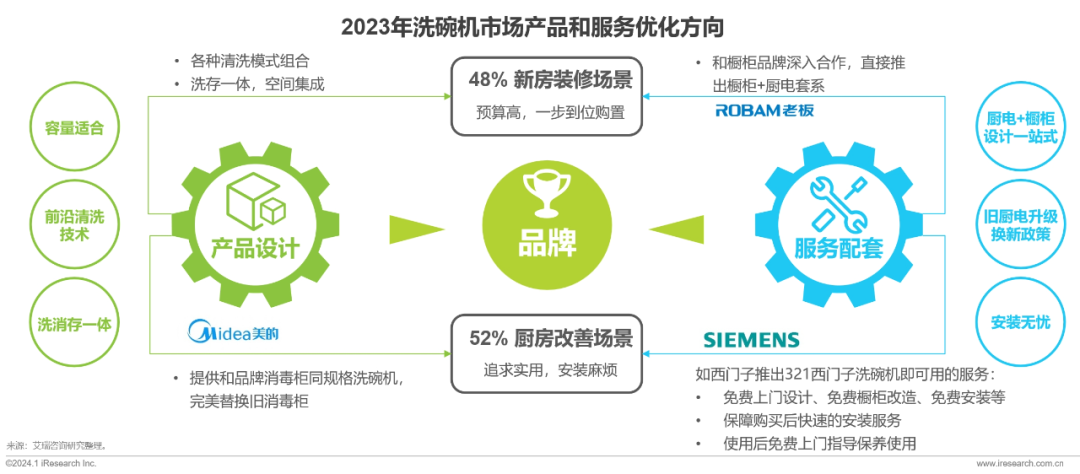

趋势三:服务和技术同步升级,突破市场普及障碍

厨房改善场景已占五成以上,如何更好的服务新增量市场成为品牌进击的方向

洗碗机作为品质厨电高潜力品类,市场渗透率仅4%,主要的推进障碍一方面来自于清洗技术认知不足,另一方面来源于洗碗机前装属性强,在旧厨中新增洗碗机容易遇到空间和水电安装的适配性问题。洗碗机头部品牌在攻克核心技术、打消洗净顾虑的同时,也提供了更贴心的安装服务,产品和服务共同升级以提升市场普及。

评论