文|独角金融 郑理

2023年公募REITs(即“不动产投资信托基金”) 市场震荡并持续至今,以产业园和物流园为底层资产的REITs波动尤其剧烈。其中,由原华安张江光大园REIT项目更名为华安张江产业园REIT,同样遭遇了“多事之秋”。

先是经历了2023年的“突发退租事件”,又在开年首周连续三个交易日累计下跌超14%,并在1月5日上交所开市起停牌1小时。

净值下跌意味着该基金持有者的账户资金缩水。作为基金发起人和管理方华安基金管理有限公司(下称“华安基金”),提示投资者关注交易价格波动风险,理性投资,并称该基金基础设施项目经营稳定,基金投资运作正常,无应披露而未披露的重大信息,亦未发现对基金有重大影响的舆情信息。

从公告看,华安基金无疑给投资人继续持有该基金吃下一颗“定心丸”,但事实究竟如何呢?

01 这只REIT基金因何连跌3天?

华安张江产业园REIT成立于2021年6月7日,项目公司为上海张润置业有限公司(下称“上海张润置业”),项目的底层资产为上海浦东的张江光大园和张润大厦,其收入和可供分配的现金主要来源于租赁收入,截至1月8日,该基金的规模为30.49亿元。

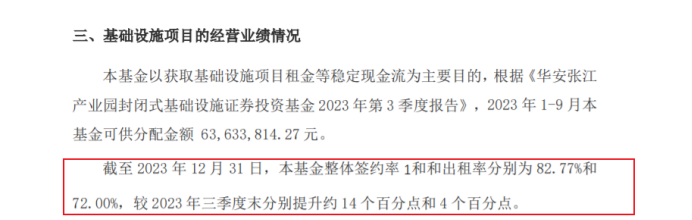

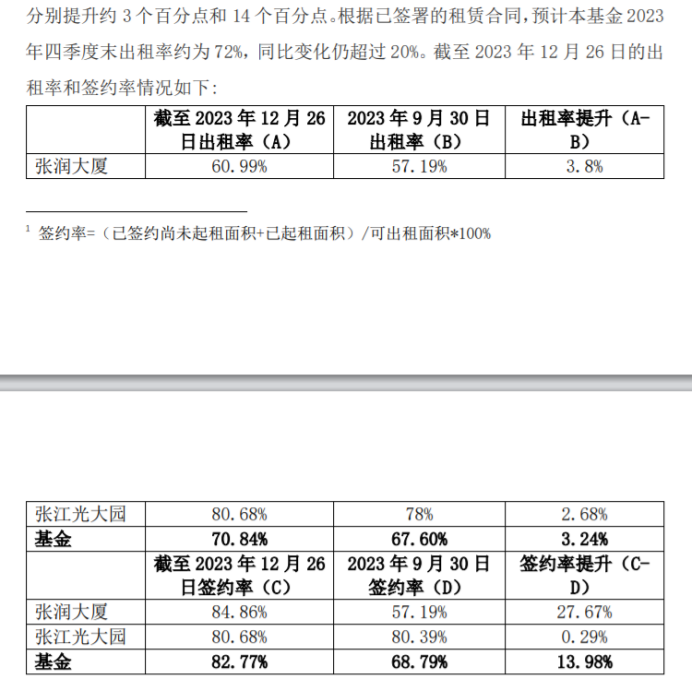

根据华安张江产业园REIT公告,截至2023年12月31日,该基金整体签约率和出租率分别为82.77%和72%,较2023年三季度末分别提升约14个百分点和4个百分点。

图源:公告

从底层资产出租率情况看,截至2023年12月26日,张润大厦日出租率60.99%,张江光大园日出租率80.68%;两个项目的签约率分别为84.86%和80.68%。

不过,兼具权益性和固收属性的REITs,近年表现并未让投资者满意。

经历过2022年退租情况,华安张江产业园REIT后续项目招租并不顺利。例如,2023年末,华安张江光大园REIT的基础设施项目出租率同比下降22.25%。这意味着越来越多的空间没有被租出去,如此一来也就影响了基金全年的收入。

独角金融梳理2023年华安张江产业园REIT的净值发现,截至2023年12月29日,该基金净值为2.69元,较2022年末下降34.4%。

图源:wind

消息面上,自2023年5月以来,该基金一直被”哲库科技退租”风波笼罩,事件还要从2023年5月13日说起。彼时,华安张江产业园REIT公告,针对“OPPO决定关停旗下子公司哲库科技”的事件,原始权益人与基金管理人向哲库科技及OPPO进行了解,其中哲库科技于2023年4月与上海张润置业签订了续租合同,续租面积保持不变。

2023年5月中旬,哲库科技通知原始权益人其从张润大厦退租的意向,根据华安张江产业园REIT的公告,“为应对该突发退租事件、保障投资者利益”,张润置业没收哲库科技的租赁保证金约1039.9万元作为违约金,并进行扩募。

但2023年12月8日,随着扩募时的部分配售份额迎来解禁之时,又进一步对华安张江产业园REIT的二级市场价格形成冲击。

除了上述REIT外,华安基金还有一只华安百联消费REIT于2023年12月29日获上交所受理。

有业内人士对《经济观察报》表示,不同于产业园和物流园作为底层资产的公募REITs,消费公募REITs底层资产租户较为分散,很少会发生集中大规模退租事件,“个别租户退租,基金不会对出租率产生太大影响”。

从公募REIT的配置价值看,主要包括分散投资、稳定的现金流、易于管理,以及增加投资组合的多样性。

而对于投资人来说,无论投资哪类公募产品最终还是要看收益,而如果收益无法覆盖成本,投资者的资金可能出现亏损,后续也有可能会出现抛售等情况。

02 近一年10只养老基金业绩全亏

为了提高管理的基金规模,华安基金还发行了10只养老FOF,最新合计规模为26.43亿元,其中包括5只养老目标风险FOF(3只稳健型、均衡型和积极型各1只)、5只养老目标日期FOF,其中6只产品入选了首批个人养老金基金产品名录。

数据显示,华安基金的10只个人养老基金近一年以来收益率均呈下跌态势。其中,华安积极养老目标5年(FOF)A近一年收益率下降最严重,达-13.06%;而华安养老目标2040三年持有混合、华安养老目标2045五年持有混合近一年收益率降幅也超过10%,分别为-10.22%、-10.12%。

值得注意的是,华安养老2040三年持有混合(FOF)A/Y在2023年三季度末重仓自家基金较多,该产品前十持仓占比合计为40.07%,其中华安纯债债券A、华安信用四季红债券A、华安动态灵活、华安添鑫中短债A均为华安基金旗下产品,4只基金合计持仓占比为16.04%,占前十持仓产品的比例超过40%。

图源:天天基金网

华安基金的7只养老基金均由何移直管理,算起来,这位基金经理自2010年9月加入华安基金后,至今已有13年之久,历任华安基金企业发展部高级总监、风险管理部高级总监、华安(香港)资产管理有限公司执行董事及持牌负责人(RO)、专户量化部投资经理、专户投资决策委员会委员。

2019年4月起,何移直开始担任华安养老目标日期2030三年FOF的基金经理,算得上一位管理养老基金经验较为丰富的经理,现任基金资产总规模13亿元,华安稳健养老目标一年FOF也是何移直任职期间业绩表现最好的一只产品,达7.48%,成立至今已有4年45天,其规模为7.51亿元,仅低于养老基金产品规模最高的“华安民享稳健养老目标一年(FOF)A,该基金规模为10.51亿元。

2022年4月21日,国务院办公厅《关于推动个人养老金发展的意见》发布后,个人养老金制度正式落地。同年11月,个人养老金制度正式启动后的一年多以来,个人养老金基金不断扩容。

不过,个人养老金产品对业绩的稳定性要求相对更高。面对华安基金旗下此类产品年内回撤较大,固然受整体资本市场行情的波动,但个别产品业绩弱于同类产品,如何提升投资者的持有体验,考验基金公司及基金经理的风控和投研水平。

03 哪位基金经理业绩更胜一筹?

华安基金创立于1998年,即中国公募基金的开元之年,也是“老五家”基金公司之一。

成立后,华安基金股权经过一系列变动,到2005年时,形成了上海电气(集团)总公司(下称“上海电气”)、上海国际信托公司(下称“上海信托”)、上海工业投资(集团)公司(下称“上海工业投资”)、上海广电(集团)公司(下称“上海广电”)、上海沸点投资发展公司(下称“上海沸点”)五大股东平均持股20%。

2009年,国泰君安受让了上海沸点20%的股份,首次进入华安基金股东之列。

2014年,国泰君安又通过全资子公司国泰君安创新投资公司(下称“国泰君安创新”)受让了上海电气持有的华安基金20%股权。

不过,受“一参一控”政策的影响,当时持有国联安基金管理有限公司(下称“国联安基金”)51%股权的国泰君安,暂时搁置了对于华安基金的收购计划。

直到三年后,2017年,国泰君安清仓国联安基金股权,才重新对华安基金进行收购。2018年,国泰君安接收了子公司国泰君安创新所持的20%股权。

2021年,国泰君安受让了上海锦江国际投资管理有限公司(下称“上海锦江国际”)持有的华安基金8%的股权,持股比例上升至28%,成为华安基金第一大股东。

2022年,国泰君安先后受让了上海上国投资管理有限公司(下称“上海上国投资”)持有的15%股权,上海工业持有的8%股权,总持股比例上升至51%,最终完成对华安基金的控股,成为公募新规落地后首家“一控一牌”的券商。

目前,华安基金股东分别是国泰君安、国泰君安投资、上海工业投资、上海锦江国际、上海上国投资,持股比例分别为51%、20%、12%、12%、5%。

图源:天眼查

早年“韩方河时代”的华安基金,以先天优势规模位列前五。然而,2006年因受贿400余万元及共同操纵股价,韩方河入狱,曾经的光环成为阴影,此后华安基金的人事变动也颇为频繁。

时光流逝,斗转星移,华安基金的董事长也更换了多人。2007年、2009年、2011年、2014年,华安基金的董事长分别变更为徐建国、俞妙根、朱仲群、朱学华。其中,朱学华任职董事长时间最长,自2014年9月12日至今已超过8年。

加入华安基金前,朱学华曾任上海证券党委书记、副董事长、副总经理、海际大和证券董事等职务。

2020年和2021年,多家基金公司借助大举发行权益类基金实现了管理规模迅猛增长,华安基金就是其中之一。

截至2023年末,华安基金管理436只基金,管理资产规模达5901.64亿元,较2022年末增加552亿元。从产品类型看,华安基金货币型基金规模最高,达2601.22亿元,债券型基金规模排名第2位,为1401.07亿元;混合型基金规模为1291.44亿元,排名第3。

不过,混合型产品2023年业绩下降较为严重,有8只产品近一年收益率下降超过30%,其中跌幅最高的是华安沪港深机会灵活配置混合,近一年业绩下降42.87%,而同类平均为-12.42%。从各阶段的业绩排名看,该产品均被提示为”不佳“。

图源:天天基金网

华安基金还存在经理人才流失的问题。比如2021年,华安基金投资总监崔莹“公转私”;2022年7月,被华安基金包装成“平衡多面手”的基金经理张亮因“个人原因”离职。

目前,华安基金已形成老中青三代的梯队模式。投资老将既有任职长达17年的许之彦、15年的杨明、以及贺涛、王春等,又有像饶晓鹏、孙丽娜、胡宜斌等中生代基金经理,还有刘畅畅、林唐宇、刘璇子等迅速崛起的新生代。

热衷于成长股的胡宜斌,有一个标签是“高景气赛道先行者”。胡宜斌本人也说过一句颇具哲学味道的话:“要在黑夜的时候就把金子挖出来,而不是等到太阳升起的时候再去找金子,因为那时候金子已经发光了,已经被所有人看见了。”

业绩亮眼的基金经理,多数出于某个行业红利期而被赋予光环。这不得不感谢所处的时代背景,让某一批基金经理擅长的投资风格最大化发挥:比如2013年以后中小创牛市对年化收益的拉升;比如2018年以来大盘蓝筹的持续坚挺对价值投资者收益的普遍贡献;比如2019年大盘成长股迎来高光时刻普遍对收益的贡献。而投资者需要在剥离运气之外,判断基金经理的真实水平。

根据海通证券《基金公司权益类基金绝对收益排行榜》显示,截至2023年二季度末,华安基金近5年整体收益率为112.18%,在12家权益类大型基金公司中,最近2年、最近3年和最近5年的收益排名均列第1位。

长达二十多年的行业积累,或许是华安基金最大的底气。你看好华安基金吗?评论区聊聊吧。

评论