文|青眼

过去一年的中国化妆品市场,国货品牌以强势姿态赶超外资品牌。

一方面,据青眼情报出品的《2023年中国化妆品年鉴》相关数据显示,2023年国货美妆市场规模已超过了外资品牌;另一方面,近日,海关总署公布了最新进口数据,全国化妆品进口总量/额已经持续两年呈现出负增长态势。

那么,2023年进口化妆品表现到底如何?又是哪里的化妆品更受消费者欢迎?

连续9个月负增长,创近10年新低

据海关总署官网最新数据显示,2023年我国进出口总值为41.76万亿元,同比增长0.2%。其中,出口总值为23.77万亿元,同比增长0.6%;进口总值为17.98万亿元,同比下滑0.3%。

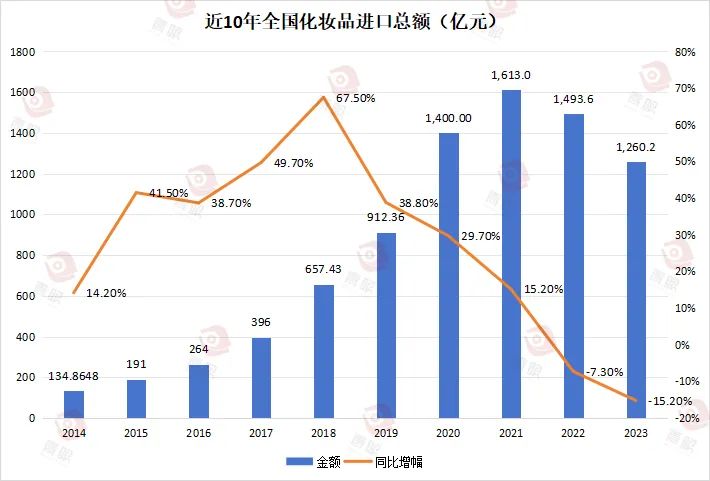

就进口化妆品而言,2023年我国化妆品累计进口额创下近10年来最低增长。其中,进口总额为358564.4吨,同比下滑14.2%,进口金额为1260.2亿元,同比下滑15.2%。

青眼梳理近10年来我国化妆品进口情况发现,历经2018年巅峰后,全国化妆品进口量同比增幅速度就开始逐步下滑,从2022年开始,进口化妆品总量和进口额均开始出现负增长,且下滑幅度还在逐年扩大,进口情况明显遇冷。

数据来源:海关总署官网

具体到2023年,青眼梳理发现,在全年12个月中,全国化妆品进口总量/额有10个月都是负增长态势,其中1月进口总量同比下滑甚至超过33%,仅有2月和3月实现了正增长,且4月以后已经连续9个月负增长,下滑比例均超10%。

数据来源:海关总署官网

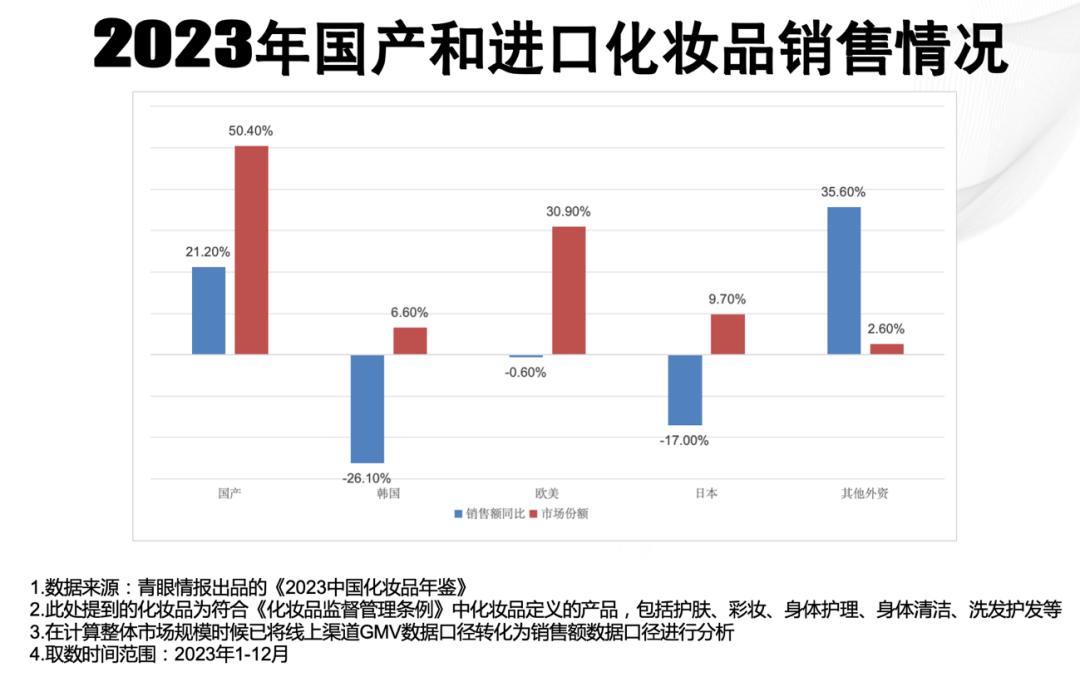

另据青眼情报出品的《2023年中国化妆品年鉴》数据显示,2023年,国货美妆销售额同比增长21.2%,市场份额达50.4%,首次超过外资化妆品品牌。这也侧面反映出,近些年来外资品牌和进口化妆品在中国市场的处境确实不及往年。

主要进口国下滑趋势明显,法国仍是第一进口国

具体到日本、法国和韩国三个主要进口国来看,经过几番易主,目前法国仍是中国的第一大化妆品进口国,且与日本和韩国拉开了不小的差距。就目前已公布的1月-11月各国别进口数据来看,法国领先日本55亿元,是韩国进口额的2倍多。

青眼通过梳理近10年的日韩法进口化妆品数据发现,2016年以前,一直都由法国占据中国化妆品进口额第一的位置。此后,在“韩流文化”的助攻之下,韩国在2017年-2018年短暂地超越了法国,但在此后却迅速被日本超越,且日本将领先的优势从2018年维持到了2021年。2021年后,法国化妆品开始对中国发力,迅速超过日、韩至今。

数据来源:海关总署官网

具体到2023年全年情况来看,3月是各国进口的高峰,3月之前进口额均有不同幅度的增长,但3月之后几乎各国进口额均呈现波动下滑的趋势。

数据来源:海关总署官网

据青眼情报出品的《2023年中国化妆品年鉴》数据显示,2023年日本化妆品销售额同比下滑17%,仅占中国化妆品市场整体份额的9.7%。同样遭遇大幅下滑的还有韩国,销售额下滑达26.1%,市场份额缩减至6.6%。欧美进口化妆品则下滑幅度较小,仅下滑0.6%,占总市场份额的30.9%。相比之下,国产化妆品销售额整体增长幅度达21.2%,远远超过日本。

值得一提的是,其他外资化妆品虽仅占总市场份额的2.6%,但销售额增长却达35.6%,甚至超过国产化妆品。这或许也反映出,越来越多的海外小众化妆品开始逐步受到国内消费者的关注。

图源:青眼情报

中国市场对外资品牌们到底意味着什么?

日系头部美妆企业现如今对中国市场的态度如何呢?

日本最大化妆品集团资生堂最近正陷入裁员传闻的泥潭,有消息称资生堂中国将裁员40%。对此,资生堂中国公开回应称,相关传言与事实不符,资生堂中国于2024年开始实施新的品牌组合战略以夯实业务基础。相应地,内部也正打造更整合、更敏捷的组织架构,进一步推动协同效应。组织架构的调整,仅涉及相关工作岗位的微调。

根据资生堂最新财报,第三季度中国区销售额下滑9%。可以看出,资生堂面对持续下滑的中国区业绩,正在积极采取相关策略以应对,仍希望赢回其第二大业绩市场。

而另一日系化妆品集团花王也同样对外表示,将对中国市场前景长期看好。花王(中国)董事长竹安将此前接受青眼专访时曾强调,中国市场是花王集团最重要的海外市场之一,“日本花王集团是不是能够更健康的良好的发展,中国市场的成长仍是一个关键。”

高丝执行董事、高丝化妆品销售(中国)有限公司董事长宫田康弘此前在接受青眼专访时也表示,虽然当前高丝在中国的线下客流并未取得预期的恢复,但中国市场仍然是高丝集团的战略重地,高丝中国也将持续从各个方面着手推动业绩增长。

此外,就法国化妆品而言,2023年3月后,整体进口情况呈上升趋势,但10月后就开始出现明显下滑。且从欧莱雅最新财报来看,前三季度中国大陆业绩复苏虽然较为微弱,但仍保持了增长步伐,同比增长约7.7%,并在所有品类都表现出了强劲的增长势头。可以看出,虽然整体势头走弱,但目前欧美化妆品在中国仍保持了增长势头。

再看韩妆,其2023年整体维持较为平稳的态势,增长和下滑幅度均不算大。而以爱茉莉太平洋集团为代表的韩妆,同样也明确表示中国一直都是其最重要的海外市场之一。在此前的进博会上,青眼也发现不少韩妆品牌如悦诗风吟等都对品牌形象和定位进行了焕新,针对当前的功效市场推出了更多适配的产品。

就在近期,爱茉莉太平洋旗下精研自然香氛疗愈个护品牌LONGTAKE还宣布和若羽臣达成合作,正式入驻中国,并全面上线旗下全系香氛个护产品业务。

当然,即便有不少企业采用了扩张政策,但却并不意味着中国市场对所有品牌而言都不可或缺。事实上,在进口化妆品热度下滑的大背景下,有不少海外美妆品牌选择放弃并退出中国市场。青眼总结了2023年部分退出中国市场的外资品牌,名单中不仅有曾经的知名品牌,也有小众品牌,涉及彩妆、护肤等多个品类,地区涉及美国、日本、韩国、澳洲等。

值得一提的是,青眼前段时间走访了美国市场,在和一些小众品牌创始人交流时发现,对于这些初创品牌而言,本土市场仍然广阔,相比于规模更庞大的头部美妆集团,中国市场也并非是这些小众品牌的“必争之地”。尤其是海外市场中,丰富的皮肤、头发类型和相较于中国更丰富的人种,让海外同样拥有丰富的小众赛道资源,深耕本国市场同样也能持续开拓品牌价值。

总的来看,2023年对于外资品牌来说,充满着困难与挑战,一些无法承受市场压力的品牌选择了退出,但仍有大量外资品牌依然在试图开拓中国市场的价值。而从数据来看,2023年国货品牌无疑打了一个大胜仗,实现了弯道超车,而2024年国货品牌们是否能保持竞争优势?外资品牌们是否能重现荣光?还有待市场进一步检验。

评论