界面新闻记者 |

大族激光(002008.SZ)出售子公司深圳市大族思特科技有限公司(以下简称:大族思特)控股权一事敲定,一众知名投资机构“接盘”。

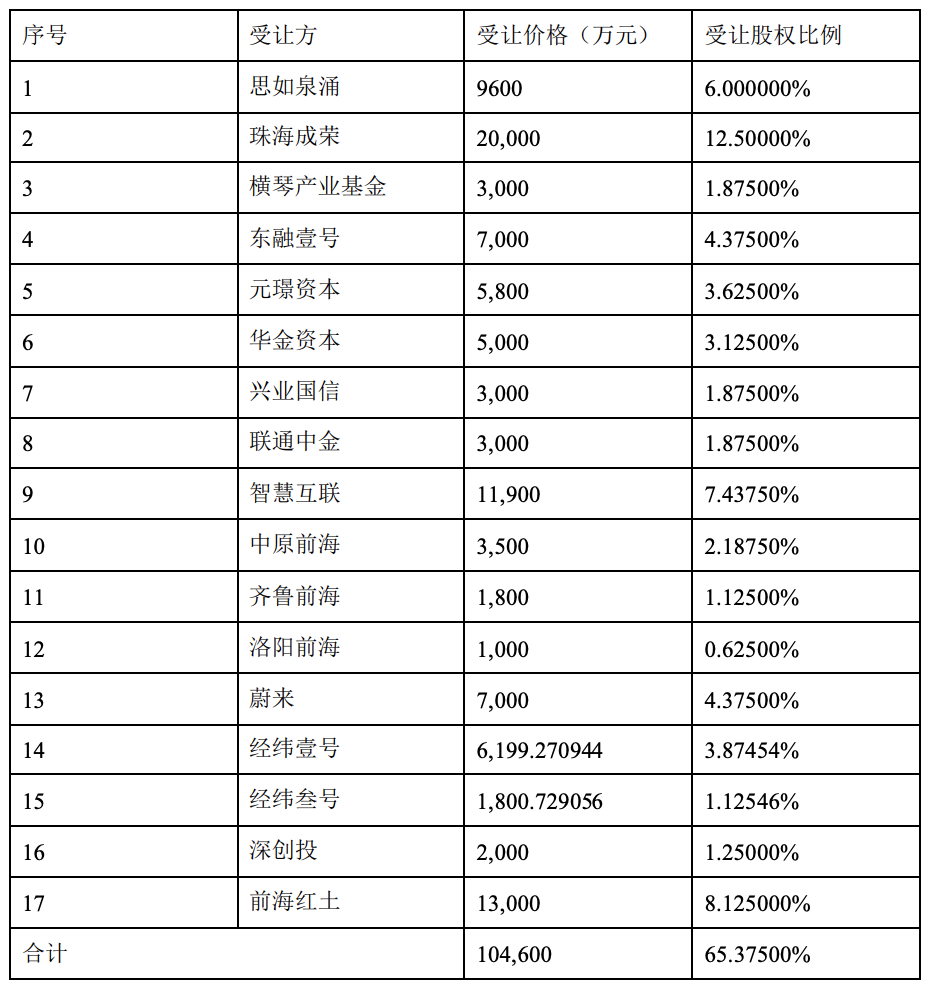

包括IDG资本、深创投、前海红土、中金资本、元璟资本、蔚来、经纬创投等在内的16家投资机构合计以10.46亿元的价格受让大族思特65.38%的股权。

接盘方阵容强大

1月17日晚,大族激光公告,公司与深圳市思如泉涌科技有限公司(实际控制人为大族思特总经理丁兵)、大族思特以及IDG资本投资顾问(北京)有限公司旗下投资平台珠海成荣管理咨询合伙企业(有限合伙)(简称:珠海成荣)、深圳市创新资本投资有限公司(简称:深创投)、深圳前海红土并购基金合伙企业(有限合伙)(简称:前海红土)等合计16家投资主体签署了《股权转让协议》及《股权转让及增资协议》。

上述协议约定按照大族思特100%股权16亿元的估值,以10.46亿元的价格向思如泉涌以及珠海成荣等16家投资主体转让持有的大族思特65.375%股权;同时,横琴产业基金、兴业国信按照大族思特100%股权投前16亿元的估值向其增资5000万元。

本次交易完成后,大族激光持有大族思特股权比例由70.06%降低至4.55%,不再对大族思特拥有控制权,大族思特亦不再纳入公司合并报表范围。

大族激光在去年11月就披露了出售大族思特的控股权的公告,不过当时尚未公布交易对方。

此次公告揭示了接盘方的强大阵容,堪称“实力派”。

此次交易最大受让方为IDG资本旗下投资平台珠海成荣,斥资2亿元获得大族思特12.5%的股权。作为全球领先的知名老牌投资机构,IDG资本于1993年起率先在中国开展风险投资业务,在半导体、工业互联网、智能制造等领域表现尤为突出。

前海红土作为第二大受让方,斥资1.3亿元获得大族思特8.125%的股权。前海红土的背后是红土创投、深圳引导基金、格力创投等。

智慧互联电信方舟(深圳)创业投资基金合伙企业(有限合伙)出资1.19亿元获得大族思特7.44%的股权,其背后第一大股东为中国电信集团投资有限公司。

此外,东融壹号(珠海横琴)股权投资合伙企业(有限合伙)斥资7000万元获得大族思特4.375%的股权,其背后是Guia Fund LP和中金资本运营有限公司。合肥蔚来产业发展股权投资合伙企业(有限合伙)同样受让了大族思特4.375%股权,其背后大股东之一为蔚然(江苏)投资有限公司。

界面新闻注意到,这些接盘方股东背景中不仅有来自青岛、洛阳、合肥、郑州、成都等地的国资,还有上市公司如银轮股份(002126.SZ,市值131亿元)、英科医疗(300677.SZ,市值150亿元)的身影,另外,友邦人寿保险有限公司、光大永明人寿保险有限公司等险资也有现身。

出售大族思特股权预计带来9亿元投资收益

能获得众多知名投资机构青睐,大族思特究竟有何特别之处?

据了解,大族思特成立于2017年8月,由大族激光投资设立,该公司处于激光产业链中游光学元器件中的一个细分赛道,主要业务为光学扫描振镜电机、音圈电机、微型电机等工业特种电机及驱动、控制系统的软硬件产品研发、生产和销售。

公告显示,大族思特是少数可以自主生产光栅编码器的振镜公司之一,还是国内首家研发成功数字驱动板的振镜企业,其目前在国内高端振镜市场占有率排名前列。

从财务数据看,大族思特2022年实现营收1.39亿元、净利润3150.44万元;2023年前三季度实现营收1.14亿元,净利润2383.85万元。大族思特并非大族激光旗下重要控股参股子公司,对大族激光净利润影响不到4%。

大族激光表示,通过本次交易,可将获得的资金将用于公司日常经营,增强公司市场竞争力,有助公司经营质量的提升。

业绩持续下滑或是大族激光出售盈利子公司的主要原因。2022年,大族激光营收、净利润分别为149.61亿元、12.10亿元;2023年前三季度营收、净利润分别为93.87亿元、6.33亿元。公司2022年及2023年前三季度净利润同比下滑幅度均超35%。

在定价方面,根据公告,本次交易定价参考了与大族思特具备相似产品形态的可比上市公司金橙子(688291.SH)和柏楚电子(688188.SH)的估值水平。以可比公司市盈率水平来看,本次交易大族思特市盈率倍数为42.11,而前述2家公司平均PE倍数为53.26,大族思特实际估值水平低于该平均水平。大族激光表示,该估值处于相对合理范围,本次交易不会损害公司股东尤其是中小股东的利益。

此次出售大族思特股权预计为大族激光带来9亿元的投资收益,超过公司2022年经审计净利润的50%,比2023年前三季度的净利润还要多。

值得一提的是,近年来,除了“卖子”外,大族激光还通过分拆子公司上市来寻求“造富”途径。

目前,大族激光旗下子公司大族数控(301200.SZ)于2022年2月成功登陆创业板;大族封测于2022年9月递交了创业板上市招股书,目前状态为“已问询”。此外,大族激光还拟将子公司大族富创得分拆至创业板上市,于2022年11月发布了《关于分拆上海大族富创得科技有限公司首次公开发行股票并在创业板上市的议案》。

据市场推测,未来,大族锂电或将成为其下一个分拆对象。

评论