文|新经济e线

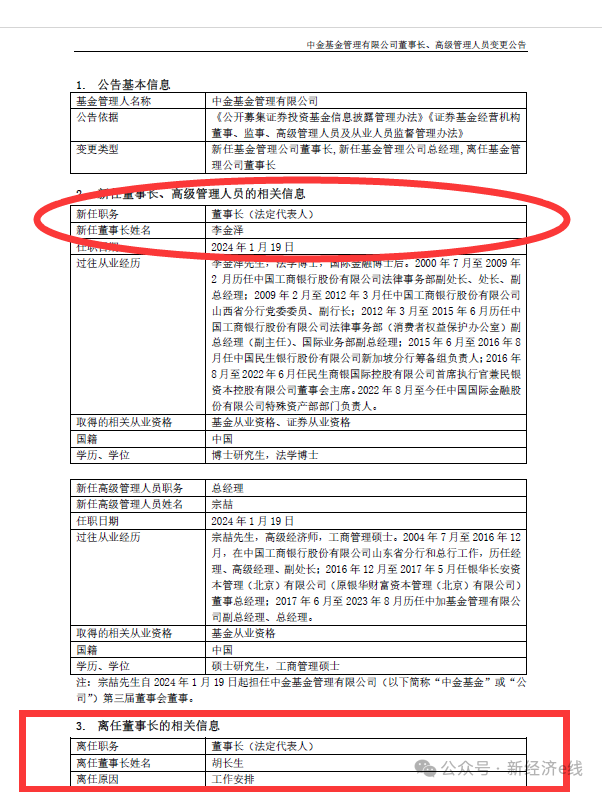

2024年1月20日,中金基金发布公司董事长、高级管理人员变更公告公告称,公司新任董事长(法定代表人)李金泽于2024年1月19日正式到任,接替原董事长胡长生。后者因工作安排离任,不再在公司担任其他任何职务。

据公告披露,公司新掌门人为公司内部新老更替而上任。李金泽,法学博士,国际金融博士后。2000年7月至2009年2月历任工行法律事务部副处长、处长、副总经理;2009年2月至2012年3月任工行山西省分行党委委员、副行长;2012年3月至2015年6月历任工行法律事务部(消费者权益保护办公室)副总经理(副主任)、国际业务部副总经理;2015年6月至2016年8月任民生银行新加坡分行筹备组负责人;2016年8月至2022年6月任民生商银国际控股有限公司首席执行官兼民银资本控股有限公司董事会主席。2022年8月至今任中金公司特殊资产部部门负责人。

同天,中金基金总经理一职也对外官宣,由宗喆出任该职。不过,宗喆为外部空降而来。其任职日期同样为2024年1月19日。此前,在原总经理赵璧于2023年9月28日离任后,该职务由胡长生暂代。

公开资料表明,宗喆,高级经济师,工商管理硕士。2004年7月至2016年12月,在工行山东省分行和总行工作,历任经理、高级经理、副处长;2016年12月至2017年5月任银华长安资本管理(北京)有限公司(原银华财富资本管理(北京)有限公司)董事总经理;2017年6月至2023年8月历任中加基金副总经理、总经理。

Wind统计表明,截至2024年1月20日,今年开年以来已有10家机构发生高管变更,涉及17人次。其中,董事长变更8人次,总经理变更2人次,分别涉及4家机构和1家机构。

两只产品贡献过半规模

新经济e线注意到,作为中金基金的第四任董事长,胡长生的任职期限仅次于公司第一任董事长林寿康,其任职时间为2020年12月23日至2024年1月19日,前后超过三年。在胡长生任职期间,中金基金实现了从百亿到千亿规模的跨越。早在三年前的2020年12月31日,中金基金规模仅有539.94亿元,产品数量为37只(份额合并计算)。不过,如今公司旗下产品规模分布存在明显的不均衡,依靠中金现金管家C和中金安徽交控REIT这两只产品贡献了公司过半的规模。

来源:基金公告

截至2023年12月31日,中金基金规模已增加至1280.97亿元,产品数量共计49只(份额合并计算)。公司规模较三年前大幅增加了741.03亿元,已经翻番,增幅达137.24%。其中,中金现金管家C和中金安徽交控REIT规模分别高达583亿元和101.63亿元,两只产品规模合计达684.63亿元,占比高达53.45%,在去年公司合计基金资产净值中,其规模占比超过了一半。

公开资料显示,中金基金成立于2014年2月,由中金公司作为全资股东,是证监会批准设立的第90家公募基金公司,也是首家通过发起设立方式由单一股东100%持股的基金公司。

据Wind数据统计,截至2023年12月31日,包括中金现金管家C和中金安徽交控REIT在内,中金基金旗下77只产品(份额分列)中,最新资产净值超过十亿元的产品共计仅录得13只。余下11只产品分别为混合债券型一级基金、中长期纯债型基金、REITs、货币市场型基金,而公司旗下权益型基金则无一上榜。

其中,在公司基金规模榜上位居第三的为中金金元A,其年末最新资产净值为81.6亿元,该基金为混合债券型一级基金。紧随其后的为中金鑫福87个月定开,该基金为中长期纯债型基金,2023年四季度末的资产净值录得80.34亿元。此外,中金现金管家B和另外4只中长期纯债基金合计规模分别为69.8亿元和137.20亿元。前者为货币型基金。

另据新经济e线了解,从中金基金旗下产品结构来看,公募REITs成为了公司近年来规模增长的突破口。截至2024年1月20日,公司共计有5只REITs产品相继上市,分别包括中金安徽交控REIT、中金普洛斯仓储物流REIT、中金山高集团高速公路REIT、中金湖北科投光谷产业园REIT、中金厦门安居保障性租赁住房REIT。截至今年上半年,上述5只产品合计资产净值超过200亿元,达233.62元。从公司REITs产品储备情况来看,中金印力消费REITs的首发申请已于去年11月27日获通过。而中金重庆两江产业园REITs的首发申请已于去年12月1日获得反馈。

不过,从二级市场表现来看,现已上市的5只REITs产品无一例外均出现了贴水,更有3只产品贴水率均超过两成。截至2024年1月19日,中金安徽交控REIT、中金湖北科投光谷产业园REIT、中金普洛斯仓储物流REIT等3只产品分别报收7.299元、1.921元、2.935元,较单位净值的10.1627元、2.6250元、3.7830元,分别贴水-28.18%、-26.82%、-22.42%。余下中金山高集团高速公路REIT和中金厦门安居保障性租赁住房REIT的贴水率也分别约-13.88%和-4.26%。

相比之下,公司权益型产品却成为了规模“短板”。截至2023年四季度末,公司股票型和混合型基金规模分别仅录得25.97亿元和10.14亿元,对应产品数量分别为12只(份额合并计算)和11只(份额合并计算),单只产品平均规模分别仅2.16亿元和9218.2万元。在公司权益型产品中,规模最大的中金科创主题也仅约3.36亿元,该基金为灵活配置型基金。早在2019年7月11日成立时,该基金发行规模约9.91亿元。到2021年上半年的最高峰,其规模曾逼近20亿元。等到2022年四季度末,基金规模快速缩水至5.09亿元。此后,其规模便一再走低。

开年4家机构更换掌门人

此外,新经济e线统计发现,今年开年以来,包括中金基金在内,共计就有四家机构更换了掌门人,另外三家分别是泰康基金、国寿安保基金、湘财基金。

来源:基金公告

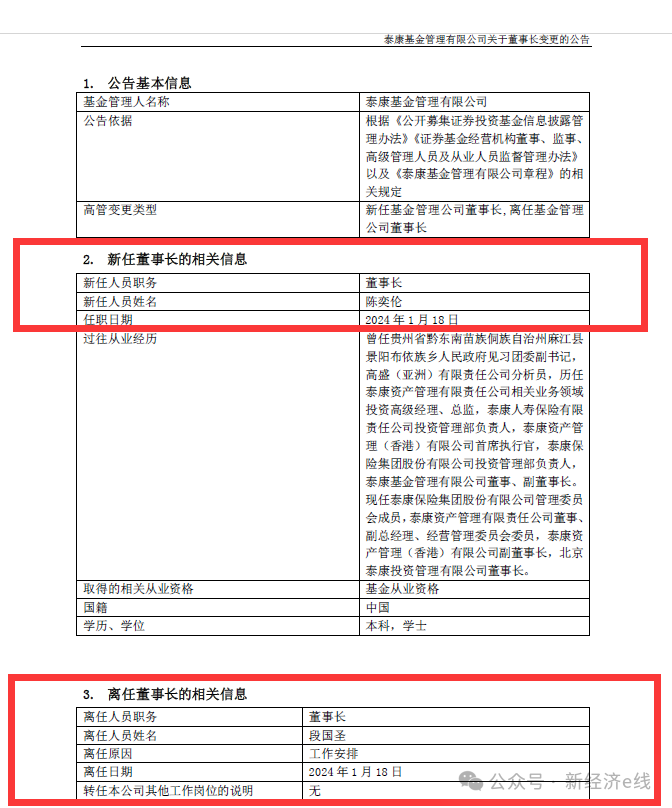

1月20日当天,泰康基金也发布关于董事长变更的公告称,因工作安排,段国圣离任董事长一职,由陈奕伦接替。后者曾任贵州省黔东南苗族侗族自治州麻江县景阳布依族乡人民政府见习团委副书记,高盛(亚洲)分析员,历任泰康资管相关业务领域投资高级经理、总监,泰康人寿投资管理部负责人,泰康资产管理(香港)有限公司首席执行官,泰康保险集团投资管理部负责人,泰康基金董事、副董事长。现任泰康保险集团管理委员会成员,泰康资管董事、副总经理、经营管理委员会委员,泰康资产管理(香港)副董事长,北京泰康投资董事长。

作为保险系公募机构,泰康基金由泰康资产公募事业部转制而来。2021年9月,泰康资产获得证监会核准设立泰康基金的批复。2023年5月,泰康基金获得证监会核发的《经营证券期货业务许可证》,泰康资产公募事业部也由此转型成为独立的泰康基金。

从泰康基金产品结构来看,旗下固收产品为主打,权益型产品规模整体偏小。截至2023年12月31日,公司旗下债券型基金和货币型基金规模分别为511.10亿元和251.17亿元,合计达762.27亿元,占公司基金总规模的比例超过七成,达74.83%。同期,公司混合型基金和股票型基金规模分别仅为180.63亿元和58.16亿元,合计约238.79亿元,占比仅两成左右。

Wind统计表明,截至2023年12月31日,在泰康基金旗下40只主动权益型基金中(包括灵活配置型基金、偏股混合型基金、普通股票型基金在内,不同份额分列),共计有17只产品成立至今的总回报为负值,占比超过四成。特别是泰康优势企业C、泰康优势企业A、泰康研究精选C、泰康研究精选A等4只产品自成立以来的总回报分别低至-35.37%、-34.38%、-34.12%、-33.46%。

此前一天,同为保险系公募机构的国寿安保基金也官宣掌门人更迭。1月19日,据公司公告披露,因工作调整,于泳接替王军辉出任公司董事长,其任职日期为2024年1月17日。于泳先后就职于中国人民保险公司、中国人寿保险公司、中国人寿保险(海外)、中国人寿资管,其中,2009年3月至2010年2月任中国人寿保险(海外)香港分公司市场总监(副总经理级)。2010年2月至2016年4月在中国人寿保险(海外)先后任党委委员、总裁助理和党委委员、副总裁。2016年4月至2023年8月在中国人寿资管先后任党委委员、总裁助理和党委委员、副总裁。2023年8月至今任中国人寿资管党委副书记、副总裁(主持工作)。

同样,国寿安保基金旗下固收产品也占据绝对主导。截至2023年12月31日,公司债券型基金和货币市场型基金规模均超过千亿元,分别高达1309.61亿元和1221.14亿元,合计达2530.75亿元,二者规模合计占比超过九成,高达94.08%。而公司旗下混合型基金和股票型基金合计规模仅150亿元左右。

从业绩表现来看,国寿安保低碳经济C、国寿安保低碳经济A、国寿安保盛泽三年持有C、国寿安保盛泽三年持有A等2023年业绩大幅落后,全年净值回报率分别低至-36.18%、-35.99%、-24.41%、-24.12%。自成立以来,其累计净值回报率分别大幅回撤49.87%、49.63%、43.43%、42.99%。

对此,有市场人士表示,在公募行业高级管理人员加速流动背后,一定程度上反映了基金公司为适应市场变化和提升竞争力所做出的战略调整。在行业竞争愈发激烈的情况下,高管更迭向中小型机构扩散的趋势仍将延续。

评论